近期某平台为大家提供了2021年理财成绩单的查询。不少投资者查询后表示,“辛辛苦苦一整年,咋就整了这点收益?”但比较过后发现,这样的收益竟然还打败了全国不少的财友!2021年只剩不到60天了,可能多数人目前的投资收益和年初的预期相比,仍有一段距离。到底是怎样的原因导致了这样的结果呢?

01

—

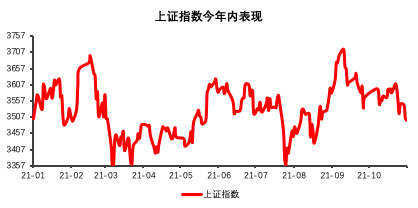

板块轮动快,市场波动大

今年来,板块轮动的速度仿佛高速转动的电风扇。1月核心资产的上涨带动了指数的整体拉升。市场在经过短暂回调后,风格进一步极致化,上证指数达到了年内最高的3731.26点。春节后,市场开启了板块轮动,上证指数经历了成长股普涨、周期股狂欢、消费股跳水等行情领衔的“过山车”模式。不难发现,在每一轮行情后市场都迎来了一轮较大的回调,整体风格分化严重,这也是导致大部分基民今年投资体验不佳的原因。

02

—

赚钱效应下降

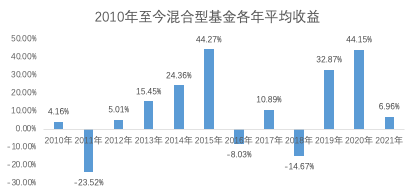

由于前两年基金赚钱效应显著,使得基金投资迅速出圈,吸引了不少投资者。以混合型基金为例,2019、2020年平均年化收益率分别为32.87%、44.15%①。而今年“过山车”式的行情不仅让前期表现优秀的权益型基金遇到了净值的回调,也让大部分基民的收益受到影响。截至目前,混合型基金今年以来的平均年化收益率仅为6.96%②。这也让不少将买基金视为“暴富”之路的基民感到失望。实际上,回顾2010年至今混合型基金的平均年化收益,动辄几十的收益并非常态,过去完整的11个年度中,甚至还有3个年度的收益率为负。

03

—

权益投资何去何从?

即使是在权益市场摸爬滚打多年的老司机,面对震荡频繁的市场,心态多少还是有点虚。在这样的情况下,不如借助债券类资产相对稳定、风险低的特点来平衡一下自己的投资配置。

近年来,“固收+”策略产品凭借其攻守兼备的特点吸引了市场的广泛关注。它以债券打底,“+”的部分通过配置股票、转债等权益资产为产品赚取超额收益。据Wind数据显示,近10年混合债券型一级基金指数年化收益率为5.91%,与沪深300年化收益率(5.97%)基本持平。而波动率方面,近10年年化波动率2.35%,远低于沪深300的22.72%③。“固收+”策略更像一位优秀的长跑运动员,在债券这条相对稳定的跑道上,适时地凭借权益类投资为自己提速,在时间的考验下,突显出自己的优势。较小的波动率能帮助投资人更长期地持有,避免陷入“追涨杀跌”的循环,同时也放心将更多的资产投入其中,在不同市场环境下为投资者创造持续、稳定的回报。

04

—

好基推荐

光大增利

基金代码:A类:360008;C类:360009

光大增利作为一款稳健型“固收+”产品,进可攻、退可守。它依靠利率债、信用债来为产品打底,凭借着可转债的双重特性来为产品“+”料。这样的投资组合可以对冲单一资产下跌带来的波动,平衡产品整体收益,为投资人带来“暖心”收益。

数据截止2021.9.30:基金份额净值增长率、业绩基准数据来自基金报告,混合债券型一级基金指数数据来自wind、排名数据来自银河证券。

备注:

①、数据来源:Wind,时间范围:2019年指2019.1.1-2019.12.31;2020年指2020.1.1-2020.12.31;混合型基金包含:偏股混合型基金、平衡混合型基金、偏债混合型基金、灵活配置型基金

②、数据来源:Wind,时间范围:2021.1.1-2021.11.3;

③、数据来源:Wind,混合债券型一级基金指数:885006.WI;时间范围:2011.11.3-2021.11.3

风险提示:

基金有风险,投资需谨慎。在进行投资前敬请投资者仔细阅读《基金合同》、《招募说明书》、《产品资料概要》等法律文件了解详细内容,光大增利产品风险等级为R2(中低风险),适合风险评级C2(稳健型)及以上的投资者。尽请投资者关注产品的风险等级与自身风险评级进行独立决策。本材料不构成任何法律文件或是投资建议或推荐。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证上述基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不构成对上述基金业绩表现的保证。

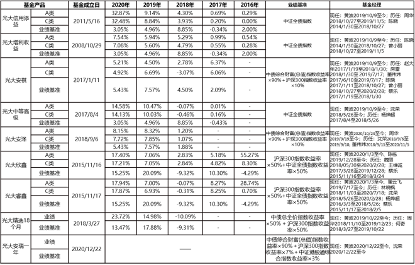

重要提示:黄波2017/9在长信基金管理有限公司任职固定收益部专户投资经理;2017/9-2019/6在圆信永丰基金管理有限公司任职专户投资部副总监;2019/6加入光大保德信基金,2019/10至今管理光大中高等级、光大安祺、光大增利、光大信用添益、光大多策略精选18个月;2019/11-2020/12管理光多策略智选18个月,2020/1至今管理光大欣鑫、光大睿鑫,2020/10至今管理光大安泽、2020/12至今管理光大保德信安瑞一年、2021/6至今管理光大保德信安阳一年。以下数据来自基金定期报告,截至2020.12.31。光大安瑞一年成立于2020/12/22,光大安阳一年成立于2021/6/17,目前处于6个月建仓期内,相关业绩不予展示。