“‘朝闻道,夕死可矣’我觉得我是这样的人。”

蓝小康推了推眼镜,看向远处,带点理工科式的求真,又有着哲学爱好者的执着。

算上今年,蓝小康从中国科学院化学研究所博士毕业,正好十年。3600多个日夜,弹指一挥间,却也漫长到足以让人生发生奇妙的转折。

走出实验室后,蓝小康从化工研究员起步,做过投资经理、做过研究总监,直到三年前,他成为中欧红利优享的基金经理。

这段在旁人看来“神转折”的职业生涯,蓝小康走得坚定、执着、精彩,也走出了别样的意味。

比实证科学多点“人气”,在波动中把握价值

在中科院化学研究所,蓝小康攻读的是新材料学。

这是一门讲究客观结果的实证科学。一个材料是什么,做出来有什么特性,能起到什么作用,讲究的是数据积累和验证,必须客观可见。这让蓝小康充满敬意,却也是他决定转行的重要原因。

他希望探究的不仅是客观世界,更是在人性、情绪、社会影响等主观因素影响下,客观世界可能会出现会怎样的变化,身处其中的人,又可以如何应对。

客观严谨的科研经历、对主观世界的好奇与求索,在蓝小康的投资理念中,打下了深深的烙印。

他拒绝纯粹概念式的主题炒作和跟风买入,对个股筛选设定了严苛的价值标准,要求投资的企业一定要能够持续创造利润、能有稳定现金流,并且在当前阶段成本合适、具备性价比。

“如果一个市场公认的好公司,你买的时候是1元,我买入的时候要100元,未来每年复合回报1.5元,那这可能就不是个好的投资标的,因为它非常贵,完全不是价值的概念。”为了阐述自己对客观价值的坚持,蓝小康举了这样一个例子,“投资就像经营企业一样,我非常在意投入和产出的效益。价值投资要发现客观真相,要考虑成本和收益的客观数据”。

系统均衡,投资世界是一张周期交织的网

蓝小康的投资观里,“价值”并不是一座孤岛。周期和系统均衡,都是他赖以践行价值的基石。

在他看来,不仅万物皆有周期,而且各行业板块的周期阶段并不相同,交错出现,这也就形成了整个经济系统的均衡。投资世界是一张由周期交织而成的网,做投资要有大局观。

“每个行业可能都有鼎盛时期,一定都会有周期。比如,我们前两年认为互联网行业高景气,再往前觉得金融行业很重要,今年看市场又会觉得能源行业也非常不错,这背后都是各个行业的周期交替,周期交替影响经济系统均衡现状,这会对价值发现的节奏和效率产生影响,也会影响投资者的主观共识。投资要从更大的大局出发,从长期出发,在周期波动中,去把握更有确定性的投资机会。”蓝小康解释道。

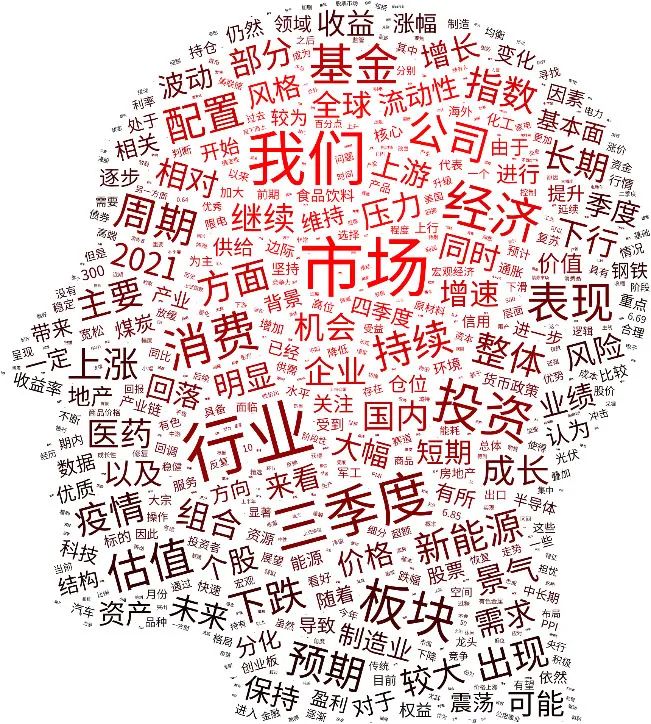

从公开报告披露的持仓来看,蓝小康倾向于围绕金融、周期、科技、消费和医药四大方向,去做长久期核心资产的配置,以价值成长股为核心,构建组合的基础回报。

相比短期爆发性、产业政策支持和当前景气度,蓝小康更在意商业模式、发展空间、现金流、ROE、成本投入等长期因素对估值的影响。应对产业周期之网的方式,不是去择时,而是找到行业内部的差异性,把握处于第一增长曲线和第二增长曲线中的长期优质公司。

不论处于哪个周期阶段,能形成行业内竞品差异、能形成寡头竞争的行业,都是好行业。价值投资者所要做的,就是在主观造成的市场波动之中,捕捉价值发现的节奏,发现行业中好公司更具性价比的阶段。

在长久期中不断进阶

化学实验难免挫折考验,投资求索之路也是如此。加入中欧基金以来,蓝小康的投资策略,也不断迭代进阶。

随着投研系统不断完善发展,中欧基金投研团队成员们,可以共享更丰富详实的基本面研究资料,获取更精确的数据跟踪结果,这为长期基本面研究提供了丰富的养料,也构成了蓝小康等基金经理们彼此信赖、交流的基础。

在价值策略组的周例会中,基金经理们会交流最新的投资心得、近期关注的标的,也会为彼此的投资策略提出参考建议,协作精进。过去,蓝小康是聚焦长期概率的价值投资者;如今,他会结合逆向投资赔率思维,对仓位分配和交易节奏进行调整。

这些潜移默化的变化,体现在蓝小康更重视整体效率、平衡性的配置上,体现在能力圈的拓展上,体现在他对中小市值股、灰马股和黑马股的理解上,最终体现在他的业绩表现上。

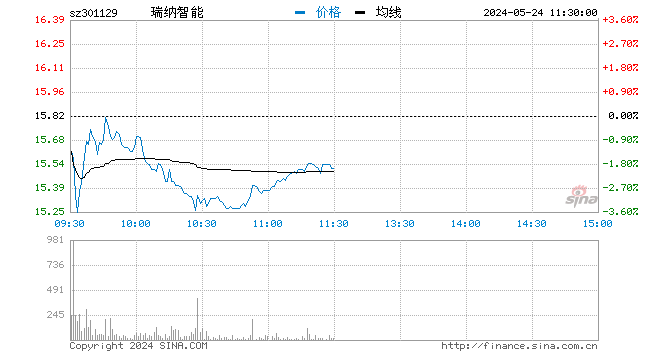

从最新发布的基金三季报来看,蓝小康独立管理的中欧红利优享A长期走势平稳,近3年净值增长率90.80%,近1年净值增长率38.03%,同期业绩比较基准分别为19.14%和4.22%,超额收益显著。值得一提的是,根据银河证券排名,这只基金近1年业绩排名位居同类前20%,未来潜力依然值得期待~(注)

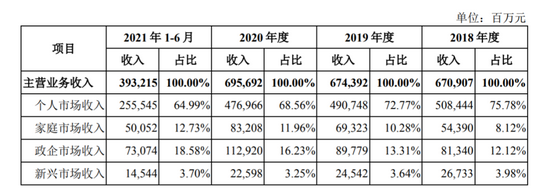

数据来源:基金定期报告

尊重常识、尊重客观规律,注重系统均衡和长久期资产的投资价值,在日复一日的投资工作中,蓝小康坚守于此,并不断修行进阶。

而在与工作无关的日子里,蓝小康则喜欢看各种各样的书,喜欢陪伴孩子,喜欢去世界各地旅行……

他说:“我记得许卓云讲了一句话‘比人长的是政治,比政治长的是经济,比经济长的是文化,比文化长的是自然’。我觉得,用各种方式去发现世界的真相、去发现世界万物的周期,发现它们彼此之间的连接,这是重要的人生体验,对我的投资求道也很有帮助。但这不是最终目的,真不是。”

注:排名数据来源 银河证券2021/09/30 ,排名分类:混合基金-灵活配置型基金-灵活配置型基金;93/488

数据来源:基金定期报告,中欧红利优享A成立于2018-04-19,业绩基准:中证沪港深高股息精选指数收益率*80%+中债综合指数收益率*20%;2018-2020年及成立以来涨幅分别为-21.66%、43.27%、25.77%、63.97%,同期业绩比较基准增长率分别为-14.89%、17.49%、7.24%、8.96%。历任基金经理任职时间:“卢博森(20180419-20200529)曹名长(20180419-20210210)蓝小康(20180420至今)”。中欧价值发现A成立于2009-07-24,业绩基准:沪深300指数*80%+上证国债指数*20%;2016-2020年及成立以来涨幅分别为4.12%、26.12%、-19.25%、29.09%、16.84%、120.42%,同期业绩比较基准增长率分别为-8.16%、17.32%、-19.66%、29.43%、22.61%、44.01%。历任基金经理任职时间:“王磊(20090724-20100904)苟开红(20091009-20150529)张燕(20150529-20161117)曹名长(20151120至今)蓝小康(20170511至今)沈悦(20200512至今)”以上基金均于2020/10/31修改投资范围,增加存托凭证为投资标的,详阅法律文件。

风险提示:基金有风险,投资需谨慎。本内容属于中欧基金管理有限公司所有,未经同意请勿引用或转载,其中的观点和预测仅代表当时观点,今后可能发生改变。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。上述基金为【混合型基金】,预期收益和风险水平高于【债券型基金】,低于【股票型基金】。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩并不预示其未来表现,管理人管理的其他基金并不构成基金业绩的保证。