财联社(北京,记者 高萍)讯,随着基金三季报陆续披露,顶流基金经理的调仓换股路线图日渐清晰,金融板块中的银行股受到不少基金经理青睐。而已经披露三季报的上市银行前十大流通股东变化情况显示,代表北向资金的香港中央结算有限公司(陆股通)在三季度对银行进行了增减持并行的操作。

业内人士对财联社记者分析,银行股估值低、基本面风险小,基金加仓银行股,意在追求稳健投资。不过,有一部分银行受到资金青睐,另一部分则没有,这需要区分不同银行的竞争力,业内建议关注基本面稳健、负债端等方面存在优势的银行。

明星基金经理三季度加仓银行股 北向资金增减持并现

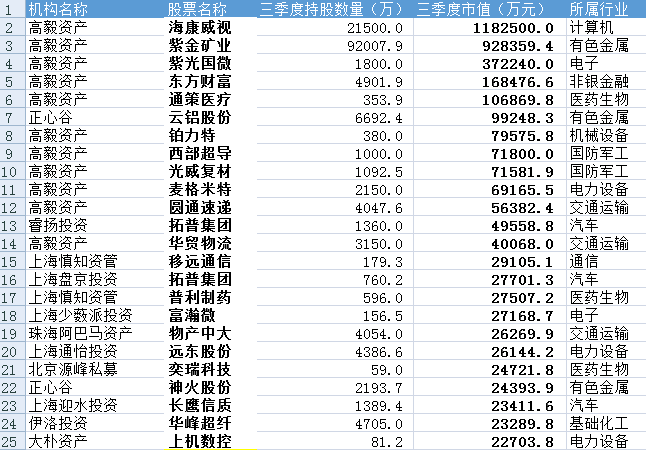

继上半年不少明星基金经理加仓银行股后,截至目前,亦有不少基金经理在三季度对银行股进行了增持。

根据Wind,顶流明星基金经理张坤在三季度大举加仓银行股。截至三季度末,张坤管理的易方达蓝筹精选持有平安银行2亿股股份,较二季度末增加1.08亿股。

无独有偶,明星基金经理王东杰管理的建信臻选在三季度加仓工商银行3765.37万股。另外,三季度,中庚基金丘栋荣管理的中庚价值领航、中庚小盘价值、中庚价值灵动灵活配置3只基金均重仓持有苏农银行,合计持仓市值达到6.1亿元;丘栋荣管理的中庚价值品质一年持有基金三季度增持了光大银行。

此外,明星基金经理谭丽管理的嘉实价值长青A、嘉实价值优势两只基金三季度分别增持成都银行680万股、674万股。

截至10月26日发稿,共计有7家上市银行三季报出炉。财联社记者发现,从上市银行三季报来看,基金经理加持银行股迹象也较为明显。

从平安银行三季报来看,张坤管理的基金中不仅有易方达蓝筹精选对平安银行进行了大幅加码,其管理的另一只基金易方达优质精选则新晋平安银行前十大流通股股东,截至三季度末持股数量为6300万股。

常熟银行三季报显示,社保基金三季度加持了常熟银行,且丘栋荣管理的中庚价值品质一年持有基金三季度新进常熟银行前十大流通股东。另外,厦门银行三季报显示,杨超管理的天弘中证500指数增强A基金新进该行前十大流通股东,持股327万股。

值得一提的是,从已经披露的上市银行三季报来看,北向资金对银行股的态度出现分化。7家银行前十大流通股东中有6家银行出现北向资金的身影。其中,有3家银行获得北向资金增持,3家银行则在三季度遭到北向资金减持。

银行估值低、基本面风险小 资金追求稳健投资

“银行股当前市场估值较低,具有一定的投资价值,因而一些追求稳定回报的资金倾向于配置一部分银行股。” 一位基金业内人士表示,不过,有一部分银行受到资金的加持而另一部分则没有,还是要区分这些银行股竞争力以及本身投资价值的成长空间。

一位券商基金研究团队执行总经理对财联社记者表示,基金加仓银行股,是追求稳健。丘栋荣也谈及配置银行股的原因。其表示,金融板块中看好与制造业产业链相关、服务于实体经济的银行股,这类公司基本面风险较小、估值极低、成长性较高。

数据显示,截至10月26日收盘,41家A股上市银行中有32股破净,破净率为78%。另据Wind显示,目前已经披露三季报的7家上市银行业绩表现亮眼。7家银行前三季度归母净利润均同比实现两位数增长,其中平安银行归母净利润增幅更是超过3成。

对于银行板块的投资机会,渤海证券分析师刘瑀表示,银行板块估值约处于近10年来历史底部。随着经济运行逐步恢复常态,银行业经营压力将得到一定的缓解,从而推动银行股估值修复,继续看好银行板块的投资机会。从个股方面看,预计未来银行个股间分化将愈发明显,建议关注基本面稳健、负债端存在优势、零售化转型深入的行业龙头,以及具备区位优势、资产质量优异且估值弹性较大的银行。