上周五开售的重磅创新产品,新基金发行市场迎来好消息。

中国基金报记者从渠道人士处获悉,截至10月25日,首批四只MSCI中国A50互联互通ETF产品,基金发行总规模已经超过120亿元,成为近期热卖的又一重磅产品。

公告显示,易方达、南方、华夏、汇添富等四家公募的首批四只MSCI中国A50互联互通ETF,同时于10月22日-10月26日发行,四只产品的募集规模上限皆为80亿元。在当前权益市场赚钱效应平淡、新发基金乏力的环境中,上述创新产品在2个交易日就大卖120亿元,显现出产品对投资者的吸引力。

两天大卖120亿元

这类创新产品“火了”

于10月22日开售的首批四只MSCI中国A50互联互通ETF,今天市场传来大卖的好消息。

基金君从渠道人士处获悉,早在10月22日,就有公募巨头旗下产品发行规模超过20亿元,但在当天相对低迷市场环境中,其他多家公募发行数据不佳。

10月25日,发行市场再传捷报。

截至当天下午2点,就有渠道人士告诉记者,“四家产品发行规模加总起来,已经接近百亿规模。”

截至当天下午5时,首批四只MSCI中国A50互联互通ETF产品,基金发行总规模已经超过120亿元,目前易方达基金在新发规模中最大,居于四大公募巨头首位。

据一位公募市场部人士分析,作为行业的重大创新产品,未来可能对上证50、富时50指数相关龙头产品产生替代效应,而且将长期受益于我国资本市场对外开放、外资流入A股利好的产品,各家基金公司都比较重视。在基金发行中,各家公募都加大投入产品投教宣传和机构路演,以及上述指数的长期投资价值分析,四家公募巨头也具备较好的渠道优势,这些因素都对新基金的“火爆”发行,打下了较好的基础。

而10月25日的A股市场强势反弹,上证指数收复3600关口,全天成交超过1万亿。盘面上,碳中和题材贯穿全场,宁德时代、比亚迪创新高,券商、稀土板块也比出现明显拉升。

“今天A股强劲的表现,也为基金发行创造了很好的条件。”华南一家公募人士称。

事实上,自2017年6月21日,MSCI正式宣布将A股纳入其主流指数体系,A股在MSCI指数体系的比重就在不断抬升。

2017年6月,MSCI新兴市场指数首批纳入222只中国A股大盘股。2018年6月-2019年11月,分步实施将A股纳入比例提升至20%,并于2019年11月以20%的纳入比例首次纳入A股中盘股。

华南一家基金公司测算,预计到2027年MSCI对A股的纳入比例可能提高至50%,纳入标的有望拓展到更广的覆盖范围。照此计划,预计每年流入A股的海外资金规模平均在2000-4000亿元;如果A股全部纳入,预计外资最终流入3400亿美元左右,折合人民币2.1万亿。

而为了配合内地监管机构和香港交易所有序建立,并逐步完善A股市场相关的金融生态系统, MSCI于2021年9月正式发布MSCI中国A50互联互通指数。

2021年10月18日,香港交易所宣布推出以MSCI中国A50互联互通指数为标的的期货合约,这是继2006年9月新交所推出富时中国A50指数期货后,第二个境外挂钩A股的股指期货产品,是受监管机构认可的境外上市A股指数期货。

而MSCI中国A50互联互通ETF,就是追踪MSCI中国A50互联互通指数的创新产品,易方达、南方、华夏、汇添富四家基金公司,从9月24日开始产品申报,到10月14日产品获批,再到10月22日就开启了新基金的发行并面市,产品的推出节奏非常迅速。

指数具备四大“亮点”

外资机构认可度高

从MSCI中国A50互联互通指数的投资价值看,该指数成份股产业布局均衡、优质龙头企业聚集,受到外资机构投资者的认可度较高,是北向资金的核心持仓。基本面角度,指数成份股的盈利能力和成长性突出,是长期收益率的关键驱动力。

MSCI中国A50互联互通指数有以下亮点:

一是行业均衡视角选取龙头企业。

MSCI A50互联互通指数采用了行业均衡的设计思路,从11个GICS一级行业中选取各行业在母指数中权重最大的两只股票,再从母指数的大盘股中,选取除上述22只股票外权重排名前28名的股票,指数更好涵盖中国经济转型升级时代下各产业核心龙头公司。

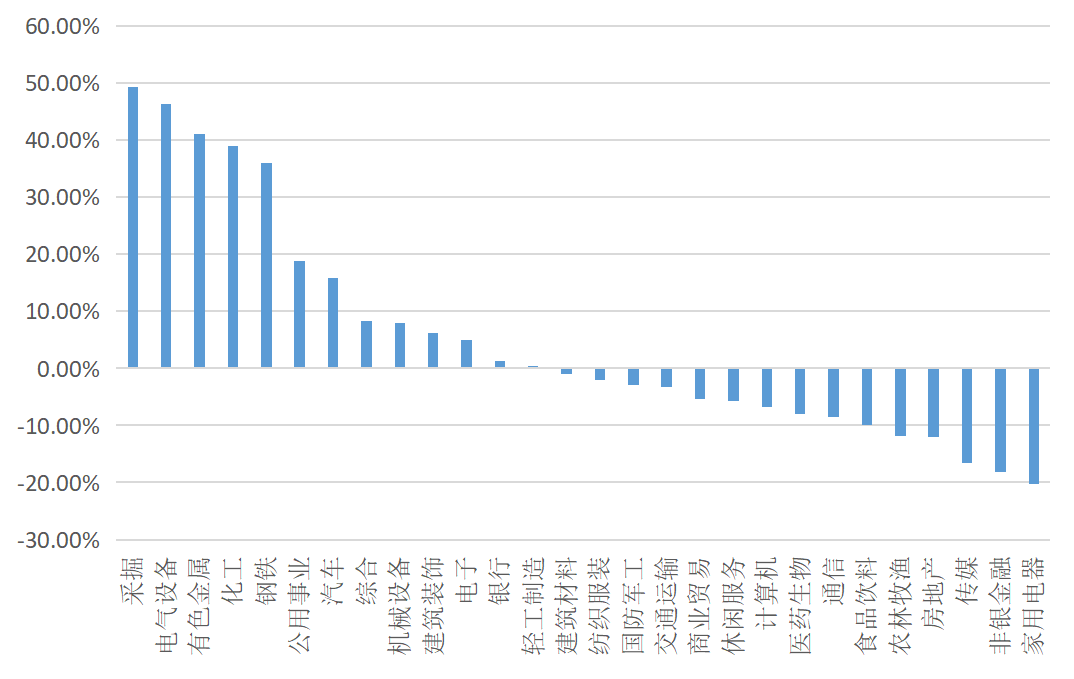

二是行业分布均衡,新经济占比较高。

指数行业分布较沪深300、富时罗素A50更为均衡,单一GICS一级行业占比不超过20%。行业结构上,传统行业和新经济板块大体各占一半,其中以信息技术、消费、医疗保健等行业为主的新经济板块占比达49%,随着中国经济转型升级迈向高质量发展,新经济在新发展阶段的重要性继续提升,将有更多的新经济板块龙头企业进入指数成份股,权重占比也将增加。

三是成份股的外资机构投资者认可度高。

MSCI中国A50互联互通指数的50只成份股均为互联互通北上资金持仓的核心标的,以仅2%的数量比例获得了接近50%的北上资金持股市值,市值覆盖度较高;成份股受国际投资者的关注程度更高,“核心资产”的属性更加凸显。

四是盈利能力及成长性出色。

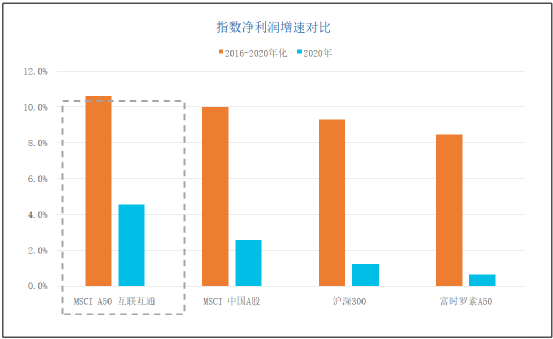

MSCI中国A50互联互通指数无论从代表盈利能力的净资产收益率,还是代表经营业绩成长性的近五年指数净利润复合增速,均领先于对标指数沪深300和富时A50,也超越了作为A股基准的MSCI中国A股指数。

针对该指数的投资价值,华南一位公募基金经理表示,自2016年以来,北向资金不断流入A股,A股逐渐成为海外资金的重要配置资产,而在A股市场投资龙头企业,是分享中国经济长期发展红利的最好方式。尤其是A股龙头企业整体ROE水平长期高于中小盘企业,在疫情冲击背景下的2020年甚至逆势增长,体现了龙头企业具备深厚的护城河优势,龙头企业基本面的确定性要远胜非龙头企业。

而在估值方面,A股市场仍具有相对估值优势,该基金经理分析,横向对比全球主要资本市场,当前A股市场绝对估值仍有提升空间;以沪深300为代表的大盘宽基指数纵向对比自身历史估值,也处于2005年以来40%分位数,处于历史的较低水平。

北京一位公募ETF基金经理也说,股票ETF投资方便快捷,跟踪高效,简单透明,费用低廉,可以像交易股票那样在二级市场买卖,是投资者布局市场的快捷投资工具。另一方面,近年来行业ETF和主题ETF交易和投资活跃,并呈现出对个股交易替代的属性,以避免个股投资风险,通过ETF投向看好的龙头企业,是普通投资者不错的选择。

新基金10问10答最全解读

(整理自基金公司投教资料)

1、什么是MSCI中国A50互联互通ETF?

MSCI中国A50互联互通ETF,跟踪的指数是MSCI中国A50互联互通指数,他的名字很长,但每一个部分都不可或缺。

“MSCI”是他的指数品牌标识,表明这条指数是MSCI这家公司编制出品的。他的中文名叫明晟,是全球闻名的指数公司,出品的指数系列覆盖全球各个区域,受到国际投资者的广泛认可,跟踪MSCI系列指数的ETF产品也非常多。

“中国A50”是指,这条指数主要关注中国的A股范围,指数选择50个股票。

而“互联互通”指的是这条指数进一步聚焦在A股里面可以通过陆股通投资的部分,也就是北上资金可以投资的那部分股票。

2、这一指数有何特征?

相比于沪深300、上证50、富时中国A50等宽基指数,MSCI中国A50互联互通指数的金融行业权重较低,反映新经济、新产业方向的新能源、医药等板块权重较高。在行业结构上也更加接近公募基金、陆股通资金等机构投资者的整体持仓结构。

MSCI中国A50互联互通指数一改以往大盘宽基指数金融板块比例过高的状况,提升了新能源、医药等板块的比例。在人口老龄化和“碳中和”的背景下,更能代表中国产业未来的发展方向。

3、这个指数主要持有哪些重仓股?

从成份股看,MSCI中国A50互联互通指数成份股囊括了各个细分领域的龙头标的,涉及工业、必需消费、信息技术、金融业等众多核心领域,可以说是核心资产龙头的代表指数。

前十大成份股涵盖了宁德时代、贵州茅台、隆基股份等A股市场高辨识度龙头白马股,近五年平均营业总收入、净利润复合年增长率均超过30%,平均加权净资产收益率(ROE)达21.7%。

4、该产品跟踪的指数如何编制?怎么调整?

从编制规则上,MSCI中国A50互联互通指数和传统的宽基指数有较大的差异。它纳入股票的方法,是基于MSCI中国A股指数的范围,在每个行业选两个自由流通市值最大的龙头先作为代表,然后再从其余母指数的成份中,选择自由流通市值大的股票直到50个。这样就能使得指数最终在各个行业上的比例更均衡。对当前的A股市场也能更具有代表性。

该指数每季度调整一次,降低换手率,力求更加均衡地囊括中国核心优质资产。

5、该指数的长期业绩表现怎么样?

Wind数据显示,MSCI中国A50互联互通指数最近一年的收益率、和最近三年、最近五年的年化收益率都超过了10%;年化波动率与其他几个宽基指数的年化波动率相当,收益风险比较高。即使与主动型基金相比,MSCI中国A50互联互通指数的业绩也属于中上等水平。

6、指数的波动率大不大?是否容易拿得住?

而从波动率看,过去七年来,这个指数各历史区间的波动率低于多数普通股票型基金。某种程度上来说,波动率指标与投资风险是密切相关的,而且也会直接影响到大家的投资体验。波动越小,或许越容易拿得住。

7、目前指数估值情况如何?

在估值方面,该指数成份股整体PE为12倍,位居近五年区间分位中位数附近,估值处于合理水平。MSCI中国A50互联互通指数超大盘风格显著,估值处于合理水平。

8、该指数成份股的投资价值如何?

尽管疫情意外地扰乱了市场,但中国的经济增长快速企稳,2020年中国GDP实际增速2.3%,是全球少数几个在疫情下仍能保持经济增长的国家之一。与此同时,中国正在努力提升其在全球制造业价值链中的地位,并专注于通过技术创新来维持经济增长,外资增量资金也在持续流入A股。该指数的成份股长期投资价值值得看好。

9、指数成份股的基本面情况是怎样的?

从基本面情况看,该指数优势凸显,截至9月末,50只成份股数量仅占全市场1%,但市值占比达全市场24%。而从今年二季报数据看,上述成份股营收占比达全市场22%,归母净利润占比到全市场34%。

另据2020年年报显示,该指数前十大成份股近五年平均营业总收入、净利润复合年增长率高达31.41%、36.10%,平均加权净资产收益率(ROE)则达到21.7%。

10、该创新产品推出有何意义?

MSCI中国A50互联互通指数是由全球权威指数公司MSCI发布的A股旗舰指数,也是首只A股行业龙头指数。该指数采用创新的行业中性策略,大概率成为外资投资A股市场的风向标。该产品覆盖沪深A股龙头,将为广大普通投资者增添大盘投资新工具,获得各行各业最优秀的领军公司跨越周期成长带来的收益,拥抱中国机遇。借道MSCI中国A50ETF投资者可一键布局A股核心资产,把握全球第二大经济体的增长机会。

目前,港交所推出的中国A50期货与新加坡交易所的富时A50期货是目前海外市场的两只A股市场股指期货品种,极大地提高了境外投资者进行A股风险管理的便利性,有利于带来海外增量资金,进一步提升了境外机构和国际资本进入A股市场的积极性。