都说10月金秋是收获的季节,你收获了多少?

赚的少的朋友快把目光看过来(什么?赚的过多,凡尔赛朋友,赚钱是永远不会嫌多的!)

有主意了

小诺家投研团队前来助力,跟你唠唠10月投资目光应该聚焦在哪里。还有哪位朋友的眼睛没有看过来?

9月温故知新

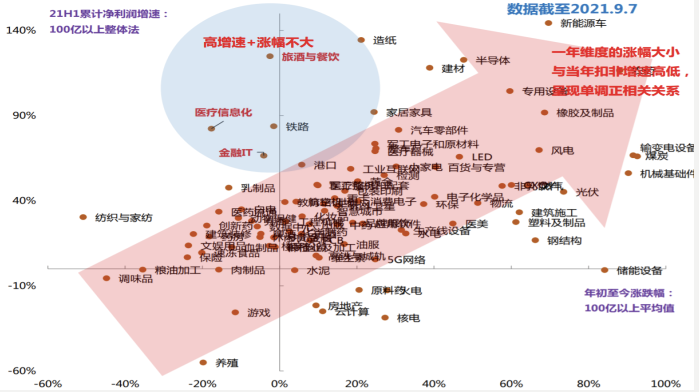

周期股的主升行情或告一段落

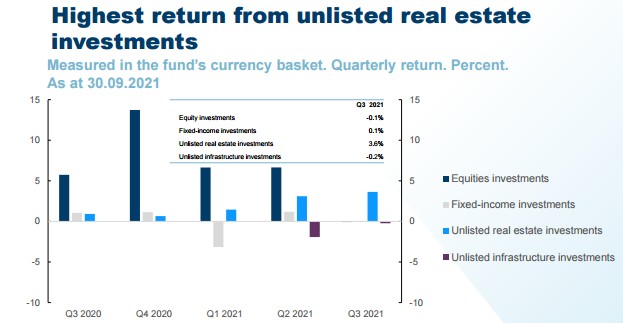

美国8月非农爆冷放慢美联储Taper节奏,海外流动性收紧预期略有缓和,德尔塔变种快速传播拖累大宗主产地复工,叠加国内财政托底预期与地方能耗双控加码,资能源涨价带动相关周期板块走强,其高权重也支撑了指数表现。

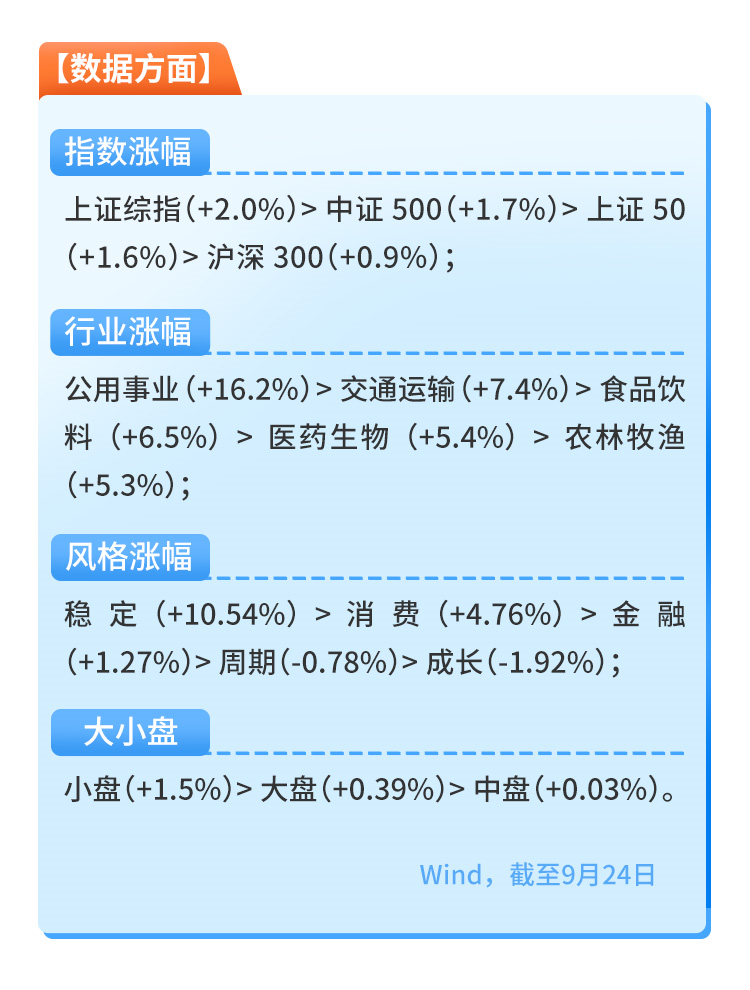

9月份,指数小幅震荡上行,PPI维持高位,同时地方双碳推行力度不减反增,市场围绕资源供给收缩与能源结构清洁化两条主线挖掘投资机会。

展望Q4,周期股的主升行情或告一段落,存在需求弹性小的细分品种的结构性机会;前期光伏、锂电、半导体等高景气赛道产业周期上行尚未结束,可关注阶段性回调后的介入机会。

国内宏观

预计经济增速大概率下修

基

建t

专项债发行加速,但形成实物工作量要到今年底明年初,预计Q4基建投资提振有限。上半年经济高增长,专项债发行没有紧迫性,再到7月份加码地方政策去杠杆,15号文不能新增流贷, 1-8月新增专项债仅达到完成额度的50.49%,今年财政后置现象明显。专项债发行自8月下旬才开始加速,由于财政投放到项目实施仍需要时间传递, 1-8月基建投资同比增长2.9%,两年平均增长0.2%,基建投资增速仍然较弱,根据7月的政治局会议来看,形成实物工作量要到今年底明年初,因此,预计Q4基建投资提振有限。

政策保持定力严控融资,需求疲弱叠加库存下滑,施工不可持续,预计Q4地产投资延续边际走弱。去年8月三道红线、年末银行端的两道红线、供地两集中下,各地对融资端调控不断加码,地产调控步入深水区。近期恒大爆雷事件及各地方政府“保房不保企”处置方案,更是彰显严控房企杠杆的决心,预计四季度地产调控不会过分放松。融资端不放的情况下,1-8月购置土地面积同比-10.2%,新开工同比-3.2%,库存持续下降,而销售连续6个月下滑,需求疲弱,当前高强度的施工不可持续,预计Q4地产投资会持续下滑。

地

产

制

造

业

双控政策带来的上游原材料涨价、下游需求疲弱以及制造业限电限产的三重压力,制造业投资预期不宜过高。一方面,传统制造业,如工程机械、建材、建筑等,受到基建、地产投资的影响,下游需求疲弱,另一方面,政府即将迎来换届选举,地方从严执行双碳政策以及近期的双控政策,不仅上游原材料涨价明显,而且不少制造业面临限电停产。在这三重压力下,8月制造业投资已经明显回落,Q4制造业投资的预期不宜过高。

受水灾等极端天气灾害以及新一波Delta疫情影响,预计消费低迷,出口独木难支。近期河南水灾等极端天气频发,福建、哈尔滨疫情快速发酵,8月社零同比增速回落至2.5%,预计四季度消费仍会受疫情影响。而出口由于前期高基数,累计增速持续回落,预计四季度仍然维持高增长但是独木难支。

消

费

综上来看,四季度投资三驾马车均面临不同困境:

(1)专项债发行加速,但形成实物工作量要到今年底明年初,预计Q4基建投资提振有限。

(2)政策保持定力严控融资,需求疲弱叠加库存下滑,施工不可持续,预计Q4地产投资延续边际走弱。

(3)双控政策带来的上游原材料涨价、下游需求疲弱以及制造业限电限产的三重压力,制造业投资预期不宜过高。而受水灾等极端天气灾害以及新一波Delta疫情影响,预计消费低迷,出口独木难支,参考IMF在7月末的《世界经济展望》中,下调中国经济增速0.3个百分点至8.1%。MSCI中国指数2021年净利润增速下调1.4个百分点至13.8%,我们认为Q4经济增速大概率下修,下调2021年全A增速至28.4%。

后市展望-划重点

Q4可提前布局转年预期高景气的行业

国内回归潜在增速水平,经济增长放缓、利率中枢下移是长期逻辑;流动性临近边际转松的环境下,重视长期业绩增长的确定性,重视成长因子。

对A股历史上新兴产业表现复盘结果显示,产业周期向上、基本面未阶段性证伪的条件下,行业指数调整的时间与幅度在2个月15%左右,7月起调整、来年预期业绩高增的硬科技主流赛道在9-10月有望迎来再配置的窗口期。

硬科技赛道以外,关注业绩预期差兑现的支线方向

景气度决定超额收益的背景下,部分行业仍存在股价偏离基本面的情况,【旅游与餐饮】、【医疗信息化】、【金融 IT】中报业绩增速均在 60%以上且后续景气度有望延续,股价修复的可能性较大。

数据来源:Wind

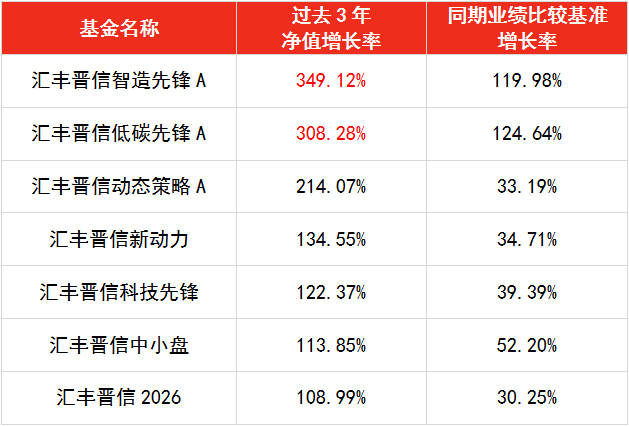

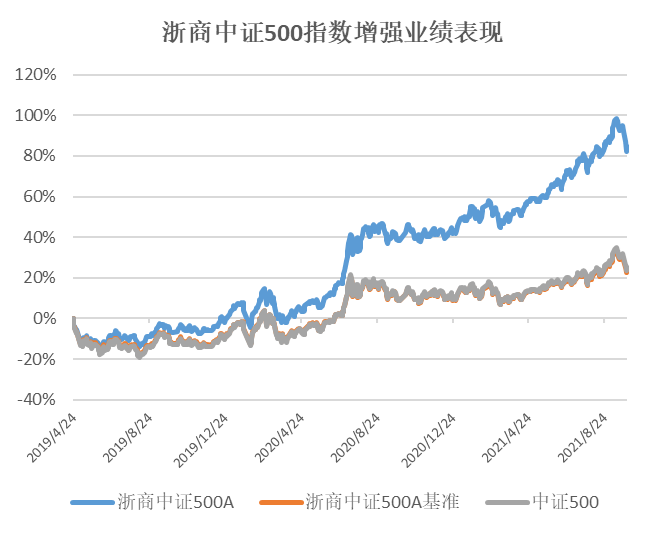

诺安明星基金产品-值得你关注!