王汉峰:消费板块成长空间广阔、

全球地位独特

我的感觉是这样,比如说食品饮料这个行业,如果从专业的投资的角度,叫日常消费,如果对照其他的国家来看,日常消费行业是最容易出大市值的公司的啊,因为这些品种是老百姓天天都会用到的,而且它消费的频次挺高,而且重复度挺高的商品。但是回到中国来看,你会发现除了白酒之外,日常消费这个领域,中国并没有市值非常大的公司,代表中国未来这个领域其实还有很大的成长空间。这是第一个。

第二个说到具体的比如说像A股,今年以来我们整个消费类的特别是食品饮料这个板块,今年以来应该是调整的相对比较多,到了这个位置,怎么看待今年调整?有很多人可能会觉得是不是这个趋势就变了以后,我们就再也不会投资了,我对这种观点是持怀疑态度的,今年之所以偏弱,主要是前几年就是他们持续比较好,估值上来了,仓位也上来了,大家的预期也高了。再加上今年又有一些基本面的因素,小的瑕疵,导致估值的压缩,盈利稍微有一些回调。实际上你说中长期的前景有没有根本性的逆转?我觉得应该不至于。所以到了这个位置之后,如果看中国这些龙头的食品饮料公司,你把它放在一个全球的背景下看的话,它按照2022年的盈利和估值的情况,在全球来讲就已经有吸引力了。所以我觉得像这类公司就是中国的投资者觉得不去买它,我觉得外资也会去买,因为它在全球来看都是有非常独特的地位。

王帅:消费类公司业绩长期走强

我非常同意汉峰总的观点,我们看到美国几十年前大概六七十年代的时候,大家都讲这个漂亮50,实际上大多数都是一些大消费的公司。那么从80年代开始到现在40年的时间里,漂亮50这50支股票里头,现在还有32支股票,这40年的长期业绩是跑赢标普500的。所以我们看到美国市场上有一个很明显的特点,就是消费型的这种明星的公司,长期跑赢标普500,这是一个牛股倍出的特点。中国市场历史比较短,基本上业绩排名前十大的公司也有六七家是消费类的一个公司,所以中国也大体上符合这样一个消费类公司业绩长期跑赢的特点。

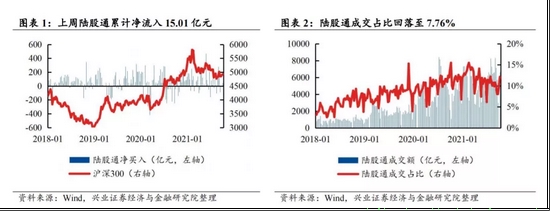

从资金流的角度上我们来看的话,北上资金连续两个星期,就是节前最后两个星期是大幅流入食品饮料这个行业的,那么根据基金仓位模型的测算,9月中旬以来主动偏股型的基金,快速加仓了食品饮料行业,半个月的时间,食品饮料这个行业平均仓位提升了1.5%(数据来源:wind和银华量化模型,截止日期:2021年10月8日),是这样一个特点。从这个趋势上来看的话,实际上消费板块热度还是在提升的。

我们最近也是在发行食品饮料ETF,简称叫食品ETF,代码是159862,这个产品实际上聚焦的是中证食品饮料指数,这个指数聚焦的就是食品饮料这么一个高景气的赛道。一个指数,基本上网罗整个食品饮料行业主要的细分板块,一些龙头企业,请大家多多关注它的发行期,从今天开始到10月21号。

投资有风险,投资需谨慎。请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。基金净值会因为证券市场波动等因素产生波动,投资者需根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品并详细阅读产品法律文件,基金的具体风险请查阅招募说明书的"风险揭示"章节的相关内容。基金投资目标、投资策略、投资范围和基金经理等信息,投资者可前往产品详情页-基金档案了解详情,以其为准,自主决策并自行承担投资风险。外部嘉宾观点不代表银华基金观点。