周末,新闻说养猪大户巨亏几十亿。

这事,牛眼君不觉得惊讶,养猪本就是个周期性行业,前几年赚得盆满钵满之时,投资者就应该料到如今。牛眼君发现一个有趣的事,有高手想考下粉丝,那么什么是周期呢?莫说,这事还难倒不少粉丝,能够准确回答周期二字内涵的很少。

有网友说道,周期就是行业景气度在供需关系的供大于求与供不应求之间周而复始形成的现象。

这个回答得到了认可,看来研究周期之时,要对供需变化予以重视。

近期,原油、天然气、有色金属大涨,周五WTI原油主力合约又创新高,以82.66美元/桶收盘;伦铜、伦锌等有色金属在本周也有不错表现,伦铜重返1万美元,伦锌一周暴涨20%。

这背后原因都是供需失衡,并非美元贬值所导致的(今年来美元指数出现反弹)。

消息显示,伦敦金属交易所的注册铜库存跌至1974年以来的47年最低水平。

那么这轮大宗商品供需失衡到平衡将在什么时候实现呢?

对于原油走向,有的高手认为会突破100美元。

对于原油方面,目前全球储量依然丰富,时刻关注“欧佩克+”的产量变化非常关键。

对于铜,高盛此前就认为,铜价将成为下一个引爆点。铜是当下最被低估的商品,市场定价错误是因为忽略了库存减少这一重要因素。现货市场铜库存量正在快速下降,过去4个月减少了近40%。全球铜库存可能在年底达到历史低点,若铜价继续保持在低位,预计2022年第二季度铜库存将耗尽。

就短期来说,铜的供需将会达到平衡呢,这个问题值得进一步去研究。

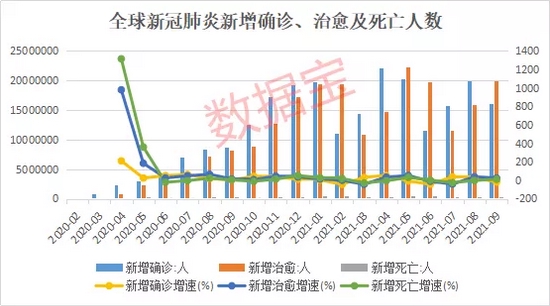

随着气温的下降,疫情因素或将影响大宗商品的供应。

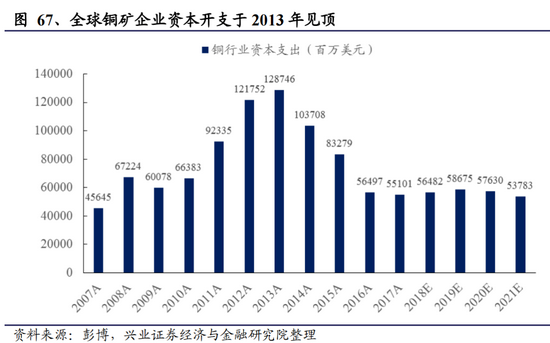

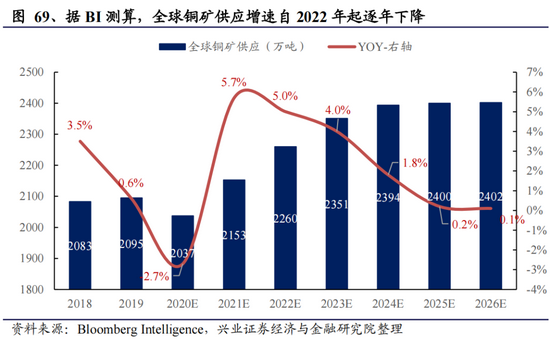

高盛认为,三方面因素会影响铜现货供给。一是电力短缺加剧了铜资源短缺;二是从铜回收市场来看,废铜回收并不能缓解短期内的供应问题;三是铜矿开采进入多季度停滞阶段,高盛预计,今年下半年全球铜矿供应增长将放缓,直到2022年下半年才会有所回升。

几个月前,有大佬就认为,铜的中长期前景值得看好,在能源转型背景下,铜的需求将会扩大。

目前,A股公司之中,铜储量丰富的公司有洛阳钼业等。

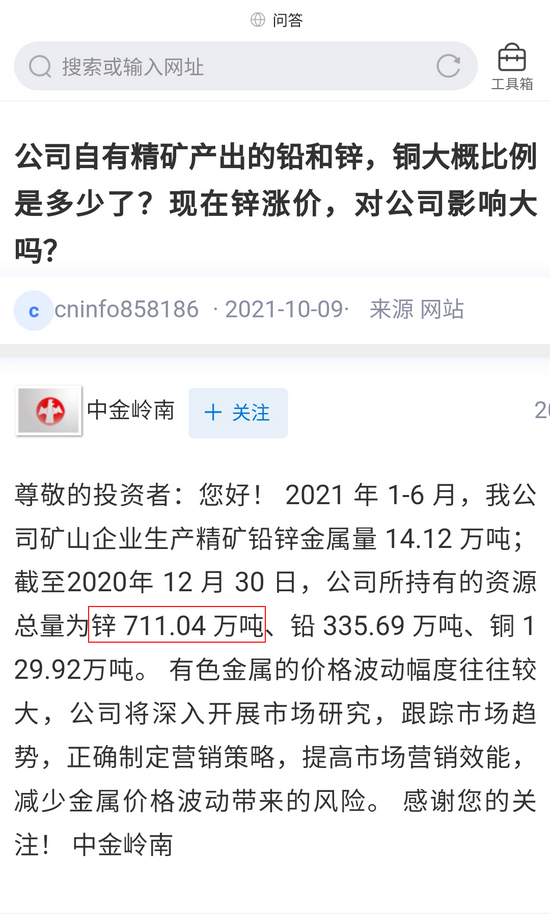

从锌矿这个行业来看,驰宏锌锗和中金岭南锌储量都有几百万吨。在互动平台上,中金岭南表示,截至2020年底,公司所持有的资源总量为锌711.04万吨。

这周,还有一个事情,引起了高手们的重视。

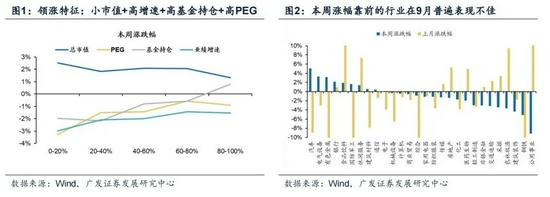

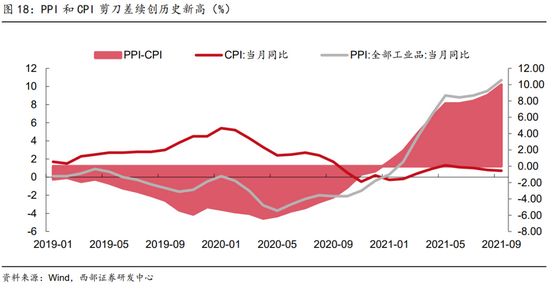

就是9月PPI与CPI的剪刀差达到10个百分点,有高手认为,这说明上游原材料处于景气当中,要注意中下游公司的业绩放缓,也说明下游价格传导不畅。

可见,现阶段投资于上游原材料的股票胜率在提高。对于中长期供应小于需求且价格保持上行的原材料股,可以予以重点研究。

牛眼君发现,今年以来,美元指数筑底反弹,而未来的走势也将影响大宗商品。

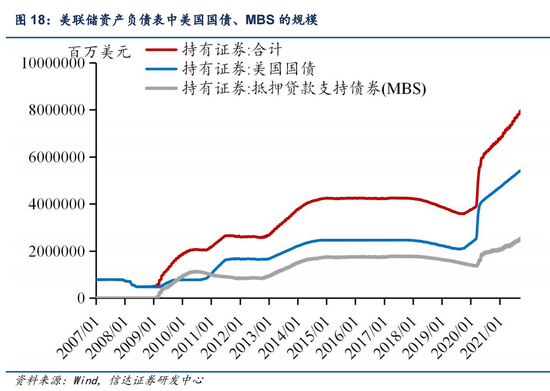

对于美元指数走向,有高手认为,疫情以来,美联储资产负债表扩大了不少,目前已经突破8万亿美元,如果美元指数下行,有利于稀释债务。而美元指数下行的话,那么将利多大宗商品价格。

股市跌了别害怕!7%+理财,低门槛高收益、1000元就能买入、0手续费……限额领取,速来>>

股市跌了别害怕!7%+理财,低门槛高收益、1000元就能买入、0手续费……限额领取,速来>>