来源:戴康的策略世界

报告摘要

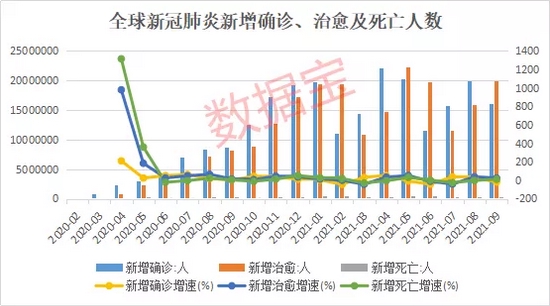

● 本周市场上涨特征回归“小市值+高业绩增速+高PEG+高基金持仓”。从结构来看,当前市场呈现一定存量博弈的特征——本周上涨靠前的行业在9月普遍表现不佳,而跌幅靠前的行业在9月则普遍表现较为突出。当前市场虽缺乏持续上行的动能,但也不存在系统性风险的基础。

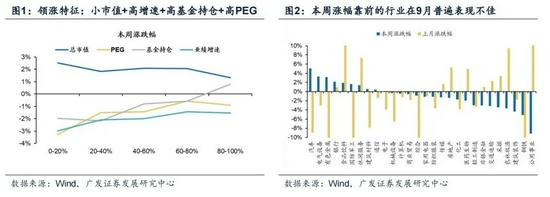

● 政策相对“真空期”行业景气的预期边际变化相对更好的行业往往能够跑赢。A股在21Q4进入一个相对的“真空期”,即A股处于盈利增速下行的前中段(第三个季度),而稳增长的逆周期政策举措“将出未出”。我们比较历史可比时期,在盈利增速触顶后的第二、第三个季度,相对跑赢的行业往往是行业景气预期变化相对向好的行业。截止10月15日,行业景气预期增速相对9月30日上行超过2%的行业主要是传媒、休闲服务、医药生物、国防军工、纺织服装、计算机。

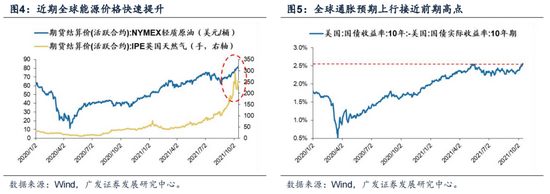

● 近期全球债券利率快速上行,核心原因是能源短缺下的通胀预期再起。全球能源短缺将和美联储Taper的节奏有所重合,一定程度加剧全球货币紧缩预期。但经验来看,Taper将推动实际利率上行,实际利率上行最终将推动通胀预期回落,叠加当前Taper预期管理充分、近期美就业数据不达预期,海外流动性总闸边际收敛的幅度和斜率有限,市场担忧的通胀+Taper组合推动美债利率快速上行突破2%的概率不大。

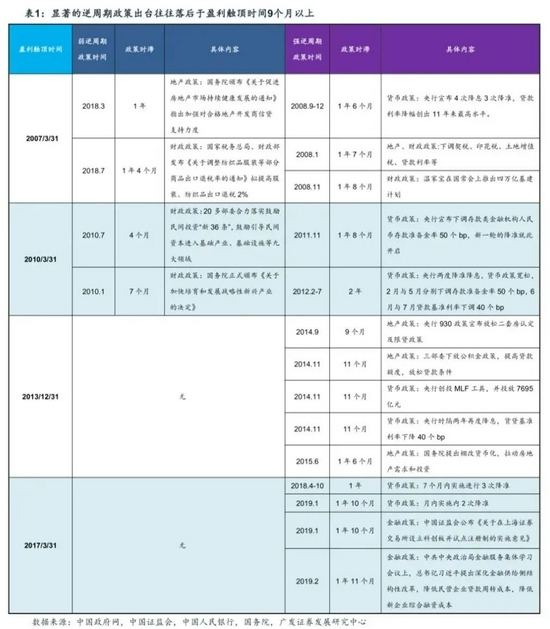

●我们预计四季度信用周期将触底,22年初进入回升通道。截止21年9月,社融规模12月移动平均同比下行12个月,已经与上一轮下行时长一致,距离历史均值16个月仅有4个月。央行货币政策委员会三季度例会对经济的表述也加强了信用宽松的预期。但信用反弹时点和节奏取决于地方债务调控、地产政策放松幅度以及12月中央经济工作会议和政治局会议的政策定调。

● 政策相对“真空期”建议结合行业景气和估值配置“低估值+X”品种。基于①明年流动性总闸门美联储转向收紧;②明年A股进入盈利下行周期,未来一年A股权益市场不太会是大年。但本轮“类滞胀”是由供给端主导,中国央行货币政策的目标仍将是压低实际贷款利率而难以收紧,结合我们对于中国广义流动性于今年四季度见到底部区域的判断,A股系统性风险概率仍然较小。参考历史可比时期,建议结合估值和行业景气,配置“低估值+X”品种:(1)低估值+基建稳增长(水泥/储能/风电);(2)估值合理+内需压舱石(汽车、新能源汽车);(3)低估值+业绩环比改善(旅游/酒店)。

●风险提示:

疫情控制反复,全球经济下行超预期,海外不确定性。

报告正文

1

核心观点速递

(一)本周A股市场呈现震荡,分化十分明显。在估值压力有所缓和下,本周市场上涨特征回归“小市值+高业绩增速+高PEG+高基金持仓”。

从结构来看,当前市场呈现一定存量博弈的特征——本周上涨靠前的行业在9月普遍表现不佳,而跌幅靠前的行业在9月则普遍表现较为突出。经过9月的估值调整后,本周以汽车、电气设备、有色金属为代表的高景气度、高基金持仓的行业重拾领涨。截止10月15日,A股前5%个股的成交额占比为42.6%,微观结构虽仍未健康,但距离恶化阈值仍有较大距离。

从DDM模型来看,当前市场虽缺乏持续上行的动能,但也不存在系统性风险的基础。分子端来看,当前A股面临最大的确定性即为进入盈利增速回落的周期,A股21年盈利大年后明年盈利将不太理想。高景气行业将较今年减少。结构上地产投资有下行压力,基建逐步恢复但空间有限,出口有一定韧性但方向下行,消费依然偏弱,制造业投资有一定持续性。分母端来看,我们认为本轮“类滞胀“是由供给端主导,中国央行货币政策的目标仍将是压低实际贷款利率而难以收紧,结合我们对于中国广义流动性于今年四季度见到底部区域的判断(基建最差时候已过,年底房地产调控将微调),A股系统性风险概率仍然较小。

(二)盈利增速回落是接下来A股的最大确定性。在历史可比时期内,行业景气的边际变化相对更好的行业往往 能够跑赢。关注广发策略“高频预期景气度观测模型”下,行业景气预期增速相对改善的行业。

A股在21Q4进入一个相对的“真空期”,即A股处于盈利增速下行的前中段(第三个季度),而稳增长的逆周期政策举措“将出未出”。由于盈利触顶后,经济往往存在一定的惯性和韧性,盈利动能的衰减是逐步的而非断崖式的,因此历史上来看逆周期政策相对于A股盈利触顶往往存在时滞,一般来说,显著的逆周期政策出台往往落后于盈利触顶时间9个月以上。因此在盈利下滑周期当中,前期市场特征往往呈现是衰退交易,后期特征才是逆周期。本轮A股盈利增速的周期在21Q1达到顶部,21Q4是盈利增速触顶后的第三个季度。我们比较历史可比时期,在盈利增速触顶后的第二、第三个季度,行业景气预期的相对边际变化能够指引超额收益。广发策略构建“高频预期景气度观测模型”,通过跟踪产业未来FY1的营收增速和盈利增速一致预测变化,可以较好的代表行业景气市场的预期变化。我们发现,在历史上的可比时期,即盈利增速初定后的第二、第三个季度,相对跑赢的行业往往是行业景气预期变化相对向好的行业。截止10月15日,行业景气预期增速相对9月30日上行超过2%的行业主要是传媒、休闲服务、医药生物、国防军工、纺织服装、计算机。

(三)近期全球债券利率快速上行,核心原因是能源短缺下的通胀预期再起,但我们认为海外流动性总闸边际收敛的幅度和斜率有限。

全球来看,由于能源库存低位+拉尼娜现象再现,预计全球能源紧缺将会持续到明年1-2月。结合10月13日,美联储公布的9月美国联邦公开市场委员会(FOMC)会议纪要内容,即美联储最早可能在11月中旬开始缩减每月资产购买量,全球能源短缺将和美联储Taper的节奏有所重合,一定程度加剧全球货币紧缩预期。但经验来看,Taper将推动实际利率上行,实际利率上行最终将推动通胀预期回落,叠加当前Taper预期管理充分、近期美就业数据不达预期,美元流动性收敛幅度和斜率有限,市场担忧的通胀+Taper组合推动美债利率快速上行突破2%的概率不大。国内来看,我们在10.7《“供需双稳”预期下继续“低估值+X”》中提到,近期“保供稳价”政策已对严苛的能源供需不平衡情况进行修正,国内的能源约束情况或将边际缓和。

(四)四季度信用周期将触底,反弹时点和节奏取决于地方债务调控、地产政策放松幅度以及12月的中央经济工作会议定调。

2021年10月13日,中国人民银行发布9月金融数据,其中社会融资同比增速降至历史最低水平10%。我们预计21年四季度社融增速触底,22年初进入回升通道——截止21年9月,社融规模12月移动平均同比下行12个月,已经与上一轮下行时长一致,距离历史均值16个月仅有4个月。9月24日,央行货币政策委员会三季度例会“保持流动性合理充裕”的表述,以及对经济定调由二季度例会中的“经济运行稳中加固、稳中向好”转为“经济恢复不稳固、不均衡”的表述,市场对信用进一步宽松预期提升。但信用的反弹时点和节奏取决于多项因素——①地方债务调控。地方政府债务管控+非标压降背景下,与基建相关的融资难以有效恢复。比如2018~2019年受制于非标融资监管严格,即便地方政府专项债提前放量且增量较大,但对基建的推升效果也非常有限;②地产政策放松幅度。当前极为严苛的地产政策出现了边际的松动,如中山、肇庆、珠海、惠州等城市降低二手住宅转让的个人所得税率、银保监会发言人指出将敦促银行机构在贷款首付比例、利率等方面对刚需群体进行差异化支持等。但习总书记在10月15日发表的文章《扎实推动共同富裕》中提到:“坚持‘房住不炒’”、“积极稳妥推进房地产税立法和改革”。因此仍需观察近期地产政策对信用的支撑力度;③12月的政策定调。由于显著的逆周期政策出台往往落后于盈利触顶时间9个月以上,我们预计本轮较为显著、强力的逆周期政策或将在12月的中央经济工作会议及政治局会议对来年的政策定调后才会加速推出。

(五)政策的相对“真空期”+狭义流动性难以进一步改善,建议结合行业景气和估值水平配置“低估值+X”品种。

我们预计未来一年A股权益市场不太会是大年,原因有二:1)全球流动性总闸门美联储面临边际收紧,今年A股估值收缩力度较为温和使得未来一年缺乏估值扩张空间;2)A股21年盈利大年后明年盈利将不太理想。高景气行业将较今年减少。但我们认为本轮“类滞胀”是由供给端主导,中国央行货币政策的目标仍将是压低实际贷款利率而难以收紧,结合我们对于中国广义流动性于今年四季度见到底部区域的判断,A股系统性风险概率仍然较小。参考历史可比时期,当前建议关注行业景气的边际变化相对更好的行业;同时在狭义流动性难以进一步改善背景下,高估值品种的估值水平仍受限。建议结合行业景气和估值,配置“低估值+X”品种:(1)新老基建稳增长(水泥/储能/风电);(2)估值合理、经济下行期的相对盈利韧性、叠加消费端扩内需政策的预期(汽车、新能源汽车);(3)特效药研发提速推动“出行链”修复(旅游/酒店)。

2

上周重要变化

2.1 中观行业

1.下游需求

房地产:Wind30大中城市成交数据显示,截至2021年10月15日,30个大中城市房地产成交面积累计同比上涨15.43%,相比上周的15.71%继续下降,30个大中城市房地产成交面积月环比下降24.96%,月同比下降17.95%,周环比上涨191.44%。

汽车:中国汽车工业协会数据,9月商用车销量31.7万辆,同比下降33.63%;乘用车销量175.1万辆,同比下降16.45%。

2.中游制造

钢铁:本周钢材价格均下跌,螺纹钢价格指数本周跌2.79%至5887.03元/吨,冷轧价格指数跌0.65%至6475.36元/吨。钢铁网数据显示,10月上旬重点钢企粗钢日均产量187.32万吨,较9月下旬上升5.90%。

水泥:全国高标42.5水泥均价环比上周上涨8.62%至621.8元/吨。其中华东地区均价环比上周大涨5.73%至658.57元/吨,中南地区大涨4.71%至704.17元/吨,华北地区大涨12.73%至549.0元/吨。

化工:国内尿素大涨4.86%至3018.57元/吨,轻质纯碱(华东)大涨4.89%至3446.43元/吨,PVC(乙炔法)涨3.46%至13179.00元/吨,涤纶长丝(POY)涨10.01%至8671.43元/吨,丁苯橡胶涨6.67%至14157.14元/吨,纯MDI涨1.60%至22678.57元/吨,国际化工品价格方面,国际乙烯涨1.62%至1074.57美元/吨,国际纯苯涨3.62%至990.36美元/吨,国际尿素涨40.45%至625.00美元/吨。

挖掘机:9月企业挖掘机销量20085台,高于8月的18075台,同比下跌22.90%。

3.上游资源

上游煤炭与铁矿石:本周铁矿石价格上涨,铁矿石库存增加,煤炭价格保持稳定,煤炭库存增加。太原古交车板含税价跌5.66%至3920.00元/吨,秦皇岛山西混优平仓5500价格本周稳定在942.00元/吨;库存方面,秦皇岛煤炭库存本周增加1.00%至405.00万吨,港口铁矿石库存增加3.57%至13898.19万吨。

国际大宗:WTI本周涨3.69%至82.06美元/桶,Brent涨2.83%至84.92美元/桶,LME金属价格指数涨9.10%至4762.80,大宗商品CRB指数本周涨1.64%至239.27;BDI指数本周跌12.16%至4854.00。

2.2 股市特征

股市涨跌幅:A股总体PE(TTM)从上周19.03倍下降到本周18.91倍,PB(LF)从上周2.00倍下降到本周1.98倍;A股整体剔除金融服务业PE(TTM)从上周29.57倍下降到本周29.36倍,PB(LF)从上周2.84倍下降到本周2.82倍;创业板PE(TTM)从上周85.88倍下降到本周85.41倍,PB(LF)从上周5.71倍下降到本周5.68倍;科创板PE(TTM)从上周的65.67倍下降到本周65.66倍,PB(LF)从上周的6.13倍维持在本周6.13倍;A股总体总市值较上周下降0.53%;A股总体剔除金融服务业总市值较上周下降0.54%;必需消费相对于周期类上市公司的相对PB由上周2.15上升到本周2.19;创业板相对于沪深300的相对PE(TTM)从上周6.67下降到本周6.64;创业板相对于沪深300的相对PB(LF)从上周3.60下降到本周3.58;股权风险溢价从上周0.47%下降到本周0.44%,股市收益率从上周3.38%上升到本周3.41%。

基金规模:本周新发股票型+混合型基金份额为78.46亿份,上周为280.65亿份;本周基金市场累计份额净增加521.91亿份。

融资融券余额:截至10月16日周四,融资融券余额18546.39亿,较上周上升0.03%。

大小非减持:本周A股整体大小非净减持23.59亿,本周减持最多的行业是电气设备(-4.92亿)、医药生物(-4.14亿)、家用电器(-3.95亿),本周增持最多的行业是建筑装饰(0.00亿)。

北上资金:本周陆股通北上资金净流入15.01亿元,上周净流入43.95亿元。

AH溢价指数:本周A/H股溢价指数上升至144.34,上周A/H股溢价指数为144.87。

2.3 流动性

截至10月15日,央行本周共有5笔逆回购到期,总额为5100亿元;5笔逆回购,总额为500亿元;开展5000亿元MLF操作;有一笔5000亿元MLF到期。公开市场操作净回笼(含国库现金)共计4700亿元。

截至2021年10月15日星期五,R007本周上涨27.19BP至2.15%,SHIB0R隔夜利率上涨43.00BP至2.065%。

2.4 海外

美国:上周三公布美国9月CPI同比5.4%,高于预期值5.3%,高于前值5.3%;核心CPI同比为4%,与预期一致,等于前值;CPI环比为0.4%,高于预期值0.3%,高于前值0.3%;核心CPI环比为0.2%,与预期一致,高于前值0.1%;上周四公布的美国9月PPI同比8.6%,低于预期值8.7%,高于前值8.3%;核心CPI同比为6.8%,低于预期7.1%,高于前值6.7;CPI环比为0.5%,低于预期0.6%,低于前值0.7%;核心CPI环比为0.2%,低与预期0.5%,低于前值0.6%;上周五公布的美国9月零售销售环比为0.7%,高于预期的-0.2%,低于前值0.9%;上周五公布的美国10月密歇根大学消费者信心指数初值为71.4,低于预期的73.1,低于前值72.8。

英国:上周二公布英国8月三个月ILO失业率今值4.5%,与预期一致,低于前值4.6%;上周二公布英国9月失业金申请人数降低5.11万人,低于前值5.86万人。

本周海外股市:标普500本周涨1.82%收于4471.37点;伦敦富时涨1.95%收于7234.03点;德国DAX涨2.51%收于15587.36点;日经225涨3.64%收于29068.63点;恒生涨1.99%收于25330.96。

2.5 宏观

9月贸易帐:中国海关总署数据,9月出口同比(按美元计)为28.1%,高于前值25.6%;9月进口同比(按美元计)为17.6%,高于前值33.1%。

9月金融数据:9月份新增人民币贷款1.66万亿元,比去年同期少2400亿元;9月新增社会融资规模为2.9万亿元,低于前值2.96万亿元,比去年同期减少5700亿元。9月末M1余额同比增长3.7%,比上月同比低0.5%,比上年同期低4.4%;9月末M2余额同比增长8.3%,比上月同比高0.1%,比去年同期低2.6%;M1、M2剪刀差与上月持平。

CPI&PPI:2021年9月份,全国居民消费价格总水平同比上涨0.7%,环比上涨0.1%;全国工业生产者出厂价格同比上涨10.7%,环比上涨1.2%。

3

下周公布数据一览

下周看点:中国9月新增人民币贷款;中国9月社会融资规模增量;美国9月失业率;:英国8月三个月ILO失业率。

10月18日周一:中国一至三季度GDP同比;中国三季度GDP同比;中国1至9月全国房地产开发投资;中国1至9月城镇固定资产投资同比;中国1至9月规模以上工业增加值同比;中国9月规模以上工业增加值同比;中国1至9月社会消费品零售总额同比;中国9月社会消费品零售总额同比。

10月19日周二:美国9月新屋开工(万户)。

10月20日周三:中国10月五年期贷款市场报价利率(LPR);中国10月一年期贷款市场报价利率(LPR);欧元区9月调和CPI同比终值。

10月21日周四:美国9月成屋销售总数年化(万户)。

10月22日周五:德国10月制造业PMI初值;欧元区10月制造业PMI初值。

4

风险提示

疫情控制反复,全球经济下行超预期,海外不确定性。

股市跌了别害怕!7%+理财,低门槛高收益、1000元就能买入、0手续费……限额领取,速来>>