随着首批9只公募REITs的上报、获批、发行、成立、上市之后,市场一直对后续REITs产品有较高期待,而这类产品近期又见上报。

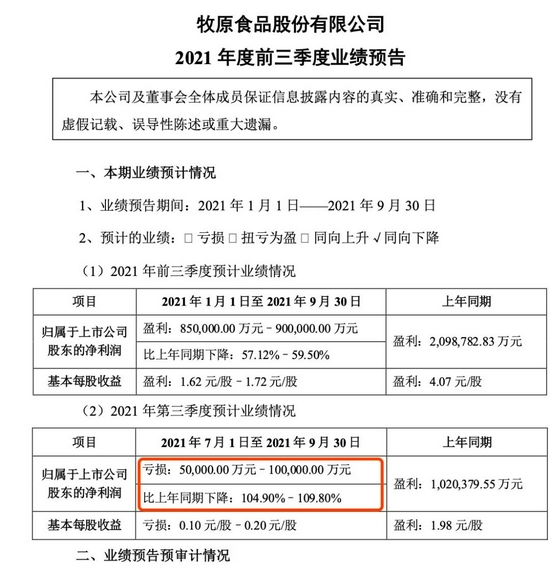

据基金君从证监会网站发现,10月13日和14日,来自华夏、建信、国泰君安资管上报了3只REITs产品,这相距首批REITs上报相隔了5个月时间。

而从目前新上报的3只REITs产品来看,基础资产主要是产业园、高速公路,和首批产品类似。

据基金君从业内获悉,未来公募REITs产品或将逐渐进入常规上报阶段,准备就绪的产品都将陆续上报的形式。目前多家基金公司筹备REITs产品较多,有些产品正“箭在弦上”,距离上报或仅差临门一脚。

公募REITs的收益和风险介于股和债之间,首批REITs上市以来在二级市场表现稳健,投资者适宜理性布局,不要盲目炒作。

3只公募REITs产品上报

基金行业对公募REITs产品的布局热情持续较高,备受期待的新的REITs产品也在金秋十月正式出炉。

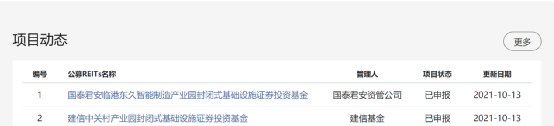

基金君从证监会网站发现,10月14日,陆续有华夏越秀高速公路封闭式基础设施证券投资基金、建信中关村产业园封闭式基础设施证券投资基金、国泰君安临港东久智能制造产业园封闭式基础设施证券投资基金3只公募REITs产品上报。这些上报也引发行业广泛关注。

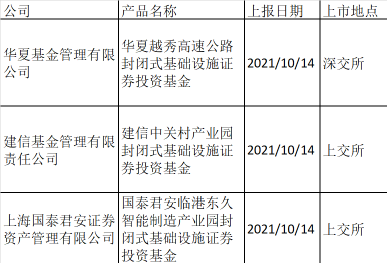

而从上交所网站来看,也显示出在10月13日国泰君安资管和建信基金均申报了旗下公募REITs产品。

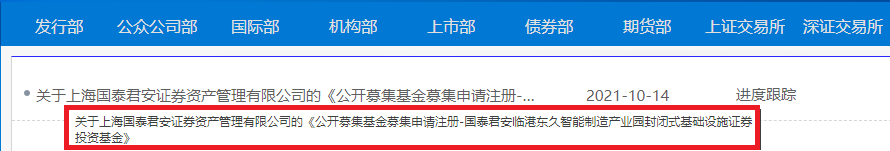

而从上交所披露信息显示,国泰君安临港东久智能制造产业园封闭式基础设施证券投资基金的原始权益人为上海临港奉贤经济发展有限公司、上海临港华平经济发展有限公司、FULLREGALIALIMITED、CAPRICCIOINVESTMENTSLIMITED、UTMOSTPEAKLIMITED、MILEAGEINVESTMENTSLIMITED,专项计划管理人为上海国泰君安证券资产管理有限公司。

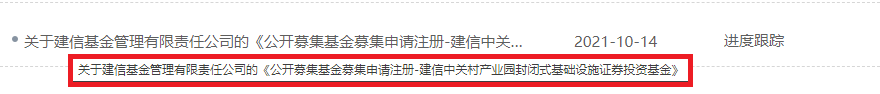

而建信中关村产业园封闭式基础设施证券投资基金的原始权益人为北京中关村软件园发展有限责任公司,基金管理人为建信基金。

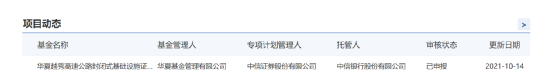

而深交所的关于公募REITs平台也揭开了华夏旗下华夏越秀高速公路封闭式基础设施证券投资基金的申报情况。

这一项目类型是收费公募,主要原始权益人为越秀(中国)交通基建投资有限公司,专项计划管理人为中信证券,托管人为中信银行。

多个公募REITs拟申报项目“箭在弦上”

除了这些已经上报的项目外,还有多个公募REITs拟申报项目也“蓄势待发”。

据业内人士了解,以中交投资为原始权益人,底层资产为湖北某高速公路,某大型基金公司担任基金管理人的公募REITs拟申报项目也已经准备得较为充分,或将在不久的时间内上报交易所。

除此之外,最近几个月,多家上市公司也陆续发布公告,披露公募REITs申报工作的进展,其中不乏风电、光伏发电等刚刚于今年6月纳入试点的行业。

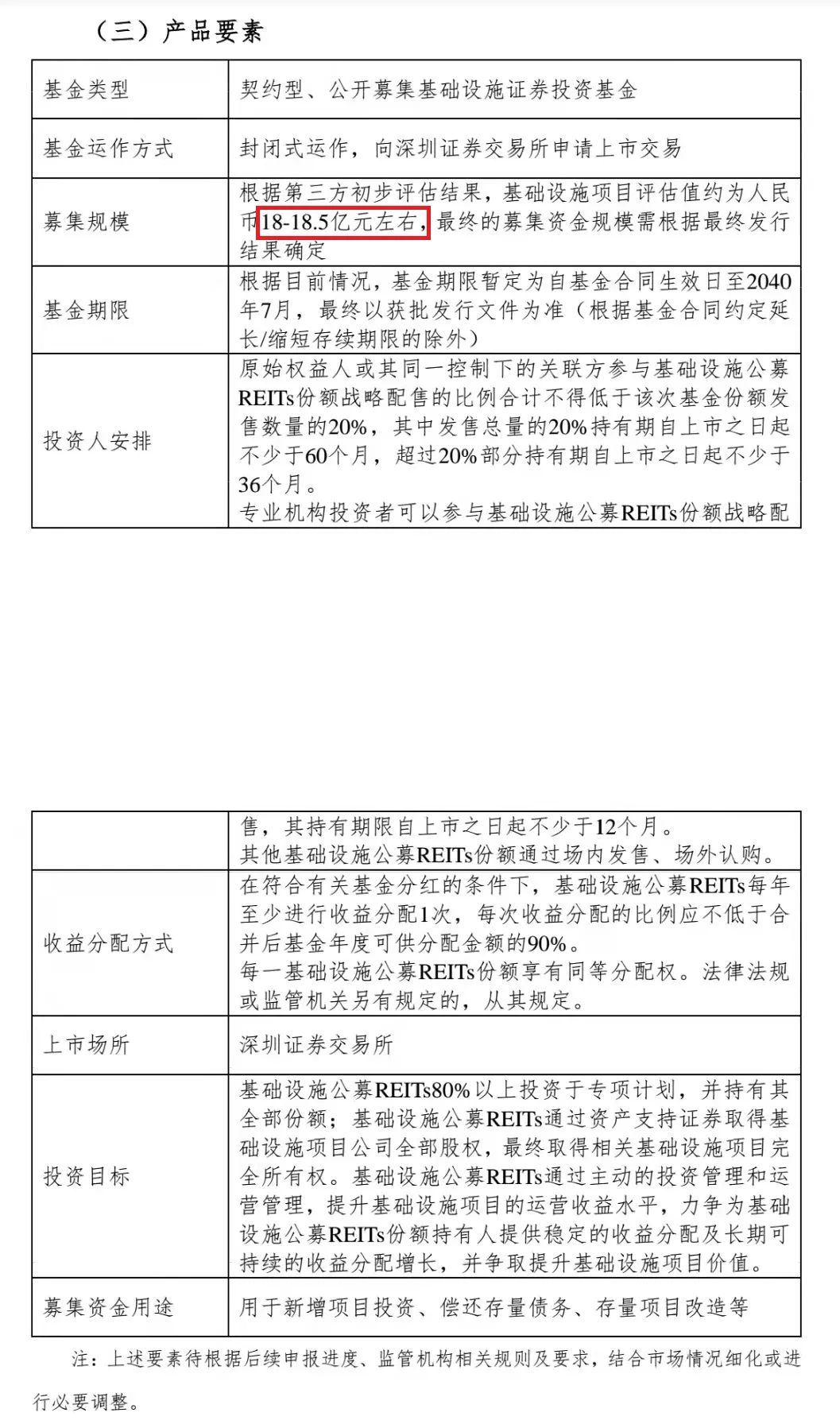

9月29日,金风科技对外发布《关于开展基础设施公募REITs申报发行工作的公告》,公告中称,公司拟以青岛天润全资子公司天润全南项目公司及天润崇义项目公司(以下合称为“项目公司”)分别持有的全南天排山项目、崇义龙归项目以及崇义天星项目(以下合称“基础设施项目”)为基础资产,按照基础设施REITs相关政策文件要求进行申报。待获得国家发改委向中国证监会的推荐后,由公募基金管理人向证监会申请注册基础设施公募REITs,并拟申请在深圳证券交易所上市交易。待取得注册文件后,由公募基金管理人会同财务顾问进行公开发售,原始权益人或其同一控制下的关联方将根据法律法规和监管规则的要求并结合市场情况参与基础设施公募REITs的战略配售。

基础设施项目评估值约为人民币18-18.5亿元左右,在运营安排上,公司全资子公司宁波金风绿能能源有限公司拟接受委托担任运营管理机构(初步拟定,最终以监管审批及协议约定为准),负责对基础设施项目的日常运营管理。

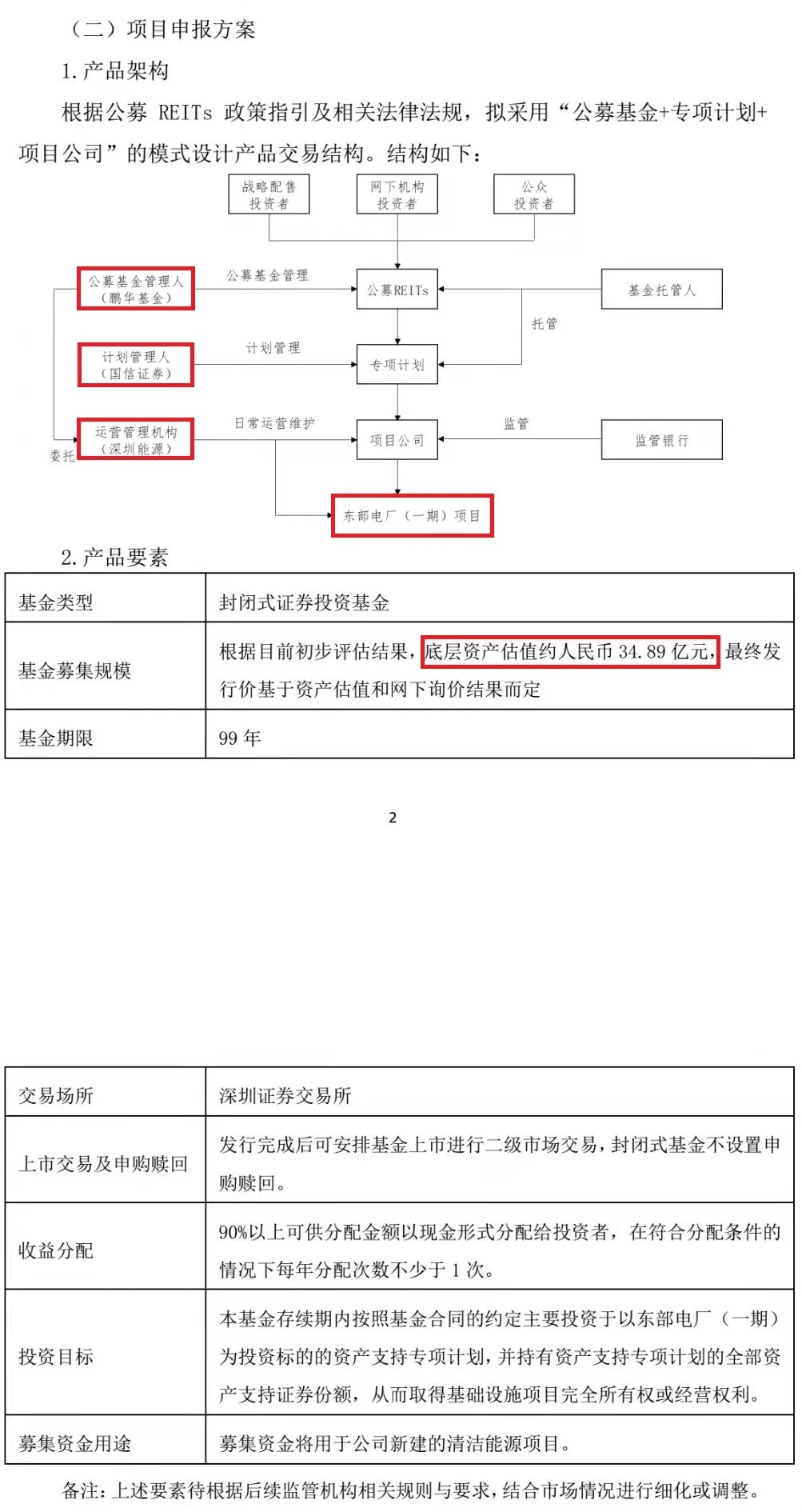

深圳能源近日也公告,公司拟以东部电厂(一期)项目申请参与基础设施公募REITs试点。资产范围包括东部电厂(一期)项目的1#、2#、3#机组、房屋所有权及其占用范围内的国有土地使用权等,装机容量3×390兆瓦。根据公司董事会七届一百二十次会议决议,公司已设立全资子公司深圳市东部电力有限公司(以下简称:东部电力或项目公司),公司、深圳能源集团股份有限公司东部电厂已与东部电力签署《划转协议书》, 将东部电厂(一期)涉及的相关资产、负债等划转至东部电力, 由东部电力作为东部电厂(一期)项目的项目公司。

公告显示,深圳能源旗下基础设施公募REITs拟申报项目的底层资产估值约人民币34.89亿元,鹏华基金将担任公募基金管理人。

10月13日,山东高速集团公司召开公募REITs项目启动会。山东高速表示,山东高速集团积极响应国家政策,开展基础设施公募REITs实践。该项目的实施有助于盘活存量资产,拓宽融资渠道,将募集资金投向基础设施项目建设,优化资源配置,形成存量资产和新增投资的良性循环,助力交通强省战略实施;同时,还可搭建公路资产的REITs上市平台,为将集团打造成为具有全球竞争力的世界一流基础设施综合服务商提供战略资本工具。

据基金君了解,因公募REITs业务所能带来的空间巨大,万亿级别让各大基金公司对这项业务都非常积极,未来可能将有更多产品出炉。

首批公募REITs近期遭爆炒

2021年是公募REITs产品的“元年”,首批9只公募基础设施REITs于5月31日开始公开发行认购,6月21日正式上市交易。

到目前,首批REITs产品运作已经超过110多天,从首批上市的运行情况来看,部分REITs整体表现平稳,节前还出现此类投资品种被爆炒的情形。

Wind统计显示,截至10月14日,首批9只公募REITs收盘价格均较首发上市价格有所提升,不过涨幅有些差异。涨幅超过20%为中航首钢生物REITs,达到24.75%,而富国首创水务REITs、浙商证券沪杭甬高速REIT、博时招商蛇口产业园REIT、中金普洛斯仓储物流REIT涨幅超10%。

值得一提的是,近期公募REITs普遍飘红,一度还被爆炒。以中航首钢绿能REIT为例,在9月13日之后出现连续8个交易日收涨,多次单日涨幅超3%。而在9月27日振幅较大,最好攀升至18.55元,不过全天下跌4.89%。国庆假期之后,该REITs整体表现平稳。

而东吴苏州产业也曾出现连续多个交易日收涨,截至目前最新报收3.995元,而其他REITs产品整体表现较好,多个交易日收涨。

谈及近期表现,红土创新基金基础设施投资部总经理助理陈超认为,由于REITs产品特点鲜明,估值公允性强、稳定性高、估值方式为市场通用,逐渐被广大投资人认可。

在陈超看来,一方面,在目前宏观环境下,REITs底层资产类别的成长性、现金流稳定性的优势凸显。具体到产品,源于不同种类底层资产成长性的差异,如物流类REITs受益于物流空间需求,收费权类REITs受益于收费基数的发展;在疫情常态化阶段,REITs现金流的稳定性受影响小于其他行业波动,也给投资人更多的选择。

业内人士认为,在当前宏观环境和资本市场条件下,拥有估值公允性强、稳定性高等优势的公募REITs产品,正逐渐被广大投资人认可,未来市场活性有望进一步激发。不过,公募REITs尚在试点阶段,或出现交易不活跃、场内流动性不足的情况,不适合短期炒作。