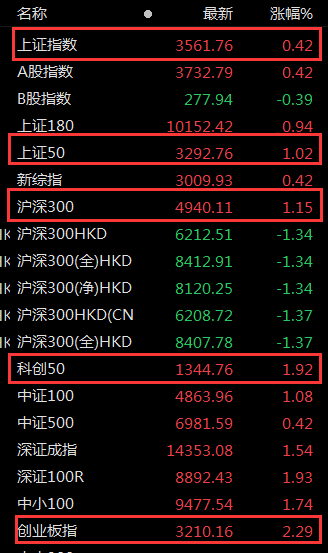

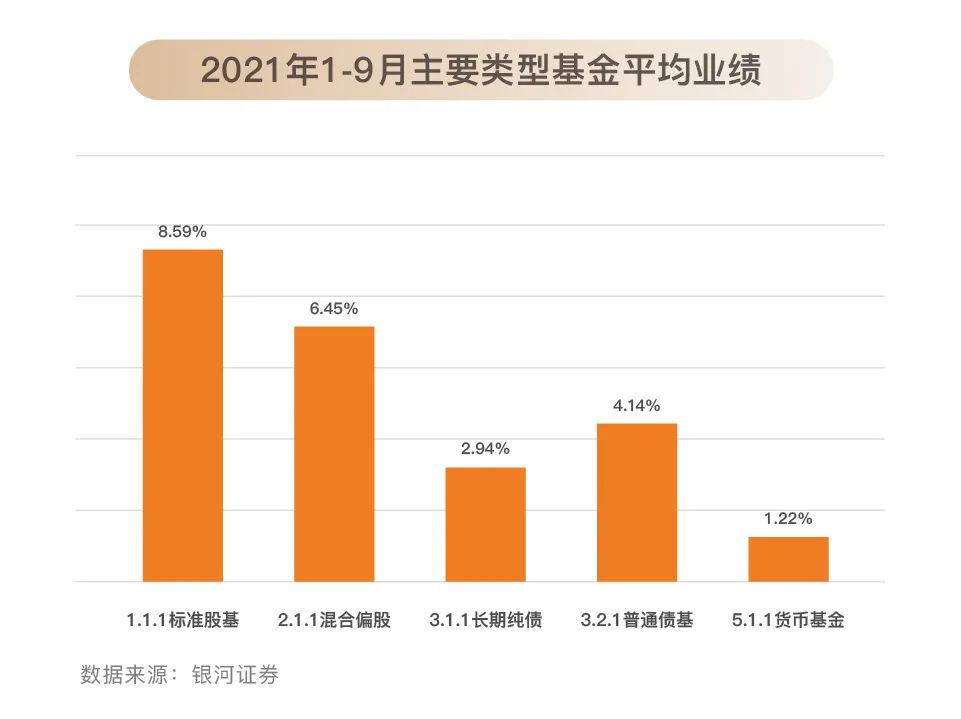

随着2021第三季度的结束,公募基金平均业绩的“全貌”浮出水面。中国银河证券基金研究中心数据显示,截至9月30日,不同类型的基金都表现出良好的上涨趋势。其中,表现最佳的标准股票型基金上涨了8.59%;普通债券型基金(可投转债)和混合偏股型基金紧随其后,在这期间分别上涨了6.45%和4.14%;长期纯债债券型基金和货币市场基金的涨幅分别是2.94%和1.22%。

三季度股债市场持续震荡,公募基金大方派红包,前三季度累计分红已接近2000亿元,超去年全年分红总额;权益基金贡献了近一半的分红规模。根据证券时报的数据显示,以红利发放日统计,截至9月30日,2021年以来基金已分红1983.61亿元,超过2020年全年1977.07亿元的分红总额。

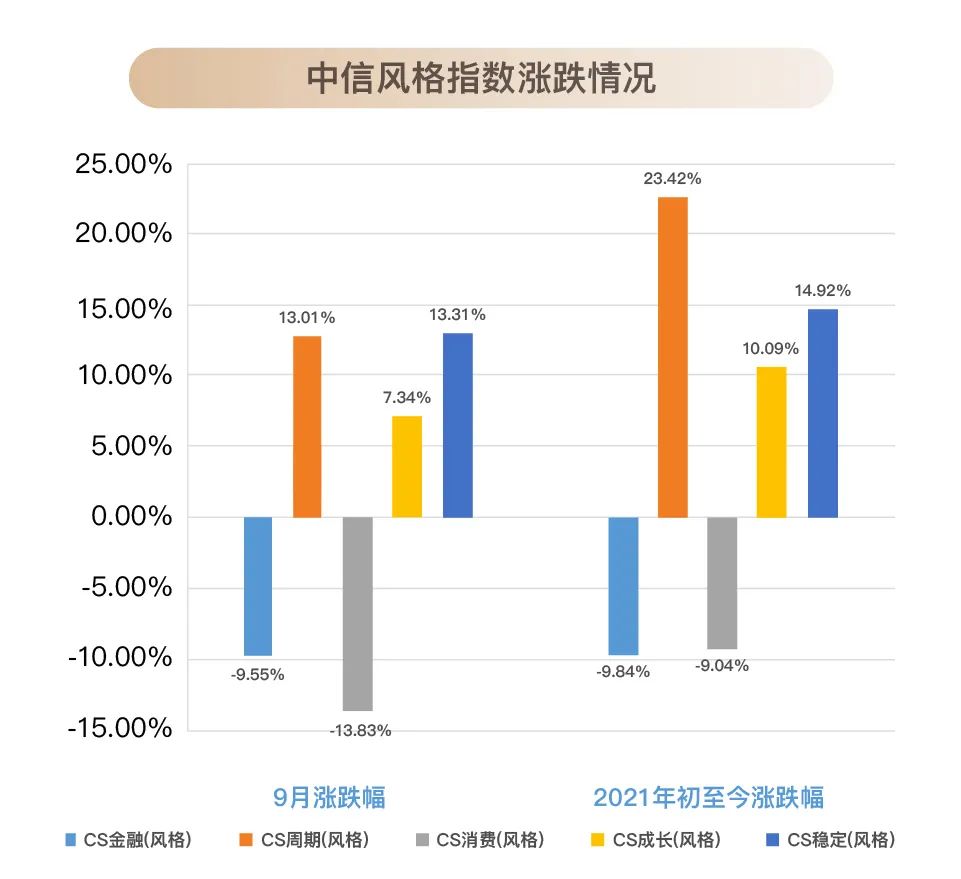

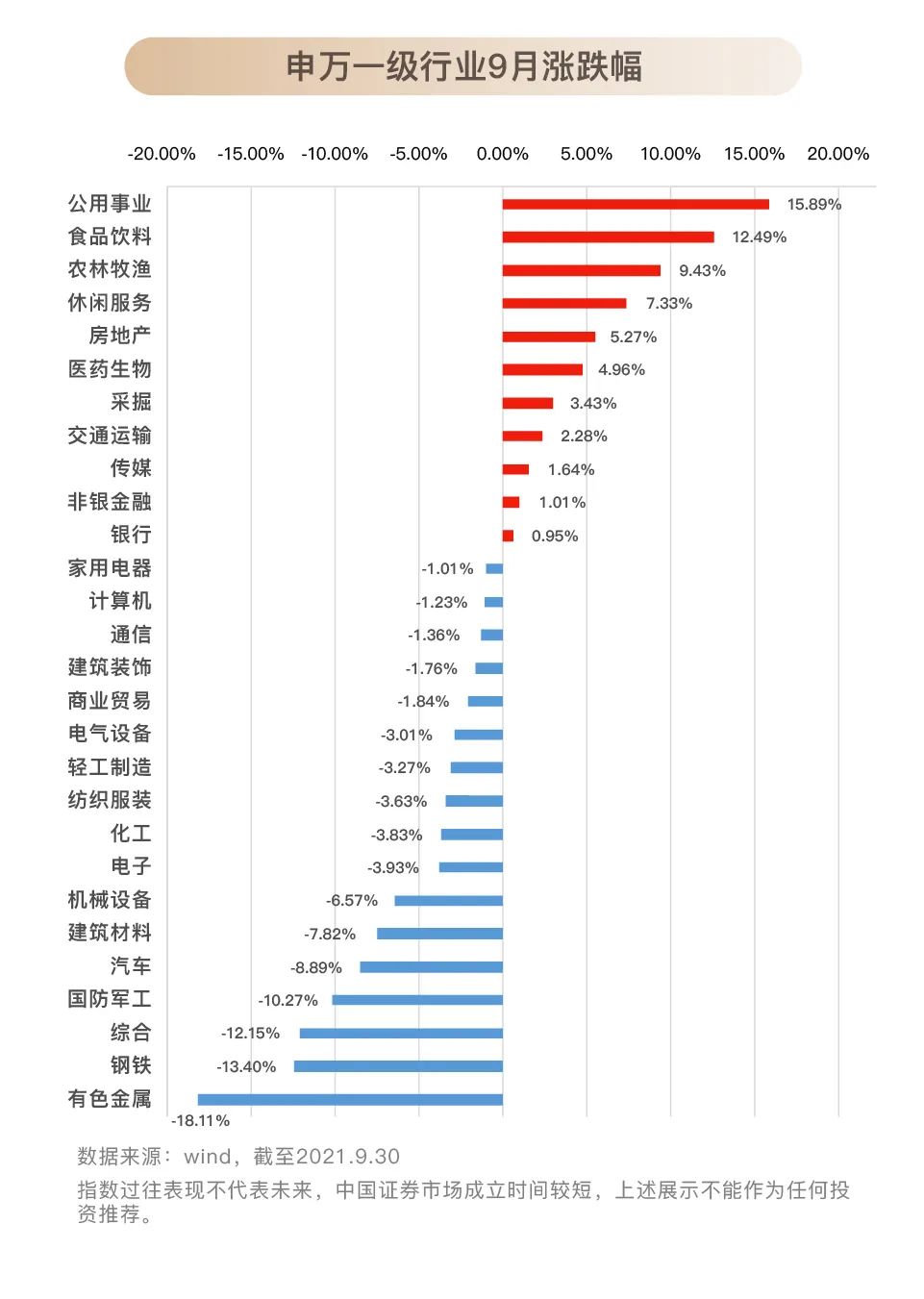

9月市场风格频繁切换,整体来看A股稳定、周期风格保持上涨趋势,分别上行13.31%和13.01%,今年以来周期风格遥遥领先,已上涨23.42%;行业表现方面,9月领跑TOP5行业分别为:公用事业、食品饮料、农林牧渔、休息服务、房地产;相比之下,汽车、国防军工、综合、钢铁、有色金属表现欠佳。

近期市场波动较大,一方面美债收益率的明显上行突破1.5%引发市场担忧,但我们认为,只要不像年初大幅抬升,对国内货币政策的影响都相对有限;另一方面,国内在能耗双控和限电的影响下,引发周期股波动放大,同时对经济预期进一步下修。

对市场来说,中期来看仍然乐观。7月15日超预期降准、以及9月15日6000亿MLF全额续作,说明政策已经不可能再收紧,随着经济加速下行,四季度GDP增速可能逼近4%,央行或重启宽松,即从“默认”宽松重新转向主动放松,市场有望迎来扩散行情。

基本面上,国内经济复苏动能减弱。从2021年9月国内制造业PMI来看,官方制造业PMI为49.6%,较上月回落0.5个百分点,已连续6个月下滑,并首次进入收缩区间。

政策层面,央行三季度例会通稿继续强调稳健的货币政策保持连续性、稳定性、可持续性,并重申增强信贷总量增长稳定性。预计货币政策操作仍将“以我为主”,灵活精准、合理适度。

资金层面,9月央行等量续作6000亿MLF略超预期,并通过逆回购实现5900亿净投放,主要为维护季末流动性平稳、满足节假日流动性需求,资金面整体维持平衡。

从资产配置的角度,利率债方面,现券收益率先上后下,整体小幅上行,市场预期资金面仍将延续平衡状态;信用债方面,配置需求较强,交投活跃,信用利差以扩大为主,信用债仍是组合配置的重点。