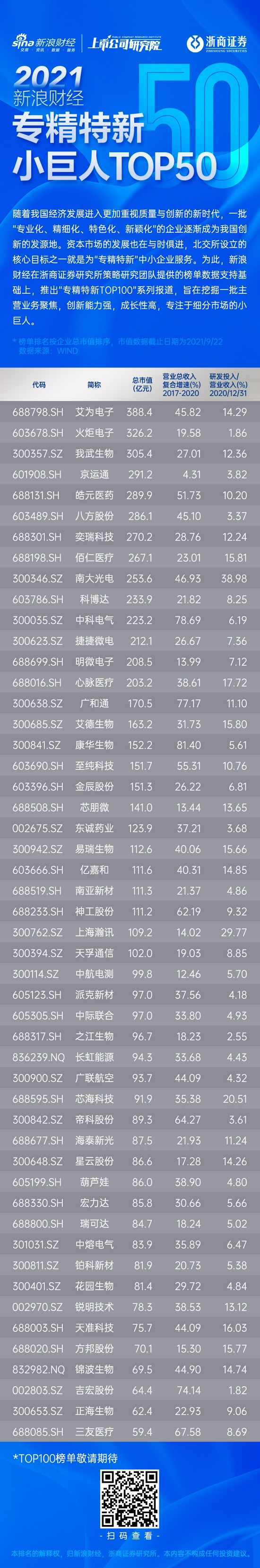

出品:新浪财经上市公司研究院

作者:肖恩

引言:随着我国经济发展进入更加重视质量与创新的新时代,一批“专业化、精细化、特色化、新颖化”的企业逐渐成为我国创新的发源地。资本市场的发展也在与时俱进,北交所设立的核心目标之一就是为“专精特新”中小企业服务。为此,新浪财经推出“专精特新TOP100”系列报道,旨在挖掘一批主营业务聚焦,创新能力强,成长性高,专注于细分市场的小巨人。

北京京运通科技股份有限公司(以下简称“京运通”)成立于2002年,是集光伏设备、硅片制造和终端电站为一体的新能源企业。

公司以晶体生长设备业务起家,主导产品包括单晶硅生长炉、多晶硅铸锭炉、区熔炉等光伏及半导体设备。逐渐延伸至下游光伏材料端,包括多晶硅锭及硅片、直拉单晶硅棒及硅片、区熔单晶硅棒及硅片等光伏产品。此外,京运通立足光伏产业,继续往下游开拓新能源电站业务,拥有光伏发电和风力发电等新能源发电项目。

京运通凭借着其主导产品---光伏用单晶硅炉成功入选国家第三批专精特新“小巨人”名单。京运通成立于2002年,经历了几轮光伏周期,深刻理解行业的周期性和波动性,从卖铲子到卖电力产品,再到重新主攻硅片业务,“设备-硅片-电站”一体化的布局或是京运通应对行业周期的答案。

设备端:发家设备业务 项目具备成本优势

说京运通发家于晶体生长设备业务一点也不为过。早已在2003年,即公司成立的第二年,京运通就成功研发出了5英寸单晶硅生长炉并实现了产业化,打破了国外垄断格局,完成国产替代。

此后,京运通还相继推出6英寸~8英寸单晶生长炉,并于2010年开始尝试大尺寸单晶生长炉的试验和区熔单晶炉样机的制造。目前,在JD-1400基础上,公司研发并实现量产的JD-1600全自动软单晶炉可拉制12英寸及以下的单晶,并适配“210mm硅片”,成为国内技术领先的光伏单晶设备厂商之一,已通过客户认证并批量供应。

凭借着技术和生产成本优势,京运通与晶盛机电、大连连城、上机数控、北方华创等企业成为国内市场单晶炉的主要供应商,国外厂商已基本退出国内市场。

此外,在拉晶技术方面,与现有的主流技术RCZ(多次装料拉晶)相比,京运通在2018年和GTAT签订了CCZ(连续直拉法)给料系统的授权许可协议。通过引进CCZ技术,公司在硅片生产上的技术储备处于行业领先位置,CCZ的杂质积累更缓慢,因此单炉次拉制硅棒的个数更多,从而提升单炉年产出。

目前,京运通的主要客户包括晶澳、上机、协鑫等主流厂商,此外,公司新建硅片产能也均采购自产的单晶炉,硅片产品也得到了市场的认可。由于没有中间加价,京运通自产光伏设备使得公司在投资扩产硅片项目时具有很大的成本优势。公司乌海二期单GW总投资额2.31亿元,甚至低于行业平均2.5亿元/GW的设备投资成本水平,乐山单GW总投资额2.92亿元。

项目

投资额(亿元)

单位成本

京运通-乌海10GW单晶硅棒项目

23.11

2.31 亿/GW

京运通-乐山24GW单晶硅棒、切方项目

70

2.91 亿/GW

隆基股份-银川年产15GW单晶硅棒、硅片项目

45.86

3.05 亿/GW

中环股份-呼和浩特25GW单晶硅棒项目

91.25

3.65 亿/GW

上机数控-包头8GW单晶硅拉晶生产项目

28

3.5 亿/GW

晶澳科技-曲靖20GW拉晶及切片项目

58.3

2.92 亿/GW

相较而言,隆基股份今年3月在银川投资31亿元建设年产5GW的电池项目,单GW总成本达到了6亿元。隆基2019年10月的15GW硅棒和硅片项目,单GW投入成本3.06亿元,上机数控包头8GW单晶硅项目,单GW投入成本3.5亿元。

相比之下,京运通凭借在设备端多年的积累,在一体化的布局中具备较好的成本优势,上游的成本优势有助于公司在下游提升竞争实力。2020年公司设备销售确认收入6.12亿元,同比增长1860%,今年上半年设备方面主要自产自销,保障四川乐山一期12GW单晶拉棒切方项目,并不确认收入,上半年仅实现收入约0.18亿元。

但京运通今年上半年依然实现了营收同比增长36.6%,这主要得益于硅片端的快速增长。

硅片端:单位成本行业前列 产能快速扩张

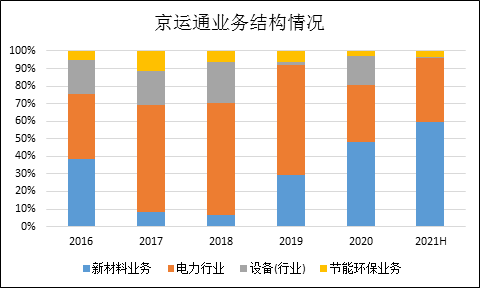

由于电站运营存在应收账款风险,京运通在2017年后放慢了布局电站的步伐,转而继续发力硅片领域。经过几年的调整,硅片端营收已占据京运通业务的半壁江山,今年上半年已接近60%。

截止上半年,京运通的乌海10GW项目已有8.5GW投产,根据公司公告的产能规划,按照工期推算,预计公司2021年底产能达到20GW,2022年底达到38GW,成长空间较大。且公司紧跟大尺寸硅片趋势,完成全线产能升级,182mm和210mm尺寸大硅片已实现批量出货。无需应付小尺寸落后产能淘汰的窘境,后发优势明显,上半年该业务实现收入12.27亿元,同比增长67%,成为公司主力业务。

京运通的电池片龙头爱旭、通威均形成良好合作,截至2020年,已与晶澳、江苏新潮、通威和江苏润达签订硅片、硅棒销售长单,合同期限均为三年。根据公告披露,京运通与上述企业签订的销售长单规模共计39.4亿片,按210mm硅片10W/片估算,三年长单规模达到39.4GW,销售金额合计约167.86亿元。

接连签订长单不仅对未来的业绩增长提供了保障,还表明了市场对于公司产品质量的认可,未来随着产能持续扩张,公司的订单规模将持续增加。京运通产品销售有所保障的原因,除了有光伏硅片供需紧平衡的大环境,还有公司在设备技术领先的基础上,在设备和硅片端都具备较为明显的成本优势。

京运通在JD-1600单晶炉的研发过程中,提升了其自动化和智能化程度,大幅降低了对于人工的依赖,降低了人工成本。此外CCZ连续直拉法可以明显提高单炉年产出,降低单位硅片成本。非硅成本方面,京运通乌海一期的166mm硅片的非硅成本已降低至0.7元/片,基本处在主流成本水平的较低水平。

公告显示,京运通上半年新材料业务毛利率水平在30%以上,基本和隆基看齐,2020年隆基的硅片及硅棒的毛利率在30.36%,同期中环新能源材料业务的毛利率仅为17.89%。而京运通并没有牺牲产品品质,其硅棒在间隙氧含量、替位碳含量、表面晶向、错位密度、电阻率、少子寿命等指标方面均是向隆基看齐。

电站运营端:未收到补贴21.63亿 发展放缓

京运通的新能源发电事业部从2012年9月在宁夏地区投资建设集中式太阳能光伏电站至今,光伏及风力发电累计装机容量约为 1.40GW,该业务报告期内实现营业收入约 7.54 亿元,较去年同期增长23%。

但京运通的电站项目均是在2018年以前的项目,公司放缓电力运营业务的主要原因还是由于收款难的愿意。截至2021年6月,公司尚未收到的新能源发电项目补贴累计超过21.63 亿元,这相当于公司2020年净利润的近5倍。

期间,京运通的资产负债率有所走高,从2013年的18.86%提高至2021年6月的50.86%。此外,由于投入建设乌海和四川项目的资金量较大,近百亿,京运通为了缓解流动性,向内蒙古吉电能源有限公司转让控股子公司锡林浩特京运通41%的股权,公司将通过本次股权转让收回部分投资用于补充流动资金。此外,京运通 2020年非公开发行股票事宜顺利实施,募集资金已于2021年年初到位,为公司未来扩产缓解了资金焦虑。

目前,光伏行业龙头隆基股份从硅片一直顺延至乐叶光伏的电站运营,京运通似乎更聚焦在自身更有优势的光伏设备以及硅片领域,是为其“专精特新”之所在。

附:新浪财经2021“专精特新TOP50”榜单

北京证券交易所来了,如何开户>>

北京证券交易所来了,如何开户>>