选基金就是选基金经理,逐渐成为基金投资者的共识。但是在选择基金的时候,还需要关注基金经理背后的基金公司。一家靠谱的综合实力强的公司,更能够在变幻莫测的市场中控制风险和把握机会,更可能为投资者提供长期优异且稳定的产品。

随着资本市场的发展,公募基金公司越来越多。截至2021年10月,共有157家基金公司获批,其中150家公司已发行了公募产品。从股东背景来看,券商背景的最多,信托、银行、保险次之,个人、私募和外资的数量较少。从成立时间来看,有成立于2000年之前的老10家基金,也有刚刚获批的纯外资。各家公司的产品布局、规模、基金数量、基金经理也有很大差别,头部基金公司通常有完整的产品线,管理规模较大。

在众多基金公司中,如何选择适合投资者的基金公司?首先,管理规模和旗下产品的业绩是分析基金公司的最基础指标。一般认为,基金公司旗下产品的业绩越优秀,投资者越青睐,规模也就越大,规模扩大了,基金公司发展就越快,综合实力就越强。从结果论来说,管理规模大的基金公司相对实力更强,中长期业绩也相对更优秀。

以规模和业绩来评判基金公司虽然清晰和直观,但是不够全面和准确。比如有些基金公司总体规模较小,但在某些品种上具有优势;有些总体规模大的基金公司,某些类别的产品业绩不理想。剖析一个基金公司需要一个完整综合的体系,平安证券主要通过定量和定性两种方法体系,分别对公司的基本面,公司旗下布局的各产品赛道来进行完整分析。

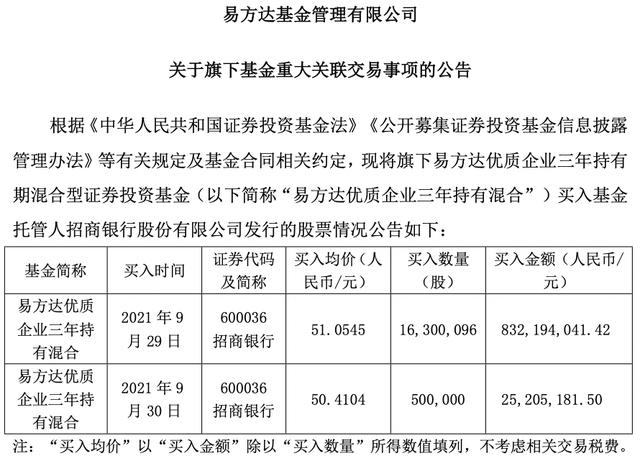

公司基本面分析包括公司基本情况、股东和公司治理、管理层三个角度。其中基本情况包括公司成立时间、注册资本、公司人数(主要是投研人数)、公募产品数量和规模、业务资格(社保、养老金、年金)、公司盈利(财务指标和管理费收入)、获奖情况(比如金牛奖)、是否受到监管处罚等。股东和公司治理方面主要包括股东结构、股权稳定性、大股东背景、股权激励、绩效考核制度以及奖惩制度等。管理层主要考察董事长、总经理以及投研负责人的简历背景、管理理念和稳定性等。

公募产品线的布局主要分为主动偏股、主动固收、固收+、被动指数、货币、QDII、量化、FOF、RETIs九个赛道。在当前市场下,主动产品的管理能力是基金公司的核心竞争力,其中主动偏股、主动固收和固收+三个赛道是基金投资者最关注的赛道。对于这三个赛道来说,平安证券主要从各个赛道的基本面、绩效分析、风格分析、投资管理和风控四个层面展开。其中基本面主要考察该赛道的规模、基金经理(人数、管理经验)、研究人员数等指标。投资管理和风控更多的是通过调研的方式来深入探究基金公司业绩和风格背后的原因,注重定性研究。其中绩效分析和风格分析是基金公司在该赛道能力的研究核心。

绩效分析主要关注基金公司该赛道下产品的整体历史业绩表现。整体绩效表现主要对短中长三个时间周期的业绩水平(年化收益)、业绩的稳定性(标准差指标)、风险防御能力(最大回撤指标)和风险调整后收益能力(夏普比率)四个指标来分析。一般来说,业绩水平排序靠前、业绩稳定、回撤小、夏普比率高的基金公司,体现了公司在该赛道下的优秀管理水平。

业绩是果,风格是因。基金公司该赛道的绩效表现,基本都可以从基金公司的风格偏好(旗下基金经理的风格和基金产品的风格)上找到原因。一般基金经理多数具有明显的风格偏好和能力范围,基金公司也存在不同风格类型和不同风格管理能力的基金经理。风格分析的目的,是找到各家基金公司的能力圈,或者是擅长点。比如有的基金公司主要布局主动权益,有的擅长于纯债产品;在权益赛道下,有的专注于稳健的均衡配置,有的偏好成长风格,有的擅长行业主题(比如科技、医药),有的自下而上选股,有的擅长交易。

综合来看,对于持有人来说,选择基金公司除了整体业绩优秀、波动较小外,还要具备投资风格稳定、投资能力突出、经验丰富、投研团队强等特征。在具体的投资中,投资者可以结合自己的风险偏好、投资体系,优选相应的基金公司,再选择该公司旗下适合自己的基金经理所管理的产品。

![“[房企图鉴] 越秀地产:销售额474亿元 拿地面积500万平方米](https://n.sinaimg.cn/finance/transform/162/w550h412/20211009/c97d-87977830c45a00203197cd6d193241f9.jpg)