见习记者格林

A股市场最勤奋的外资机构是谁,瑞银、高盛、摩根大通?若以调研次数论,有一家外资机构勤奋程度超出你的意料。

它就是Point72资产管理。

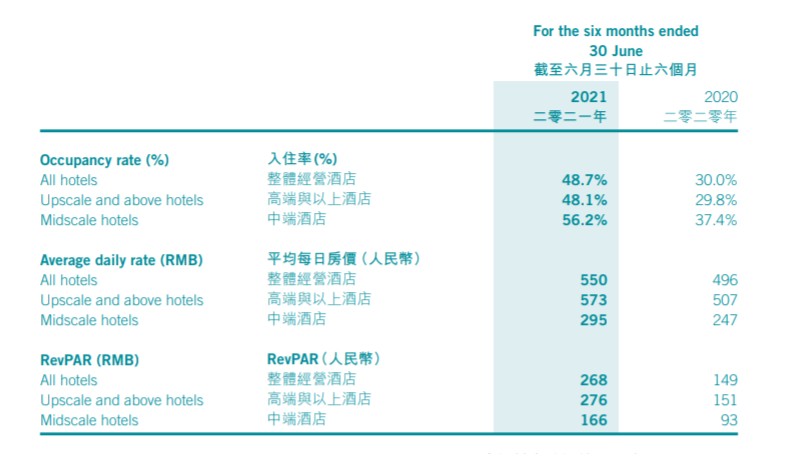

Wind数据显示,2021年7月10日至2021年10月10日,Point72 A股调研次数仅次于高盛、瑞银和中国香港的对冲基金保银,位列全部外资机构中的第4位。考虑到,高盛和瑞银旗下都有投行业务,而组织A股调研是国际投行日常业务之一,保银则有中资背景,投资聚集大中华股票,Point72当仁不让最勤奋的外资机构之一。

Steven A.Cohen来自:Point72官网

对于很多人来说,Point72个名字似乎有点陌生。

这家外资机构背后是美剧《亿万》的原型-华尔街大鳄Steven A. Cohen。Steven A. Cohen创立的对冲基金-SAC一度是华尔街最赚钱的对冲基金。Steven A. Cohen 行事果断,交易狠、准,被称为“冷面操盘手”。不过,2013年底,由于内幕交易,SAC被美国证监会处罚,Steven A. Cohen不得不关闭SAC,暂停为外部投资人管理资金,将它转为家族办公室Point72。2018年,美国证监会禁令到期,Steven A. Cohen重出江湖。尽管尚未在内地申请资产管理牌照,但Point72已经开始疯狂调研A股。这不禁令人好奇:葫芦里卖得什么药?

平均3天调研一家A股公司

2021年7月10日至2021年10月10日,Point72现身30家A股上市公司调研中。平均下来,差不多3天一次调研。Point72调研范围涵盖了科创板、创业板、上证主板和深证主板公司。9月30日,国庆节前夕,Point72现身半导体龙头中微公司的调研。在此次调研中,包括Point72在内的机构问题聚焦于中微公司的业务发展情况、公司订单情况等。

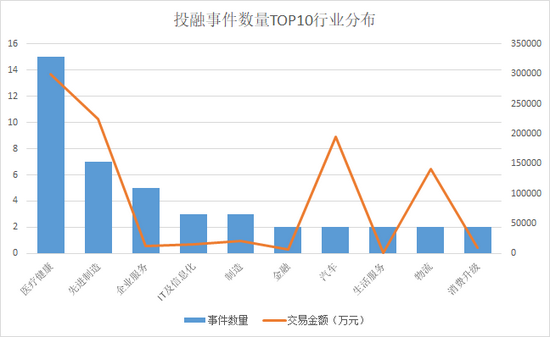

近期外资A股调研情况

来源:Wind

例如机构问道,公司在泛半导体行业拓展方面有何具体计划和进展。再如,机构还犀利发问“网上很少见到中微公司的产品中标,请问是出于什么原因?后续公司如何能够把握住这次扩产风口带来的机会?”。对此,中微公司给出了回应道。网上披露的中标情况可能属于分阶段或分批次披露。目前公司在手订单饱满,公司2021年上半年新签订单金额达18.89亿元,同比增长超过70%,其中刻蚀设备订单占相当比例。

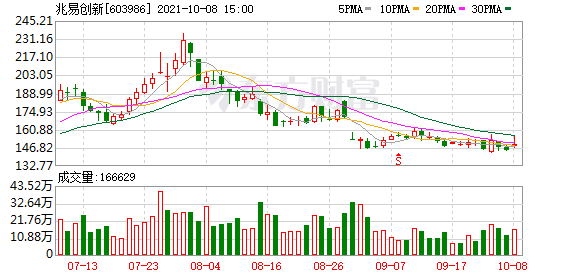

尽管,半导体板块自8月初见顶以来持续低迷,9月30日Point72等机构调研后,中微公司股价也微微下跌。不过,近一个半月来,机构调研热情高涨。有机构投资者表示,下跌就是机会,并加强了对半导体产业的调研。

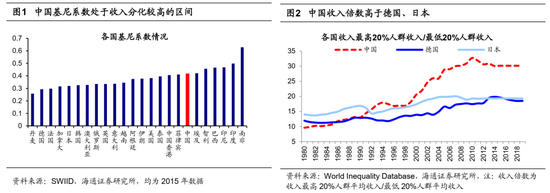

近期中微公司股价走势

来源Wind

除了半导体龙头,位于广东的建筑五金公司坚朗五金近期也被Point72调研。调研记录显示,Point72关注这家市值400多亿的公司已经有一段时间。这也表明,Point72关注范围也超出了一般人对外资的印象:只关注大盘蓝筹,Point72的关注范围较广。

近期Point72调研的公司

来源:Wind

近期,在Point72调研之后,不少公司股价呈现了较大幅度的亏损。例如,英科医疗、完美世界、兆威机电等。一般说来,参与上市公司调研表明公司进入了公司的视野,调研可能是为交易做准备,但调研之后未必一定会有交易。对于这些调研之后股价明显下跌的公司,不知Point72是否是伺机抄底。

最神秘华尔街大鳄

在众多有意或者已布局中国的机构中,Point72异常神秘。

记者查询证监会2021年9月10日发布的合格境外投资者名录,暂未在名录中看到Point72的名字。也即,Point72可能暂无合格境外投资者(QFII)资质。

再如,记者用Point72和它旗下子公司名称搜索,也暂未查到它在境内登记的工商实体信息。近一年,也没有它的港股持股信息暴露于公众视野。此外,Point72也没有在中国证券投资基金业协会登记为私募管理人。

这样一家神秘机构,调研A股的目标是什么?

一般说来,如果机构暂无QFII资质,那么它暂时只能通过沪港通、深港通来布局A股。来自开曼金管局的信息披露显示,Point72在开曼注册了多只基金,包括国际投资基金,这些基金也许包含Point72布局中国的工具。

Point72在开曼群岛注册的基金

来自:开曼金管局

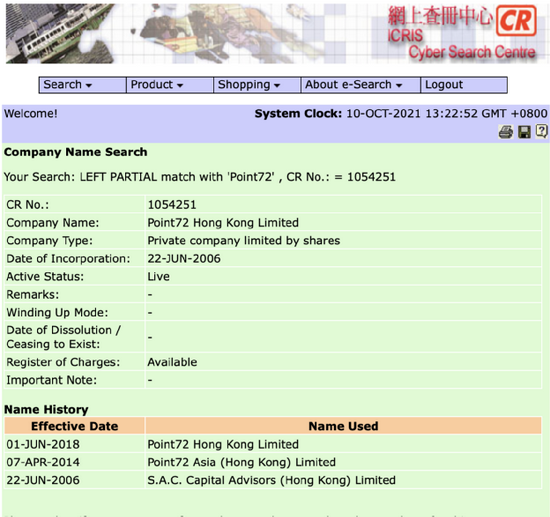

香港证监会牌照信息显示,目前Point72旗下的Point72香港有限公司持有香港资产管理牌照(9号牌)。香港公司注册信息显示,在2018年被美国证监会解禁之后Point72将之前位于香港的公司更名为Point72香港有限公司。这表明Point72拥有在中国香港开展资产管理业务的实体和资质。

Point72目前持有香港9号牌

来源:香港证监会

Point72香港有限公司注册信息

来源:香港网上查册中心

所以,Point72 A股调研可能是为境外的基金或者自营资金布局A股做准备。而布局的通道可能是通过沪深港通。

使用显著杠杆

Steven A. Cohen创立的SAC一度被称为华尔街赚钱机器。Steven A. Cohen风格激进,不吝高杠杆,行走在规则和监管规范的边缘,被成为冷面操盘手。

2013年6月,9名前SAC雇员被指控犯有共谋和证券欺诈罪。2013年7月,SEC对SAC提起民事诉讼,指控其未能对交易员进行适当监管。

2013年11月,SAC同意对起诉书的所有指控认罪,停止为外界管理资金,并支付18亿美元的罚款。

2018年解禁之后,Steven A. Cohen迅速重出江湖。他或许担心自己错过“大趋势”。据媒体报道,他当即召集了技术专家试图学习区块链和比特币等知识。2021年上半年在接受媒体采访时,他也表示,不愿意错过下一个万亿美元级的机会(指数字资产)。

而追逐高额利润,不惜承担风险,似乎依然是Point72的风格。2021年1季度末,在作为投资顾问向美国证监会提交的信息披露材料中,Point72写道,公司一部分主要使用系统化策略的基金,可能使用高成交量、快速换手的交易策略。这些策略有时也被称为高频策略。其它一些基金交易的品种可能包括商品期货、金融期货、外汇、ETF以及其它金融工具。尽管风控是投资系统的特征之一,这些策略会使用显著的杠杆(Significant Leverage)。

公开信息显示,目前Point72旗下既有二级市场业务,也有一级市场的PE\VC业务。

对于A股的小伙伴来说,这只神秘大鳄在A股还有哪些举动,会给市场带来什么变化,可能只能静待时间揭晓答案。

北京证券交易所来了,如何开户>>

![“[房企图鉴] 越秀地产:销售额474亿元 拿地面积500万平方米](https://n.sinaimg.cn/finance/transform/162/w550h412/20211009/c97d-87977830c45a00203197cd6d193241f9.jpg)