文章转自:投资时报记者:陈亭

2014年至2020年的7年间,长盛基金旗下权益类基金全部实现正收益,且超过八成产品收益率在130%以上,展现出公司强劲的投资管理能力。

“我投资组合里最好的公司,往往是购股三五年才利润大增,而不在三五个星期之后。”投资大师彼得·林奇的感悟,完美诠释了投资的时间价值。

显然,投资者要有足够的耐心,才能品尝收获的喜悦。而与之相呼应的,是投资标的所具备的“耐力”与“持久力”。

那么,在公募基金中,各类“跑者”的耐力究竟如何?

为了勾勒中国基金业长期业绩全景图,根据银河证券、海通证券、Wind等多方数据,标点财经研究院近日再次联袂《投资时报》,对中国基金业过去7年、5年、3年的海量数据展开统计研究,重磅推出《中国基金业马拉松大师榜·2021》及不同时间段分榜。基于为投资者客观梳理中长跑健将基金产品这一初衷,自2016年首次推出“中国基金业马拉松大师榜”以来,这已是标点财经研究院与《投资时报》第六年推出马拉松大师榜。

在权益投资领域,奉行“创造价值、奉献回报”投研理念的长盛基金公司,凭借出色的表现引起了《投资时报》记者的注意:无论是3年期、5年期或是7年期,该公司旗下权益类基金获得正收益的概率均远超同期A股。其中,2014年至2020年7年间,仅三分之二左右的A股公司实现上涨,而长盛基金旗下权益类基金全部实现正收益,且超过八成产品收益率在130%以上,展现出该公司强劲的投资管理能力。

“中长跑”能力出众的同时,长盛基金的投资管理能力在中短期也结出硕果。

若将视野拉回至最近一年,长盛基金旗下权益类产品的表现同样可圈可点。Wind数据显示,截至2021年9月7日,长盛创新驱动最近一年收益率接近142%,跻身灵活配置型基金前五;另一只灵活配置型基金——长盛同盛成长优选,最近一年收益率也超过47%,在此类产品中排名前12%;此外,长盛同智、长盛量化红利策略最近一年收益率均高于55%,进入偏股混合型基金前10%的头部位置。

截至9月7日的3年期间,长盛基金旗下包括长盛创新驱动、长盛同盛成长优选在内的12只权益类基金净值,均实现翻倍。

《投资时报》记者了解到,长盛基金拥有一支经验丰富的投研团队,投资管理实行投资决策委员会领导下的基金经理负责制。经过多年布局,长盛基金目前共管理60多只公募基金、多个专户产品以及多个社保组合,产品线涵盖指数、股票、混合、债券、货币、QDII等多种类型和风险属性。如此丰富的布局,为该公司持续腾飞,打下了坚实的基石。

长盛创新驱动前瞻布局先进制造

在股神巴菲特看来,人生就像滚雪球,最重要之事是发现湿雪和长长的坡。反映到投资上,就是要寻找并布局优质赛道。

Wind数据显示,截至9月7日,长盛基金旗下有22只权益类产品年内收益率超过10%,其中长盛创新驱动以58.13%的回报率扛起了领军大旗。长盛创新驱动正是找准了先进制造这一火爆的赛道,在该基金今年二季度末的重仓股中,先进制造板块代表占据了重要位置。

长盛创新驱动的掌舵者,是近两年迅速崛起的新生代基金经理孟棋。据悉,他2014年加入长盛基金,历任电力设备新能源研究员、新能源小组组长、社保组合助理,现任长盛基金社保业务管理部基金经理,具有13年金融从业经验。

从2019年5月30日接手以来,至今年9月7日,孟棋在担任长盛创新驱动基金经理两年多的时间里,在该基金的任职回报高达311%,任职年化回报达到85.77%。长盛创新驱动最近一年、最近两年、最近三年的累计涨幅分别为141.69%、253.56%、267.31%,是长盛基金旗下表现极为优异的一只公募基金产品;在灵活配置型基金中的排名依次为4/1937、11/1830、54/1724,同期沪深300涨幅则分别只有6.93%、26.45%、52.33%。

如此亮眼的成绩,离不开孟棋的前瞻之见。据悉,自2012年起,孟棋便持续跟踪与科技制造相关性较高的行业与公司,尤其是新能源板块和新能源车领域。自接管长盛创新驱动以来,他就开始前瞻性地逐渐布局先进制造业,特别是新能源板块。

在此基础上,则得益于“果敢”。基金季报显示,2019年5月到2020年6月,长盛创新驱动主要持仓在半导体、消费电子和医药板块。到了2020年三季度,孟棋对新能源和新能源汽车板块大胆出手,果断地把基金组合的重点从半导体电子消费板块和医药板块切换到新能源和新能源车板块上,操作风格相当凌厉。这,也成为了长盛创新驱动最近一年取得上佳成绩的重要推手。

谈及投资理念,孟棋表示,技术创新与精耕细作的工匠精神是社会进步的源泉,而资本市场的本质正是发现价值、激励创新、奖赏效率,助力产业发展。“我们坚持选择有益于社会进步的长期产业,特别是立国之本的制造业,选择代表时代先进生产力的方向,选择专注主业、持续创新、效率领先的优秀企业,并伴随其长期成长。”

关于如何选择优秀企业,孟棋给出了两个标准:一是要在一个长期成长的行业,面向未来的行业,有利于整个国家转型、升级,代表先进生产力的行业;二是企业家要专注、专一,同时要有特别强的战略能力和执行能力。

在他看来,投资布局要抓住这个时代最景气、符合这几年或更长期时间方向的资产。对于后市,他认为未来十年将是制造业的升级时间,先进制造业将迎来广阔的发展空间。

长盛同盛成长业绩持续增长

引起《投资时报》记者注意的是,长盛基金旗下的另一名代表——长盛同盛成长优选,同样拥有夺目的成绩。

Wind数据显示,截至9月7日,该基金最近一年、最近两年、最近三年的收益率分别为47.42%、105.49%、137.99%,在灵活配置型基金中均排名前1/4,且大幅跑赢同期业绩比较基准。

值得一提的是,掌管长盛同盛成长优选的基金经理郭堃,出生于1986年,近期已升任长盛基金副总经理,成为业内最年轻的副总之一。

公开资料显示,郭堃于2011年从中国人民大学财政金融学院本硕毕业后入职阳光资管,正式开启证券从业生涯;2019年12月加入长盛基金,历任基金经理、研究部总监等职务。自2020年5月接管长盛同盛成长优选以来,郭堃在该基金的任职总回报已接近97%,任职年化回报为69%。

记者了解到,分析师出身的郭堃于2015年5月转战公募,经历了A股市场的大幅波动,也见证了市场风格频繁切换。正是经历过无数次短期剧烈波动后,郭堃领悟到,权益投资是一个厚积薄发的过程。在不断变幻的市场环境中,相比于重押单一赛道博取短期高收益,他更倾向于让业绩保持长期持续增长。

为此,历经多年专业磨砺的郭堃选择了均衡配置的投资策略。他相对偏好成长类行业及公司,此外,持仓中也有周期性行业的身影。他坦言,为了应对市场的波动,以及配置的均衡,会在仓位当中配置周期性行业;在仓位上,成长性行业一般占其持仓70%-90%,周期性行业占其持仓10%-30%。

在行业构建组合的过程中,除了通过成长与周期的匹配,郭堃还要求行业分布均衡全面,不过分迷恋单一赛道,不重仓单一个股。

行业组合确定后,选股便是最重要的工作。无论是成长性行业还是周期性行业,郭堃都要求选择超越行业增长的优质公司,即便是周期行业,也要选择具备自身成长逻辑的标的。

这位年轻有为的将才在个股选择上有何心得?“我个人的组合,更多是通过对个股的比较深度的跟踪和研究进行构建,赚的是企业业绩持续增长的钱。” 郭堃称。

他进一步解释,深度研究的核心是理解公司构建壁垒、建立竞争优势的“源头”,包括公司的商业模式、管理层的能力等各种因素。“深度研究并不是去精准测算一个公司短期的业绩,而是把握企业竞争力是否可持续。”

长盛创新驱动2017年、2018年、2019年、2020年、过去6个月净值增长率分别为1.34%、-27.24%、33.46%、100.27%、29.23%,同期业绩比较基准收益率分别为4.22%、-9.62%、19.92%、15.20%、1.47%。数据来源:长盛创新驱动定期报告,统计日期2017年8月16日至2021年6月30日,业绩比较基准:沪深300指数收益率×50%+中证综合债指数收益率×50%。

长盛同盛成长优选2014年、2015年、2016年、2017年、2018年、2019年、2020年、过去6个月净值增长率分别为15.11%、0.94%、-27.60%、7.32%、-22.25%、23.23%、87.52%、11.58%,同期业绩比较基准收益率分别为19.26%、8.83%、-4.24%、10.65%、-9.62%、19.92%、15.20%、1.47%。数据来源:长盛同盛成长优选定期报告,统计日期:2014 年11月5日至2021年6月30日,业绩比较基准:沪深300指数收益率*50%+中证综合债指数收益率*50%。

长盛量化红利策略2010年、2011年、2012年、2013年、2014年、2015年、2016年、2017年、2018年、2019年、2020年、过去6个月净值增长率分别为4.17%、-17.82%、2.42%、7.44%、43.41%、65.67%、-10.15%、14.14%、-10.27%、31.61%、38.23%、18.42% ,同期业绩比较基准收益率分别为-9.10%、-16.84%、6.57%、-6.29%、38.77%、22.88%、-4.33%、14.16%、-13.63%、13.05%、3.99%、9.55%。数据来源:长盛量化红利策略定期报告,统计日期:2010年1月1日至2021年6月30日,业绩比较基准:中证红利指数×75%+中证综合债指数×25%。

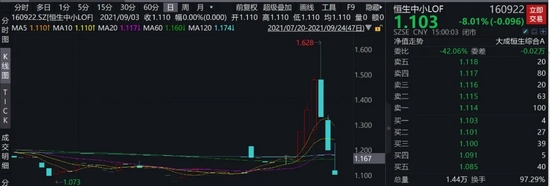

长盛同智优势混合(LOF)2010年、2011年、2012年、2013年、2014年、2015年、2016年、2017年、2018年、2019年、2020年、过去6个月净值增长率分别为0.47%、-24.81%、-2.90%、10.48%、46.35%、12.74%、-23.65%、3.73%、-26.46%、28.23%、55.75%、21.42%,同期业绩比较基准收益率分别为-6.69%、-15.53%、6.54%、-3.61%、33.55%、7.41%、-5.96%、14.10%、-15.42%、 24.37%、18.99%、0.93%。数据来源:长盛同智优势混合(LOF)定期报告,统计日期:2010年1月1日至2021年6月30日,业绩比较基准:沪深300指数收益率×65%+上证国债指数收益率×30%+一年定期存款利率×5%。

风险提示:基金有风险,投资需谨慎。基金不同于银行储蓄和债券等固定收益预期的金融工具,且不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人提醒投资者应认真阅读《基金合同》、《基金招募说明书》和基金产品资料概要等产品法律文件。在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。长盛基金提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。