今年上半年,万孚生物收入与扣非净利润增速均创新低。与此同时,该公司经营现金流量净额也出现大幅缩减

《投资时报》研究员董琳

2020年年初,新冠肺炎疫情暴发,让新冠病毒检测试剂销量一路水涨船高。受益于此,“国内POCT第一股”广州万孚生物技术股份有限公司(下称万孚生物,300482.SZ)迅速在医药市场上占据了一席之地。

该公司2021年半年报数据显示,今年上半年,公司实现营业总收入18.56亿元,较上年同期增长15.53%;实现归属于上市公司股东的净利润5.56亿元,同比增长23.76%;归属于上市公司股东的扣除非经常性损益后的净利润5.02亿元,比上年同期增长14.17%。

但在亮眼的数据背后,这家国内POCT龙头企业也暴露出一些问题。《投资时报》研究员注意到,今年上半年,该公司收入与扣非净利润增速均创下新低,与此同时,公司经营现金流量净额也出现大幅缩减。

针对业绩增速放缓等相关问题,《投资时报》研究员向万孚生物寻求沟通,公司相关负责人回复表示,公司上市7年以来营业收入及归母净利润都保持了较好的双增长,这是公司全体员工共同努力得来的不易结果。受益于公司较为多元化的业务布局,公司也会有更多的业务机会。长期来讲,公司有信心可以实现稳健的业绩增长。

新冠业务收入下滑超20%

公开资料显示,万孚生物属于医疗器械业下的体外诊断行业,公司专业从事快速诊断试剂及配套仪器的研发、制造、营销及服务。

今年一季报数据显示,万孚生物实现营业收入6.97亿元,同比增长26.27%;实现归母净利润1.55亿元,同比增长58.84%;实现扣非归母净利润1.41亿元,同比增长48.61%。

由此可知,今年第二季度,该公司营业收入为11.59亿元,同比增幅为9.86%;扣非归母净利润为3.61亿元,同比增幅为4.94%,与一季度大幅增长的走势不同,该公司二季度业绩增速已出现疲软。

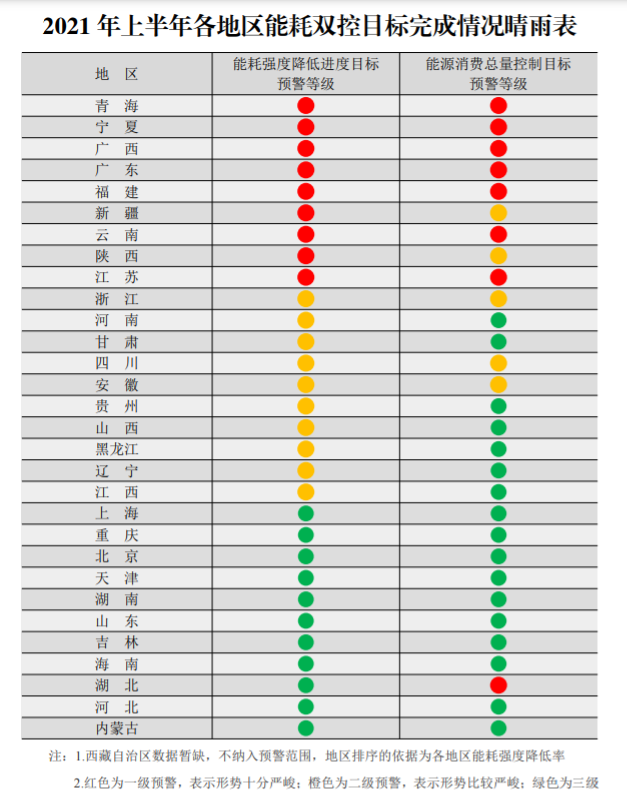

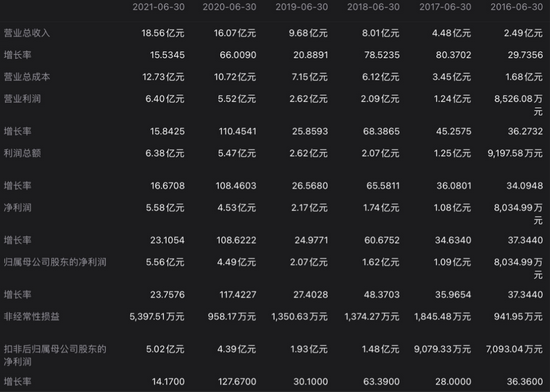

今年上半年,万孚生物实现营业总收入18.56亿元,较上年同期增长15.53%;归属于上市公司股东的扣除非经常性损益后的净利润5.02亿元,比上年同期增长14.17%,虽然该公司的营收和利润仍保持双增长,但与往年相比,其收入和扣非净利润增速均创下上市以来新低。

Wind数据显示,万孚生物2016年至2020年上半年收入增速分别为29.74%、80.37%、78.52%、20.89%、66.01%,2021年上半年收入增速为2015年以来同期最低。从扣非净利润来看,该公司2016年至2020年上半年扣非净利增速分别为36.36%、28%、63.39%、30.1%、127.67%,2021年上半年扣非净利润增速同样是历史同期最低。

2020年新冠疫情暴发,万孚生物研发的新型冠状病毒抗体检测试剂盒(胶体金法)在获得中国NMPA认证及欧盟CE准入后,从2月下旬开始在国内销售,3月份开始陆续出口到海外市场。在新冠检测试剂的强劲销售带动下,该公司传染病业务销售收入由2019年的5.79亿元猛增至14.53亿元,同比增加151.19%。

不过当时业界就担心,随着疫情逐渐得到控制,新冠检测需求将逐渐下滑,万孚生物将可能面临业绩增速回落的局面。

事实确是如此。今年上半年,万孚生物在内生常规业务上实现销售收入10.69亿元,同比增长74.63%;而在新冠检测试剂业务上实现销售收入为6.61亿元,同比下降21.45%。

对于新冠检测试剂业务收入下降对万孚生物上半年整体业绩增速放慢造成的影响,该公司相关负责人回复《投资时报》研究员表示,2020年上半年新冠疫情刚刚爆发,是非常特殊的一个时期,公司的新冠检测产品在全球范围内供不应求且单价较高,对业绩的贡献较大;同时,常规业务由于疫情的负面影响而受损。而2021年上半年,随着国内外新冠检测常态化,若干国家检测产品供应能力的恢复,国际市场上新冠检测产品单价回落是客观的市场趋势。

万孚生物2016年至2021年半年报营收和利润增长率情况(亿元、%)

数据来源:Wind

经营活动净现金流同比下降超60%

庞大的现金规模,也是万孚生物另一个值得关注的地方。

2015年6月30日,万孚生物正式登陆创业板,IPO募资3.52亿元;两年之后,该公司抛出定增计划,于2018年5月完成了7.2亿元募资;2020年,该公司又抛出了可转债计划,并于当年完成了6亿元募资。

万孚生物不缺钱却频繁融资,结果造成大额资金趴在账上。截至今年6月末,该公司货币资金9.6亿元,交易性金融资产6.31亿元,债权投资4.08亿元,三者合计19.99亿元。其中,交易性金融资产为银行理财产品,债权投资为定期及大额存单。并且,该公司负债水平并不高,资产负债率仅为29.07%。

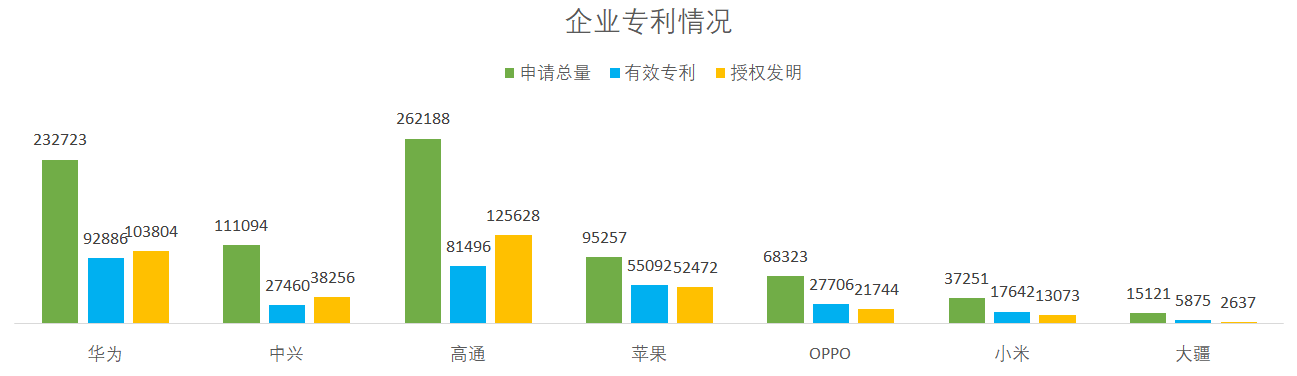

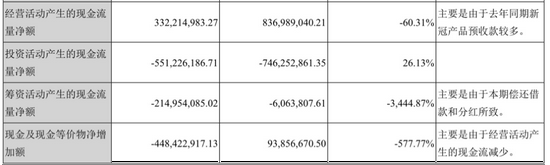

另一方面,今年上半年,万孚生物现金及现金等价物净增加额为-4.48亿元,同比下滑577.77%。

具体来看,实际上万孚生物投资活动现金流在过去多年呈持续净流出状态,尤其是2018年以来净流出额大幅扩大。2018年至2021年上半年,该公司投资活动产生的现金流量净额分别为-7.94亿元、-8.62亿元、-7.46亿元和-5.51亿元。

筹资活动产生的现金流量净额,则从2018年上半年的6.88亿元减少至今年上半年的-2.15亿元,同比去年同期,该公司筹资活动产生的现金流量净额下降了3444.87%。对此,万孚生物在年报中解释,主要是由于本期偿还借款和分红所致。

《投资时报》研究员注意到,自2015年上市以来,万孚生物每年都有分红。2015年至2020年,该公司实现归母净利润23.66亿元,派发的现金红利为4.8亿元,分红率为20.27%。

此外,虽然该公司经营活动产生的现金流保持着净流入状态,但同比去年的8.37亿元大幅减少60.31%至3.32亿元。

对于现金流的锐减,万孚生物相关负责人表示,公司2021年上半年和去年同期相比,业务结构发生变化,新冠业务占比减少,常规业务占比增加。而新冠业务带来的现金流要更好一些。万孚一直重视对现金流的管理。而与2019年上半年相比,在营业收入增长91.80%的情况下,公司应收账款仅增长24.59%,公司经营性现金流净额增长254%。目前公司资产负债表结构健康,利润质量稳定,现金储备充足,能为公司的稳健业务增长提供资金支持。

万孚生物2021年上半年现金流量情况(元)

数据来源:公司财报

回购股票、股东减持

查阅公司公告,《投资时报》研究员注意到,9月2日万孚生物公告称,公司将使用自有资金以集中竞价交易方式回购公司已发行的人民币普通股股份,用于股权激励。

9月8日,该公司完成回购计划,通过股票回购专用账户以集中竞价交易方式累计回购股份数量118.96万股,占公司总股本的0.267%,最高成交价为42.50元/股,最低成交价为41.76元/股,支付的总金额为0.5亿元。

而在股权激励的背后则是该公司主要股东和实控人合计1570万股的股份减持。据公告显示,2021年上半年,该公司第二大股东广州汇垠天粤股权投资基金管理有限公司以大宗交易和集中竞价方式连续三次减持公司股份共计682.25万股,持股比例由14.13%降至12.13%;在高管方面,该公司实际控制人王继华通过大宗交易方式减持股份888万股,占公司总股本的2%,持股比例由13.17%降至11.17%。

有业内人士认为,目前,国内POCT市场竞争激烈,在越来越多POCT企业上市以及体外诊断集采逐渐落地的背景下,该公司应对外部环境和行业竞争的阻力会加大。

对此,该公司相关负责人表示,公司持续遵循“国内国际业务均衡发展”“国内为主,国内国际双循环”的发展策略,立足国内,征战全球,并秉承“常规业务、新冠业务两手抓”,不错失任何一个市场机会,推动公司全球化、均衡化地健康快速发展。

北京证券交易所来了,如何开户>>