记者|曹井雪

昔日凭借余额宝一柱擎天的天弘基金如今风光不再连遇尴尬:一方面是余额宝规模创5年来新低,另一方面是权益类产品舵手相继流失,权益之殇必须正视。

9月15日,天弘旗下养老FOF基金经理刘冬离职,成为年内公司第二位离职的基金经理;6月23日,明星基金经理田俊维也选择挥手告别,此前两年还有肖志刚和钱文成两位名将离去。

虽然公募行业人才流动司空见惯,但是近3年在全市场权益类基金都快速发展的背景下,明星基金经理逐一离去还是对天弘打击巨大,某种程度上也是公司为当初的不重视权益而买单。需要指出的是,《红周刊》记者发现天弘此前对于权益类舵手的管理和任用似乎存在一定问题,例如加入中融后侧重管理偏债混基的钱文成,昔日在天弘时却是管理过多重类型产品。

聚集目前的权益团队,记者发现,可能天弘接下来重点培养的对象会是于洋和刘国江,不巧两人似乎都擅长消费赛道,在独自担纲的过程中恰逢今年市场风格不匹配,从而业绩表现平平。此外,外界对出道三年的谷琦彬也颇为看好,不过他们都还需要至少一个完整的牛熊周期来检验成色。

FOF基金主力刘冬离职

天弘基金经理队伍动荡不止

9月15日,天弘养老2035三年、永裕稳健养老一年和永裕平衡养老目标三年同时发布公告称基金经理刘冬离任。虽然都只有1亿多的规模,但是它们是天弘仅有的3只养老FOF基金,所以同时更换基金经理还是颇为引人关注。

资料显示,3只基金的成立时间都不长,其中养老2035和永裕稳健养老分别成立于2019年9月19日和2020年8月26日,最初由戴险峰管理,刘冬在去年年中加入开始一同管理。当戴险峰离职后,不久张庆昌加入一并管理。永裕平衡养老目标3年的情况稍有不同,最初就由刘冬掌舵,随后张庆昌也一同加入管理。

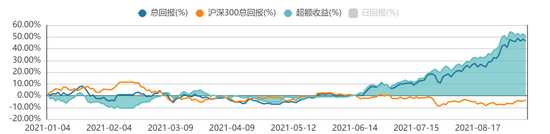

因此,3只产品长时间都由刘、张二人联袂管理,这一时间段中产品的业绩表现尚可,例如永裕平衡养老目标3年,截至9月17日收盘,其成立以来已经实现12.08%的收益率,在23只同类产品中排在第8位。对于缺乏单独管理经验的张庆昌而言,从新秀出道到今年独挑公司养老FOF大梁,身上的压力倍增。

除去看似小众的养老FOF,近几年,在公司主动权益类舵手团队中,基金经理离职的情况也频繁发生,已经离任的肖志刚、钱文成、田俊维等,都有过属于自己的闪亮时刻。

虽然他们告别天弘的原因不尽相同,不过记者却发现值得推敲的一点,他们自身的特点与彼时管理产品之间的适配性似乎并不“兼容”。

仍以刘冬为例,他在加入天弘基金前分别在招商和融通担任过基金经理,管理过的两只产品均属于QDII基金。但在进入天弘后,他却被安排管理FOF基金,不知道是否因为QDII基金经理没有空缺所致,但这样的安排疑似未能人尽其才。

而在天弘,这类“错配”的案例似乎还不止一例,例如公司对老将钱文成的安排也似乎欠妥。钱文成2007年进入天弘基金,作为基金经理,他在公司还担任过研究总监、股票投资部副总经理等职务。

去年年中,他从天弘基金离职,随后进入中融基金。在新东家,他在管的基金大多为偏债型产品,包括偏债混基和二级债基。这与当初他在天弘时反差巨大:据记者统计,自2013年担任基金经理开始,他在天弘管理过的基金数量多达20只,涵盖类型包括偏股混基、偏债混基以及灵活配置型产品。

主动权益明星离职

新一代旗手资历欠缺尚需锤炼

对于天弘而言,主动权益团队去年失去了钱文成,今年失去了田俊维。后者代表作是天弘文化新兴产业,他管理该基金接近4年,实现了翻番的任职回报,年化回报率达到了29.3%,这一成绩在236只同类基金中排在第38位。

值得注意的是,该基金也由其他基金经理管理过,但是绝大多数时间还是田俊维一人在力抗,因此大部分收益由他贡献。从文化新兴产业的重仓股来看,去年他所发掘出来的金牌橱柜、农垦苏发、大亚圣象等非抱团标的还是颇有特色,另外他在四季度重仓的隆平高科和荃银高科皆出自农业赛道,同样显示出其眼光独特。

昔日他管理的天弘系基金,如今主要被刘国江和于洋两位继续管理,而基金的风格实际已经在田俊维离任前悄然发生了变化。以天弘文化新兴产业为例,该基金偏向于消费、医药等白马蓝筹公司的布局。海尔智家、美的集团、顾家家居等一系列白马蓝筹股,都在他单独管理的2020年被纳入囊中。而它们在去年也都有亮眼的出色表现,股价分别上涨了52.84%、73.56%和58.14%。此外,他还选择了包括北新建材、招商银行这类顺周期股票进入组合中。

从去年的四份季报来看,他的表述如出一辙:“投资策略为自下而上考量公司业绩增长的稳定性和持续性、内生增长和估值的匹配性。我们希望能选出具有较强竞争优势,同时估值相对合理的公司。”

但是在今年一季度后,基金重仓股以白酒龙头“茅五泸”,家具类公司顾家家居、志邦家居,电器类公司海尔智家、美的集团和格力电器等为主。而且在季报中的表述也发生了明显的变化,基金经理明确指出将“深耕大消费赛道”,这样的变化或许与新加入的基金经理刘国江有关。

从重仓股来看,刘国江似乎“抛弃了”田俊维投资中小盘股的部分,悉数重仓大盘蓝筹。但是今年恰好不是以核心资产为代表的大盘蓝筹的天下,迄今该基金年内仅取得-5.51%的收益率,在544只同类基金中只排在第423位。

再看田俊维管理过的天弘永定价值,产品目前的基金经理就是刘国江和于洋。于洋是天弘权益团队中的小字辈掌门,其基金经理生涯开始于前年的永定成长,目前在管的产品数量多达7只,总管理规模为41.95亿元,包括了偏债型、股票型等4种类型的基金。

以他任职回报最出色的天弘云端生活为例,截至9月16日,自他去年年中加入管理以来,他取得的收益率只有39.49%,在1892只同类基金中仅排在第726位,基本位列中游。今年以来,基金的净值还回撤了8.48个百分点,或许主要源于对消费板块的重仓,具体包括贵州茅台、五粮液、顾家家居、美的集团等标的。

与刘国江相似,他也强调看好消费行业的长期机会,特别是部分具备品牌积淀的消费公司已经形成的护城河,非常适合长期价投方向。这样看来,或许消费板块未来表现如何,会很大程度决定两位新人在天弘的命运。

谷琦彬快速上位留有隐患

管理产品业绩分化明显

除这两人外,根据《红周刊》记者的逐一统计,其他的主动权益基金经理前景似乎也不容乐观。

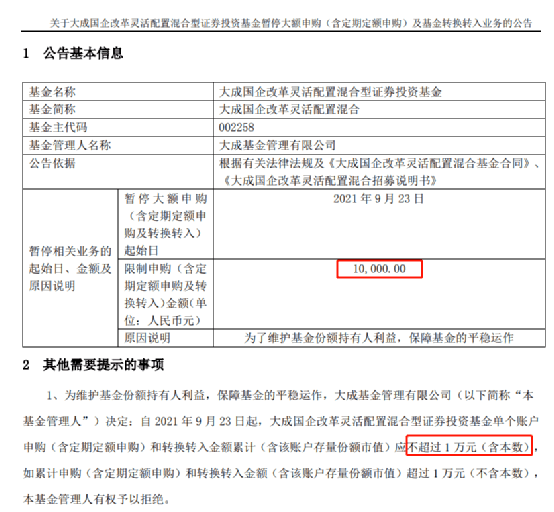

Wind数据统计,截至9月16日收盘,天弘今年表现最出色的主动权益类产品是谷琦彬和张寓管理的优质成长企业精选,该基金年内的净值增长率为25.16%,在4240只同类基金中排在第401位。而如果对比天弘旗下所有品类产品的业绩,表现最出色的是新能源车或光伏类的指数基金,但紧随其后的并非主动权益类产品,而是弘丰增强回报这只二级债基。但记者发现,这只二级债基并没有重仓股票,而是牢牢抓住了可转债的行情。

反观优质成长企业精选,其相对业绩出色主要源于重仓了诸如宁德时代、隆基股份、斯莱克等年内大热的科技成长类公司。不过受到北新建材、再升科技和火炬电子等重仓股股价下跌的影响,其抵消了一部分上涨的收益,从而使得该基金在今年的业绩未能再上层楼。虽然规模有所增长,但二季度末也仅为4.21亿元。

此外,张寓在今年8月21日才加入管理该基金,所以谷琦彬对于业绩的贡献显然更大。2020年,他单独管理该基金也取得了65.06%的净值增长率。不过由于去年权益类产品整体爆发,这一成绩也并非最为冒尖儿。值得肯定的是,他在2019年10月18日管理迄今共取得123.9%的收益率,特别是年化回报率为52.24%。

但是,他也并非每只产品都有出色表现,他管理的其他四只产品分别为周期策略、先进制造、高端制造、天弘精选,它们今年年内的净值增长率参差不齐。截至9月16日收盘,今年以来的收益率分别为19.79%、14.91%、6.53%和-2.65%。其中由他单独管理的前两只表现较好,后两只则与他人共管。例如天弘精选当前的基金经理包括了4位,而它的重仓股与于洋单独管理的云端生活有6只相同,似乎更多体现出于洋的思路。

接下来,谷琦彬是否能够在更长的时间段内证明自己的业绩,以及能否确保其管理的产品业绩分化不再悬殊,都是这位出道三年的选手能否跃升成为明星的关键。