2018年9月5日,当沪指还在2700点附近艰难觅底的时候,它开始扬帆起航;三年过去,沪指脱胎换骨,历经波折后在3600点附近踯躅徘徊,它的净值已经增长近1.6倍,且还在不断刷新记录(数据来源:中加基金官网,截至2021年9月3日)。

它就是中加转型动力混合基金(A:005775/C:005776)。2021年9月5日,中加转型动力迎来三周岁生日。

能涨抗跌,净值三年翻倍

这三年来,中加转型动力业绩斐然,净值一路稳稳向东北挺进,为持有人赚取了可观的回报。

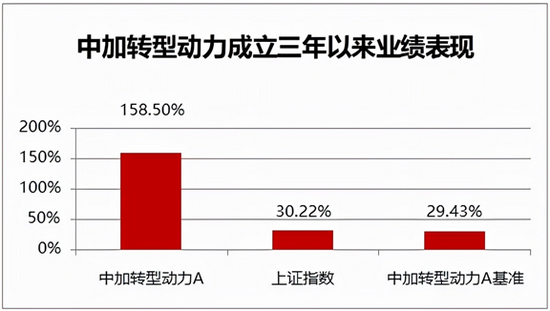

截至9月3日,中加转型动力A成立以来累计收益158.50%,超越同期沪指128个百分点,跑赢业绩基准129个百分点,年化收益37.28%(中加基金官网、Wind及银河证券数据)。

(业绩数据来自中加基金官网,年化收益数据来自银河证券,其他数据来自Wind,统计区间:2018.09.05-2021.09.03)

当然,从持有人的角度,一只优秀的基金,除了能涨以外,抗跌也非常重要,这样大家才能拿得住,享受到基金净值长期上涨的收益,不用担心中途被波动行情震下车。

中加转型动力正是这样一只能涨抗跌的基金,不但长期收益好,而且波动率较低,收益风险比优秀。

最近一年,中加转型动力A年化波动率15.86%,小于同类平均;年化夏普比率1.92,远高于同类0.99的水平;最低单月回报-0.78%,远好于同类-4.89%的水平(Wind,截至2021年9月3日)。

注:Alpha(年化)、Sharpe(年化)、年化波动率、下行风险计算周期为周,Alpha(年化)计算使用的标的指数为沪深300;

数据来源:成立以来业绩源自中加基金官网,年复合收益率来自银河证券,其余数据来自Wind,所有数据截至2021年9月3日。

坚持长期价值投资,关注安全边际

这几年股市结构性行情突出,权益基金整体表现优异,2019年、2020年连续两年平均收益都在35%以上。但 “一年赚三倍容易,三年赚一倍艰难”。一两年时间内的获利多数靠风口与运气,但要在三年、十年,甚至更长时间中持续获得正收益,一定要有价值观和方法论来支撑。

中加转型动力的“掌门人”冯汉杰就是一位价值观坚定的基金经理。冯汉杰2009年进入资管行业,至今从业超12年,先后从事宏观策略、周期等行业的研究,管理过专户产品,2018年开始担任公募基金经理,中加转型动力是他管理的首只公募产品。

冯汉杰是长期价值投资的忠实拥趸,擅长自下而上选股,坚持从长期视角出发,精选高经营质量、可持续发展的优质企业。

在“好行业、好公司、好价格”三个选股维度中,他最关注的是价格,也就是安全边际。他认为长期视角是定义好行业、好公司的关键所在,而安全边际则是价值投资不可忽视的要素,因为好价格是未来收益的重要保障。

他坚持全市场布局,不局限于某个具体行业,也不追逐风口。他认为行业的风口常有变化,追逐风口,往往是高收益与高风险并存,而不在行业风口的“状元股”可凭借自身提供一定的安全边际,长期可提供较好的回报。

冯汉杰将上述投资理念和选股框架娴熟的运用到中加转型动力的投资管理中,效果颇为显著。自其2018年12月5日担任中加转型动力基金经理以来,截至2021年9月3日,A份额累计回报150.70%,期间最大回撤13.35%,低于同类同期15.51%的平均回撤水平(wind,截至2021年9月3日)。

在收益与风险之间,冯汉杰有一番深刻的考量。

他认为,不能以牺牲收益为代价,追求绝对的低回撤,而是适当的、合理的承担风险,以获得合理的投资回报。

“绝对的低回撤只能以牺牲收益为代价。如果想回避所有的波动,只能永久性地保持低仓位,但这长期看会大幅牺牲收益。风险应该是较长期、较大幅的回撤,这种回撤才有必要、且有可能去控制,因为这种级别的回撤通常有迹可循。”

中加转型动力是冯汉杰职业生涯首只公募产品,也是他至今管理时间最长的基金。在这只基金身上,他倾注了诸多的心血,也在管理运作中汲取了很多成长养分。

“整体的投资策略方面有一些变化,包括对持股集中度的看法,对估值的再认识等等。具体的投资战术上,我也是学习了很多新的行业或者公司。”

A股估值整体合理,更看好港股

今年以来,股市波折不断,市场风格变动不居,今年还剩不到4个月时间,接下来该如何布局投资?

对此,冯汉杰有自己的判断。

他认为,目前A股仍处于整体合理,局部泡沫的状态。当前基本面面临下行压力,A股整体难有很高的收益率,但由于政策和利率的保护,在目前的估值水平下,大概率不会出现系统性风险,最大的风险或来自局部泡沫破裂对情绪的影响。

相对而言,冯汉杰更看好港股,认为港股赔率更高,低估的更低估,高估的也消化的更多一些,相比A股具有更高的回报率预期。

三年的栉风沐雨,三年的砥砺前行,三年的蜕变成长,幸有大家一路相伴。在未来的岁月里,中加转型动力将继续与你携手,风雨同路,共赴远方。

注:中加转型动力的所有基金业绩数据,均为经托管行复核后的净值计算后得出,或出自其基金产品定期业绩报告,其他数据除特别说明以外,均来源于WIND资讯,统计截止日期为2021年6月30日和2021年9月3日。中加转型动力A成立于2018年年9月5日(冯汉杰自2018年12月5日担任基金经理),根据基金定期报告,成立至2018年末、2019年度、2020年度、2021年上半年净值增长率为

1.71%/32.84%/59.88%/11.25%,同期业绩比较基准增长率为-5.09%/21.41%/16.22%/0.49%;中加核心智造A成立于2020年7月22日,据定期报告,基金成立以来截至2021年6月30日净值增长率30.15%,同期业绩比较基准收益率4.24%。中加科丰价值精选混合成立于2020年5月8日,成立以来截至2021年9月6日净值增长率为21.63%,同期业绩比较基准增长率9.22%。中加聚庆定开混合成立于2020年5月22日,成立以来截至2021年9月3日净值增长率为25.54%,同期业绩比较基准增长率4.46%。文中基金业绩数据经托管行复核后的净值计算后得出,其他数据来源于WIND资讯。中加聚隆六个月持有期混合、中加聚优一年定开混合成立不满6个月,不列示业绩。

风险提示:基金有风险,投资需谨慎。本公司投资观点的内容是公司对当时的证券市场情况进行研究的结果,并不构成对任何机构和个人投资的建议,我国基金运作时间较短,不能反映市场发展的所有阶段,产品收益受股市、债市等影响可能会有波动风险,敬请投资者注意。管理人目前给予中加转型动力风险等级为中风险,投资人在进行投资决策前,请仔细阅读本基金的《基金合同》和《招募说明书》等法律文件,并根据投资目的、投资期限、投资经验、资产状况等综合选择与自身风险承受能力相匹配的基金产品,具体以销售机构评价结果为准,投资人在购买本基金时需按照销售机构的要求完成风险承受能力与产品风险之间的匹配检验。若投资港股通标的股票还面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,包括港股市场股价波动较大的风险(港股市场实行T+0回转交易,且对个股不设涨跌幅限制,港股股价可能表现出比A股更为剧烈的股价波动)、汇率风险(汇率波动可能对基金的投资收益造成损失)、港股通机制下交易日不连贯可能带来的风险(在内地开市香港休市的情形下,港股通不能正常交易,港股不能及时卖出,可能带来一定的流动性风险)等。中加基金管理有限公司与股东之间实行业务隔离制度,公司股东并不直接参与中加基金旗下基金财产的投资运作。中国证监会的注册并不代表中国证监会对该基金的风险和收益作出实质性判断、推荐或保证。产品收益受股市、债市等影响可能会有波动风险,敬请投资者注意。