【招商策略】融资需求偏弱,微观流动性继续走高——金融市场流动性与监管动态周报(0913)

来源:招商策略研究

上周公开市场逆回购净回笼800亿元。货币市场利率上行;短、长端国债收益率上行。股市方面,北上资金持续流入,融资资金大幅流入;重要股东净减持规模缩小,新成立基金规模降低,ETF资金基本持平,股市流动性持续向好。从投资者偏好来看,内外资共同加仓电气设备和有色金属,另外北上资金大幅加仓计算机等;融资大幅净买入化工等;医药ETF申购较多,券商ETF持续大幅赎回。海外市场风险偏好恶化,美元指数回升,长端美债收益率微升。

核心观点

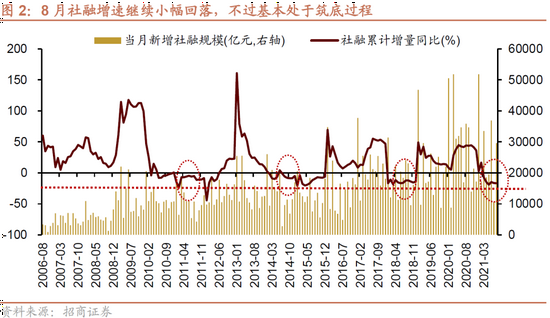

⚑融资需求不足,社融增速继续走低。整体而言,8月社融基本延续了前期的状态,社融整体偏弱,信贷需求不足,票据融资冲量,显示经济趋于下行。未来外需增速也可能见顶回落,市场的预期将会转变为稳增长要逐渐发力。具体来看,8月新增社融2.96万亿元,同比少增6253亿元,社融存量增速10.3%,较前期小幅下降0.4%。从社融结构来看,政府债券在去年高基数下拖累社融增速;非标收缩趋势不改,新增未贴现汇票转正。从不同部门信贷结构来看,企业短贷收缩、长贷同比继续少增、票据融资继续冲量;居民部门贷款同比增速转负。

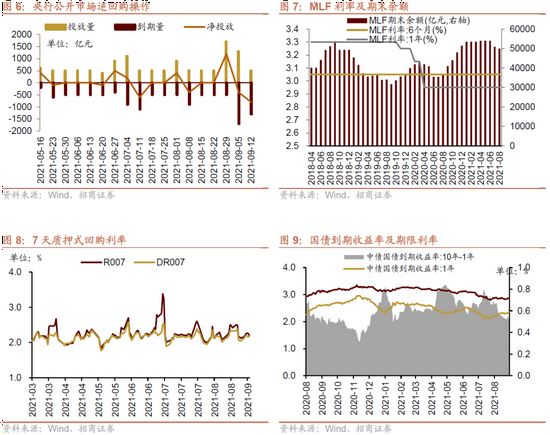

⚑上周(9月6日-9月10日)为维护银行体系流动性合理充裕,央行开展逆回购500亿元,同期有1300亿元央行逆回购到期,净回笼800亿元。未来一周将有500亿元逆回购和6000亿元MLF到期。

⚑货币市场利率上行,短、长端国债收益率上行,同业存单发行规模扩大,发行利率均上行。截至9月10日,R007上行8.8bp,DR007上行12.8bp,1年期国债收益率上行5.4bp,10年期国债收益率上行3.3bp,同业存单发行规模增加1292.3亿元,1M/3M/6M同业存单利率均上行。

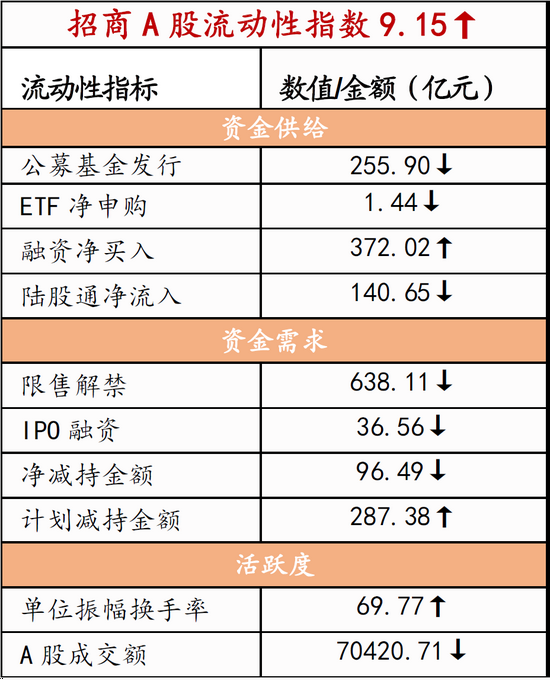

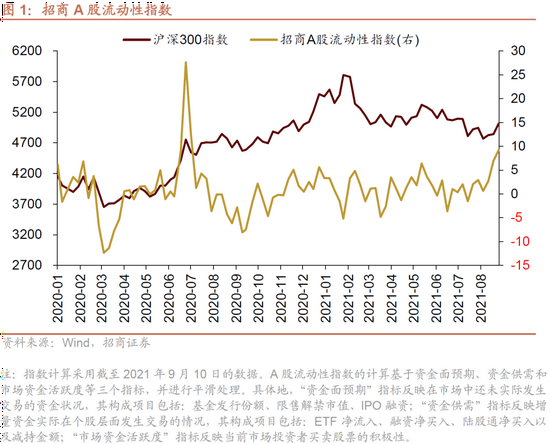

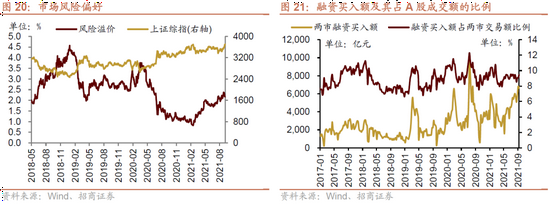

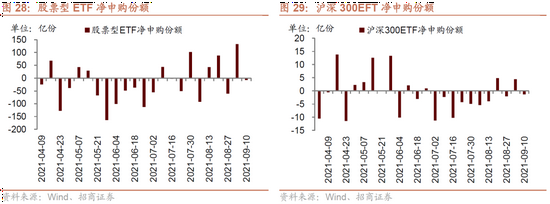

⚑股市方面,A股市场流动性持续向好,招商A股流动性指数为9.15。北上资金持续流入,净流入140.7亿元;融资余额大幅上升,融资资金净买入372.0亿元;ETF净流入1.4亿元;新成立偏股类公募基金份额减少。重要股东净减持规模缩小,公布的计划减持规模微扩。

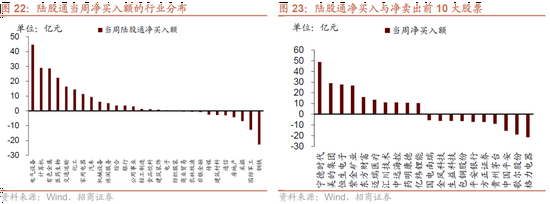

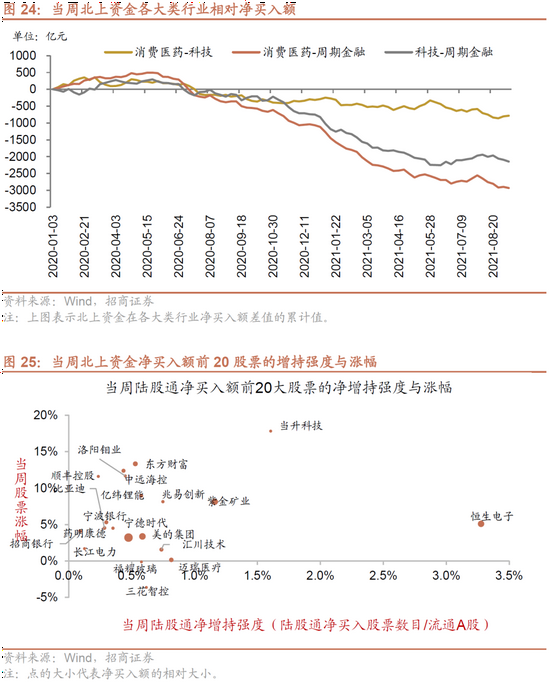

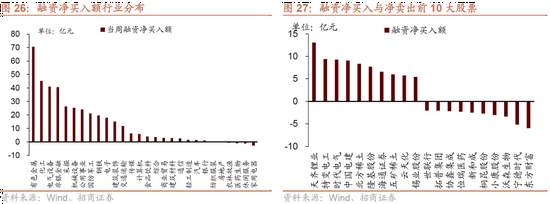

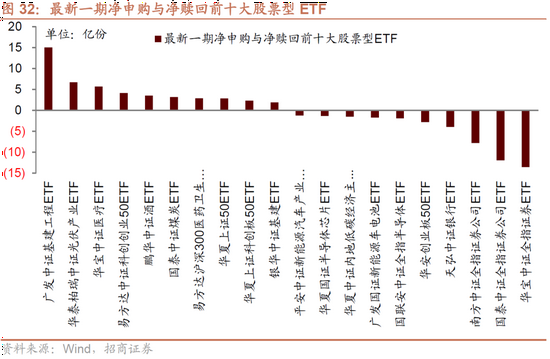

⚑从投资者偏好来看,陆股通净买入规模较高的行业有电气设备、计算机、有色金属等,净卖出规模较高的行业是钢铁、国防军工、采掘等;融资资金买入较多的为有色金属、化工、电气设备等,净卖出行业仅家用电器、休闲服务、医药生物和农林牧渔。个股方面,陆股通净买入宁德时代最多,净卖出格力电器最高;融资客大幅加仓天齐锂业,卖出较多的为东方财富、宁德时代、沃森生物等。宽指ETF申赎参半,其中上证50ETF申购较多,创业板ETF赎回较多;行业ETF申赎参半,其中医药ETF申购较多,券商ETF大幅赎回;净申购最高的为广发中证基建工程ETF;净赎回最高的为华宝中证全指证券ETF。

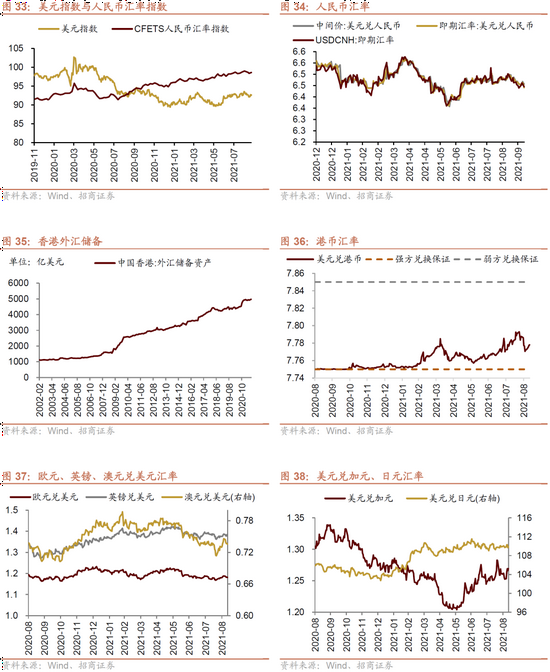

⚑海外市场方面,美元指数回升,短端美债收益率与前期持平,长端美债收益率上行,人民币相对美元升值。具体地,VIX指数上升4.54至20.95。美债10年期收益率上行2.0bp。美元指数上升0.51点。人民币外汇指数上升0.24点。

⚑ 风险提示:美联储政策收紧;宏观经济波动

01

流动性专题

※ 融资需求不足,社融增速继续走低

8月社融增速继续小幅回落。8月新增社融2.96万亿元,前值1.057万亿元,同比少增6253亿元;新增人民币信贷1.22万亿元,前值1.08万亿,同比少增600亿元。社融存量增速10.3%,较前期下降0.4%;新增社融累计同比增速降幅较前期扩大0.12%至-16.69%。

从社融结构来看,政府债券在去年高基数下拖累社融增速;非标收缩趋势不改,新增未贴现汇票转正。发放给实体经济的人民币贷款为1.27万亿元,同比少增1501亿元。非标融资合计减少1058亿元,同比变化-1768亿元,其中信托贷款减少1362亿元,是非标收缩的主要来源;未贴现承兑汇票小幅增加127亿元,同比少增1314亿元。政府债券同比少增4050亿元,是直接融资项目的主要拖累。

从不同部门信贷结构来看,企业短贷收缩、长贷同比继续少增、票据融资继续冲量;居民部门贷款同比增速转负。企业票据融资新增2813亿元,同比变化4489亿元;新增短贷减少1149亿元;企业中长期贷款同比少增2037亿元,连续第2个月同比少增。居民中长期贷款同比少增1312亿元;居民短贷同比少增1348亿元,消费和住房融资需求均在继续下滑。

整体而言,8月社融基本延续了前期的状态,社融整体偏弱,信贷需求不足,票据融资冲量,显示经济趋于下行。未来外需增速也可能见顶回落,市场的预期将会转变为稳增长要逐渐发力。社融要企稳,经济数据更加下行,则对盈利的预期也将趋于平衡,而这种转变的时机很大程度上取决于政策的态度。可以比较明确的是,盈利增速将会呈现持续下行状态,而2022年是非常关键的一年,越接近2022年,政策发力的可能性越大。所以,越接近年底风格越可能趋于均衡。

02

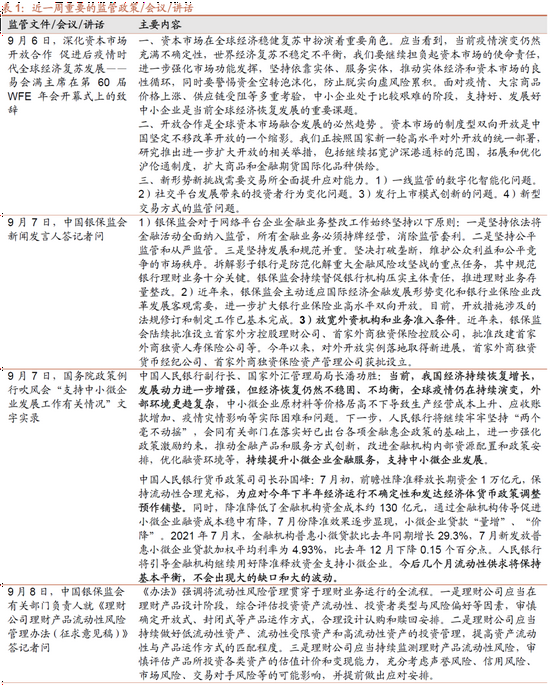

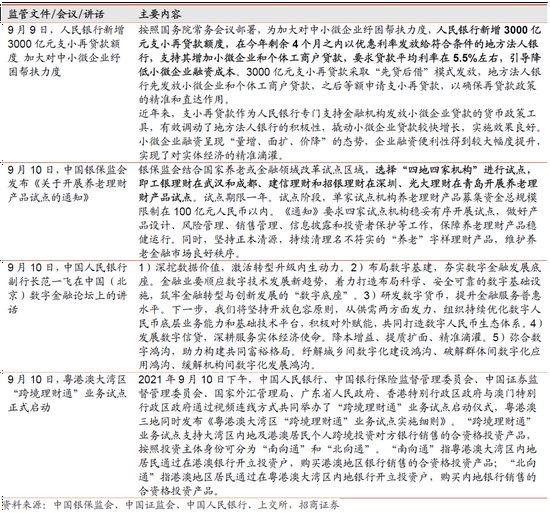

监管动向

03

货币政策工具与资金成本

上周(9月6日-9月10日)公开市场净回笼800亿元。为维护银行体系流动性合理充裕,央行开展逆回购500亿元,同期有1300亿元央行逆回购到期,未来一周将有500亿元逆回购到期,6000亿元MLF到期。

货币市场利率上行,R007与DR007利差缩小;短、长端国债收益率上行,期限利差缩小。截至9月10日,R007为2.21%,较前期上行8.8bp,DR007为2.18%,较前期上行12.8bp,两者利差缩小4.0bp至0.03%。1年期国债到期收益率上升5.4bp至2.37%,10年期国债到期收益率上升3.3bp至2.87%,期限利差缩小2.2bp至0.50%。

同业存单发行规模扩大,发行利率均上行。9月6日-9月10日,同业存单发行649只,较上期增多164只;发行总规模3352.8亿元,较上期增多1292.3亿元;截至9月10日,1个月、3个月和6个月发行利率分别较前期上升10.1bp、2.9bp、10.4bp至2.39%、2.54%、2.87%。

04

股市资金供需

(1)资金供给

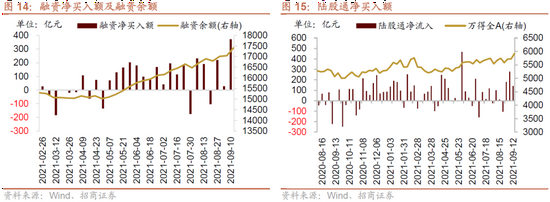

资金供给方面,9月6日-9月10日,新成立偏股类公募基金255.9亿份,较前期减少52.6亿份。股票型ETF较前期小幅净申购,对应净流入1.4亿元。全周整个市场融资净买入372.0亿元,净买入额较前期扩大343.1亿元,截止9月10日,A股融资余额为17415.1亿元。陆股通资金本周净流入,当周净流入规模为140.7亿元,净买入额较前期收窄138.6亿元。

(2)资金需求

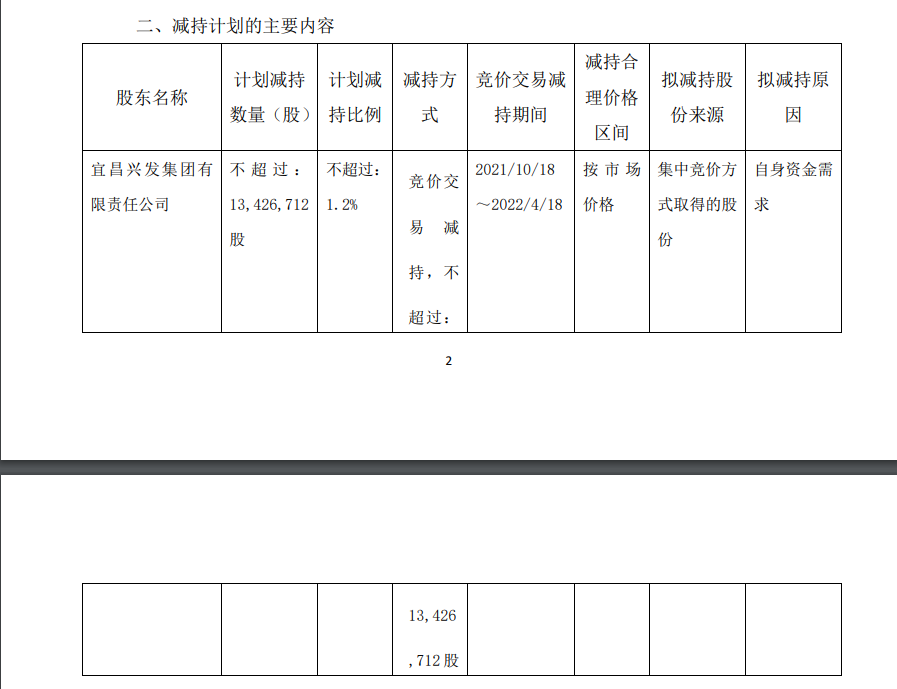

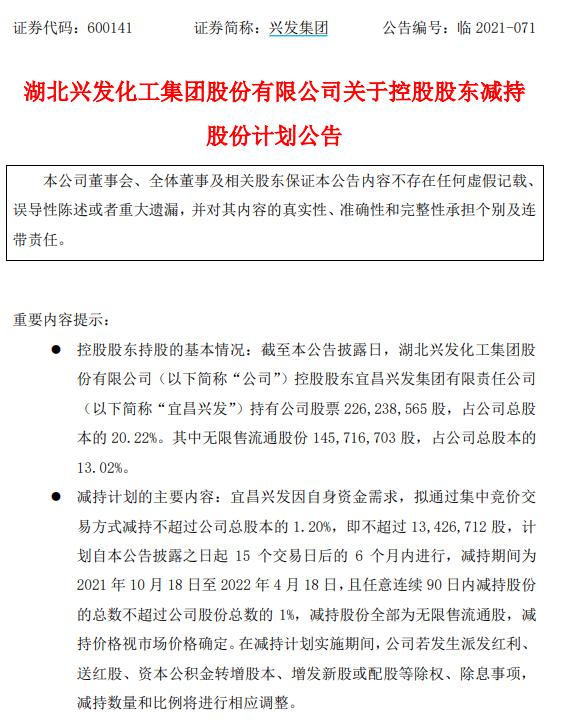

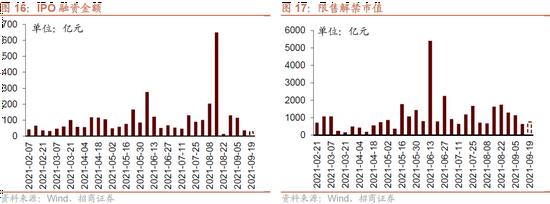

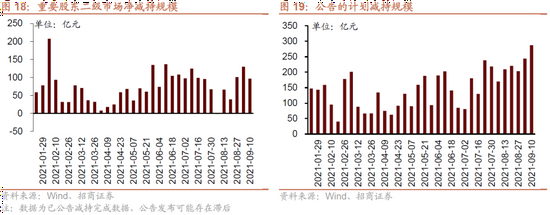

资金需求方面,9月6日-9月10日,IPO融资金额回落至36.6亿元,共有9家公司进行IPO发行,未来一周将有5家公司进行IPO发行,计划募资规模27.1亿元。重要股东净减持规模缩小,净减持96.5亿元;公告的计划减持规模287.4亿元,较前期上升。

限售解禁市值为638.1亿元(首发原股东限售股解禁289.5亿元,首发一般股份解禁233.1亿元,定增股份解禁105.6亿元,其他9.8亿元),较前期下降。未来一周解禁规模上升至750.4亿元(首发原股东限售股解禁616.0亿元,首发一般股份解禁4.7亿元,定增股份解禁119.0亿元,其他10.8亿元)。

05

投资者情绪

9月6日-9月10日,当周融资买入额为6636.3亿元;截止9月10日,占A股成交额比例为9.4%,较前期上升,投资者交易活跃度增强,股权风险溢价下降。

06

投资者偏好

(1)陆股通

9月6日-9月10日,陆股通资金净流入140.7亿元。行业偏好上,电气设备、计算机、有色金属这三个行业净买入规模较高,买入金额分别为44.8亿元、29.1亿元、28.6亿元。净卖出规模较高的行业是钢铁、国防军工、采掘等行业。个股方面,净买入规模较高的主要包括宁德时代(+48.7亿元)、美的集团(+29.0亿元)、恒生电子(+27.8亿元)等;净卖出规模较高的主要包括格力电器(-21.5亿元)、歌尔股份(-19.0亿元)、中国平安(-15.5亿元)等。

(2)融资交易

9月6日-9月10日,融资资金净流入372.0亿元。具体来看,本周融资资金买入有色金属(+70.7亿元)、化工(+45.3亿元)、电气设备(+41.1亿元)等行业,净卖出仅家用电器(-2.7亿元)、休闲服务(-1.2亿元)、医药生物(-1.1亿元)、农林牧渔(-0.6亿元)。个股方面,融资净买入规模较高的为天齐锂业(+13.1亿元)、特变电工(+9.4亿元)、时代电气(+9.3亿元)等;融资净卖出规模较高的包括东方财富(-5.9亿元)、宁德时代(-5.2亿元)、沃森生物(-3.4亿元)等。

(3)ETF净申购赎回

9月6日-9月10日,ETF净赎回,当周净赎回7.4亿份,宽指ETF申赎参半,其中上证50ETF申购较多,创业板ETF赎回较多;行业ETF申赎参半,其中医药ETF申购较多,券商ETF大幅赎回;具体的,沪深300ETF净赎回1.3亿份;创业板ETF净赎回4.6亿份;中证500ETF净申购0.5亿份;上证50ETF净申购2.6亿份。行业方面,信息技术ETF净赎回5.8亿份;消费ETF净申购5.2亿份;医药ETF净申购8.9亿份;券商ETF净赎回34.2亿份;金融地产ETF净赎回5.7亿份;军工ETF净申购0.3亿份;原材料ETF净申购0.8亿份;新能源&智能汽车ETF净申购2.8亿份。

07

外汇市场

9月6日-9月10日,美元指数回升,人民币相对美元升值。截止9月10日,美元指数收于92.64,较前期(9月5日)上升0.51点,人民币汇率指数较前期上升0.2点收于98.6点,美元兑人民币中间价下降、即期汇率下降、离岸汇率上升,分别为6.46、6.44、6.45,人民币升值。

另外,美元兑港币汇率有所回升,港币相对美元有所贬值。

08

海外金融市场流动性跟踪

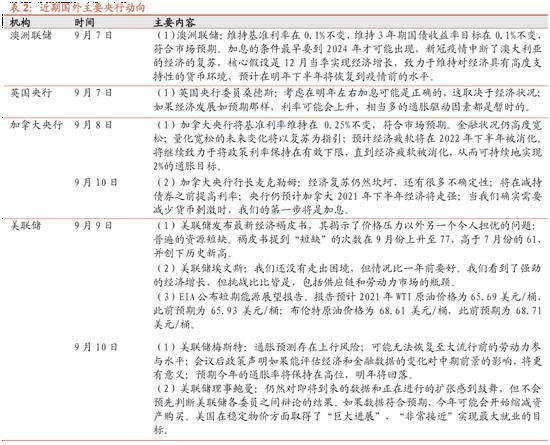

(1)国外主要央行动向

上周美联储发布最新经济褐皮书,其揭示了价格压力以外另一个令人担忧的问题:普遍的资源短缺。美联储埃文斯表示还没有走出困境,但情况比一年前要好。尽管看到了强劲的经济增长,但挑战比比皆是,包括供应链和劳动力市场的瓶颈。美联储理事鲍曼则认为仍然对即将到来的数据和正在进行的扩张感到鼓舞,但不会预先判断美联储各委员之间辩论的结果。如果数据符合预期,今年可能会开始缩减资产购买。美国在稳定物价方面取得了“巨大进展”,“非常接近”实现最大就业的目标。

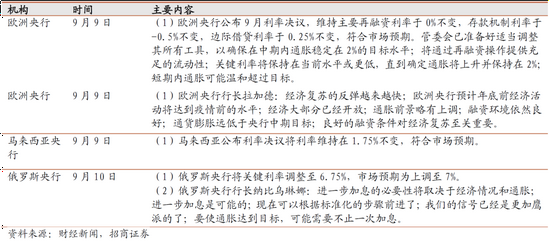

此外上周欧洲央行公布9月利率决议,维持主要再融资利率于0%不变,存款机制利率于-0.5%不变,边际借贷利率于0.25%不变,符合市场预期。管委会已准备好适当调整其所有工具,以确保在中期内通胀稳定在2%的目标水平。加拿大央行将基准利率维持在0.25%不变,符合市场预期,并表示金融状况仍高度宽松,量化宽松的未来变化将以复苏为指引,预计经济疲软将在2022年下半年被消化。俄罗斯央行将关键利率调整至6.75%,市场预期为上调至7%,俄罗斯央行行长纳比乌琳娜表示进一步加息的必要性将取决于经济情况和通胀。澳洲联储维持基准利率在0.1%不变,维持3年期国债收益率目标在0.1%不变,符合市场预期,加息的条件最早要到2024年才可能出现。马来西亚公布利率决议将利率维持在1.75%不变,符合市场预期。

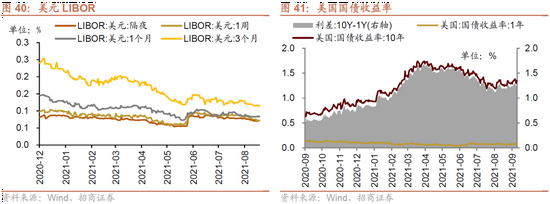

(2)利率

9月6日-9月10日,短端美债收益率与前期持平,长端美债收益率上行,利差扩大。美国1年期国债收益率维持在0.08%,10年期国债收益率上行2.0bp至1.35%,利差扩大2.0bp至1.27%,截止9月10日,美元LIBOR以上涨为主,隔夜LIBOR上升0.09bp,1周LIBOR下降0.31bp,1个月LIBOR上升0.10bp,3个月LIBOR上升0.03bp。

(3)海外市场情绪

上周VIX指数回升,全周较前期(9月5日)上升4.54点至20.95,市场风险偏好恶化。美联储“褐皮书”显示经济活动放缓,导致市场对美国经济前景担忧,美股连续四日下跌,具体标普500指数下跌1.69%,纳斯达克指数下跌1.61%,道琼斯工业指数下跌2.15%。

三大炒股神器免费领取!数量有限,先到先得>>

三大炒股神器免费领取!数量有限,先到先得>>