摘要

要点

一、2021H1业绩整体向好,科创增速领跑全A。

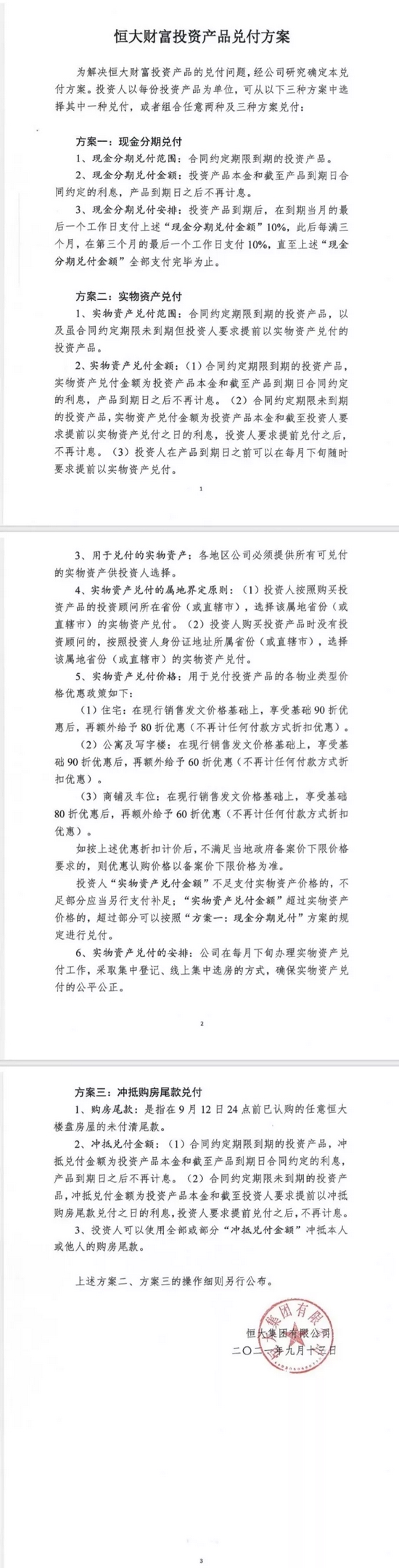

从营收上看,全部A股累计同比增长27.01%,科创板累计同比增长55.14%,创业板累计同比增长33.36%,主板累计同比增长26.53%,全A非金融累计同比增长32.01%。剔除基数效应后,全部A股、科创板、创业板、主板、全A非金融较19年同期年化同比分别增长11.63%、24.69%、16.03%、11.39%、12.56%。

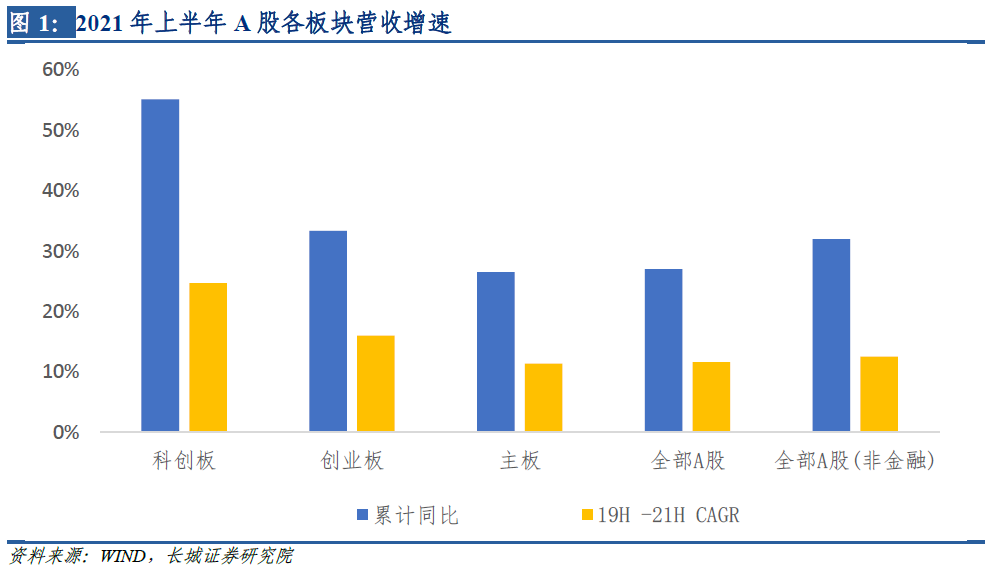

从净利润上看,全部A股累计同比增长43.54%,科创板累计同比增长105.29%,创业板累计同比增长33.80%,主板累计同比增长43.28%,全A非金融累计同比增长81.73%。剔除基数效应后,全部A股、科创板、创业板、主板、全A非金融较19年同期年化同比分别增长8.81%、73.61%、23.58%、7.92%、15.60% 。

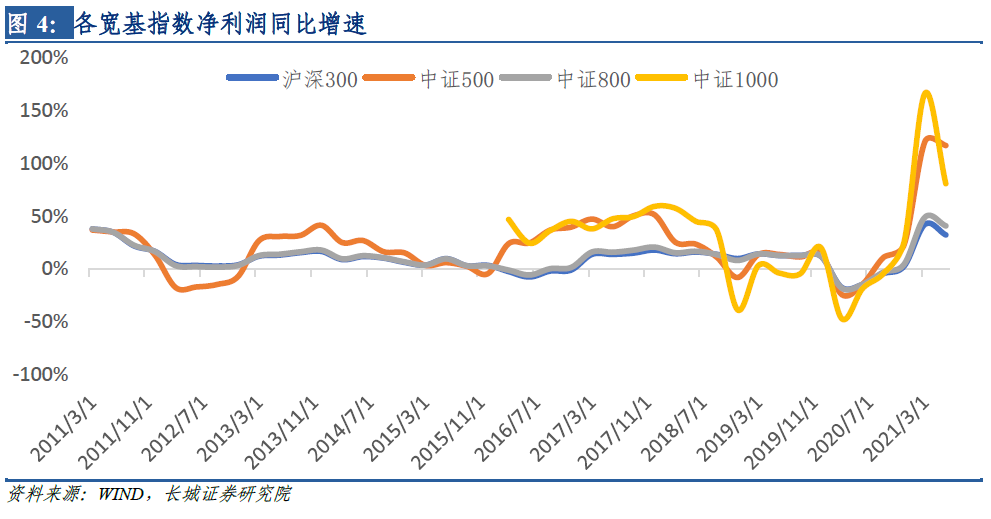

二、风格上看,中小盘相对占优。

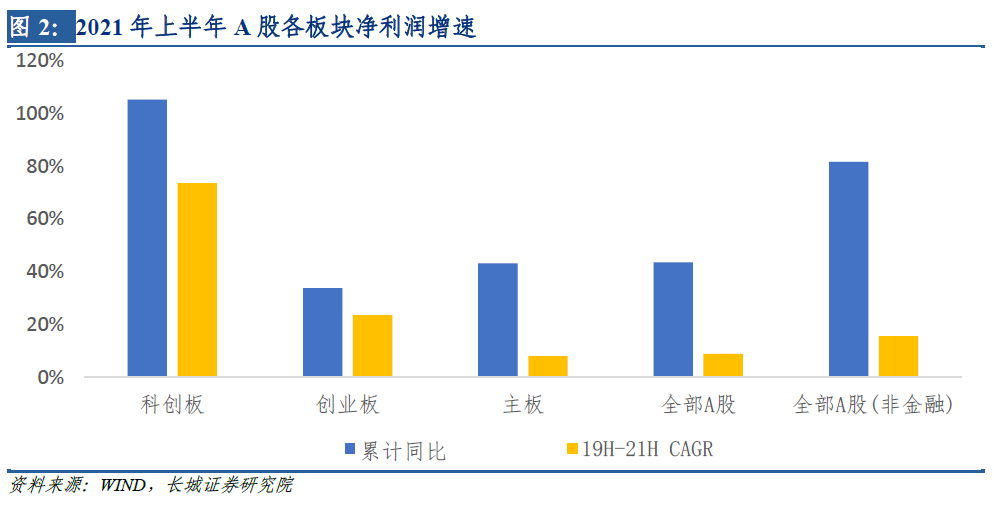

从营收角度看,中小盘风格目前优势相对较大。从一二季度单季度环比上看,沪深300,中证500,中证800和中证1000的营收环比分别为4.10%、39.44%、11.79%、33.86%,中证500和中证1000成分股明显占优,中小盘股在二季度单季度整体营收表现喜人。

从净利润角度看,中盘风格相对稳定,小盘风格边际变化大,中小盘整体景气度仍占优。从业绩增速的变化幅度看,中盘股相较于小盘股盈利韧性较强,持续性更高,小盘股尽管边际回落大,但整体盈利增速的绝对水平仍优于大盘。从单季度环比上看,沪深300,中证500,中证800和中证1000的归母净利润环比分别为1.42%、52.64%、7.99%、32.18%,中证500和中证1000成分股明显占优,在剔除基数效应后,中小盘的盈利能力相对较强。

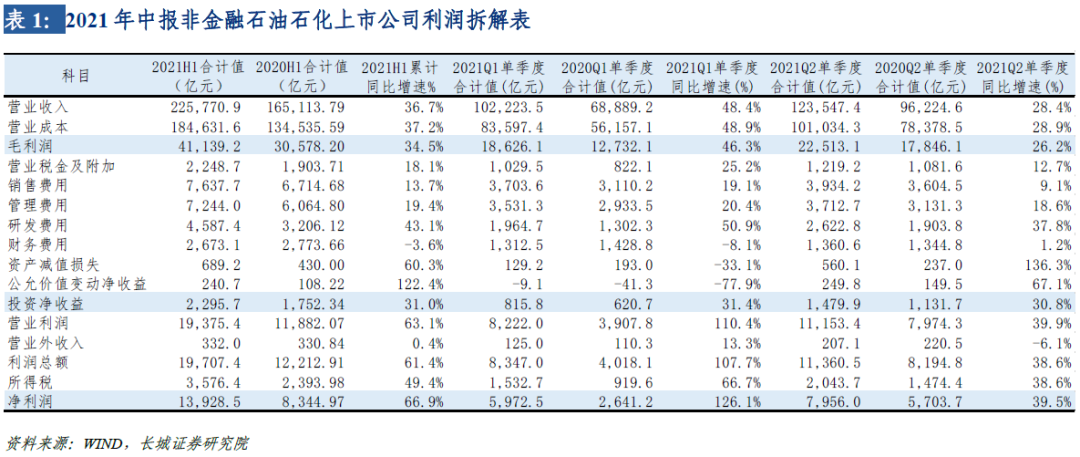

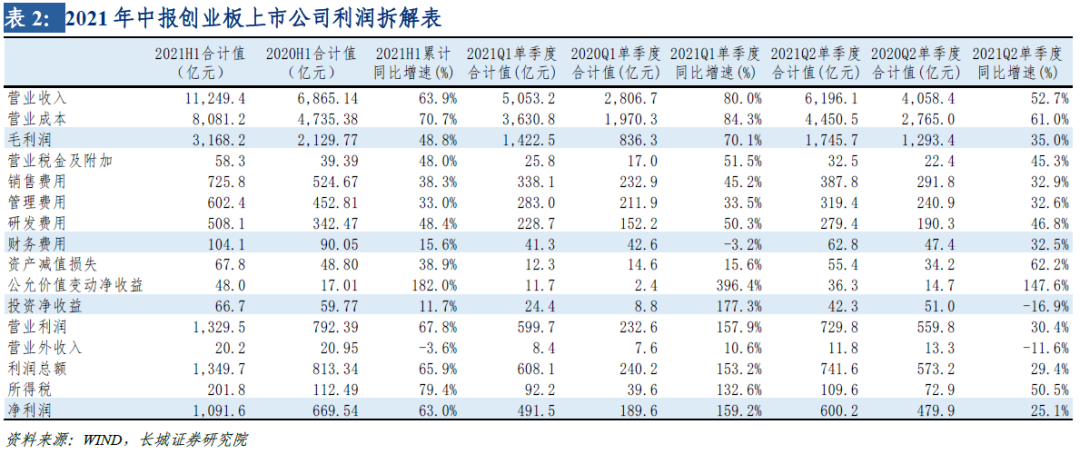

三、利润拆解上看,费用控制促进利润释放,双创毛利率高。

从利润拆解角度,主板、创业板、科创板单季度毛利同比均出现下滑,科创板下滑幅度较小。从毛利率上看,原材料价格上涨导致二季度毛利率出现一定程度的收缩。二季度销售费用、管理费用压力持续减轻,研发费用尽管单季度同比从50.9%收窄至37.8%,但从规模上看,规模存在较大程度的增加,财务费用单季度增速由-8.1%转正至1.2% 。此外,全A非金融石油石化上市公司投资净收益规模明显扩大,单季度合计值由815.8亿元提升至1479.9亿元,同比增速几乎与一季度单季度持平。

相较全A非金融石油石化,双创毛利率较高,科创板二季度单季度毛利率下降。2021年A股非金融石油石化H1累计毛利润为41139.2亿元,毛利率为18.22%;科创板H1累计毛利润为947.8亿元,毛利率为34.41%;创业板H1累计毛利润为3168.2亿元,毛利率为28.16% 。分季度看,全A非金融石油石化一二季度单季度毛利率基本持平,均为18.22%;创业板二季度单季度毛利率略微上升,从28.15%升至28.17%;科创板二季度单季度毛利率有一定程度下降,从35.13%降至33.98% 。

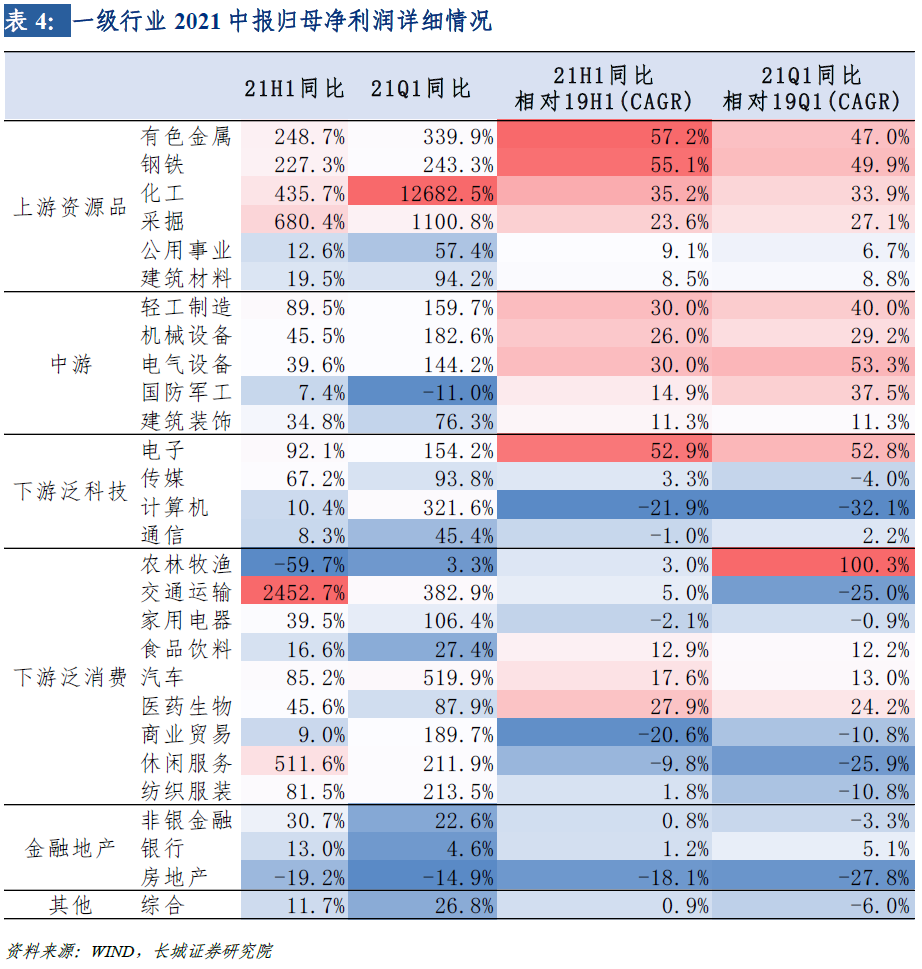

四、上游资源品、高端产业链、新兴科技领域优势相对较大。

从中报数据看,上游资源品延续了一季度的高增长趋势,化工采掘>钢铁有色>建材公用。中游制造整体盈利相对稳健,未受上游涨价影响,高端制造业与新兴产业链景气度高。逆全球化推动内循环,政策助力高端制造领域持续突破。下游消费中,物流维持高景气,医药生物内部分化,食品饮料长期稳定,休闲服务爬坑成功。下游泛科技板块中,电子优于计算机、传媒、通信,5G网络设备与工业物联网领域或存在较大底部反转机会。金融地产板块中,银行在低基数下获得高增长,券商维持景气,地产盈利能力持续恶化。

五、电子板块和上游“专精特新”企业业绩较好,中游部分制造业“专精特新小巨人”业绩不及预期。

六、从净利润同比分层结果看,“专精特新”上市企业业绩表现分化大,净利润同比增速为负和同比增速在20-50%之间的企业相对较多。

以整体法进行统计,从净利润增速上看, 净利润增速<0的企业数量达到86个,占比高达24.02%; 净利润增速在20-50%之间的企业数量达74个,占比为20.67%。从分布情况看,部分“小巨人”今年已经开始兑现高成长性,与此同时,其实存在一定量的“专精特新”企业当前表现不及行业整体水平,增速差距也并不大,在政策的扶持下,未来一到两年内有业绩大幅上涨的可能。

七、风险提示:

历史数据存在局限性,整体法口径统计存在误差,产业政策催化不及预期,市场大小盘风格切换。

1. 科创增速领跑,趋势或将放缓

1.1 整体上看,科创增速领跑全A

截至2021年8月31日,A股中报披露完毕,我们通过历史可比口径对A股各上市板块进行测算:

从营收上看,全部A股累计同比增长27.01%,科创板累计同比增长55.14%,创业板累计同比增长33.36%,主板累计同比增长26.53%,全A非金融累计同比增长32.01%。剔除基数效应后,全部A股、科创板、创业板、主板、全A非金融较19年同期年化同比分别增长11.63%、24.69%、16.03%、11.39%、12.56%。

从净利润上看,全部A股累计同比增长43.54%,科创板累计同比增长105.29%,创业板累计同比增长33.80%,主板累计同比增长43.28%,全A非金融累计同比增长81.73%。剔除基数效应后,全部A股、科创板、创业板、主板、全A非金融较19年同期年化同比分别增长8.81%、73.61%、23.58%、7.92%、15.60% 。

从业绩的绝对增速上看,科创板表现亮眼,金融板块整体表现不及大盘。结合营收与净利润看,双创在2021年上半年的业绩表现优于主板的整体水平。展望下半年,基数效应的弱化与经济增速的放缓或将成为业绩下滑的扰动因素,上市公司的业绩表现或将进入调整分化期。

1.2风格上看,中小盘仍旧相对占优

以宽基指数累计营收、净利润作为市场风格判别依据,综合营收与净利润看,目前中小盘风格依旧占优。我们选取沪深300、中证500、中证800和中证1000四个宽基指数进行观测,其中沪深300为大盘股的代表,中证500为中盘股的代表,中证1000为小盘股的代表,中证800用于补充刻画大众盘风格。

从营收角度看,中小盘风格目前优势相对较大。沪深300在21H1和21Q1的累计营收增速分别为16.52%和21.67%,降幅达5.16%;中证500在21H1和21Q1的累计营收同比增速分别为49.19%和52.84%,降幅为3.65%;中证800在21H1和21Q1的累计营收同比增速分别为23.15%和27.32%,降幅为4.17%;中证1000在21H1和21Q1的累计营收同比增速分别为52.69%和48.39%,涨幅达4.31% 。从一二季度单季度环比上看,沪深300,中证500,中证800和中证1000的营收环比分别为4.10%、39.44%、11.79%、33.86%,中证500和中证1000成分股明显占优,中小盘股在二季度单季度整体营收表现喜人。

从净利润角度看,中盘风格相对稳定,小盘风格边际变化大,中小盘整体景气度仍占优。沪深300在21H1和21Q1的累计净利润增速分别为32.30%和42.31%,降幅达10.00%;中证500在21H1和21Q1的累计净利润同比增速分别为116.71%和120.52%,降幅为3.81%;中证800在21H1和21Q1的累计净利润同比增速分别为40.85%和49.09%,降幅为8.24%;中证1000在21H1和21Q1的累计净利润同比增速分别为80.72%和166.00% ,涨幅达85.27%。从业绩增速的变化幅度看,中盘股相较于小盘股盈利韧性较强,持续性更高,小盘股尽管边际回落大,但整体盈利增速的绝对水平仍优于大盘。从单季度环比上看,沪深300,中证500,中证800和中证1000的归母净利润环比分别为1.42%、52.64%、7.99%、32.18%,中证500和中证1000成分股明显占优,在剔除基数效应后,中小盘的盈利能力相对较强。

1.3 利润拆解上,费用控制促进利润释放,双创毛利率高

从利润拆解角度,主板、创业板、科创板单季度毛利同比均出现下滑,科创板下滑幅度较小。从毛利率上看,原材料价格上涨导致二季度毛利率出现一定程度的收缩。二季度销售费用、管理费用压力持续减轻,研发费用尽管单季度同比从50.9%收窄至37.8%,但从规模上看,规模存在较大程度的增加,财务费用单季度增速由-8.1%转正至1.2% 。此外,全A非金融石油石化上市公司投资净收益规模明显扩大,单季度合计值由815.8亿元提升至1479.9亿元,同比增速几乎与一季度单季度持平。

相较全A非金融石油石化,双创毛利率较高,科创板二季度单季度毛利率下降。2021年A股非金融石油石化H1累计毛利润为41139.2亿元,毛利率为18.22%;科创板H1累计毛利润为947.8亿元,毛利率为34.41%;创业板H1累计毛利润为3168.2亿元,毛利率为28.16% 。分季度看,全A非金融石油石化一二季度单季度毛利率基本持平,均为18.22%;创业板二季度单季度毛利率略微上升,从28.15%升至28.17%;科创板二季度单季度毛利率有一定程度下降,从35.13%降至33.98% 。

2.上中下游行业中报业绩分析

2.1 一级行业整体分析

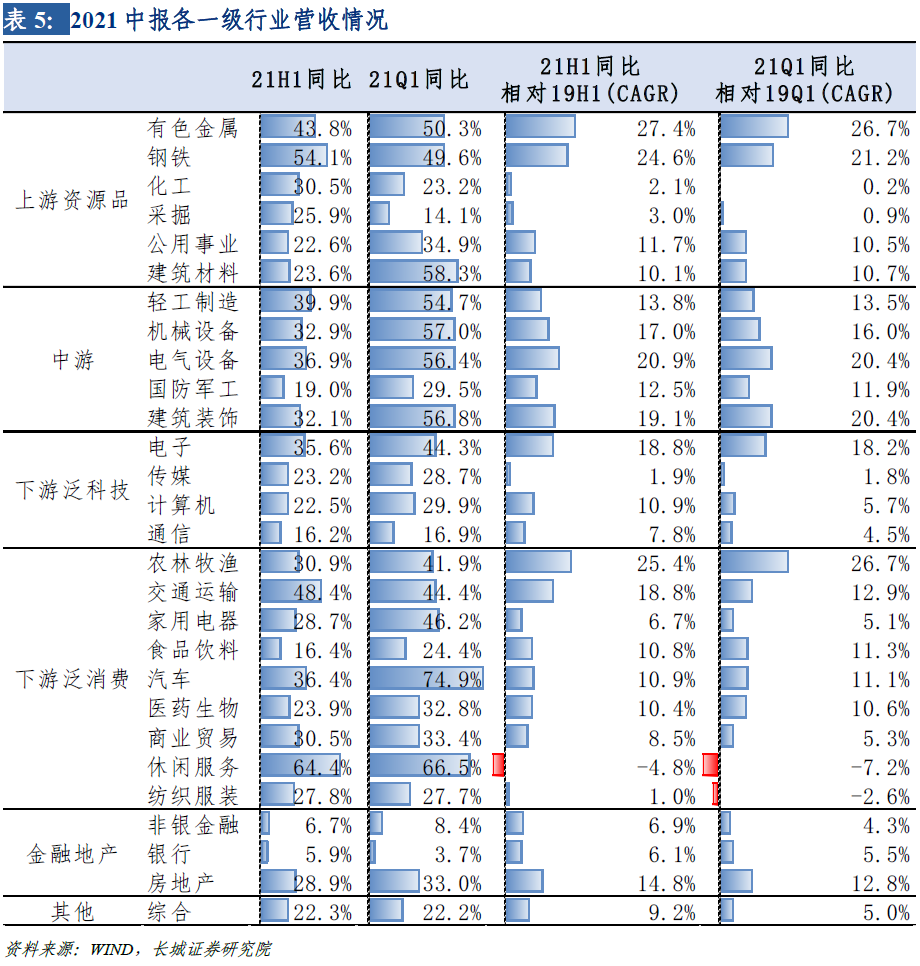

从营收和净利润角度进行分析,上游资源品、高端产业链、新兴科技领域优势相对较大。

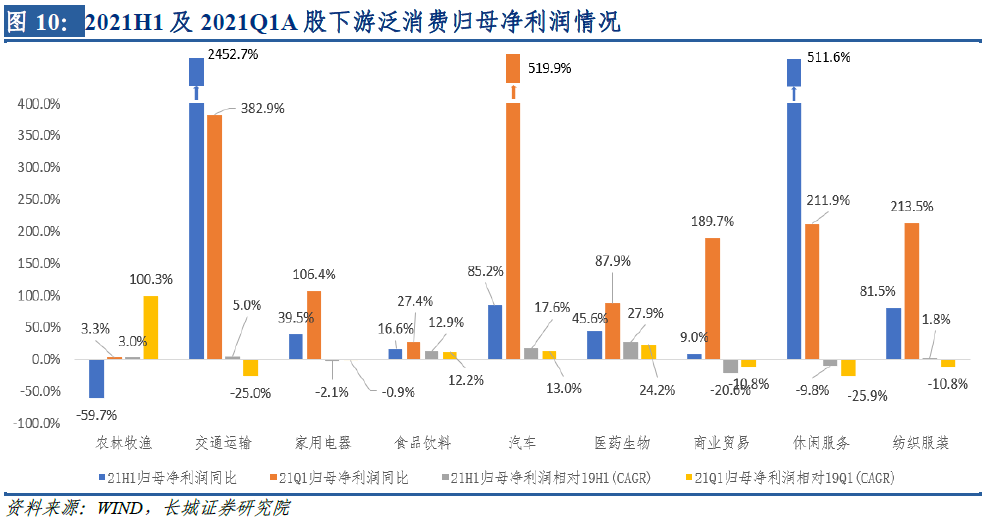

从净利润看,2021年上半年各行业净利润持续修复,除农林牧渔外,其余行业中报业绩均好于去年同期。与19年同期相比,除计算机、通信、家用电器、商业贸易、休闲服务和房地产外,其他一级行业归母净利润两年复合增速实现正增长。部分上游板块净利润增速超过200%,供给端生产产能受限,相关商品价格在高需求下仍维持高位,上游板块盈利能力维持在较高水准。

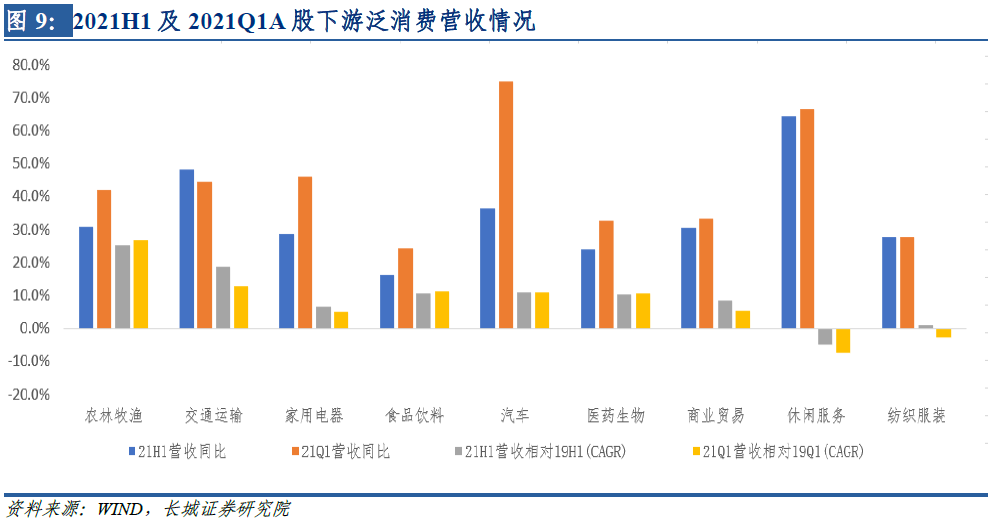

从营收上看,21H1所有申万一级行业营收增速均为正,上游行业复合增速居前。28个一级行业均实现营收同比上涨,其中上游行业如有色金属、钢铁、化工等,营收增幅居前,仅建材在Q2单季度回落较大。中游整体营收增速尚可,但较第一季度有较大回落。下游行业营收情况分化较大,休闲服务、汽车由于基数效应干扰较一季度小,二季度营收规模有所回落,交运营收规模基本复苏。相较于2019年同期,仅休闲服务营收复合增速下降,纺织服装在Q2实现复合增速由负转正。

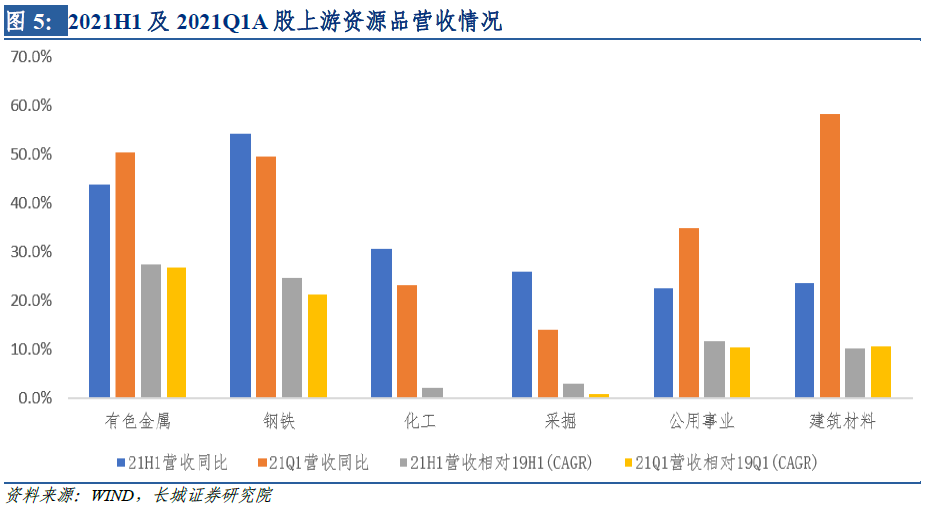

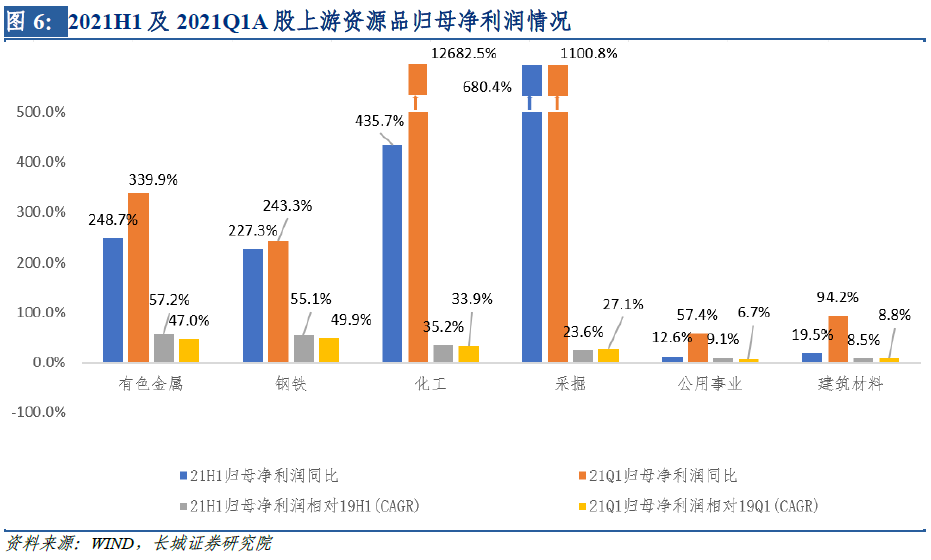

2.2上游资源品延续增长

从中报数据看,上游资源品延续了一季度的高增长趋势,化工采掘>钢铁有色>建材公用。钢铁、有色金属、化工、采掘2021H1归母净利润同比增速分别为227.3%、 248.7%、 435.7%、680.4%,营收同比增速分别为54.1%、43.8%、30.5%和25.9%。建材与公用事业2021H1归母净利润同比增速分别为19.5%、12.6%,营收同比增速分别为23.6%、22.6%。由于PPI增速在二季度达到高点,上游资源品中报业绩持续向好,铜、铝、锂等相关产品皆因量价齐升业绩喜人,化工板块整体景气度维持高位,碳中和推动快速放量的相关子行业,包括磷酸铁、纯碱、EVA、工业硅等均有较好的增长势头。在供给侧改革后,上游行业产能得到优化,行业秩序更为明确,行业内的分化或将更为极致,龙头公司具备更强的资源和业绩确定性。

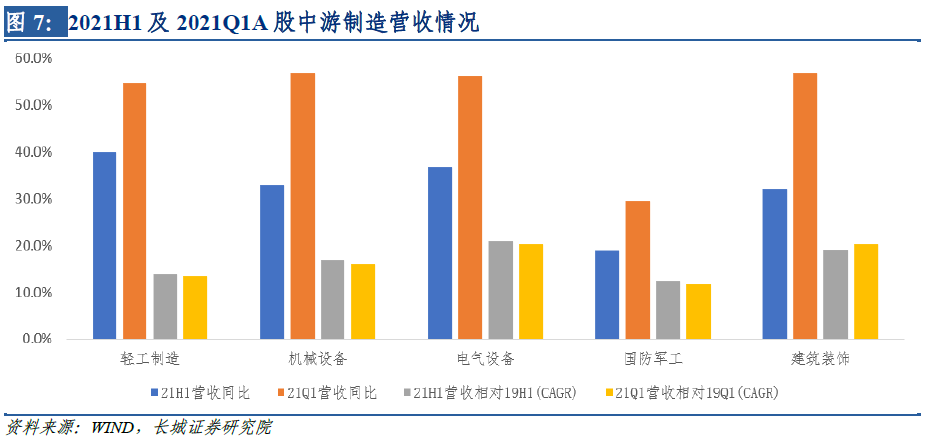

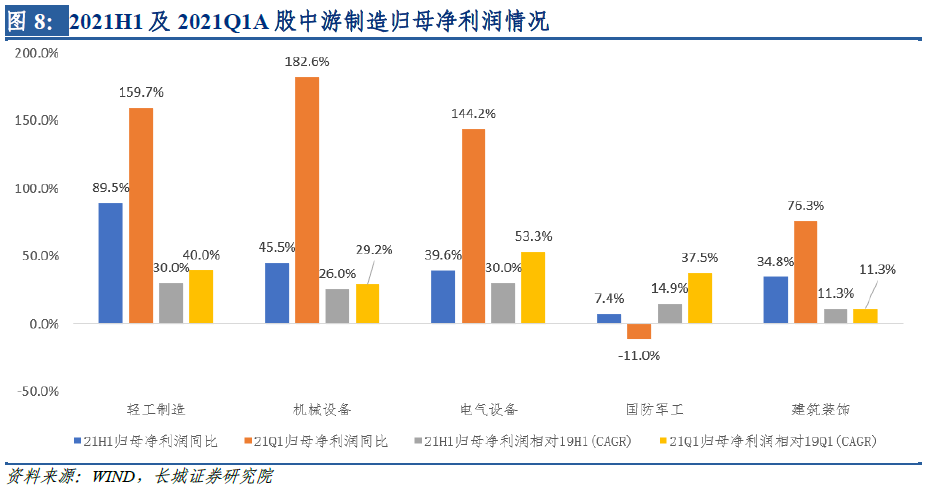

2.3 中游制造聚焦高端

中游制造整体盈利相对稳健,未受上游涨价影响,高端制造业与新兴产业链景气度高。轻工制造、机械设备、电气设备、国防军工、建筑装饰2021H1归母净利润同比增速分别为89.5%、45.5%、39.6%、7.4%和34.8% ;营收同比增速分别为39.9%、32.9%、36.9%、19.0%和32.1%。从板块内部催化剂看,轻工制造板块下的造纸、家用轻工涨幅较大;电气设备中的自动化设备和高低压设备的净利润高增速推动了电气设备一级行业的业绩大涨;国防军工板块内部呈现分化,地面兵装、航天装备、航空装备年化归母净利润增速均在25%以上,但由于船舶制造净利润增速为负,累计业绩受到拖累;机械设备板块中,金属制品和通用机械业绩表现较好,专用仪表和运输设备净利润同比增速不及板块平均水平;建筑装饰板块整体盈利能力相对较弱,园林工程和装修装饰表现不佳。

逆全球化推动内循环,政策助力高端制造领域持续突破。“逆全球化”和大国博弈等纷杂繁复的外部环境对制造业造成了较大冲击,我国制造业在近年来迎来转型,依靠规模最大的内需市场,数量最多且覆盖面最广的人才资源池,以及全球最完整的工业体系和产业链优势,中国制造业正迈着铿锵地步伐实现从中低端向中高端转型。下一阶段,国家将持续重视高端制造领域突破核心技术,寻求在国际贸易挑战下实现差异化竞争,锂电、光伏、新能源产业仍有较好的业绩兑现预期。

2.4 下游消费分化明显,休闲服务基本修复

下游消费中,物流维持高景气,医药生物内部分化,食品饮料长期稳定,休闲服务爬坑成功。

农林牧渔2021H1归母净利润同比增速为-59.7%,与2019H1年化增幅为3.0%。由于农林牧渔板块净利润体量在200亿以下,对消费板块整体影响有限。医药生物板块2021H1归母净利润增速为45.6%,与2019H1年化增幅为27.9%,从细分项看,医疗器械、生物制药和医疗服务为医药生物板块做出了主要的业绩贡献,疫情影响下本土器械龙头率先发力,驱动医疗器械板块实现利润增长。家电行业二季度业绩增幅较一季度有所回落,2021H1归母净利润同比增速为39.5%,与2019H1年化增幅为-2.1%。食品饮料行业总体表现较为平稳,ROE水平相对较高,2021H1归母净利润同比增速为16.6%,与2019H1年化增幅为12.9%。交通运输行业2021H1归母净利润同比增速为2452.7%,与2019H1年化增幅为5.0%,从细分项看,航运板块21年业绩恢复较快,机场、铁路、航空运输、公交等板块业绩同比下降,疫情反复冲击下出行需求短期承压成机场、铁路、航空运输等板块业绩下滑的主因。商业贸易板块2021H1归母净利润同比增速为9.0%,与2019H1年化增幅为-20.6%。商贸板块年化增速的拖累点主要是超市,在疫情影响和社区团购等线上购物业态快速扩张的双向冲击下,传统超市目标客群分流导致业绩下滑。休闲服务板块2021H1归母净利润同比增速为511.6%,相较于2019H1年化增幅为-9.8%,作为受疫情影响最大的行业,休闲服务板块基本完成业绩爬坑。汽车板块2021H1归母净利润增速为85.2%,较2019H1年化增幅为17.6%,排除基数效应后在下游消费中涨势喜人。从细分项看,汽车服务、汽车整车业绩增速高于汽车零部件。

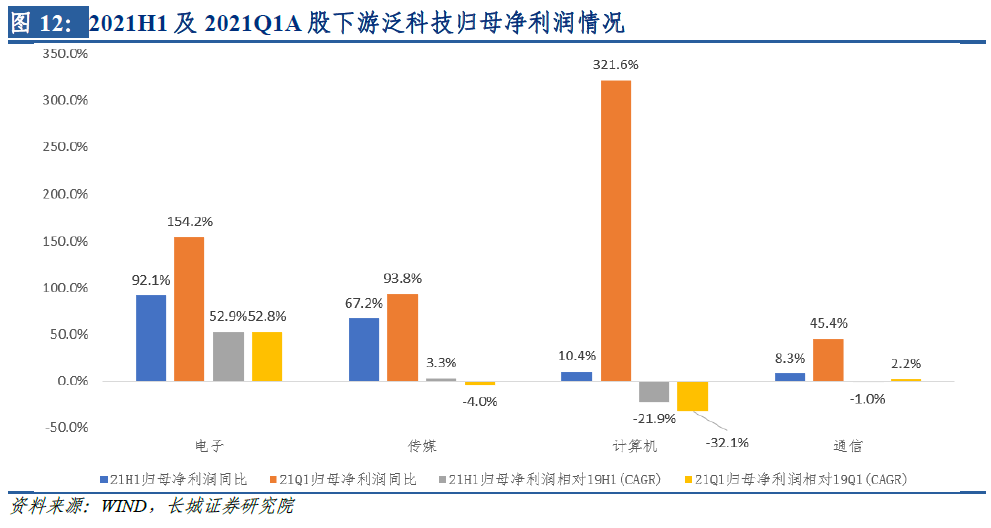

2.5 多应用场景叠加缺芯潮,泛科技大类关注电子、5G

下游泛科技板块中,电子优于计算机、传媒、通信,5G网络设备与工业物联网领域或存在较大底部反转机会。

电子行业2021H1归母净利润同比增速为92.1%,与2019H1年化增幅为52.9%,营收同比增速为35.6%,与2019H1年化增幅微18.8%。相较于营收规模的增长,电子板块的盈利修复较大,半导体和光学光电子盈利增长领先一级行业。半导体产品正不断完成外延扩展,随着新能源汽车渗透率的不断提高,物流与互联网领域兑现增量空间,IOT布局加速,相关细分板块及个股迎来较大机会。通信行业2021H1归母净利润同比增速为8.3%,相较2019H1年化增幅为-1.0%,营收增速为16.2%,相较2019H1年化增幅为7.8%。当下时点,运营商与设备商在5G网络设备与工业物联网领域存在较大空间,未来或将实现业绩突破。

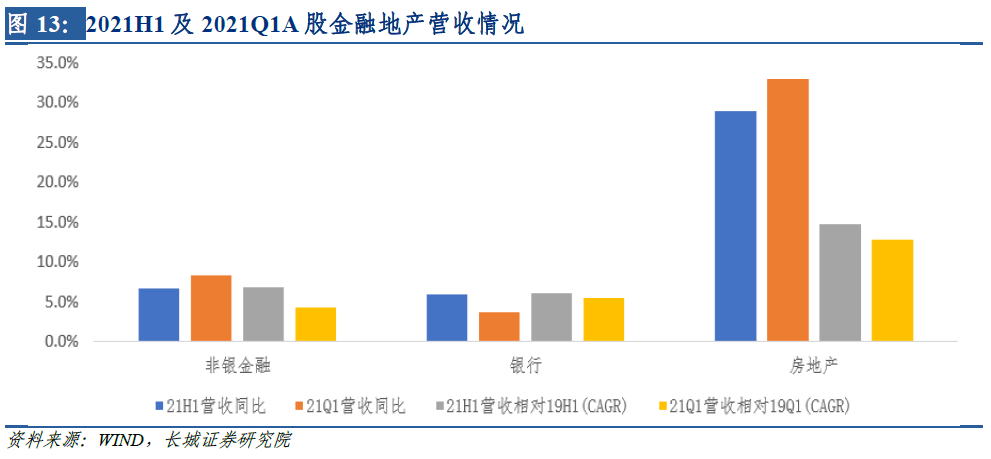

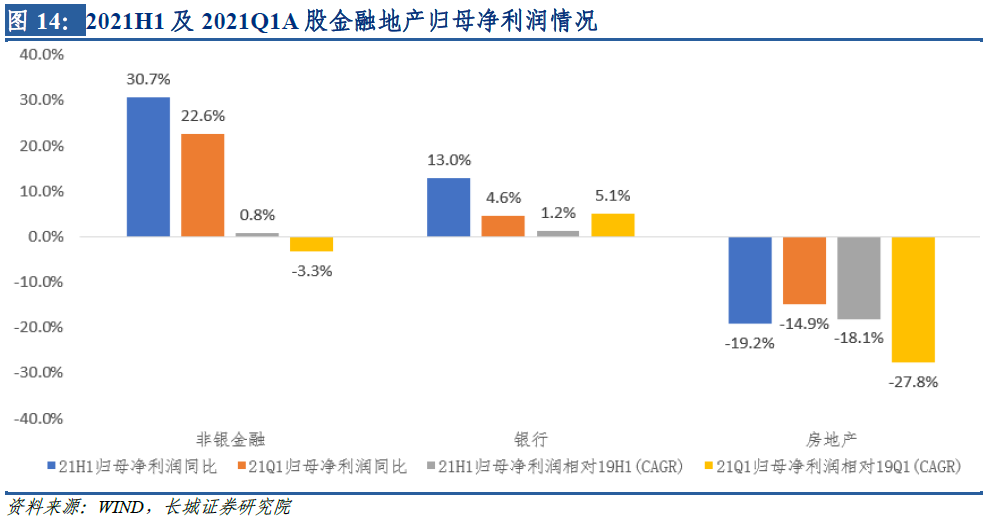

2.6 金融向好,地产恶化

银行在低基数下获得高增长,券商维持景气,地产盈利能力持续恶化。银行2021H1归母净利润同比增速为13.0%,相较2021Q1的4.6%,有较大提升。非银金融2021H1归母净利润同比增速为30.07%,拆分细项看,保险和多元金融年化归母净利润增速为负,券商年化归母净利润高增,投行与资管业务的高增速拉动券商创造喜人业绩,进而带动非银金融板块。房地产板块在营收相较19年同期仍有增长的情况下,净利润出现恶化。2021H1房地产板块归母净利润同比增速为-19.2%,相较于19H1年化增幅为-18.1%。楼市调控政策下,房地产市场走弱,集中供地制度同样进一步降低了土地热度,房地产板块利润率明显受到挤压,进而出现了在营收同比增长的情况下,净利润同比出现下降的情况。

3. “专精特新”中报复盘

3.1 何为专精特新?

专精特新企业是工信部为彻底落实《关于促进中小企业健康发展的指导意见》相关要求,重点培养的具有“专业化”、“精细化”、“特色化”、“新颖化”特征的工业中小企业,致力于在重点领域挖掘当下具备发展弹性的小巨人,培养成未来的全能冠军。

《关于促进中小企业健康发展的指导意见》从完善财税支持政策和提升创新发展能力两个角度对专精特新企业提出了相应的构想。在完善财税支持政策上,各级政府要为中小企业开展政府采购项下融资业务提供便利,依法及时公开政府采购合同等信息。研究修订政府采购促进中小企业发展暂行办法,采取预算预留、消除门槛、评审优惠等手段,落实政府采购促进中小企业发展政策。在政府采购活动中,向专精特新中小企业倾斜。在提升创新发展能力上,中央着眼于研究制定专精特新评价体系,建立动态企业库。以专精特新中小企业为基础,在核心基础零部件(元器件)、关键基础材料、先进基础工艺和产业技术基础等领域,培育一批主营业务突出、竞争力强、成长性好的专精特新“小巨人”企业。各级相关单位通过实施大中小企业融通发展专项工程,打造一批融通发展典型示范和新模式,围绕要素汇集、能力开放、模式创新、区域合作等领域分别培育一批制造业双创平台试点示范项目,引领制造业融通发展迈上新台阶。

3.2 A股专精特新企业画像

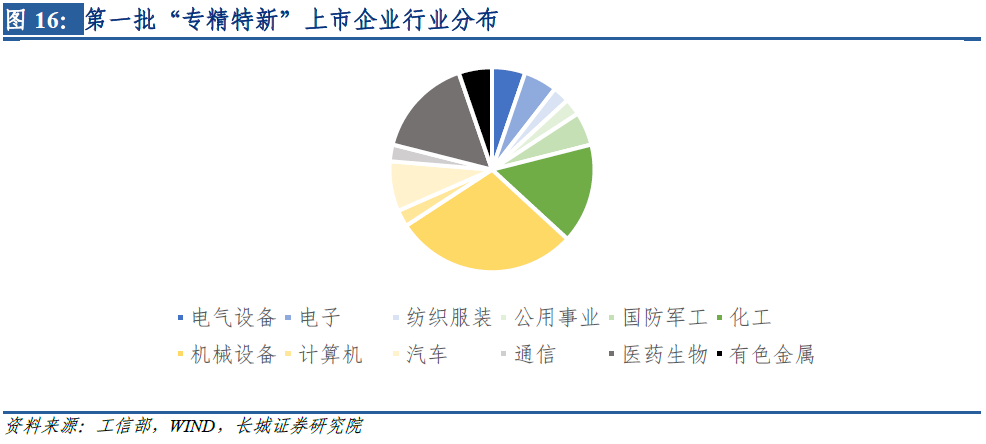

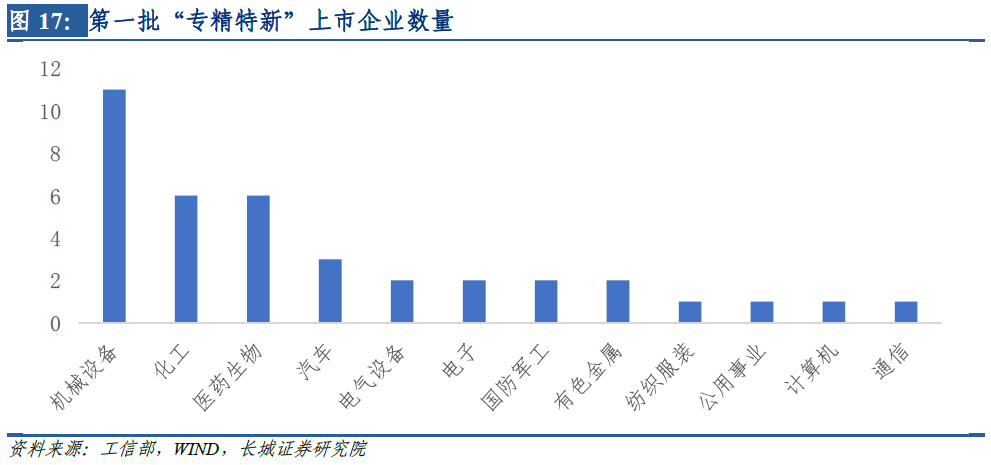

“专精特新”已公布的三批入选企业中,A股上市公司合计358家,其中第一批38家,第二批185家,第三批135家。通过行业分布、市值、估值、研发投入等多角度分析,初步得到“专精特新”企业的企业画像。

第一批“专精特新”上市企业主要分布在机械设备、化工、医药生物领域。第一批“专精特新”名单中的38个上市企业中,11个属于机械设备行业,6个属于化工行业,6个属于医药生物行业,其他一级行业上市企业数量均不超过3个。

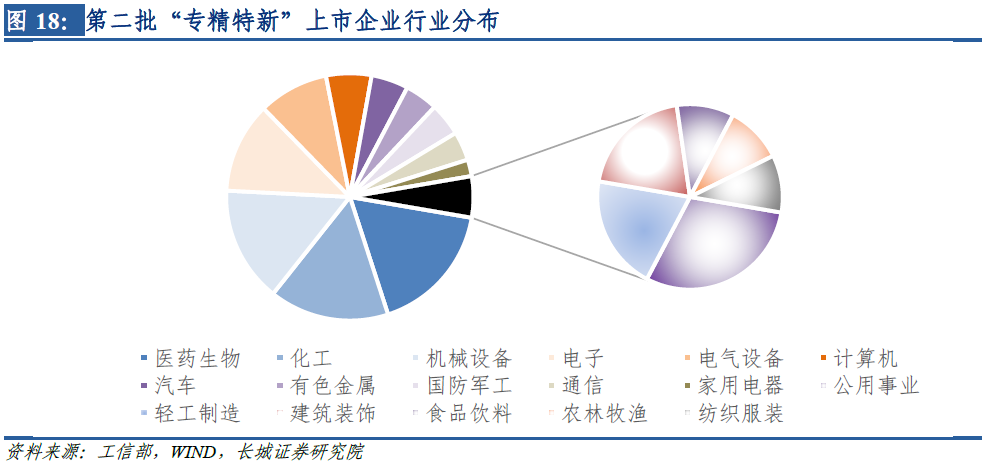

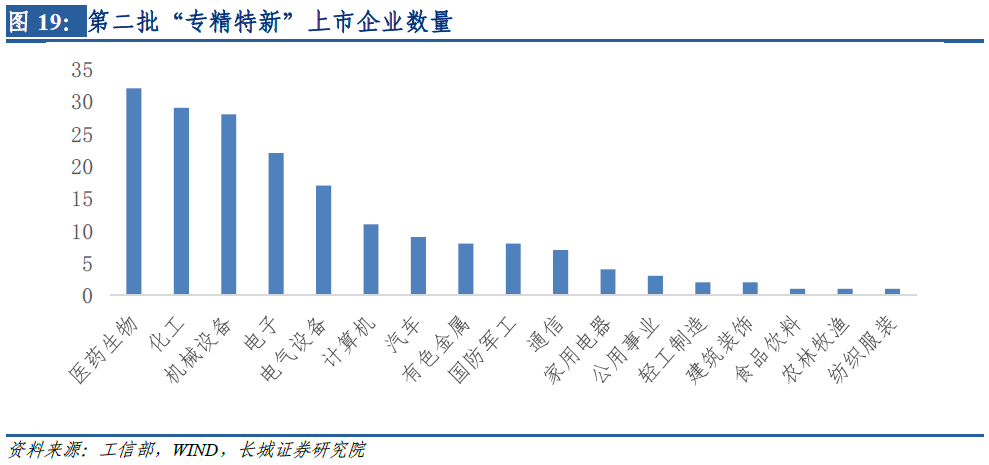

第二批“专精特新”上市企业行业分布更为多元,医药生物、化工、机械仍占三甲,电子电气占比超10%。第二批“专精特新”名单中的185个上市企业中,32个属于医药生物行业,占比17.3%;29个属于化工行业,占比15.68%;28个属于机械设备行业,占比达15.14%。电子行业入选标的数达到22个,电气设备入选标的数达17个,分别占比11.89%和9.19%。

电子行业多龙头出现,“专精特新”榜单成长前景可期。电子行业入选标的中,400亿及以上市值的有京东方A、艾为电子、圣邦股份,其中艾为电子作为音频功放芯片、电源管理芯片、射频前端芯片、马达驱动芯片等领域的多元芯片龙头,在5G趋势的推动下,未来或将迎来更大的业绩空间;京东方A在TV液晶面板领域领先地位稳固,作为全球LCD面板的绝对领导者,优势突出,IT面板利润弹性高,在面板行业竞争优势显著;圣邦股份作为模拟芯片龙头,在国产替代的逻辑下,产品线日趋完善,客户规模渗透率高,业绩大增。

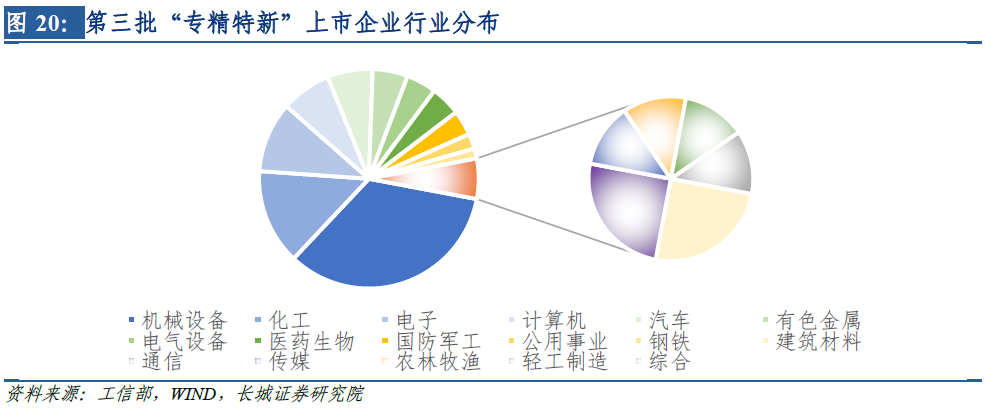

第三批“专精特新”上市企业行业分布集中度高,机械制造独占鳌头。第三批“专精特新”名单中的135个上市企业中,46个属于机械设备行业,占比34.07%,大于化工、电子、计算机占比总和。化工行业标的数量达19个,占比14.07%;电子行业标的数量达14个,占比10.37%。计算机行业入选标的数达10个,占比7.41%。

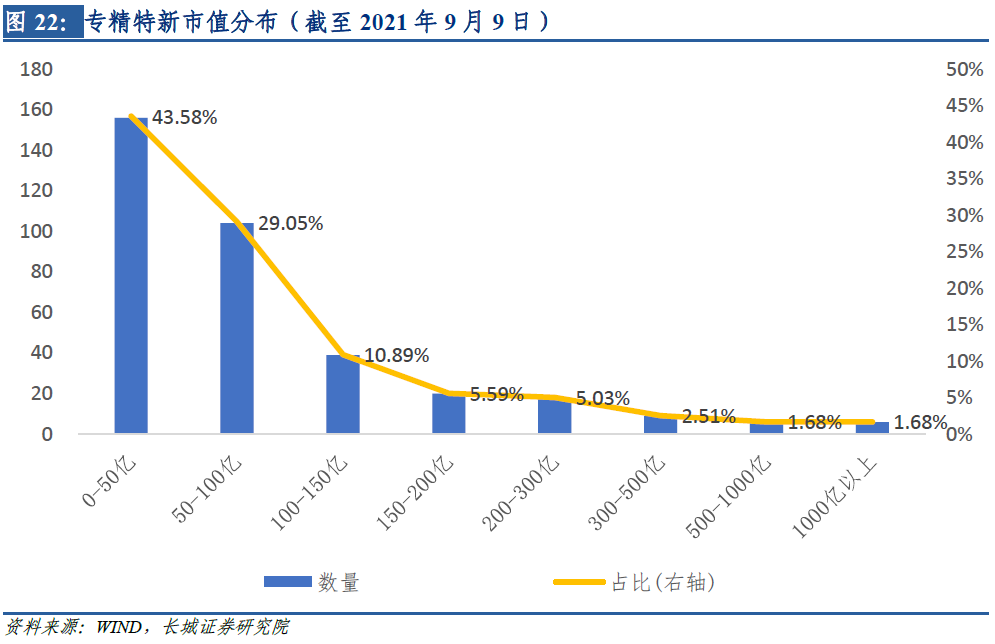

从市值分布上看,“专精特新”上市企业市值集中在100亿以下,体现小而美特质。从市值分布上看,入选的362家A股上市公司中,截至2021年9月9日,市值在0-50亿的有156家,占比43.58%;市值在50-100亿的有104家,占比29.05%,市值100亿以下的共计260家,占比超过70%。500亿以上的有12家,1000亿元以上的有6家,包括恩捷股份、片仔癀、云南白药、京东方A、沃森生物、闻泰科技。

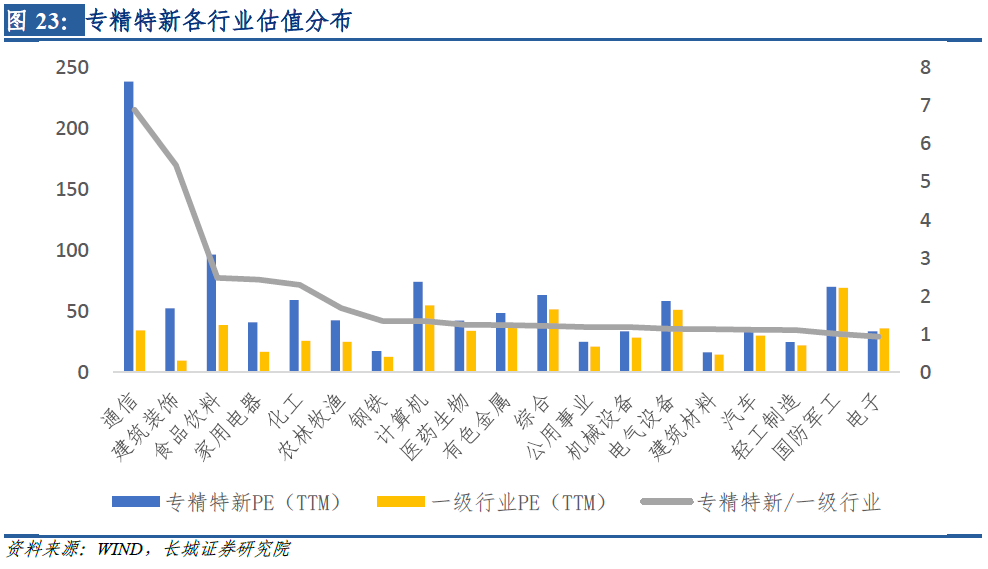

从估值上看,“专精特新”上市企业中,通信、建装当前性价比较低,电子、国防军工、轻工、汽车当前性价比较高。我们使用整体法口径对各一级行业整体的估值水平和“专精特新”的估值水平进行测算,其中,通信行业“专精特新”企业PE(TTM)为238.96倍,与一级行业PE之比达到6.90,为所有一级行业中的最高值。在所有包含“专精特新”的一级行业中,仅仅通信与建筑装饰两个板块专精特新PE(TTM)与一级行业PE(TTM)之比大于5,电子行业“专精特新”PE(TTM)与一级行业PE(TTM)之比仅为0.938,“专精特新”企业估值水平低于板块平均水平。

从研发投入上看,“专精特新”上市企业研发投入高于所处一级行业整体水平。我们使用整体法口径对各“专精特新”企业所处一级行业整体的研发占比水平进行测算,2019年中,所有“专精特新”企业所处一级行业研发费用占营收比均高于一级行业整体水平,2020年仅食品饮料板块的“专精特新”企业研发费用占营收比低于一级行业整体水平。从差值上看,通信、计算机、化工、公用事业四个板块中,“专精特新”企业研发的投入显著高于行业整体水平。

3.3 专精特新中报复盘

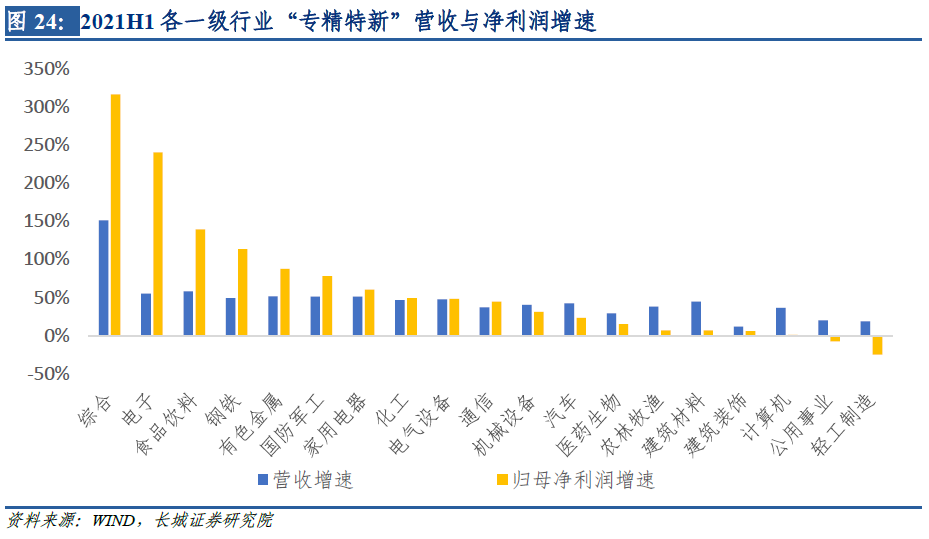

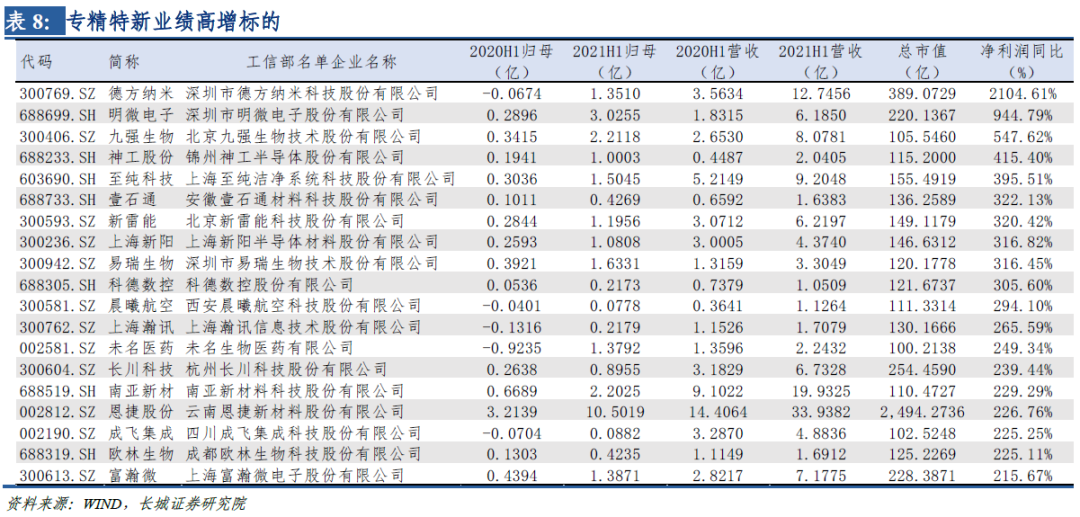

从营收与净利润上看,“专精特新”上市企业中,电子板块和上游企业业绩较好,中游部分企业业绩不及预期。以整体法进行统计,从净利润增速上看,“专精特新”企业所处一级行业中,排名前五的分别是综合、电子、食品饮料、钢铁、有色。其中,综合、食品饮料、钢铁三个行业标的数量较少,电子、有色金属、国防军工板块的“专精特新”企业业绩明显优于其他一级行业。

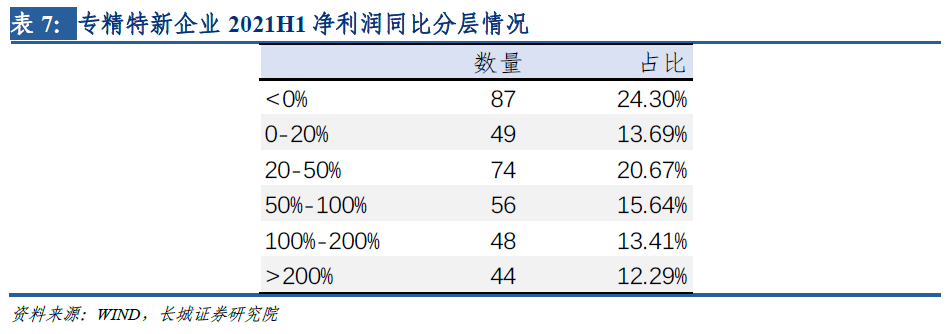

从净利润同比分层结果看,“专精特新”上市企业业绩表现分化大,净利润同比增速为负和同比增速在20-50%之间的企业相对较多。以整体法进行统计,从净利润增速上看,净利润增速<0的企业数量达到86个,占比高达24.02%;净利润增速在20-50%之间的企业数量达74个,占比为20.67%。从分布情况看,部分“小巨人”今年已经开始兑现高成长性,与此同时,其实存在一定量的“专精特新”企业当前表现不及行业整体水平,增速差距也并不大,在政策的扶持下,未来一到两年内有业绩大幅上涨的可能。

4. 风险提示

历史数据存在局限性,整体法口径统计存在误差,产业政策催化不及预期,市场大小盘风格切换。

证券研究报告:

《科创增速领跑,专精特新分化明显——2021中报业绩分析&专精特新复盘》

对外发布时间:

2021年9月12日

报告发布机构:

长城证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师:

长城证券研究院市场策略研究团队:

汪毅,李烨,王小琳

汪毅(15000095031)

李烨(13632849894)

王小琳(18833550053)

欢迎大家与我们微信交流!

三大炒股神器免费领取!数量有限,先到先得>>