2021年,国际大宗商品的冲高走势,让下游工业、制造业企业承压明显,动力煤价格高企状态持续。此外,由于供给偏紧,国内部分地区限电限产,抬升下游成本的同时,也一定程度制约了产能。

证券时报记者观察到,在我国“碳达峰、碳中和”发展目标和今年火力发电在成本、供给方面受到多重制约的大背景下,新能源成为不少工业企业当下积极布局的新方向。

工业企业频频跨界新能源

近日,被称为“泥茅”的海螺水泥,将产业拓展方向聚焦在包括光伏发电在内的新能源领域。

9月1日海螺水泥公告,公司拟收购安徽海螺投资有限责任公司持有的安徽海螺新能源有限公司100%股权,交易总对价为4.43亿元。海螺水泥控股股东安徽海螺集团有限责任公司持有海螺投资公司100%的股份,因此此次收购构成关联交易,收购事项完成后,海螺新能源公司将成为上市公司的全资附属公司。

据披露,海螺新能源公司经营范围包括光伏发电、风力发电、储能系统领域内的技术开发、技术服务,电力项目的建设等,虽然成立仅三年半,但其在去年已实现净利4152.5万元。

对于公司决定收购海螺新能源公司的主要原因,海螺水泥称,一是海螺新能源公司主要经营光伏发电等业务,可为公司水泥生产提供电力支持,对公司水泥主业的发展起到良好的辅助支撑作用;二是在聚焦水泥主业发展的同时,公司充分发挥资金优势和区位优势,发展新能源业务,有利于打造新的产业增长级,促进公司产业多元化发展;三是新能源具有良好的环保效益,通过使用清洁能源,可有效减少水泥生产过程中的二氧化碳排放,契合当前国家碳达峰、碳中和有关政策要求,有利于推动公司乃至水泥行业的转型升级。

作为传统工业企业,海螺水泥的跨界布局在近期并不是个例。

5月末,主营钛白粉生产、销售的中核钛白(002145)公告,公司与宁德时代(300750)下属控股子公司时代永福科技有限公司拟各出资5000万元,共同设立白银中核时代新能源有限公司(下称“中核时代”)。中核时代拟从事光伏、风电等综合智慧能源的投资、建设、运营,并拟在甘肃省投资运营集中式大型地面光伏电站、分布式屋顶光伏电站、陆地风电等项目。

中核钛白表示,本次合资设立公司将充分发挥和利用双方在各自领域的领先优势和资源,进一步优化公司绿色循环经济布局,调整公司业务发展中的能源供应结构,为早日实现“碳达峰、碳中和”的目标,履行企业应尽的责任与义务。

转型光伏制造成潮流

转型新能源的不仅仅是类似于水泥这样的高耗能工业企业,光伏制造端也有不少新鲜血液加入。其中,硅片制造是近年来光伏产业链新玩家介入最深的,上机数控、京运通、双良节能、青海高景等一系列背景各异的厂商相继加入战局。

双良节能是较为典型的一家企业,公司原本主业为节能节水系统业务和光伏多晶硅还原炉业务,今年初着手拓展单晶硅片业务。上半年,双良节能在包头投资设立双良硅材料(包头)有限公司,作为GW级大尺寸单晶硅棒、硅片项目的投资运营主体,在包头地区开展大规模光伏单晶硅棒及硅片项目投资建设。一期项目总投资70亿元,建成年产20GW拉晶、20GW切片项目,首根大尺寸单晶硅棒拉制成功。

目前,双良节能已启动定增,计划募资35亿元,其中30亿元用于上述20GW一期项目。公司表示,在光伏行业持续发展的趋势下,公司延伸开展单晶硅片业务,进一步拓展光伏产业链布局,充分发挥硅片业务与节能节水设备业务、多晶硅还原炉设备业务的协同共振效应。值得一提的是,双良节能表示,公司将借助于此加快实现从专业设备制造商到零碳绿色能源解决方案提供商的战略布局。通过实施募投项目,为行业提供优质产品,促进资源高效利用,推动光伏产业技术进步和高质量发展,助力实现“碳中和”战略目标。

在谈到硅片赛道受追捧时,一位不愿具名的分析师向证券时报·e公司记者表示,硅片技术在收敛,单晶在未来较长时间内都将保持主流地位,硅片环节目前大量新企业进入,也是看到了硅片环节未来技术格局较为稳定,并且新投产线不会在短期内被颠覆,投资风险较小。

钧达股份是制造端向光伏转型的又一个案例。公司原本主营汽车零部件,与光伏并没有太大关系。公司的转型方式是通过收购切入,根据公司披露的重组方案,计划以14.3亿元的价格合计受让捷泰科技51%的股份;重组完成后,捷泰科技将成为钧达股份控股子公司。资料显示,捷泰科技电池片业务前身展宇新能源2019年电池片出货量位列行业前五,且生产的产品性能优异。对于此番转型,钧达股份考虑得更为长远,公司称,基于光伏行业技术迭代快的特性,不排除将结合太阳能电池片业务的发展需求,进行光伏产业的上下游整合和收购,或根据汽车零部件业务的市场竞争环境,调整汽车零部件业务规模。

上述分析师向记者表示,从电池片环节来看,由于电池片是光伏行业里技术变化最快的环节,所以一些企业希望能够通过技术变革实现弯道超车。但是,他也提醒,目前的龙头企业也在大力投入新技术的研发,其研发实力雄厚,新进入者想弯道超车也并不是很容易的事情。

风电、光伏同属新能源范畴,不久前,海上风电龙头明阳智能跨界光伏的消息曾引发轰动。今年5月,明阳智能宣布,公司将投资建设5GW光伏异质结电池+组件,总投资为30亿元,其中计划在2021年完成1GW电池+组件的产能建设。国盛证券认为,今年以来,明阳智能加速向储能和光伏两大领域发展,公司加速转型升级,以现有风电为基础,向新能源各个领域进行延伸,完善可再生能源发电领域布局,随着后续各项业务的发展,公司有望加速推进风光储一体化和源网荷储一体化,成为国内可再生能源解决方案的优秀供应商,加速国内碳达峰和碳中和目标实现。

煤价高企冲击下游发展

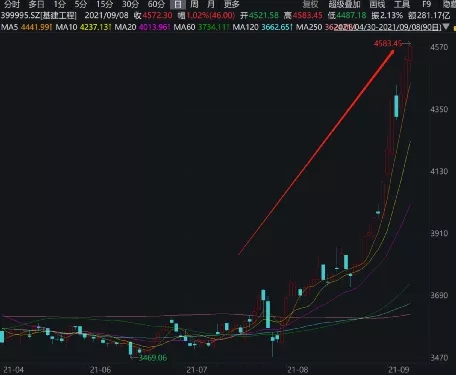

对于不同企业而言,转型新能源或许有各种各样的考虑,记者注意到,在海螺水泥披露上述收购意向前后的8月31日及9月1日,公司A股股价持续拉涨,累计最大涨幅超过16%,市值重回2000亿元之上。而在此前,该公司股价已经连续6个交易日下跌,年初至今,股价最大跌幅更是已近四成。

海螺水泥此前股价走跌,与今年上半年水泥价格整体疲软,成本激增关联紧密。公司2021年上半年更是罕见出现了增收不增利的现象。据海螺水泥近期披露的半年报,期内公司实现营业收入804.33亿元,同比增长8.68%;受原煤价格大幅上涨及期间费用增加影响,公司营业利润、利润总额以及归属于上市公司股东的净利润分别较去年同期下降8.80%、7.57%和6.96%。

海螺水泥的经营状况是行业缩影。2021年上半年,全国固定资产投资同比增长12.6%,基建投资同比增长7.8%,房地产开发投资同比增长15%,拉动水泥需求向好,上半年全国水泥产量11.47亿吨,创历史同期新高,同比增长14.1%。但由于煤炭价格大幅上涨,拉高水泥生产成本,行业效益下降,上半年水泥行业实现利润730亿元,同比下降7.2%。而从2021年2月最低585.8元/吨,到9月2日最高933.4元/吨,动力煤期货主力合约2201最大涨幅近60%。现货市场,以5500大卡动力煤为例,港口价格近期达到每吨1000元左右,比2月份低点每吨高出400多元。

“水泥的全部成本主要分为原材料(石灰石、黏土、耐火材料等)占25%-30%、煤占35%-47%、电占10%-15%、折旧占10%左右及其他占7%-15%。近年来,随着煤炭价格的不断上涨,煤炭在水泥生产成本中所占比例不断上升。”一位不愿意透露姓名的水泥行业上市公司人士告诉证券时报·e公司记者,煤炭价格上涨10%,代入水泥成本增加3%左右。具体到2021年上半年,煤炭价格每上升100元,代入生产成本大约上升9-15元;但是不同区域煤炭所占比例不同。“比如,距离煤矿较近的祁连山的煤炭,比距离煤矿较远的海螺水泥煤炭,成本要低10%左右。”

不过他也表示,大型企业集团一般会预判煤炭价格走势,提前制定合理采购和储存规划,缓冲煤炭价格上涨对水泥成本的影响。同时,找寻原材料如钢渣、矿渣、电石渣等替代石灰石减少燃料需求,并挖掘一些可以替代的燃料,补充煤炭价格对成本的控制。“不仅水泥企业,在今年煤炭价格高企的背景下,下游工业、制造业企业都面临很严重的成本冲击。目前有很多企业在布局做煤炭套期保值业务,虽然有些企业发电主要是为了自用,但煤价涨得厉害,他们也表示‘扛不住’。”宝城期货金融研究所所长程小勇对证券时报·e公司记者表示,近期工业企业频繁的新能源领域并购布局,是对发电成本高的考虑。

在我国“碳达峰、碳中和”发展目标的大背景下,未来煤炭供应端压力不会有明显缓解,煤价高位趋势持续。与此同时,电力企业面临巨大成本压力。通过调研一些电力现货交易中心可以了解到,未来电价上涨应该是大势所趋,但怎么涨、涨多少还需要观察。他认为,在国家“双碳”政策目标不会轻易改变的情况下,企业碳排放调整面临的挑战还是很大的。因为我国工业用煤强度很大,相关减碳的技术也不成熟,所以只能通过压减产能减碳。虽然企业布局光伏和风电等新能源领域,也要面临补贴退坡,硅等光伏材料成本价格高企的困难,成本比此前提高了两三倍。但相比之下,还是煤炭发电成本高。因此很多企业在尝试在新能源方面布局,这已形成趋势。

“双碳”发展成必由之路

“这不仅是煤炭成本的问题,更是为了‘双碳’提前布局。目前布局新能源的不仅是水泥行业,其他工业企业也都在做调整。”中国水泥协会副秘书长、数字水泥网总裁陈柏林接受证券时报·e公司记者采访时表示,新能源还没在水泥行业形成大面积替代,但很多企业都已经在规划,行业也在推广这个技术。除了光伏、风力发电等方式,企业也都关注储能项目。工业电价有波峰波谷,通过储能把电力存储起来,在用电高峰时释放,不管在经济效益还是社会效益上都有正向作用。

“之前就有一些企业在布局新能源,但未来,这更是能源替代的大方向。目前水泥还没有进入碳市场,但未来肯定是要涉及,企业也需要做一些技术上的提前布局。如果通过新能源发电,不仅减少了电网发电,还减少了碳排放,节约的碳可以交易。”他说。

作为高能耗行业,水泥生产涉及碳排放的生产过程主要涉及三部分,一是用煤,二是发电,另外还涉及其中一化学分解过程。在发电涉及的粉末环节,此前水泥行业也有通过预热发电,减少烧煤用电的尝试,但这部分电量并不足以用于水泥生产过程。水泥企业还需要自身通过新能源替代,减少外网用电。

陈柏林认为,未来水泥行业进入碳交易市场后,如果依靠买碳生产,产品成本根本没有竞争力。按照目前碳交易市场价格,水泥买碳生产吨成本需要增加40元。本身水泥行业的吨利润就在80-100元之间,如果单吨多40元成本,在市场根本就没有话语权。而且未来碳价格肯定要上涨,欧洲等地目前碳成本就比水泥生产成本贵,没有新能源布局,企业根本没办法生产。

而除成本考量外,水泥近期限产也多因地方控制能耗相关。据中国水泥网消息,近期广西地区因加强能耗双控,对当地水泥企业实施限产要求,其中水泥行业9月份产量,不得超过2021年上半年平均月产量的40%;9月份用电负荷,不超过上半年的平均月负荷的40%。受此影响,目前广西河池地区限电加严,生产受限,水泥市场供应趋紧。

“水泥行业近两年盈利水平较好,也有资金可以涉及新能源,对未来发展有提前布局作用。在双碳背景下,水泥企业目前都愿意做些工作,也是企业未来生产的要求。不做这个事,未来面临很大的问题。多节能节电,就能多生产些产品,不节能未来就没有竞争力。”陈柏林称。

对于节能环保领域的布局,的确已成大势所趋。今年上半年,海螺水泥管理费用同比上升30.68%至23.16亿元,研发费用提升238.38%至2.73亿元,销售费用同比提升8.7%至19.47亿元。包括上述在内的期间费用合计为39.91亿元,同比上升43.52%,占主营业务收入的比例提升1.3个百分点至5.75%。

海螺水泥披露称,公司加大研发费用投入力度主要因下属子公司用于节能环保、绿色低碳等技术开发项目费用投入同比增加所致。

新能源优势

有待进一步释放

今年6月,国家能源局发文支持分布式光伏整县推进。目前,分布式光伏整县推进正在各地陆续展开,近期颇受关注的河南省宣布,全省共有66个县(市、区)开展屋顶光伏整县开发试点建设。

上述项目全部建成后,可有效开发屋顶面积2.4亿平方米,建设光伏发电约1500万千瓦,直接投资约600亿元,年发电量可达150亿千瓦时,每年可减少煤炭消费450万吨,通过电费优惠推动工商业企业降低电费支出约6亿元,通过屋顶租金实现群众增收约12亿元。

整县推进的政策也获得企业积极响应,例如,豫能控股表示,根据河南省发改委下发的文件,鼓励各试点县充分利用省属投融资平台或具备实力的大型能源企业+政策性银行+试点县投融资平台或战略合作企业的“1+1+X”整县推进服务机制。公司作为省属能源的企业,将积极争取并参与整县(市、区)屋顶分布式光伏开发试点建设工作。

记者注意到,今年1-6月,全国光伏新增装机1301万千瓦,其中,光伏电站536万千瓦、分布式光伏765万千瓦,分布式光伏装机规模再次超越集中式。在整县分布式光伏的强力推进下,我国的分布式光伏将取得更快的发展,这也是光伏发展的一大潜力来源。

值得一提的是,近日有传闻称,国家正在规划总规模400GW的风电光伏大基地,预计其中有一半的规模将在“十四五”建成。如果消息准确,这将是继整县推进之后,国家在新能源领域的又一重大规划,将推动中国新能源项目建设再上新台阶,预计“十四五”年均新增装机将从100GW上调到130-150GW,比预期提升30%-50%。

光伏、风电等新能源前景的向好还来自于其成本的快速下降,以及相比火电等传统能源的性价比开始显现。数据显示,2020年全球光伏平准化度电成本(LCOE)较2010年下降约85%。今年4月,沙特600MW的AlShuaibu光伏IP项目以1.04美分/KWh创全球最低中标电价记录;6月,中国甘孜光伏项目以0.1476元/KWh创中国最低中标电价。根据中国光伏行业协会统计,光伏发电成本与火电发电成本基本持平。在技术快速发展和国家政策的支持下,光伏度电成本将进一步下降,能源结构逐步转型升级,逐步实现“平价上网”。

一个值得关注的现象是,今年6月,国家发改委发文要求2021年起新备案集中式光伏电站、工商业分布式光伏项目和新核准陆上风电项目,中央财政不再补贴,实行平价上网。然而,失去补贴并没有影响光伏新增装机热情,8月初的一项统计数据显示,国内已经有16个省份明确了超258GW的新增装机目标,业界也判断光伏中长期景气度得到确认。

9月7日,全国绿色电力交易试点启动,10余个省市的上百家用电企业纷纷向各地新能源发电企业采购绿电。来自上海的巴斯夫、科思创、施耐德、国基电子等多家行业龙头企业拔得头筹,一举签订了采购宁夏2022年至2026年连续5年间、总计15.3亿千瓦时光伏电量的重磅订单,成为全国绿电交易开市后的首批跨省跨区交易订单。新能源的潜力可见一斑。

虽然光伏、风电等新能源前景向好,今年开始也将陆续实现平价上网,但实际上,光伏、风电要实现比火电更具性价比的优势还任重道远。厦门大学中国能源政策研究院院长林伯强在接受证券时报·e公司记者采访时表示,新能源是一个比较好的赛道,前景广阔,需求、产能、市场都很大,而且看得见、摸得着。

不过,林伯强也提到,虽然现在光伏、风电已经逐步实现了平价上网,但这仅仅意味着新能源在发电侧实现了与火电持平的成本,考虑到新能源上网后不稳定等特性,实际上后期将新增一部分电网运营成本,因此,目前,光伏、风电相比火电还是没有形成绝对的优势,未来还需要走很长的路。

三大炒股神器免费领取!数量有限,先到先得>>