作者:赵长进

出品:资管科技

业绩同时占据首尾两端,这在前海开源基金管理公司身上得到了充分的体现。

典型代表是旗下任职仅1年多的基金经理崔宸龙,天天基金网显示,截至8月24日,其管理的前海开源新经济混合A(000689)近6个月的涨幅95.88%,同类排名1|1974;同期其和王霞共同管理的前海开源沪港深非周期股票C(006924)涨幅-8.69%,同类排名487|587,二者收益率相差超过100%。

如果以其单独管理前海开源公用事业股票(005669)和共同管理的前海开源沪港深智慧生活混合(001972)近一年回报看,这一收益差超过190%。

在有观点质疑崔宸龙“赌赛道”式投资风格的同时,前海开源基金自去年伊始的人事地震至今尚未完全平息。

左手冠军基,右手垫底基

前海开源基金是中小型基金的“新锐”代表。其成立于2013年1月,开源证券、北京中盛金期投资管理、北京长和世纪资产管理和深圳和合投信资产管理各持股25%,其中,深圳和合投信资管是员工持股平台,前海开源也成为国内为数不多的实施股权激励的公募基金公司之一。公司实行“三会”运作制:执行委员会、员工持股委员会、管理委员会。

天天基金网显示,截至8月13日,公司规模1307.63亿元,基金数量152只(非合并份额),基金经理29人。

崔宸龙累计任职时间1年多,2017年8月加盟前海开源基金,曾任权益投资本部研究员,去年7月起担任基金经理,现任基金资产总规模42.16亿元,在管基金4只(合并份额)。

前海开源新经济混合A成立于2014年8月,崔宸龙从去年10月底开始管理该基金,当年底他把十大重仓股全部调换,投资方向转向新能源。到今年二季度,前十大重仓股全部是新能源股票,包括亿纬锂能(300014. SZ)、比亚迪(002594. SZ)、宁德时代(300750. SZ)等。其中,宁德时代等3只为新进前十大重仓股。二季度前十大重仓股占基金净值比达64.4%,股票占基金总资产76.96%。

崔宸龙管理的前海开源公用事业股票重仓股与前海开源新经济混合A类似,截至8月24日,近6个月也取得了98.36%的涨幅,二者差别主要在于仓位要求不同,前海开源公用事业股票以44.6%的回报取得了上半年股票型基金的冠军。

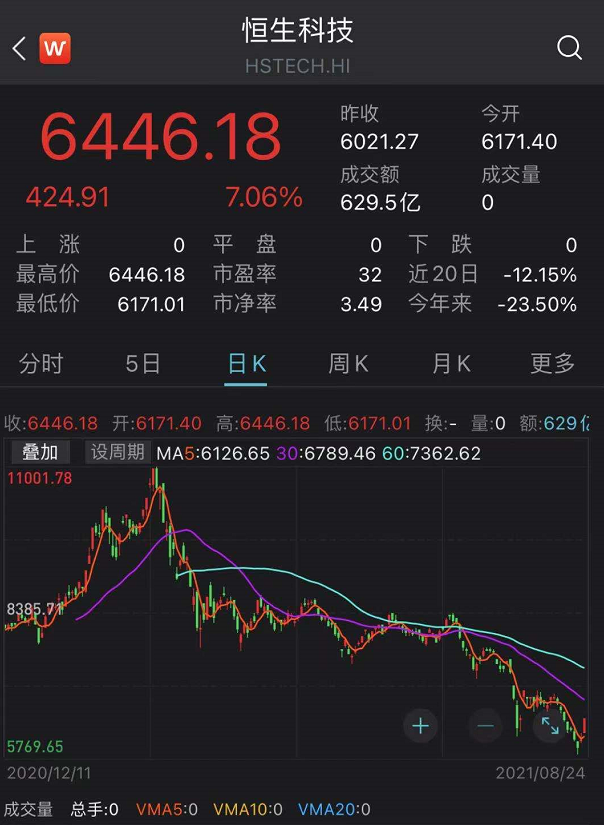

前海开源沪港深非周期股票C成立于2019年3月,崔宸龙去年7月底开始参与管理该基金,截至二季度末,其前十大重仓股有9只港股,包括腾讯控股(00700. HK)、药明康德(02359. HK)、比亚迪股份(01211. HK)等,前十大重仓股占基金净值比达63.8%。整体来看,港股今年以来表现弱于A股,自5月以来,新能源板块暴涨。值得注意的是,截至二季度末,前海开源沪港深非周期股票A/C(A:006923)合并份额5200万元,离清盘红线5000万元已相去不远。

市场与前海开源新经济混合A投资风格相近的还有东方阿尔法优势产业混合A(009644)、泰达转型机遇股票A(000828)等,截至8月24日,二者今年以来涨幅分别为80.68%和67.38%。

这些基金的产品大多属于中小基金公司,特点是一般都重点押注单一行业。有行业人士指出,如果风格极致的来源是押注式布局某单一行业或者赛道,那么产品规模增长不可能有很强的可持续性,一旦市场风格切换,产品规模可能会迅速缩水。如果基金经理特别擅长某一赛道,风格极致一些并无大碍。

曾踩雷英科医疗、中科招商

前海开源基金股票型基金规模121.99亿元,混合型基金规模795.03亿元,二者合计占比超过70%。截至8月24日,近6个月收益为负的股票型和混合型基金(非合并份额)分别为13只和36只。

除崔宸龙外,公司主要明星基金经理是邱杰和曲扬,两人刚刚在5月下旬因“绩优则仕”同时升任公司副总经理。

邱杰累计任职时间近7年,曾在南方基金和建信基金任职,现任基金资产总规模60.06亿元,目前在管基金7只(合并份额),除1只股票型外,全部为混合型基金,截至8月24日,近一年收益率仅2只为正。

曲扬累计任职时间近8年,曾在南方基金任职,现任基金资产总规模600.41亿元,目前在管基金8只(合并份额),全部为混合型基金,这意味着前海开源超过76%的混合型基金由其打理,截至8月24日,近6个月收益率仅1只为正,其余有数据基金中,最低跌幅9%以上,最高跌幅近20%。

在今年一季度,曲扬管理的前海开源沪港深蓝筹精选混合A(001837)、前海开源沪港深优势精选混合A (001875)、前海开源国家比较优势混合A(001102)、前海开源中国稀缺资产混合A/C(A:001679,C:002079)、前海开源优质企业6个月持有混合A/C(A:010717,C:010718)等多只基金都重仓踩雷了“手套茅”英科医疗。

8月5日,曾轰动一时的“前海开源资管锦安财富新三板专项资产管理计划”纠纷迎来终审判决。深圳中院撤销了一审败诉的7案判决,改判前海开源资管、锦安基金赔偿7位投资者,前海开源资管为前海开源基金全资子公司。

2015年3月,前海开源资管通过锦安基金代销发行“新三板资管计划”,直接或间接投资新三板已挂牌及拟挂牌企业的股份。资管计划成立于2015年3月31日,产品期限2+1年(封闭期2年),总募集资金为1.58亿元,成立时投资者数量为110人,100万元起投。

资管计划成立后,将60%左右的资金重仓后来被摘牌的中科招商。2018年3月产品到期时,产品净值只有0.08元,亏损达80%。2018年下半年,10名投资者分两批提起诉讼,要求赔偿全部本金、利息诉求。

2020年6月,一审判决其中3名投资者胜诉,去年12月,二审维持原判。时至今日,包括其他7名投资者在内的10名投资者全部获得法院支持。

高管、投研流动频繁

从去年开始,前海开源基金也面临着公司高管、投研人员频繁流动的阵痛。

数据显示,2020年公司已有陶曙斌、汤丛珊、赵雪芹、苏辛、丁骏、鲁力等6位基金经理离任。同年6月,前海开源基金原首席市场官刘翔离职,一周后入职光大保德信基金,担任总经理。9月,前海开源市场部总监、监事卢超铭离职,次月加入光大保德信基金,任总经理助理。随后,又有多名前海开源员工跳槽至光大保德信基金。

去年9月,原总经理蔡颖因个人原因离任,贾红波则加入前海开源基金,出任董事、总经理,这也是公司成立以来第三任总经理,蔡颖升任公司副董事长。

今年3月,贾红波因个人发展原因宣布卸任总经理,这距离其上任仅半年时间。7月1日,秦亚峰出任总经理。秦亚峰于2019年9月加入前海开源基金,此前曾在中国银行、银河证券、华安财产保险、华安汇富资本等任职。引人注意的是,虽然履历丰富,但在前海开源基金之前,秦亚峰并没做过公募基金公司掌门人。

今年以来,前海开源基金已有包括刘诣博、谢屹、史程、丁尧、谭荐丰等5位基金经理离职,基金经理流失数量位居行业前列。其中,谢屹和史程在公司的任职年限分别长达近6年和5年,两人在离任前分别担任执行投资总监和联席投资总监。

因谭荐丰的离职,前海开源基金还发布了《关于变更前海开源深圳特区精选股票型证券投资基金拟任基金经理的公告》,由谭荐丰变更为公司首席经济学家杨德龙。此前,市场曾因新发基金的基金经理在产品成立后闪电离职闹出风波,但变更拟任基金经理极为少见,这意味着新基金销售前,基金经理就换了。

今年6月,有媒体报道,深圳证监局正对前海开源基金进行调查,原因未知且已持续一段时间。随后公司回应称,从业人员自由流动是公募行业常态,公司不存在被调查等情况。

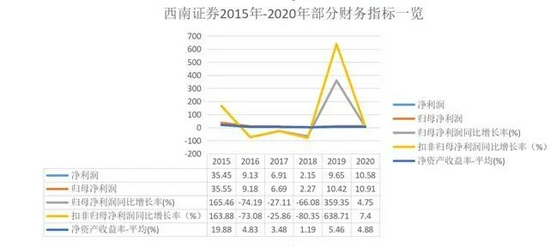

最近几年公司收入并不稳定。Wind数据显示,2017年-2020年,公司营收9.18亿元、6亿元、7.09亿元、10.48亿元,对应同期归母净利润为2亿元、0.22亿元、1.39亿元、2.67亿元,其中2018年营收和净利同比暴跌34.63%和89.15%。