杨洋基金经理

华宝油气(007844)

美国消费(009975)

一

美政府从财政和货币来重振经济

回顾2020年,为了应对新冠疫情的影响,美国政府从财政和货币两个方面,挽救并重振经济。

财政方面先后推出了两轮疫情救助计划,特朗普时代,和拜登当选后的美国救援计划,合计约6.8万亿美元。

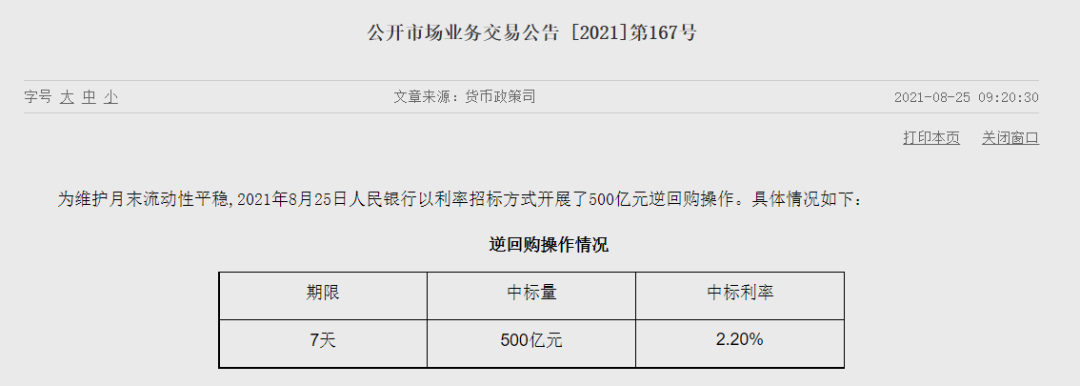

另一方面,美联储3月底开启了所谓“无限量”QE。和之前应对金融危机的三轮QE不同,这次美联储没有预设一个QE上限,承诺每个月购买1200亿美元的债券和资产抵押证券,目前仍然保持这个节奏。

二

美元贬值对全球的影响

天量的美元被印出来,使得美元迅速贬值,并流入全球金融市场,特别是新兴市场。

如果我们统计一下,从美联储去年3月开启量化宽松以来,到去年年底,全球股市的涨幅。标普500:45.3%,沪深300:41.4%。如果算上美元兑人民币贬值约8%,中国股市表现更佳。

但如果我们把目光转到其它新兴市场:印度、韩国和越南。那这些新兴市场2020年3月后的涨幅(以美元计价)都超过了70%。如果从经济基本面来解释,这解释不通。

2020年,中华民族在伟大的中国共产党领导下,众志成城、严防疫情,经济第一个走出低谷,为全球疫情受伤的各国提供了物资和产能。所以中国股市的上涨是反应基本面的。

如果我们看看印度、看看韩国,除了越南之外,其它这两个国家的经济增速相对都比较低,甚至到今年一季度才转正。新兴市场如此高的涨幅显然不是单纯的经济基本面可以解释的。

三

海外新兴市场的复苏

2020年,面对美元贬值的大周期,对于国际资本来说,最赚钱的交易是什么?那就是short回报率极低的美元,借美元,投资到回报率高的新兴市场里去。这就解释了为什么那些新兴市场股市的涨幅,远高于美国市场涨幅的原因。是资金推高了估值。

我们发现,今年以来,海外市场很强,特别是欧美市场。随着疫苗的推进接种,欧美国家经济动能强劲。以美国为例,我们观察3月底公布的ISM制造业PMI在3月份达到64.7,创下了2005年以来的最高点。最新公布的美国6月份Markit制造业PMI达到62.6,继续创新高。欧洲、英国也在快速复苏。

随着美国经济的持续复苏,市场现在开始担心什么了呢?就是你美国经济开始复苏了,美联储什么时候开始要逐步退出量化宽松了。为什么呢?除了经济复苏之外,美国短期的通胀起来了。

美国4月CPI同比上升4.2%,5月CPI同比上升5%,6月CPI同比上升5.4%。然而美联储却反复提醒市场,这些通胀都是暂时的。其实,如果我们把这两个月的核心通胀拆开会发现这两个月通胀主要来源于二手车和机票。而这两块价格确实可能是短期的。不过,这到底有多短?

四

高通胀下的高波动性

美联储6月份FOMC会议释放的信号异常重要, 除了上调了2021年全年经济增长至7.0%之外,还大幅上调了全年通胀至3.4%,以及未来2年的通胀,都高于2%的通胀目标水平。

这意味着虽然短期通胀可控,但是依然处在较高水平,未来两年才会慢慢下来。话音才落,美国短端利率已经压不住了,长端利率继续回落,美元指数从会议当晚走出了3根大阳线。

可以说,经过了6月初的底部盘整之后,美元指数在FOMC会议的明确指引下从之前的下跌周期转变为震荡上涨周期。这是美联储在正式Taper之前释放的最敏感的信号了。

我们可以感知到天平的两端正在发生变化,今年下半年的投资风格将从去年的新兴市场重新回到发达市场,特别是美股。

从宏观流动性的角度来看,新兴市场在下半年将面临比发达市场更高的波动性,从2020年的黄金时代走向白银时代。而发达市场在强劲的经济复苏和流动性支持下,将在2021年走向黄金时代。

数据来源:Wind。

风险提示:任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本文不代表公司管理产品的投资策略,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。