“五洋债”案二审或有变数?各中介提“损失鉴定”诉求,法官敦促被上诉人提供交易记录

来源:环球老虎财经app

“五洋债”案于本周二在浙江高院二审开庭,作为证券纠纷代表人诉讼的标志性案件再次引发行业高度关注。环球老虎财经也在此次庭审中发现了一些与一审时不同的迹象。

”

据环球老虎财经了解,在当日庭审过程中,法官于开庭后、休庭前两次向被上诉人“催交”投资交易记录和获得利息情况,要求在三日内(本周五前)上交,并表示“不按时上交后果自负”;与此同时,还在庭中重点问询了被上诉人之一北京信远建利资产管理公司的成本计算方式,要求提交详细材料予以佐证。

上述表现令外界容易关注到德邦证券、大公国际、大信会计师事务所等中介机构在庭上提出的“一审判决中投资者实际损失计算方式的问题”是否已被纳入重新考虑,因为如果按照一审还本付息的判决方式,并不需要对投资交易记录和获得利息情况进行关注。

而除此之外,上述中介机构同时提出新的诉求——对于投资者进行损失鉴定。他们指出,投资者的实际损失是“多因一果”的结果,中介机构过失在诸多导致损失的原因中占比多少,应当进行鉴定作为最终判决依据。

对于投资者的损失鉴定,近期“中安消虚假陈述民事赔偿案”或成为关键参考判例。另据庭上法官表述,截止目前已有40余名投资者与德邦证券达成和解并撤诉。

1

如何“重新计算投资成本”?

二审庭审中,上述中介机构指出,对于投资者的补偿应参考投资者实际遭受的损失(付出的成本),建议二审法院按照侵权的逻辑重新进行损失计算。若原告在此案中还能获取除实际损失外的额外利益,结果则显得荒谬。

为进一步了解应如何准确计算投资者的实际成本,环球老虎财经在庭后采访业内专家,得出可能较为准确的计算逻辑如下:本案虽然构成欺诈发行,但也应区分投资者是从一级市场(发行市场)买入的还是从二级市场(交易市场)买入的。对于那些从一级市场(发行市场)买入并一直持有至虚假陈述揭露日后的投资者,可按面值加同期存款利息减去发行人已支付的利息计算投资损失;对于那些从二级市场(交易市场)买入并一直持有至虚假陈述揭露日后的投资者,则应按其实际买入成本加同期存款利息减去发行人已支付的利息计算投资损失。对于本案中的债券投资者来讲,由于本案是欺诈发行,因此,买入含有虚假信息的债券之时即为损失发生之时。对于很多投资者来讲,该“损失发生时的市场价格”是低于面值的。

从法理上而言,侵权法与合同法的一大区别是:侵权法保护的是固有利益,合同法可以保护预期利益。如果按照侵权的逻辑计算投资损失,则投资损失等于投资成本加上合理的预期利息再减去已收回的成本。这里的“投资成本”是投资者买入债券时的成本,而不一定是面值(100元);这里的“合理的预期利息”是资金在一个一般的投资者(侵权法上的一般人标准)手中可以合理预期的利息,通常以银行同期存款利息为标准,而非按照债券发行条款计算的利息(因为一般人通常是无法获得只有专业金融机构通过专业能力和服务才能获得的贷款利率的利息的,只能获得存款利率的利息)。

2

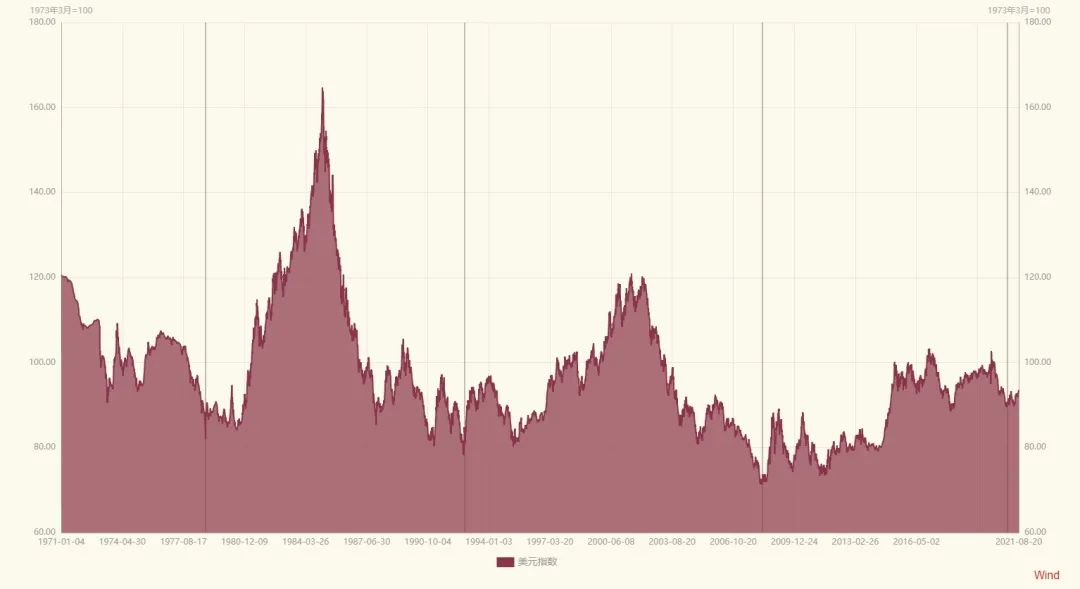

“ 损失鉴定”的法理依据

庭审中,上述中介机构亦指出,在评估投资者实际损失过程中,还应分析导致投资者损失的各种因素,剔除其他因素后,得出由“欺诈发行”所导致的损失比例作为判决参考。虽然五洋建设存在应收账款与应付账款“对抵”行为,但五洋债的最终违约属于宏观经济环境、行业生态以及公司本身融资渠道受限、现金流短缺等综合因素造成。而且,就企业偿债能力而言,其现金流量状况的影响远大于利润本身。即使不存在应收账款与应付账款“对抵”问题,五洋债仍然可能面临无法兑付的局面。

针对“损失鉴定”问题,亦有被访专家对环球老虎财经作出如下分析:在上海金融法院、宁波中院等各地法院处理类似投资者损失保护案件中,已广泛引入专业机构鉴定机制,并在生效判决中对专业机构的鉴定结果予以采纳。市场上也有类似投资者保护机构或专业机构能够承接和胜任该等鉴定要求,通过构建适用于债券虚假陈述投资损失的多因子系统模型,测算出虚假陈述行为与债券无法兑付事实发生之间的因果关系大小,进而判定由此导致的损失大小。

在证券虚假陈述赔偿案件中进行损失鉴定亦有相关法律依据。据《关于审理证券市场因虚假陈述引发的民事赔偿案件的若干规定》第十九条的规定,损失或者部分损失是由证券市场系统风险等其他因素所导致,人民法院应当认定虚假陈述与损害结果之间不存在因果关系。另据《全国法院审理债券纠纷案件座谈会纪要》第24条的规定,发行人及其他责任主体能够证明债券持有人、债券投资者的损失部分或者全部是由于市场无风险利率水平变化、政策风险等与欺诈发行、虚假陈述行为无关的其他因素造成的,人民法院在确定损失赔偿范围时,应当根据原因力的大小相应减轻或者免除赔偿责任。中介方提出相关诉求时,也引用了上述文件精神。

由此可见,二审法庭如重新考虑按照投资成本计算损失及损失鉴定问题,是具备充分法理依据的。

3

多元化解纠纷,“中安消”判例或成重要参考

5月21日,ST中安(维权)公告称,上海高院对两名ST中安投资者的诉讼索赔案作出终审判决,将中介机构招商证券以及瑞华会计师事务所承担全额连带责任改判为承担比例连带责任,分别为25%、15%。

在“中安消”二审结果公布后,有多名市场人士,如百宸律师事务所律师余学文、陈伟江、荣佳,北京天同(上海)律师事务所律师张会会、游冕等均指出,此案例二审判决遵循“过罚相当”的原则,并未无限放大中介机构的责任,同时体现出“追首恶,精准打击”的判罚理念,值得肯定。

另据环球老虎财经记者了解,通过行业调解组织的和解平台,作为中介机构之一的德邦证券基于推动纠纷多元、稳妥解决的立场,已和部分中小投资者达成和解,相关和解协议亦曾得到杭州中院的司法确认。部分业内人士认为,此次行业调解组织积极推动、以德邦证券为代表的中介机构配合和解,可视为对最高院鼓励构建中国特色多元化纠纷解决机制精神的回应,一定程度上也是致力于推动证券领域纠纷解决法治进步的关键举措。

有法学专家表示,如若五洋债成为首例一刀切承担全额连带赔偿责任的公司债判例,对后续类似违约处理的示范效应必然倒逼产生相当的不良后果。而采取柔性的和解方式、落实“比例连带责任分配”长远来看有利于债券市场长期良性健康发展,对于投资者利益的保护更为深远,不失为更好的解决方案。

综上所述,在基于近期类似判例新动向、侵权法律逻辑、各方呼吁之综合背景下,“五洋债”案二审相较一审产生变数,也在情理之中了。