来源:王杨策略研究

本期关注:

1.富时罗素纳A完成后,季度调整一次成分股

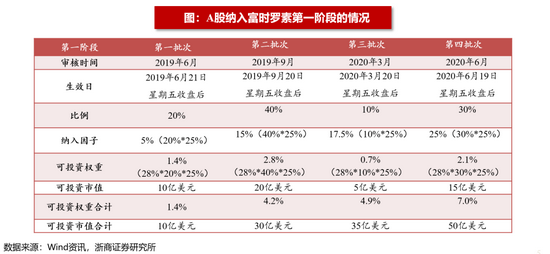

富时罗素第一阶段纳A进程于去年6月完成,目前一个季度调整一次成分股。富时罗素第一阶段纳A进程历时一年,纳入因子从0%提升至25%,按照外资可投资上限28%计算,可投资市值约为50亿美元。从第一阶段纳A完成之后,富时罗素一个季度调整一次成分股。

2021年8月20日富时罗素公布了旗舰指数8月的季度审议结果,其中富时全球股票指数系列(简称富时GEIS)本次新纳入71只A股,其中大盘股共11只,中盘股12只,小盘股41只,以及微盘股7只;剔除4只A股。按照此前的计划,富时罗素本次只对指数成分股进行例行技术调整,不涉及A股纳入因子的变化,季调整将于9月17日收盘后(9月20日开盘前)正式生效。

2. 富时罗素新增个股板块和行业分布

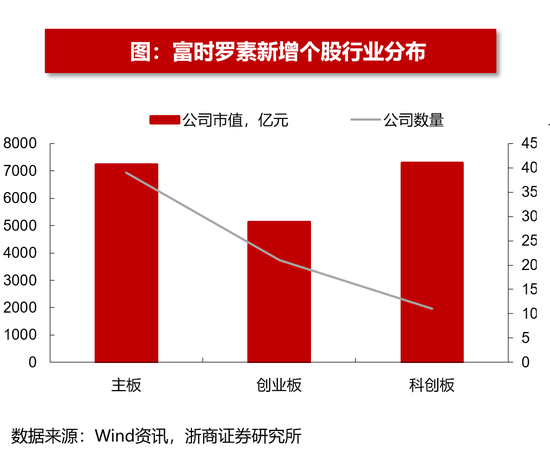

从数量上来看,富时罗素本次新增个股以主板居多(39家),创业板(21家)和科创板(11家)次之。从市值来看,科创板反而是市值最大的板块(7305亿),主板(7245亿)和创业板(5127亿) 次之。

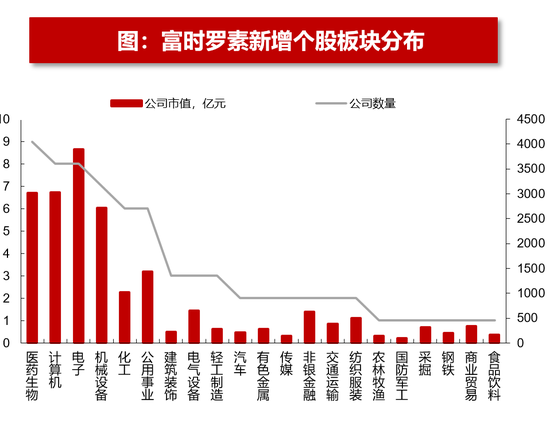

行业分布来看,富时罗素本次新增个股以成长周期行业为主。新增个股数量和规模较大的行业分别为医药生物(9家、3015亿)、计算机(8家、3031亿)、电子(8家、3888亿)、机械设备(7家、2713亿)和化工(6家、1017亿)。

3. 本次富时罗素新增/剔除个股

本次富时罗素纳入的大盘股分别为金山办公、传音控股、爱美客、中微公司、石头科技、沪桂产业、斯达半导、国电电力、安科创新、新产业和稳健医疗。

本次富时罗素纳入的中盘股分别为柏楚电子、道通科技、华林证券、居然之家、湘财股份、国际医学(维权)、康泰医学、江苏国信、粤电力A、本钢板材、东华能源和晋控电力。

小盘股和微盘股本次分别新增41家和7家。

本次4只股票被富时罗素剔除出富时全球股票指数系列。其中大盘股1只,为东方雨虹;小盘股1只,为ST凯乐(维权);微盘股两只,分别为永冠新材、山东墨龙。

摘要

宏观流动性:

1.上周逆回购投放回笼相抵,MLF净回笼1000亿;

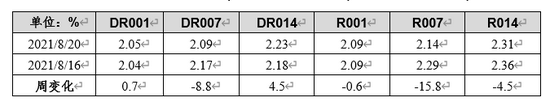

2. 市场利率方面,DR007和R007分别小幅下降至2.09%和2.14%;

3. 十年期国债收益率小幅下降至2.84%;

4. 人民币兑美元上升至6.50 ;

5. 理财产品预期收益率(3个月)小幅上升至3.27%。

A股市场资金面和情绪面:

1.上周逆回购投放回笼相抵,MLF净回笼1000亿;

2. 市场利率方面,DR007和R007分别小幅下降至2.09%和2.14%;

3. 十年期国债收益率小幅下降至2.84%;

4. 人民币兑美元上升至6.50 ;

5. 理财产品预期收益率(3个月)小幅上升至3.27%。

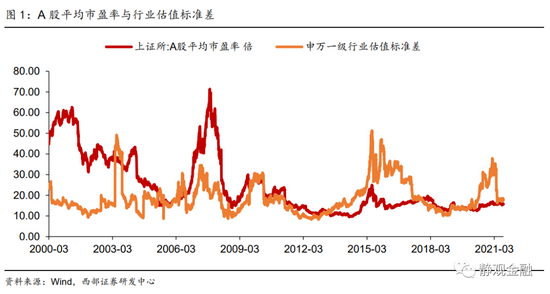

A股和全球估值:

本周市盈率分位数(十年)较低的行业有房地产 (0%)、农林牧渔 (2.8%)、建筑装 饰 (2.9%)、传媒 (5.2%)、非银金融 (6.6%),市盈率分位数(十年)较高的行业有汽车 (93.4%)、电 气设备 (91.6%)、食品饮料 (85.3%)、休闲服务 (79.5%)、综合 (76.9%)。

正文

目录

宏观流动性

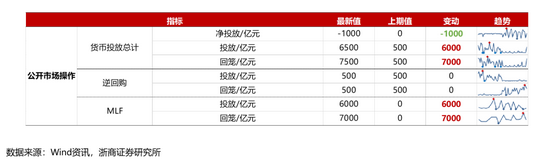

量指标:公开市场操作

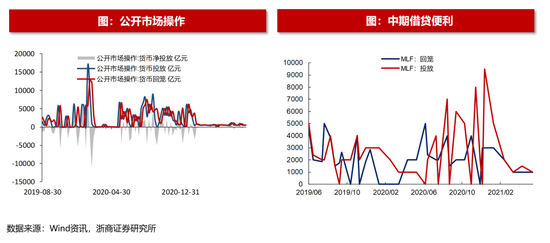

上周货币总计净回笼1000亿元。上周货币投放量6500亿元,货币回笼量7500亿元。

上周逆回购净投放0亿元。上周逆回购投放量为500亿元,逆回购回笼量为500亿元。

上周MLF净投放1000亿元。上周MLF投放量为6000亿元,回笼量7000亿元。

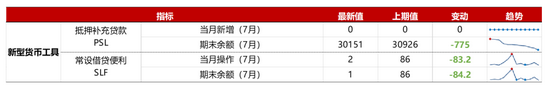

量指标:新型货币工具

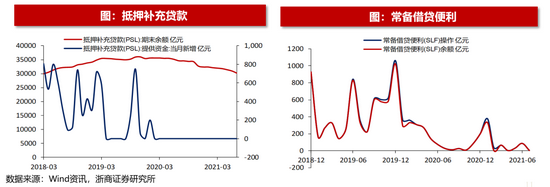

7月PSL新增0亿元。7月PSL期末余额为30151亿元,当月减少775亿元。

7月SLF操作2.32亿元,当月减少83.2亿元。

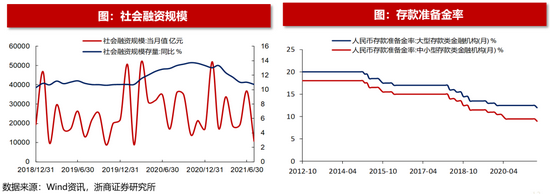

量指标:信用货币派生

2021年Q2货币乘数为7.14,上升0.2。基础货币余额同比减少1.5%。

2021年7月M1同比增长4.9%,较上个月下降0.6个百分点。M2同比增长8.3%,较上个月下降0.3个百分点。

2021年7月存款准备金率下降。7月大型金融机构人民币存款准备金率为12%,中小型金融机构为9%。

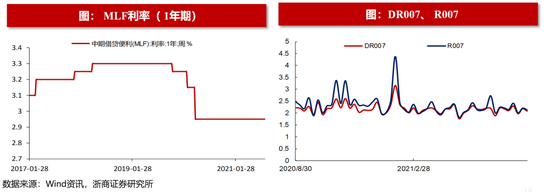

价指标:货币市场利率

上周SHIBOR隔夜/一周/一月利率分别为2.04%(+0.18%)、2.12%(+0.12%)、2.3%(+0.02%)。上周DR007/R007分别为2.09%(-0.1%)、2.14%(-0.07%)。同业存单(AAA+)1个月到期收益率为2.01%(-0.04%), 同业存单(AAA+)3个月到期收益率为2.27%(-0.01%)。

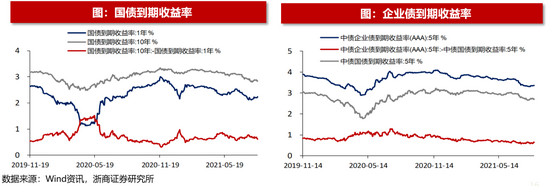

价指标:债券市场利率

上周国债期限利差收窄。上周国债1年到期收益率为2.2%(+0.03%),10年到期收益率为2.8%(-0.02%)。上周期限利差为0.61%(-0.05%)。

上周企业债到期收益率上升。上周企业债到期收益率(AAA)5年为3.36%(+0.01%)。

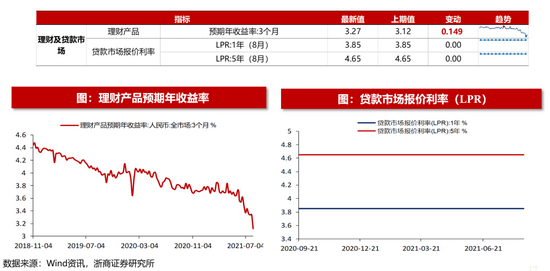

价指标:理财及贷款市场利率

上周理财产品预期年收益率上升。上周理财产品预期年收益率(3个月)为3.27%(+0.149%)。

本月贷款市场报价利率不变。本月一年期LPR为3.85%(+0%),五年期LPR为4.65%(+0%)。

价指标:外汇市场

上周美元指数上升,人民币对美元贬值。上周美元指数为93.46(+0.9)。美元兑人民币即期汇率为6.5(+0.017)。

A股市场资金面和情绪面

资金面:股票供给

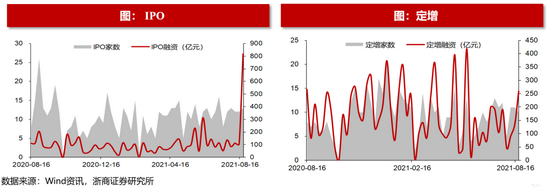

上周IPO上市家数增加,定增家数减少,并购重组家数减少。上周IPO上市有13家(+1家),金额818.5亿(+715.2亿元)。定增有10家(-1家),金额259.7亿元(+125.8)亿元。并购重组有342家(-12家),金额585.5亿元(+111.8亿元)。

资金面:成交量和换手率

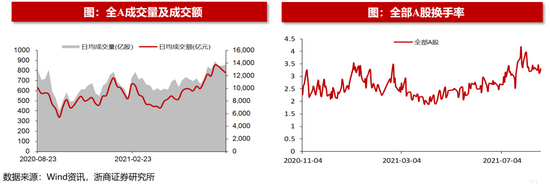

上周全A日均成交额下降。上周全A日均成交量为859.3亿股(+10.9亿股),成交额为12457.5亿元(-495.6亿元)。

上周全A换手率下降。

上周全A换手率为3.3%(-0.09%)。上周A股净主动卖出。上周A股净主动卖出2128.9亿元(-1281.1亿元)。

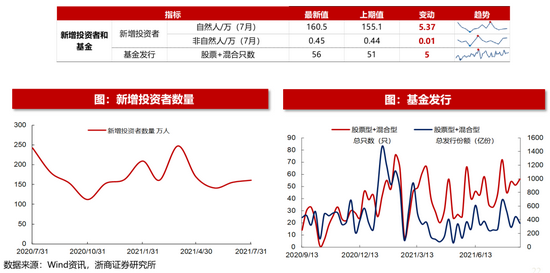

资金面:新增投资者和基金

7月新增投资者数量增加。7月新增投资者中自然人为160.45万(+5.37万),非自然人为0.45万(+0.01 万)。

上周股票型和混合型基金发行数量为56只,较前周增加5只。

资金面:产业资本

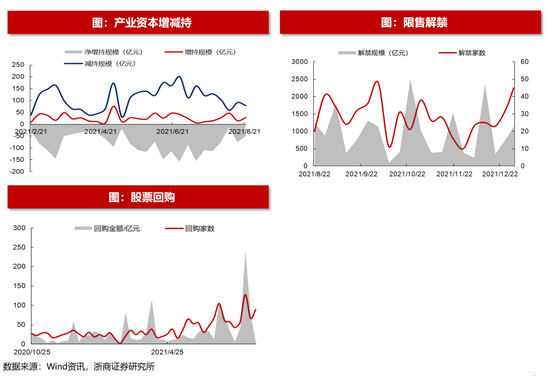

上周产业资本净减持。上周产业资本增持28.3亿元(+13.1亿元),减持78.2亿元(-13.3亿元),净减持 49.9亿元(+26.4亿元)。

本周限售解禁家数增加。本周限售解禁家数为41家(+21家),金额为878.5亿元(-364亿元)。

上周股票回购家数增加。上周股票回购家数为89家(+22家),金额为5.5亿元(-65.5亿元)。

资金面:杠杆资金

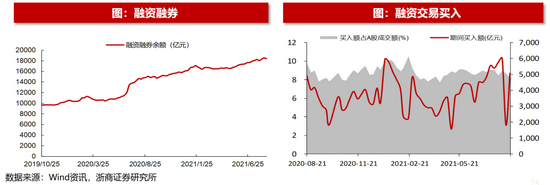

上周两融余额下降。上周杠杆资金两融余额为18411.4亿元(-129.2亿元),市值占比为0%(+0%)。融资买入额5071.7亿元(+3252.7亿元),占成交额比重为8.1%(-0.5%)。

资金面:海外资金

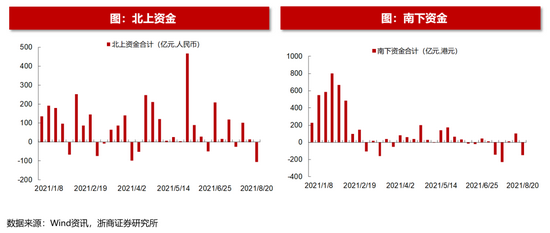

上周北上资金净流出。上周北上资金净流出104.9亿元,较前一周流入减少117.7亿元。

上周北上资金净流入前十大个股分别为迈瑞医疗(20.59亿元)、通威股份(13.29亿元)、美的集团(12.22亿元)、招商银行(8.28亿元)、亿纬锂能(5.9亿元)、广发证券(4.03亿元)、隆基股份(3.94亿元)、三安光电(3.74亿元)、北方稀土(3.55亿元)、东方证券(3.35亿元)。

上周北上资金净流出前十大个股分别为贵州茅台(-31.08亿元)、五粮液(-28.2亿元)、中国平安(-19.54亿元)、恒瑞医药(-12.94亿元)、中国中免(-10.85亿元)、三一重工(-9.84亿元)、阳光电源 (-9.74亿元)、宁德时代(-7.51亿元)、格力电器(-7.23亿元)、华友钴业(-6.46亿元)。

情绪面:股票质押

上周股票质押占总市值的比例上升。上周质押市值为422.4亿元(+113.83亿元),质押市值占总市值的比例为1.06%(+0.09%)。

情绪面:市场风格变换

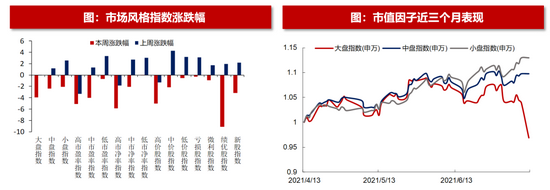

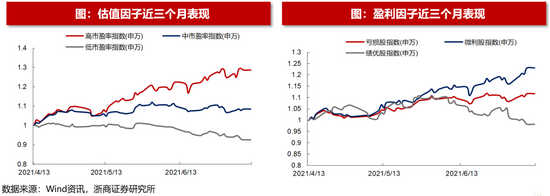

上周小盘指数、低PE指数、低价股指数、亏损股指数表现相对占优。上周市值风格中,大盘/中盘/小盘指数涨跌幅分别为-3.91%、-2.35%、-2.09%。PE风格中,高PE/中PE/低PE指数涨跌幅分别为-5.06%、-4%、-0.72%。股价风格中,高价股/中价股/低价股指数的涨跌幅分别为-5.01%、-2.16%、-0.56%。盈利风格中,亏损股/微利股/绩优股指数的涨跌幅分别为-0.26%、-0.94%、-9.15%。

A股市场估值

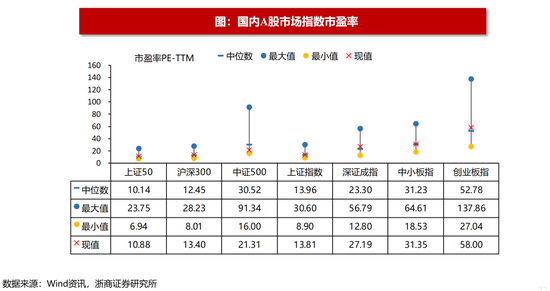

主要A股市场指数市盈率

上周上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指的市盈率分别为10.88、13.4 、21.31、13.81、27.19、31.35、58。过去十年分位数分别为70.9%、68%、5.2%、52.4%、62.6%、53.8%、68.6%。

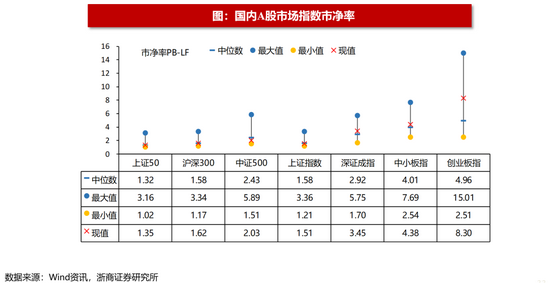

主要A股市场指数市净率

上周上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指的市净率分别为1.35、1.62、 2.03、1.51、3.45、4.38、8.3。过去十年分位数分别为57.1%、59.3%、21.1%、41%、84.5%、73.2%、89.6%。

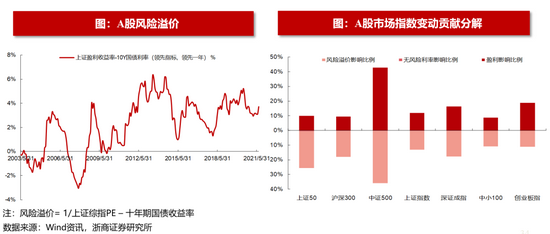

年初以来主要A股市场指数的驱动因素拆分

今年以来上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指涨跌幅受盈利影响的比例分别为9.99%、9.53%、44.46%、11.82%、16.22%、8.81%、18.68%,受无风险利率影响的比例分别为-0.57%、-0.46%、-0.31%、-0.36%、-0.23%、-0.21%、-0.11%,受风险溢价影响的比例分别为-25.02%、 -17.56%、 -35.47%、 -12.77%、 -17.49%、 -10.62%、-10.93%。

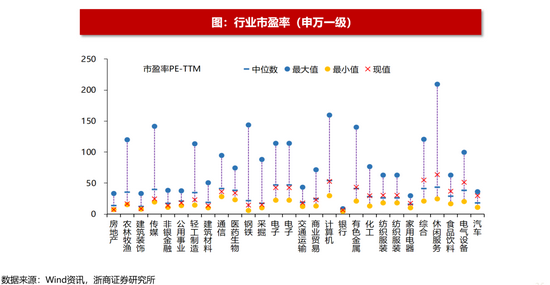

申万一级行业市盈率

上周市盈率分位数(十年)较低的行业有房地产 (0%)、农林牧渔 (2.8%)、建筑装饰 (2.9%)、传媒 (5.2%)、 非银金融 (6.6%),市盈率分位数(十年)较高的行业有汽车 (93.4%)、电气设备 (91.6%)、食品饮料 (85.3%) 、休闲服务 (79.5%)、综合(76.9%)。

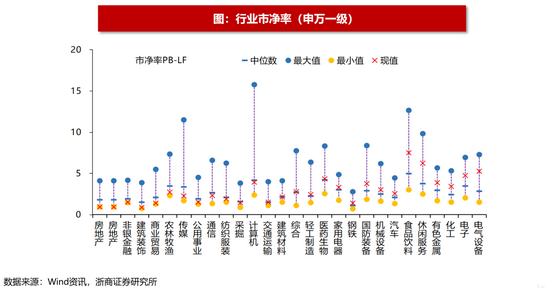

申万一级行业市净率

上周市净率分位数(十年)较低的行业有房地产 (0%)、建筑装饰 (0%)、非银金融 (1.7%)、建筑装饰 (4.4%) 、商业贸易 (6.2%),市净率分位数(十年)较高的行业有电气设备 (98.1%)、电子 (96.2%)、化工 (94.4%)、 有色金属 (91.3%)、休闲服务 (90.3%)。

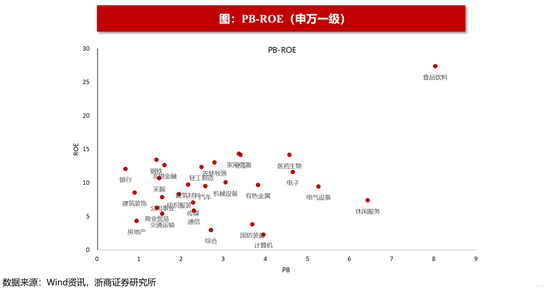

申万一级行业PB-ROE

从PB-ROE的角度来看,上周估值水平远低于盈利能力的行业分别为银行、建筑装饰、钢铁、非银金融、采掘 、公用事业、轻工制造、农林牧渔、房地产、建筑材料。

全球市场估值

全球股票市场的市盈率

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市盈率分别为26.74、27.3、40.88、24.99、32.96、18.02、29.69、15.98、15.59、9.23、28.75、10.84。过去十年分位数分别为90.9%、 89.3%、82.4%、80.8%、79.4%、54.4%、83%、56.6%、5.7%、82.5%、81.4%、63%。

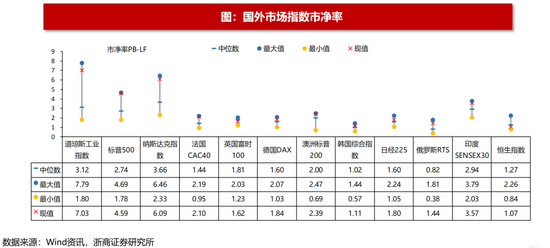

全球股票市场的市净率

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市净率分别为7.03、4.59、6.09、2.1、1.84、2.39、1.11、1.11、1.8、1.44、3.57、1.07。过去十年分位数分别为99.7%、98.9%、96.8%、99.7% 、13.8%、92.5%、96.7%、85.2%、83.3%、99.5%、96.3%、19.4%。

风险提示

1. 流动性出现较大的波动

2. 历史估值不具备参考意义

三大炒股神器免费领取!数量有限,先到先得>>