来源:中金点睛

摘要

复盘白酒历次周期:基本面改善推动白酒板块进入上升通道,而情绪和资金风格切换对白酒指数调整的时间和幅度影响有限。白酒指数共经历四次周期,分别是2000-03年、2004-08年、2009-13年、2014-18年。其中2001年因从量税出台和“非典疫情”调整,持续10个季度,最大回撤53%,但且倒逼行业向高价位升级。04年商务场景扩容,行业步入“黄金十年”,估值(pe-ttm,下同)从04年的24X上升到07年的112X;08年因高估值和金融危机调整,持续4个季度,最大回撤61%。09年“四万亿计划”等带来财富效应等,高端白酒批价快速上涨,估值从09年的21X上升到12年的46X;12年底因“八项规定”出台等调整,持续6个季度,最大回撤60%。14年白酒需求回暖,消费升级促使中高端白酒扩容,估值从14年的9X上升到18年的41X;而18年下半年因经济增速放缓预期引发对白酒需求担忧调整,持续2个季度,最大回撤40%。

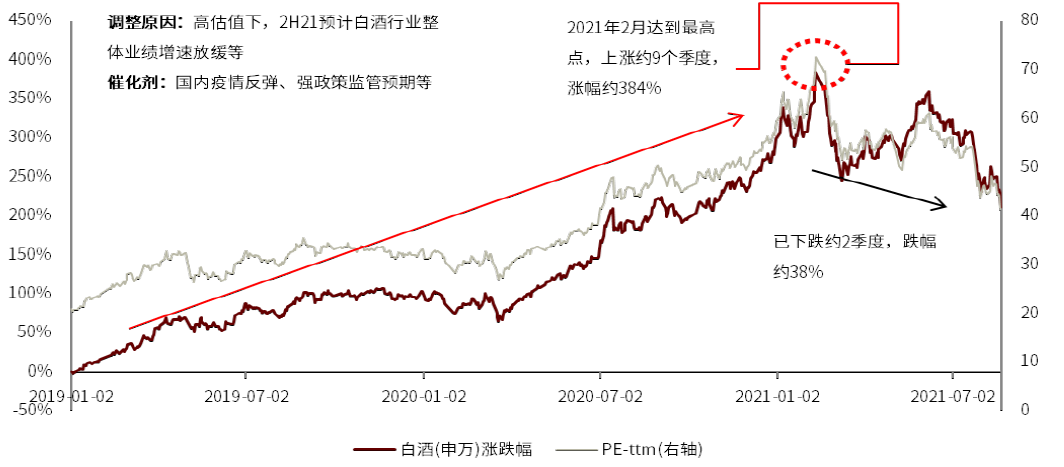

政策监管预期引发白酒超跌。下半年市场风格切换,资金调仓至新能源等成长性板块,白酒估值从高位回落,而点状疫情爆发、税收政策预期、监管政策的担忧,又放大了市场悲观情绪,导致板块进一步回调。我们认为此次调整与2018年类似,且已到底部布局区间:1)都是市场悲观预期导致的,而基本面变化不大,如18年是经济增速放缓预期,市场担心下半年白酒需求下降;本次是点状疫情爆发、监管政策等预期,市场担心中秋白酒动销和下半年增速放缓等。2)本次最大回撤幅度38%,持续2个季度,与2018年最大回撤40%和持续2个季度接近。

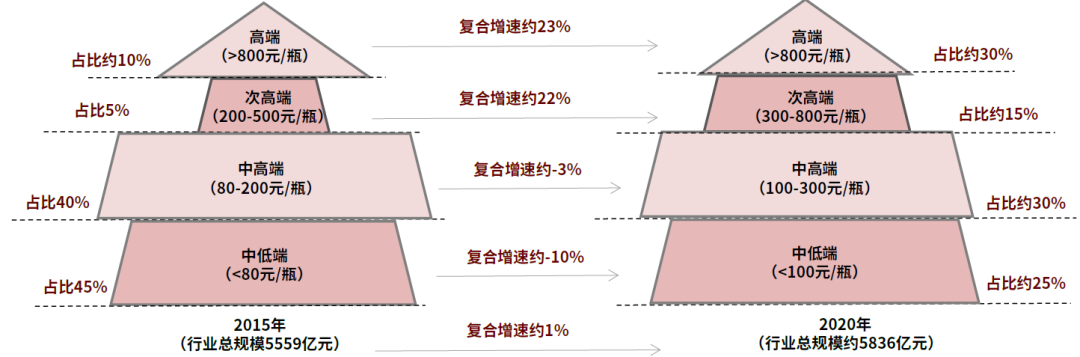

白酒基本面未变,延续结构性繁荣。随着居民可支配收入水平提升和中产阶级快速崛起,我们认为次高端(300元)及其以上白酒将延续高景气,预计25年高端容量将超过3000亿元,茅五泸将持续享受消费升级红利。次高端行业竞争格局尚未固化,全国化次高端、泛全国化次高端及酱酒龙头公司市占率仍有进一步提升空间。

风险

宏观经济下行致白酒需求下降,疫情影响拉长至白酒消费场景超预期受损,白酒消费税大幅度增加致酒企盈利下降,食品安全等风险。

正文

一、白酒行业需求粘性强,兼具消费和弱周期属性

(一)白酒与宏观经济有一定相关性,具有弱周期属性

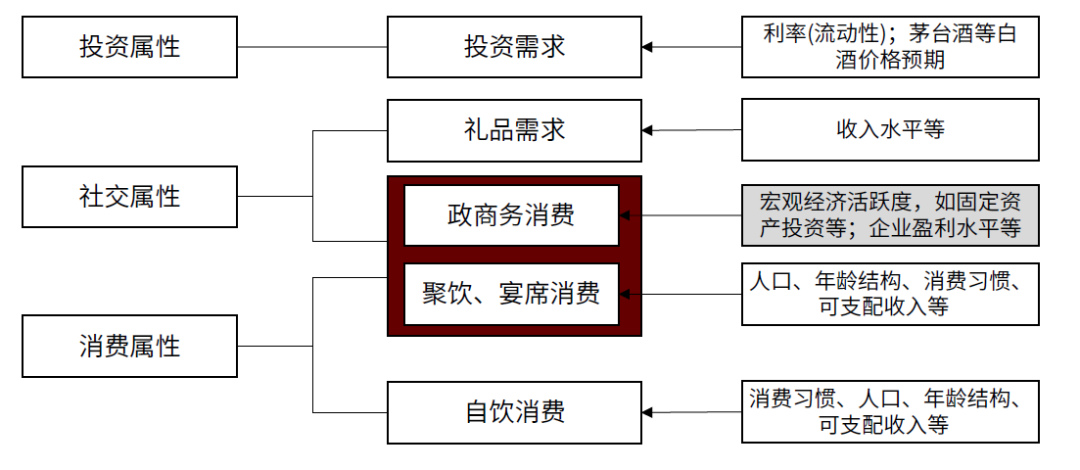

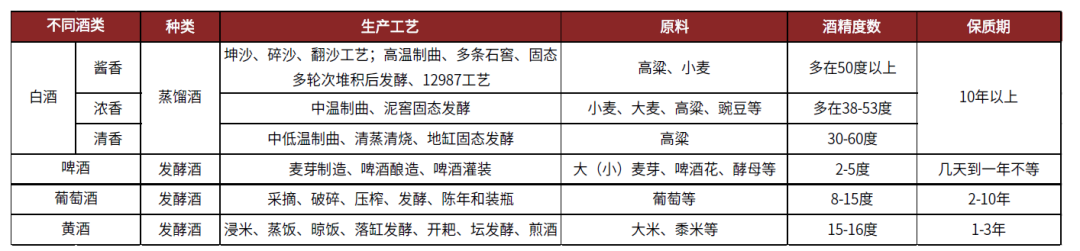

白酒需求周期较长,与宏观经济具有一定相关性,但相关性呈弱化趋势。按照消费场景划分,白酒需求可分为投资需求(以茅台为主)、礼品需求、政商务消费、聚饮和宴席消费、自饮消费等;其中政商务等消费场景与宏观经济具有一定相关性,因此白酒行业也有一定的周期性。另外,白酒的轻度上瘾性和酒文化也决定了白酒的消费粘性和代际传承性更强,是白酒需求周期较长的重要原因。

图表1:白酒与经济活跃程度相关,同样具有一定的周期性

资料来源:中金公司研究部

图表2:白酒周期性来自供需的阶段性错配

资料来源:中金公司研究部

图表3:白酒业绩和宏观经济具有一定相关性

资料来源:中金公司研究部

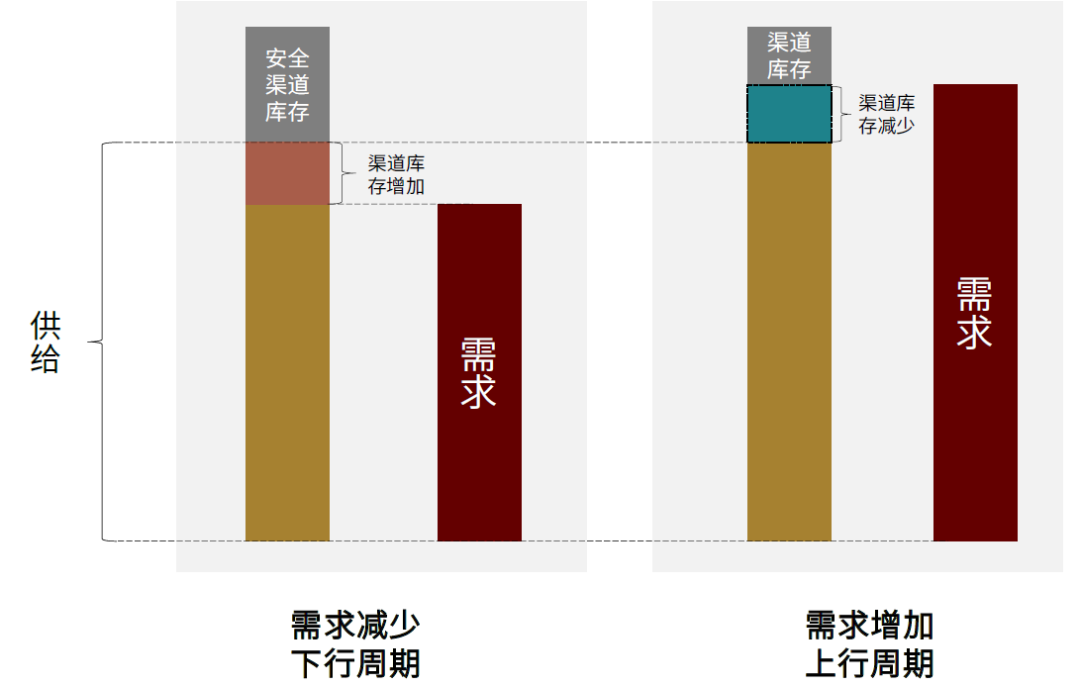

渠道库存放大了白酒的周期性。由于白酒酒精含量较高,尤其是高端白酒,酒精度数多在50度以上,不易变质,保质期多在10年以上。较长的保质期使得白酒在商品属性的基础上,衍生出投资属性,进一步延长库存周期。渠道加库存和去库存放大白酒需求的周期性。

图表4:白酒保质期长,决定白酒存在一定的库存周期

资料来源:中金公司研究部

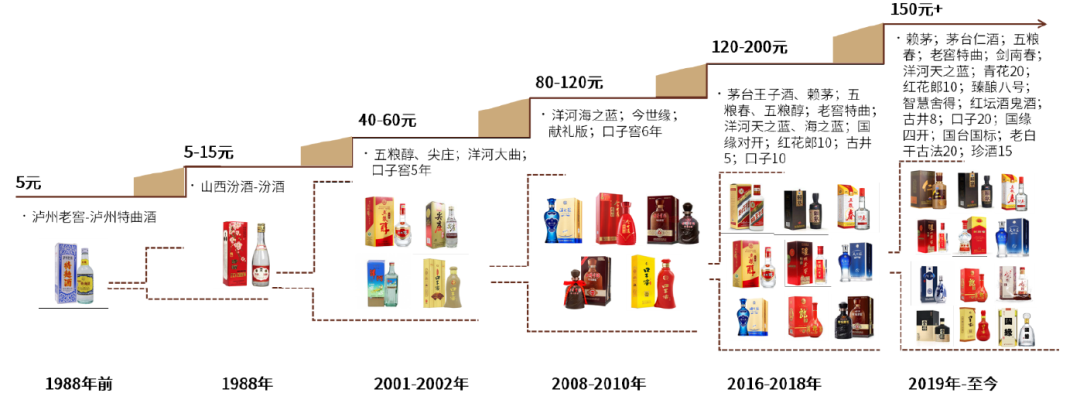

(二)白酒消费属性增强,上市公司业绩优于行业

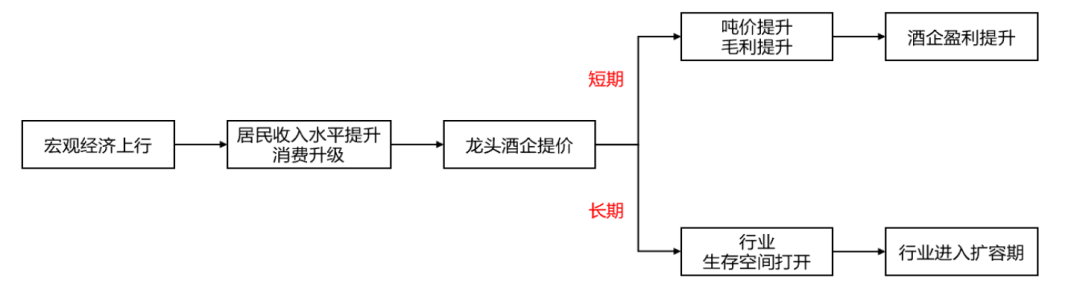

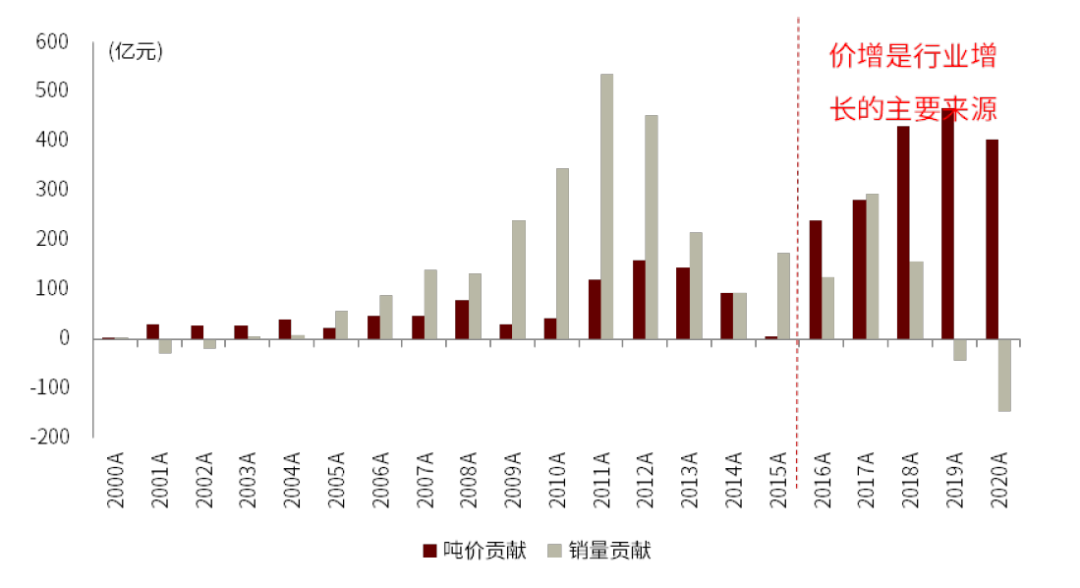

消费升级驱动价位升级和白酒市场扩容,是白酒行业基业长青的重要原因。据国家统计局数据,2015-20年规模以上白酒企业均价复合增速7.9%,远高于销量的2.0%。均价提升成为行业增长的核心动力,也是行业基业长青的重要原因。短期看,直接提价和推出升级产品使得酒企吨价和毛利率提升,从而提升酒企盈利能力;长期看,高端酒提价打开行业全价位升级空间,驱动主流价格带提升和更高价位扩容。

图表5:消费升级是行业长期增长的源泉

资料来源:中金公司研究部

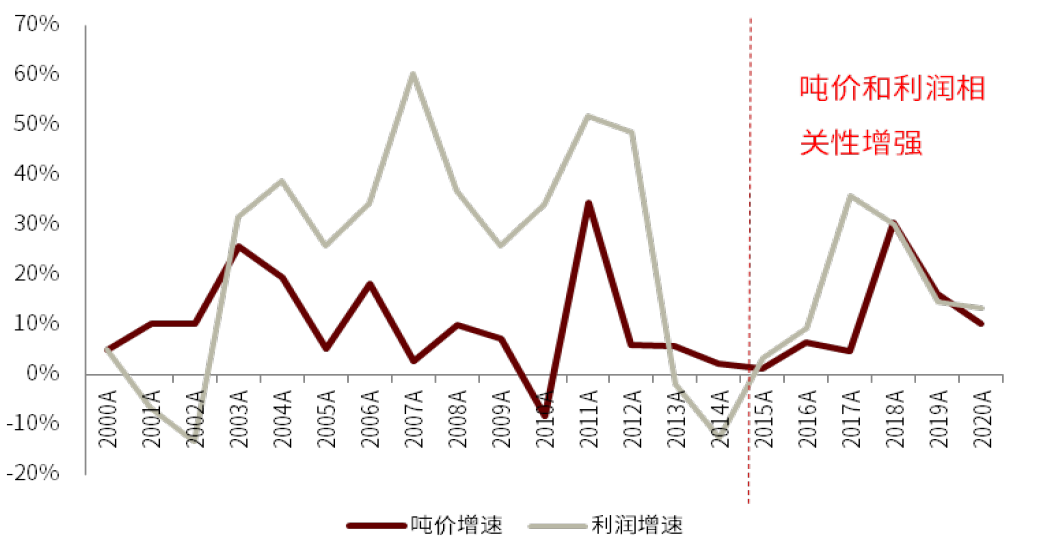

图表6:白酒行业的吨价和利润增速相关性在增强

资料来源:万得资讯,中金公司研究部

图表7:价增是白酒行业增长的主要动力

资料来源:万得资讯,中金公司研究部

白酒上市公司优于行业,且周期性弱化。复盘白酒行业,1995年以来行业经历了两次完整的业绩周期,分别是1995-2003年和2004-2014年。2015年白酒需求回暖,行业进入上行周期,并延续集中分化,行业CR10由2015年的19%提高到2020年的46%,而上市公司的增速明显高于行业平均增速。经过几个周期后,酒企总结调整经验,逐步加强市场管理,摆脱压货式增长思维,渠道库存周期性减弱,也使得上市公司的业绩周期性逐渐弱化。

二、复盘白酒板块:消费升级支撑行业趋势向上,政策及突发系统性风险对行业影响偏短期

(一)2000-03年:从量税出台倒逼行业向高价位升级

关键词:加入WTO、从量消费税、非典疫情、产品结构升级等

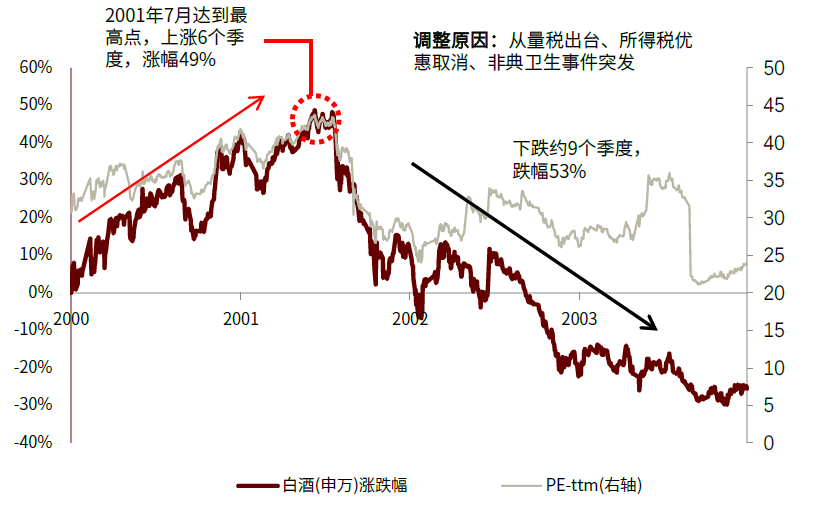

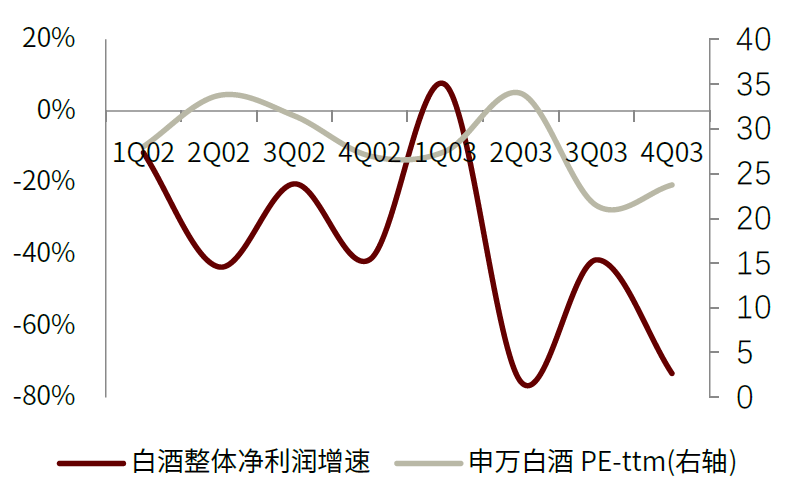

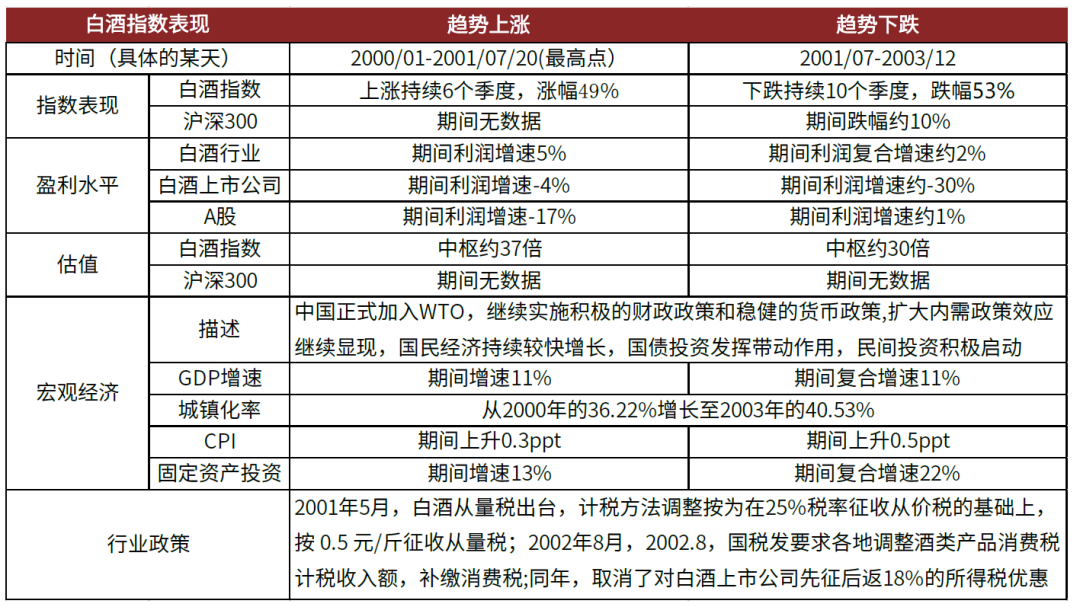

加入WTO及积极的财政政策使经济稳健增长,支撑白酒板块向好,指数上涨延续6个季度;税收政策引致板块调整,指数下跌延续10个季度。2000-03年周期中,白酒指数上涨趋势共延续6个季度,从1027点到1528点,涨幅49%,估值(以下均指PE-ttm)31X-44X,中枢约37倍。下跌趋势持续10个季度,最低到720点,最大回撤幅度53%,估值21X-40X,中枢下降至30倍。

图表8:2000-2003年白酒指数复盘

资料来源:万得资讯,中金公司研究部

图表9:2002-2003年行业估值及业绩增速

资料来源:万得资讯,中金公司研究部

图表10:对于2000-2003年周期的总结

资料来源:万得资讯,中金公司研究部

1、1997年金融危机后,宏观经济恢复,白酒基本面向好

宏观经济处于上行周期,政策影响与疫情冲击造成的行业调整是短暂的。1998年到2004年,政府实施积极的财政政策和稳健的货币政策以应对亚洲金融危机的冲击。2000-2003年间,GDP年化增速11%。宏观经济持续向好,投资拉动经济较快发展,白酒消费活跃,这是白酒板块1998-2001年上涨的主要原因。

2、从量消费税和“非典”疫情引发板块调整,倒逼行业产品结构升级

政策趋严和非典疫情致上市公司业绩受损是此次白酒调整的主要原因。2001年5月,白酒从量税出台,计税方法调整为在25%税率征收从价税的基础上,按0.5元/斤征收从量税;2002年,取消了对白酒上市公司先征后返18%的所得税优惠政策。这一时期,从量税使大众价位的酒企税负增加,盈利能力受损严重。

图表11:四次白酒消费税改革复盘

资料来源:国家税务总局,中金公司研究部

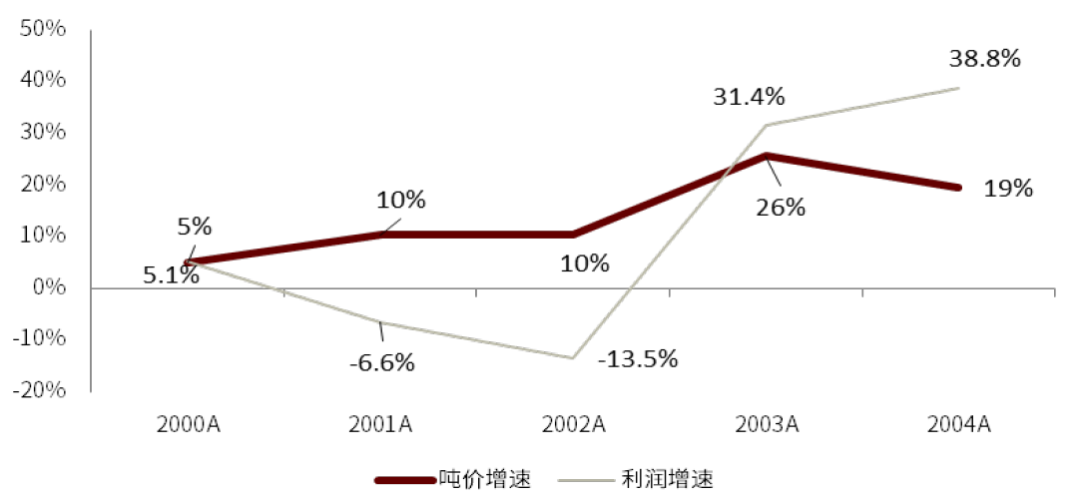

从量税倒逼企业进行产能和产品升级,步入高端化发展之路,利于企业长期发展。为了降低从量消费税对企业的影响,白酒企业纷纷推出高端产品。2001年,泸州老窖推出国窖1573,汾酒推出青花汾,沱牌推出高端产品线舍得。2003年洋河推出蓝色经典。2004年今世缘推出国缘系列。从量税使得中低端酒企税负增加,促使行业进一步向中高价位的酒企集中,这也推动行业吨价快速提升,2001-04年吨价分别增长10%、10%、26%、19%。

图表12:2001-04年白酒行业结构持续优化,吨价快速增长

资料来源:国家统计局,中金公司研究部

(二)2004-08年:商务场景扩容,行业步入“黄金十年”;金融危机引发板块估值调整

关键词:大基建、白酒“黄金十年”、金融危机等

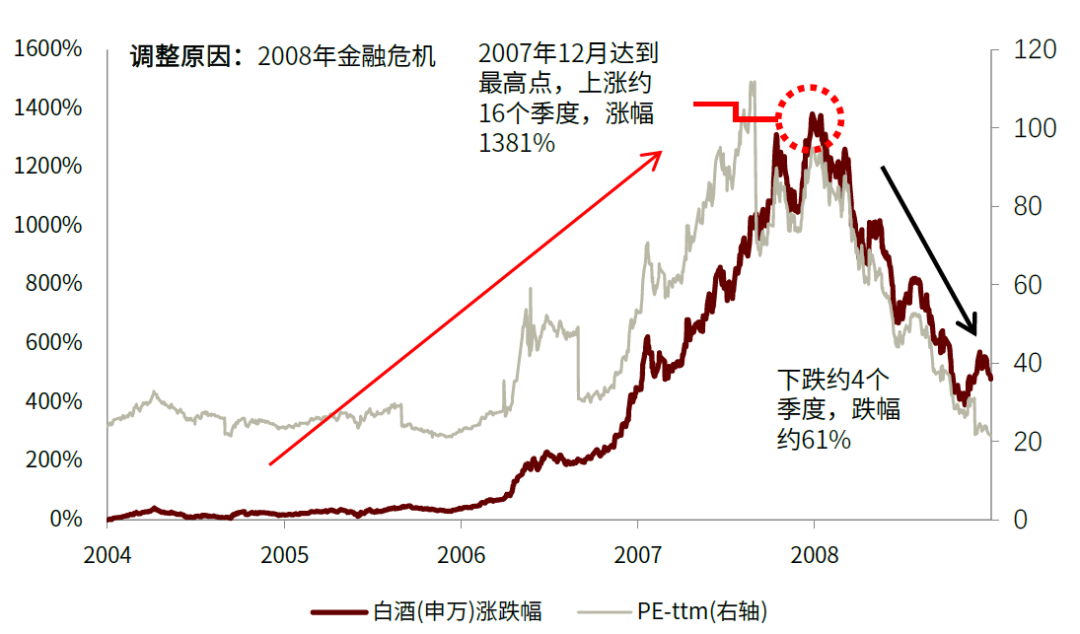

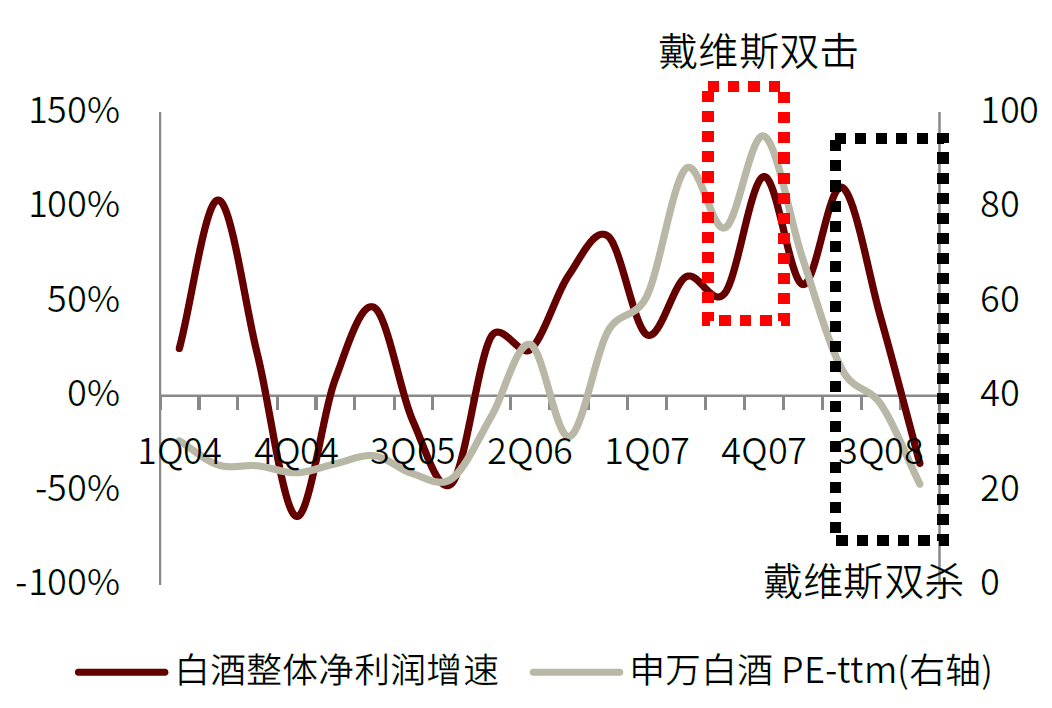

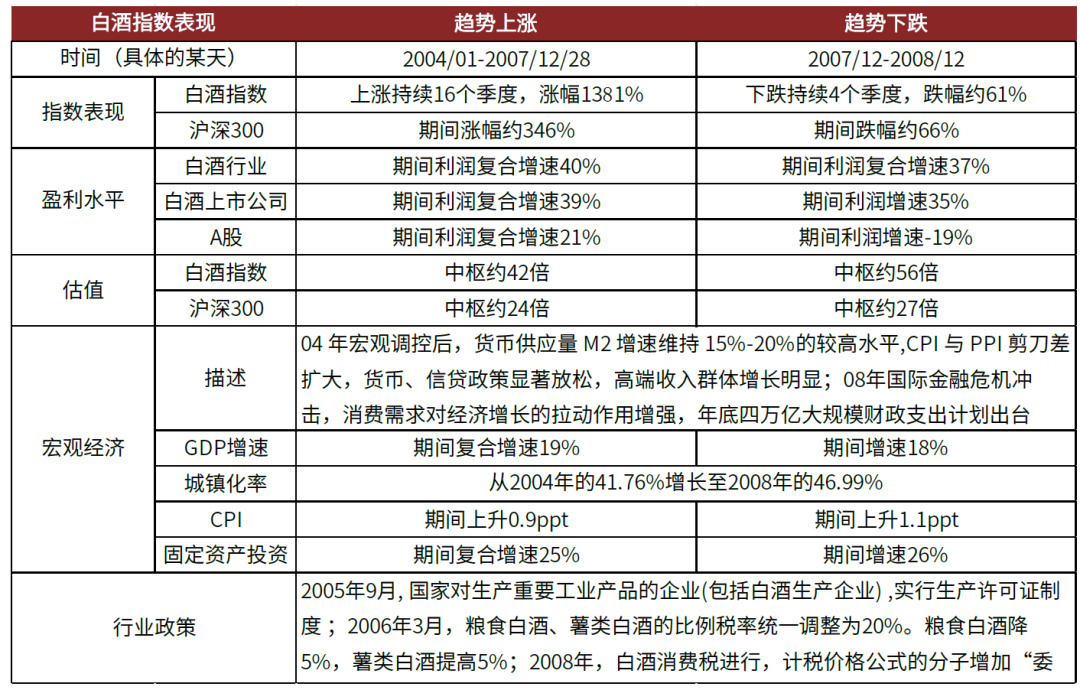

2004年中国经济延续高速增长,白酒行业量价齐升,指数上涨延续16个季度;2008年金融危机引发板块估值调整,指数下跌延续4个季度。此轮周期中,白酒指数上涨趋势共延续16个季度,从770点到11,411点,涨幅1381%,估值区间21X-112X,中枢约42倍。而下跌趋势持续4个季度,最低到3,781点,最大回撤幅度61%,估值区间21X-95X,中枢约53倍。

图表13:2004-2008年白酒指数复盘

资料来源:万得资讯,中金公司研究部

图表14:流动性和业绩是估值快速扩张的原因

资料来源:万得资讯,中金公司研究部

图表15:对于2004-2008年周期的总结

资料来源:万得资讯,中金公司研究部

1、白酒商务场景扩容,白酒行业量价齐升

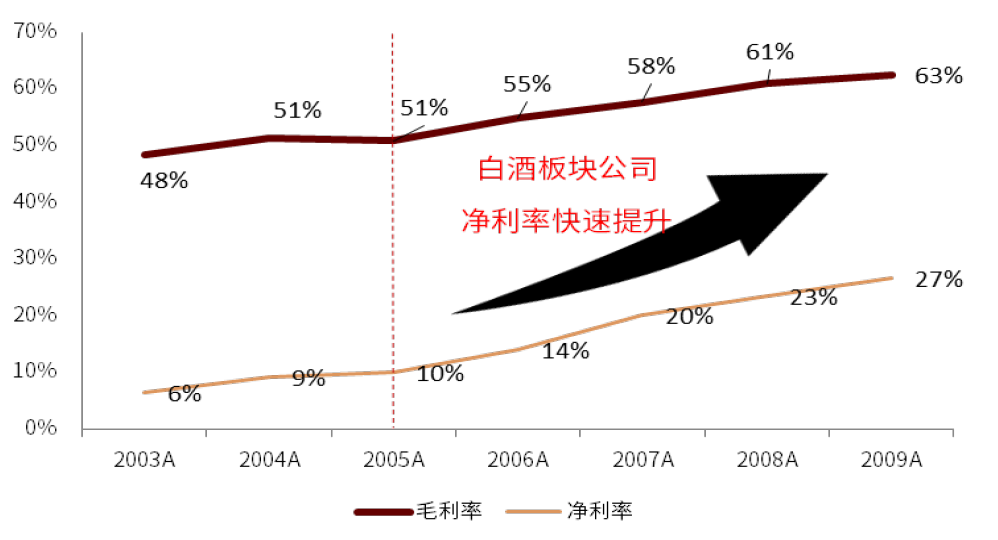

固定资产投资火热,白酒商务场景快速增加,行业量价齐生,规模效应显现,业绩高增。2003 -07年,GDP增速连续五年超10%,固定资产投资由偏快转向过热。政商务消费需求增加,白酒行业量价齐升,2006-2008年白酒行业收入CAGR为21%,是酒类行业增速最高的细分子行业。

图表16:2001-04年白酒板块结构持续优化,吨价快速增长

资料来源:国家统计局,中金公司研究部

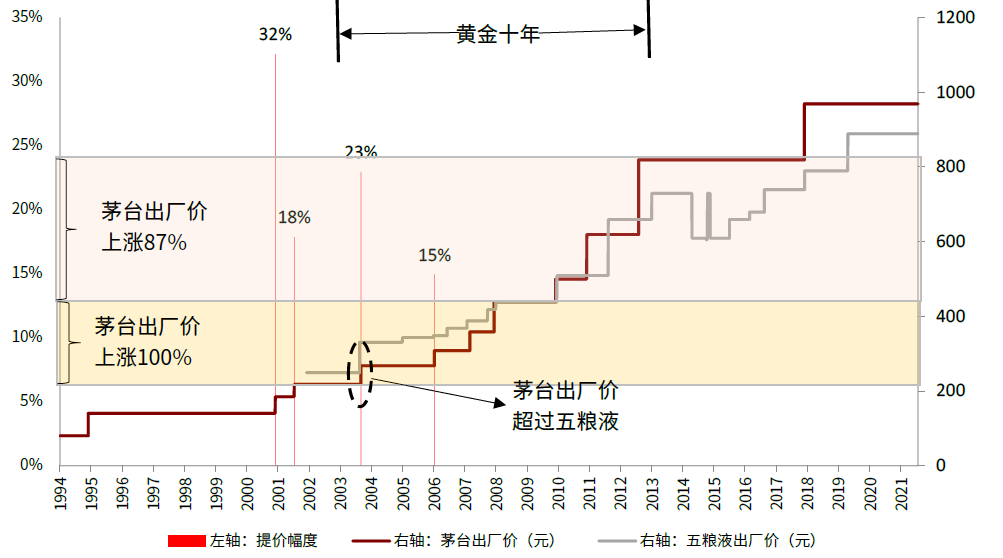

茅五作为白酒龙头,引领价位升级,为白酒行业打开向上空间。2003-08年茅台出厂价由218元提高到438元,提价幅度约100%;五粮液出厂价也由268提高到468元,幅度约75%。茅五引领白酒行业提价,一方面打开了白酒行业的发展空间,另一方面也让市场看到高端白酒的强定价权,以及提价带来的盈利空间。

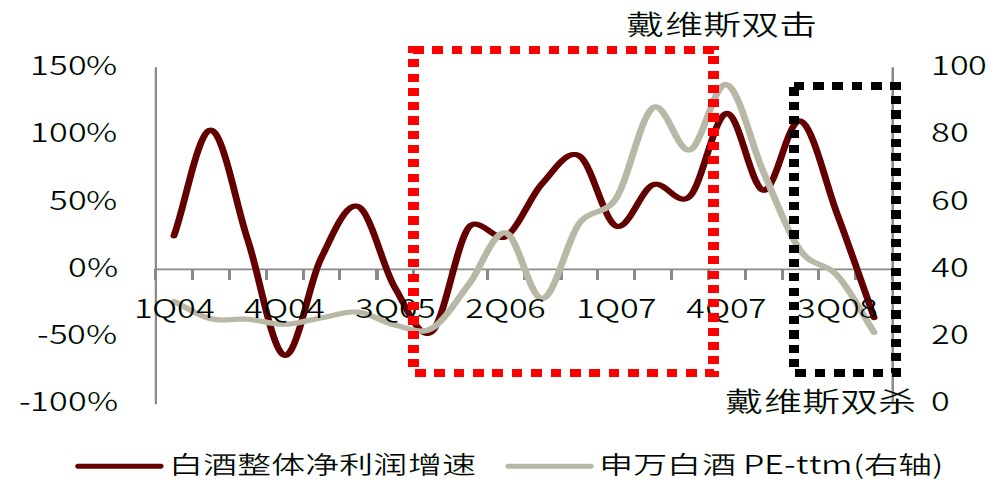

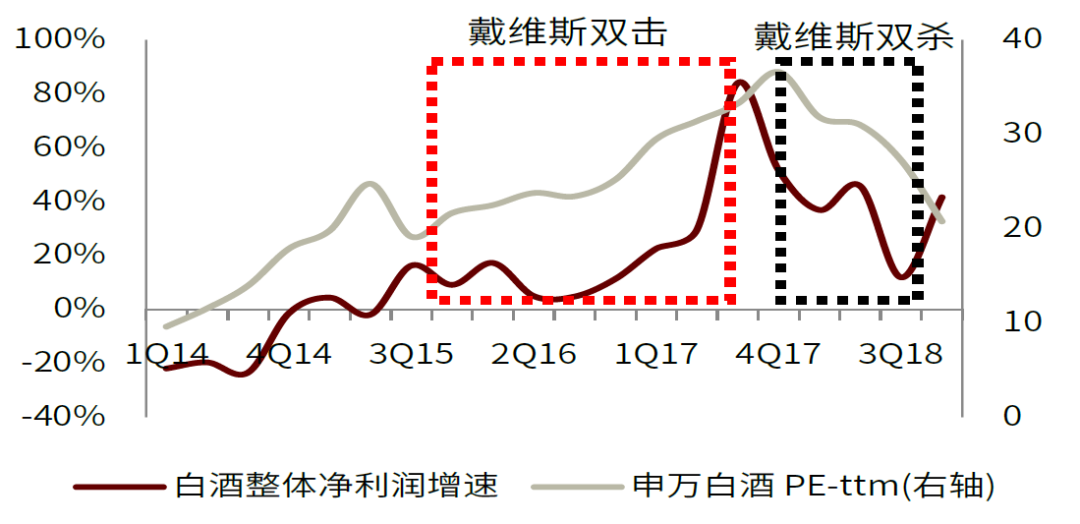

市场流动性充裕,白酒板块估值中枢上移。2006-08年中国居民低消费高储蓄导致社会财富快速积累,货币供给持续快速增长,流动性过剩;过剩的流动性进入股市和房市,推动资产价格上涨。白酒指数估值从2006年初的22倍上涨到2007年末的95倍,板块迎来戴维斯双击。

图表17:黄金十年期间,茅台出厂价提高达到276%

资料来源:国家统计局,中金公司研究部

2、金融危机影响白酒需求,流动性危机引发板块估值调整

金融危机引发经济危机,影响白酒需求。2008年金融危机致使股票、房产等资产大幅下滑,国内外宏观经济增速放缓,白酒商务需求下降;另外,政府部门也开始压缩行政开支,政府消费也出现一定下滑。据渠道反馈,受年初茅五等名酒提价和金融危机影响,2008年中秋白酒动销不及预期,终端销售额出现下滑,幅度达到20%-30%。白酒行业收入/利润增速从1-8月的累计增长36%/46%下滑到1-11月的累计增长30%/37%。

金融危机造成流动性危机,板块估值下杀。2008年金融危机爆发后,经济主体悲观预期削弱货币政策效果,市场陷入流动性陷阱,风险偏好提升。沪深300从年初的5,385点暴跌到年末的1,817点,跌幅达到 66%;白酒指数也随之下跌61%,估值从年初的93倍下跌到年末的21倍,板块进入戴维斯双杀。

图表18:2004年-2008年行业估值及业绩增速

资料来源:万得资讯,中金公司研究部

(三)2009-13年:财政政策刺激,白酒需求回暖;政策出台导致行业深度调整

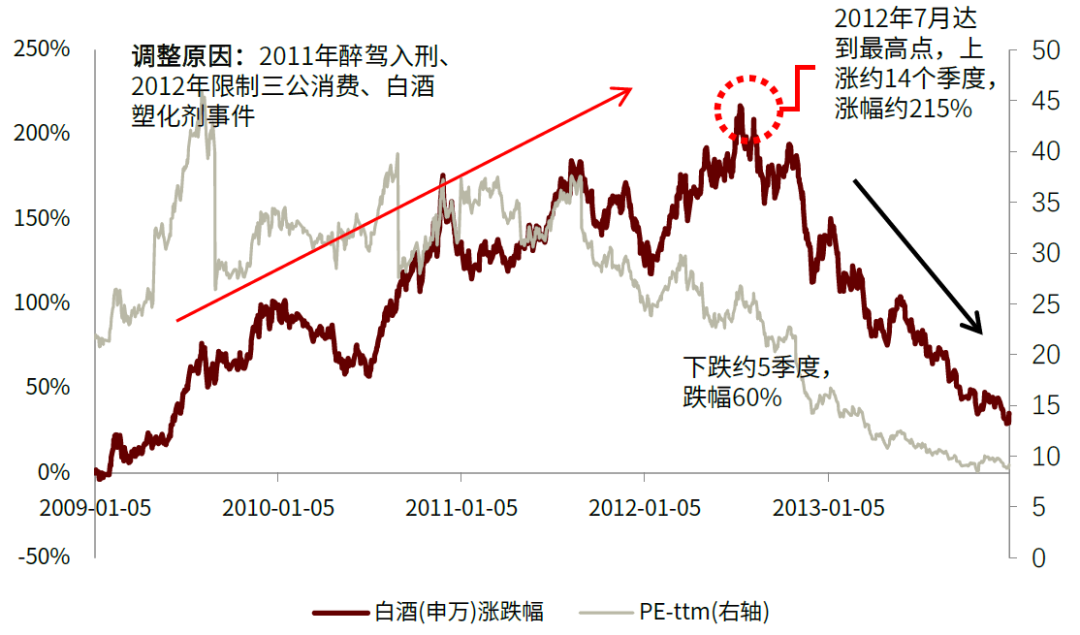

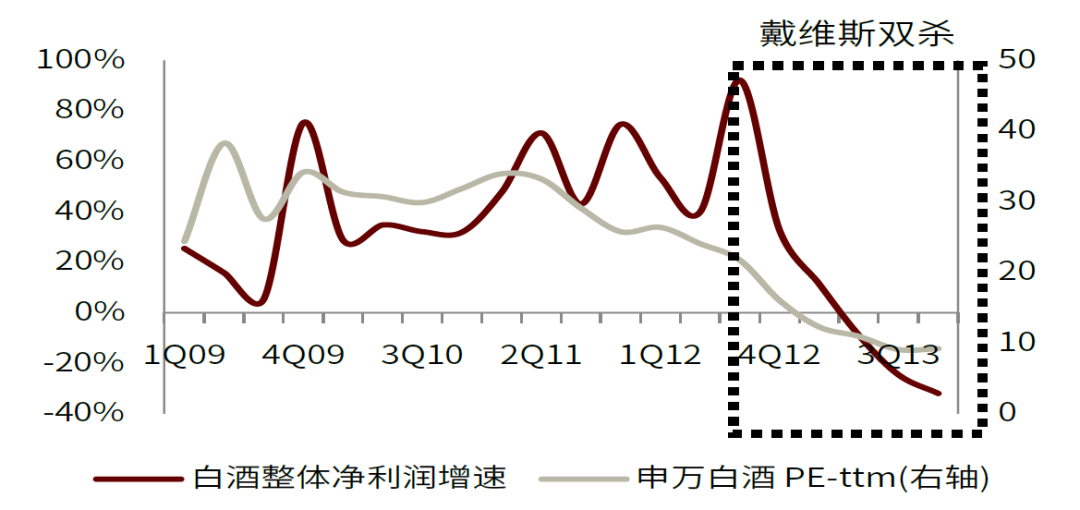

财政刺激经济复苏,白酒需求回暖,指数上涨延续14个季度;三公消费使行业深度调整,指数下跌延续6个季度。此轮周期中,白酒指数上涨趋势共延续14个季度,从4,525点到14,340点,涨幅215%,估值21X-46X,中枢约31倍。下跌趋势持续6个季度,最低到5,864点,最大回撤幅度60%,估值8X-27X,中枢下降至14倍左右。

图表19:2009-2013年白酒指数复盘

资料来源:万得资讯,中金公司研究部

图表20:对于2009-2013年周期的总结

资料来源:万得资讯,中金公司研究部

1、“四万亿计划”带来财富效应,白酒消费价位升级

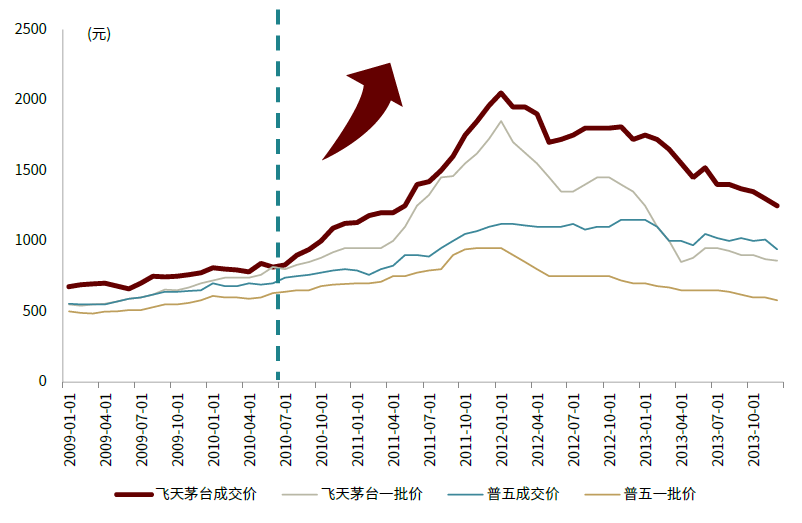

财富效应使白酒需求增加,茅台价格快速上涨,金融属性诞生。2008年11月,政府出台“四万亿”财政刺激计划,以扩大内需;2009-2012年间,M2年化复合增速达到16.9%,各类核心资产价格上涨,其中黄金价格年化复合增速达到16.1%,沪深300指数年化复合增速达到5.6%。财富效应下,由于白酒的保质期长、社交刚需等特性,高端白酒投资需求快速增加,尤其是茅台,2012年批价一度超过1800元。

图表21:2009-2012年各类核心资产价格变化

资料来源:万得资讯,中金公司研究部

图表22:茅五出厂价及一批价

资料来源:万得资讯,中金公司研究部

投资拉动经济增长,政商务消费活跃,地产酒高增,次高端全国化扩张。安徽、江苏等省经济高速发展,餐饮渠道增长迅速,地产酒最先受益本省消费升级红利。古井、洋河率先完成次高端产品卡位,2009-2012年年份原浆复合增速约71%,蓝色经典复合增速约41%。高端酒供不应求,需求外溢,300元次高端扩容,舍得、酒鬼酒等基数较低且没有根据地市场的次高端酒企全国化招商进展顺利,渠道加库存,迎来高弹性增长。

2、限制三公消费、塑化剂等事件影响,白酒需求下滑

三公消费政策限制政务消费,塑化剂事件冲击下,高端白酒需求下降,白酒价位段收缩,行业进入调整。2011年5月1日酒驾入刑,2012年12月“八项规定”限制三公消费,2012年11月19日酒鬼酒塑化剂事件使得白酒需求急剧下降,茅台酒的一批价跌至出厂价 819元附近,挤压次高端酒企市场空间。而“塑化剂”事件后,更是将白酒板块带入冰点。

三公消费政策压制行业景气度,消费税预期发酵使市场对酒企盈利前景悲观,白酒行业进入戴维斯双杀。三公消费政策使得与政务相关的白酒需求场景受严重影响,酒企业绩持续走低,板块估值从高位回落。2013年,白酒板块的市盈率从年初的16倍下行至年底的9倍。

图表23:2009-2013年行业估值及业绩增速

资料来源:万得资讯,中金公司研究部

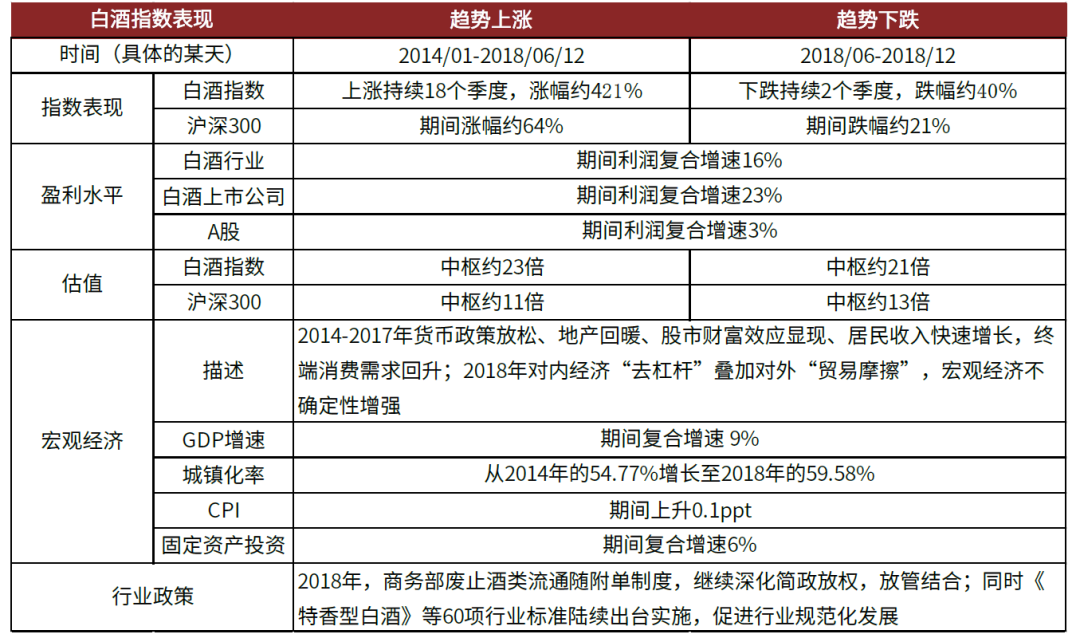

(四)2014-18年:消费升级促使中高端白酒扩容,经济增速放缓引发预期对白酒需求担忧

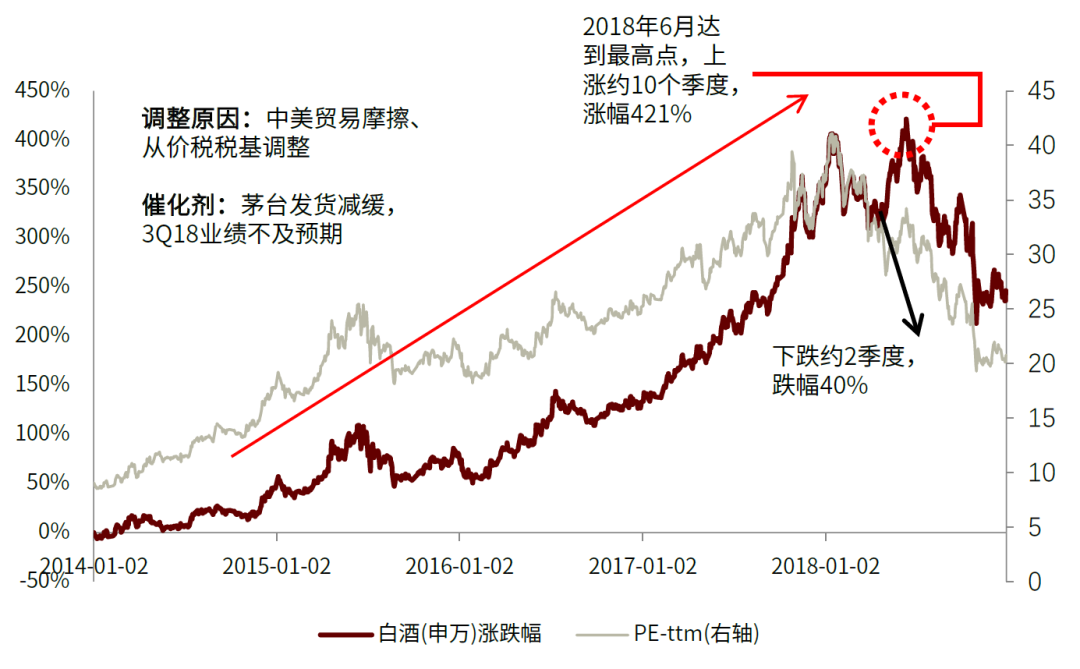

消费升级促使中高端白酒扩容,指数上涨延续18个季度;去杠杆叠加贸易摩擦使经济增速放缓,板块回调,指数下跌延续2个季度。此轮周期中,白酒指数上涨趋势共延续18个季度,从5,722点到31,471点,涨幅421%,估值9X-41X,中枢约23倍。下跌趋势持续2个季度,最低到18,916点,最大回撤幅度40%,估值19X-34X,中枢约25倍。

图表24:2014-2018年白酒指数复盘

资料来源:万得资讯,中金公司研究部

图表25:对于2014-2018年周期的总结

资料来源:万得资讯,中金公司研究部

1、棚改货币化推动核心资产价格上涨,消费升级推动白酒市场回暖

高端酒需求坚挺,次高端增长势能高,上市公司报表验证行业扩容。2015年春节起,茅五发货量大幅增加,同时价格坚挺,标志着终端需求回暖。2016-2018年,茅五泸收入复合增速分别为32%/23%/24%,让市场看到了高端酒坚挺的需求。2017年二季度起,次高端白酒增速超预期,汾酒、酒鬼酒、水井坊营收扩张逻辑强劲,2017-2018年汾酒/酒鬼酒/水井坊营收复合增速分别为46%/35%/55%,报表反映高增长势能。

图表26:主流价格带跃迁变化

资料来源:公司官网,公司公告,京东商城,中金公司研究部

高端白酒提价预期强化,次高端白酒业绩超预期及混改催化,板块估值提升。2017年初飞天批价中枢上行至1,120元,批价上涨超预期,普五批价自12.18大会以来迅速上涨,市场预期高端白酒批价涨势确定,渠道利润增厚,终端需求强劲。茅台估值中枢从2015年初的15倍上涨至2017年底的30倍,反映出市场对茅台强劲需求和提价能力的认知强化,行业价格天花板抬升,想象空间打开。2017年,次高端业绩持续超预期,山西汾酒混改取得实质性进展,汾酒估值从2017年初的30倍提高到2017年末的50倍。

2、宏观经济增速放缓,茅台业绩不及预期催化,白酒板块调整

2018年宏观经济增速放缓,酒企补缴消费税拖累利润增速。2018年3月宏观去杠杆,6月贸易摩擦升温,市场担忧经济增速放缓,影响白酒需求。而受2017年5月白酒消费税新规影响(最低计税价格核定比例由50%至70%统一调整为60%),酒企2018年补缴消费税,拖累利润增速。

2018年下半年,茅台业绩不及预期叠加秋糖反馈悲观,放大市场负面情绪,板块估值回落。2018年6月份开始起,茅台受反腐及经销商调整影响,发货量不及预期,3Q收入增速仅3.81%,加大市场对白酒增速放缓的担忧。秋糖渠道反馈悲观,市场担忧高端增速放缓,次高端竞争加剧,甚至开始担忧明年板块出现负增长。悲观情绪放大后,板块估值从2018年初的40倍一路下行至年末的20倍,古井贡酒、口子窖、山西汾酒、水井坊等个股跌幅达50%以上。

图表27:2014-2018年行业估值及业绩增速

资料来源:万得资讯,中金公司研究部

三、白酒行业结构性景气的基本面未变,悲观情绪引发板块调整

(一)受市场情绪影响,白酒板块出现调整,幅度已接近历史平均水平

关键词:改革、新冠疫情、五粮液顺价等

1、本次调整已接近历史平均调整幅度

2021年7月份以来,受南京等区域疫情点状爆发、消费税改革预期、市监总局价监竞争局召开白酒市场秩序监管座谈会等事件影响,市场情绪悲观,白酒(申万)指数超跌调整,从年初高点计算,最大回撤达38%,接近40-60%的历史平均回撤幅度,尤其是茅五泸,最大回撤达到了41%、42%和50%,超过指数跌幅。

图表28:2019-至今白酒指数复盘

资料来源:万得资讯,中金公司研究部

图表29:对于2019年-至今周期的总结

资料来源:万得资讯,中金公司研究部

2、复盘2019-20年白酒牛市:基本面持续向好是支撑白酒投资者信心回归的关键

2019年春节动销超预期,报表验证白酒基本面强劲。2019年1月2日茅台公告相关生产经营情况,2018年收入增长23%左右、利润增长25%左右,其中4Q18业绩超市场预期,修复市场前期对经济放缓和茅台业绩悲观情绪,催化白酒板块上涨。而1Q-2Q19五粮液、老窖、汾酒和古井业绩仍然保持30%以上增长,则进一步强化了市场信心,板块估值从年初的21X修复到36X。

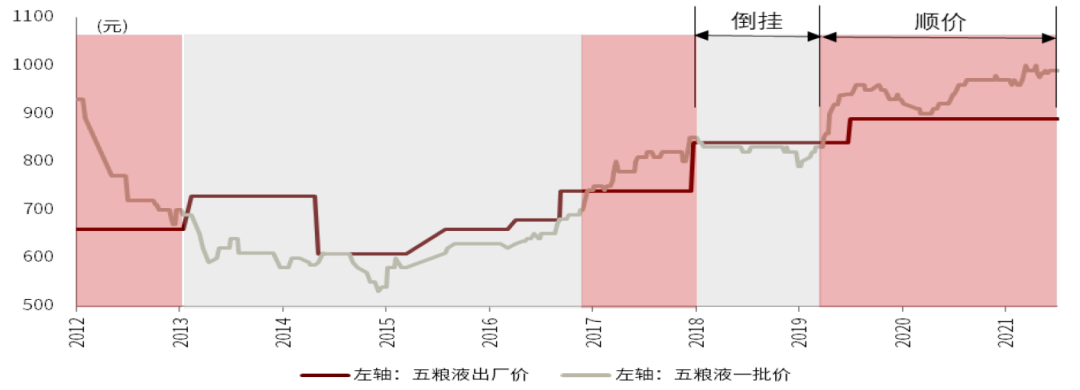

五粮液顺价销售,打开行业价格升级空间,强化市场信心。2019年7月份五粮液推出第八代五粮液,在包装、酒质、数字化等方面进行升级,出厂价由839元提高到889元。此次换代升级和营销体系改革比较成功,七代批价由年初的790元上涨到930元左右。五粮液批价上涨一方面解决价格倒挂的问题,提升经销商积极性;另一方面也打开了行业价格升级空间,国窖1573等白酒批价顺势上涨,行业迎来价位升级和扩容。

图表30:五粮液出厂价及一批价

资料来源:公司公告,中金公司研究部

3、新冠疫情引发市场对经济的担忧,白酒板块的确定性凸显

疫情强化了市场对高端白酒业绩确定性的认知,白酒板块估值中枢上移。20年春节前夕新冠疫情爆发,餐饮渠道受到较大冲击,白酒消费场景受影响,动销停滞,许多上市公司业绩下滑甚至亏损;而高端白酒多为礼品、商务宴请和企业年会消费,消费需求偏刚性,茅五泸节前半月左右基本完成了1Q回款和发货,1Q20茅五泸利润增速分别为17%/19%/13%。高端白酒业绩的确定性提升了高端白酒配置价值,资金报团下,白酒估值中枢上移,20年疫情期间,板块估值由年初的30X扩张到年末的60X左右。

4、短期悲观情绪放大,白酒板块出现超跌

市场投资风格切换,机构调仓引发白酒板块调整。2020年以来受疫情影响,资金抱团高确定性白酒,白酒板块维持高估值,受20年下半年高基数影响,今年下半年部分白酒或将出现速放缓压力,这引发了市场投资风格切换。新能源、半导体等业绩处于高速增长期且有政策支持的板块受到资金的追逐,白酒估值从高位回落。而点状疫情爆发、税收政策预期、监管预期又放大了市场悲观情绪,导致板块进一步回调。

(二)行业基本面未变,延续结构性景气

1、白酒行业商业模式较优

白酒企业在产业链中话语权较高。白酒行业多采取先款后货的形式,应收账款占收入比例较低,合同负债占营收比例较高,ROE多年维持在20%以上,商业模式较为优异。

头部酒企有望持续享受消费升级红利。长期看,我们认为中产阶级崛起将持续推动消费升级,“少喝酒、喝好酒”的观念下,消费者将更加倾向于具备高品质和强品牌的产品,具备品牌优势的头部企业将享受消费升级红利。

2、宏观经济持续恢复,短期需求稳健

短期看,白酒商务需求场景持续恢复,支撑基本面向好。白酒是经济的润滑剂,政商务消费占比30-40%,白酒收入与经济活跃度、工商企业盈利水平相关性高。随着疫情逐步缓解,宏观经济复苏,企业盈利水平提升,白酒商务需求场景恢复,白酒业绩有望延续稳健增长。

下半年受基数影响,部分白酒收入增速或有所放缓,但基本面依然健康。与宏观经济增速前高后低走势相似,部分白酒公司或面临高基数下,增速放缓的压力。但是增速放缓并不代表行业景气度下降,随着白酒消费场景持续恢复,酒企基本面依然健康;其中茅台3Q20利润增长6.87%,低于2Q20的8.92%,今年三季度增长基数不高,有望延续稳健增长。

3、行业延续集中分化,高端和次高端价位段白酒仍在快速扩容

高端和次高端白酒高景气延续。长期看,我们认为随着中产阶级崛起,白酒将持续受益消费升级,需求基础仍然牢固,高端和次高端白酒市场扩容仍将是未来行业发展主线。高端白酒市场目前容量约1,700亿元,呈现寡头竞争格局(茅五泸市占率约90%),我们认为茅台、五粮液等头部酒企将继续凭借品牌优势引领白酒价位扩容,打开行业向上发展空间。次高端白酒市场目前容量约800亿元,预计未来1-3年将达到1,000亿元,酱香白酒热度不减,我们预计酱酒入场将加速次高端市场的扩容。

图表31:分价位带扩容趋势

资料来源:中国酒业协会,国家统计局,中金公司研究部

文章来源

本文摘自:2021年8月23日已经发布的《白酒历次周期复盘》

王文丹 SAC 执业证书编号:S0080521050010

张向伟 SAC 执业证书编号:S0080121060125

陈文博 SAC 执业证书编号:S0080518090003 SFC CE Ref:BNK779

江澜 SAC 执业证书编号:S0080121070466

三大炒股神器免费领取!数量有限,先到先得>>