创业板注册制改革落地一年 承上启下关键一步

作者: 安卓

[ 在注册制主线下,创业板统筹推进发行承销、上市、交易、持续监管、退市、投资者保护等一系列基础制度改革,成效初步显现,为后续的全市场推行注册制积累了经验。 ]

去年8月24日,创业板正式步入注册制时代,这是中国资本市场首次尝试在“增量+存量”市场同步推进注册制。

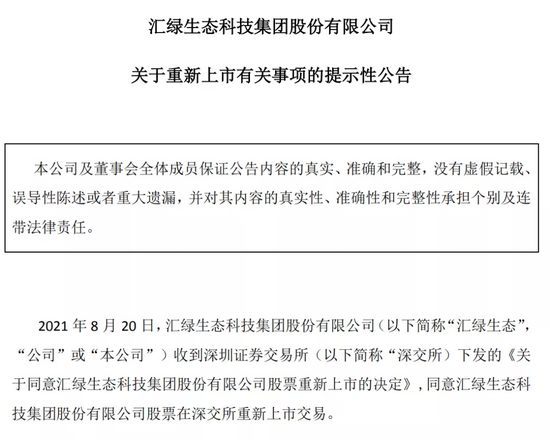

截至8月20日,深交所共受理了727家企业的创业板首发上市申请,其中,平移企业和新申报企业分别有176家、551家;已注册、在审、已终止的申报企业分别有212家、407家、108家;已有182家公司成功登陆创业板,其中131家为平移企业,51家为新申报企业。

在注册制主线下,创业板统筹推进发行承销、上市、交易、持续监管、退市、投资者保护等一系列基础制度改革,成效初步显现,为后续的全市场推行注册制积累了经验。

“创业板注册制改革既是增量市场实行注册制改革的一个深化和延展,也是对存量市场推行注册制改革的一个探索和实践,是全面推开注册制改革承上启下的关键一步。”招商证券董事总经理刘彤对第一财经说。

增量改革,存量优化的制度突破

截至8月24日,创业板注册制改革正式年满一周岁,在过去的一年时间,创业板的注册制实践成为资本市场最受关注的焦点之一。

顺应注册制的改革精神,证监会及深交所发布的相关业务规则、政策文件实现了诸多突破。

比如,对于发行上市标准的改变,颠覆过去“唯利润至上”的市场基调,综合考虑预计市值、收入、净利润等指标,未来也将允许亏损企业上市,多元化的上市门槛为更多的“三创”“四新”企业敞开了直接融资的大门。

截至2021年8月20日,创业板注册制下新申报企业中有28家企业以第二套盈利上市标准申报,占比5%。

“高科技企业前期需要进行大量的研发投入,必然导致大额的研发费用,从而导致利润为负,或者虽然为正但不高,按照传统的上市标准较难上市,创业板注册制改革后会更综合性地看待企业的价值,对研发型企业来说是一个很好的机会,使得我们有机会凭借自身的条件实力上市,不必为了上市而牺牲在科研方面的长远部署和发展。”迈普医学(301033.SZ)董事长袁玉宇对第一财经说。

在发行上市审核流程上,注册制改革后的创业板与科创板基本一致,即“3+3”制度,交易所审核和证监会注册时间合计不超过3个月,发行人和中介机构回复问询时间也不超过3个月,与过去相比,企业的上市周期大大缩短。

与此同时,深交所建立了电子化审核注册系统,受理和审核全流程电子化和全流程公开,“这些制度安排使得审核进度可预期,上市审核效率大幅提高。”中金公司成长企业投行部负责人龙亮说。

另外,在发行定价方面,创业板注册制改革取消了原来IPO发行价格采取23倍市盈率定价的限制,采取询价机制,并放开战略配售及绿鞋等机制,充分发挥市场在定价中的基础作用。

增量改革,存量优化,再融资、并购重组等制度设计也在同步实施注册制。

“创业板注册制改革不但对股票发行制度进行了根本性变革,而且还对交易、再融资、退市及投资者适当性等各环节基础制度进行了优化及制度创新,改革的复杂性、系统性、全面性、协同性超过以往。”刘彤说。

2020年2月,再融资新政实施以来,创业板公司共推出100家次向不特定对象发行可转债的融资方案,其中,72家次是受益于“最近一期末资产负债率不低于45%”发行条件的取消;

创业板公司共推出365家次向特定对象发行股票的融资方案,其中114家次是受益于“最近两年盈利”发行条件的取消。

2020年9月17日,仟源医药(300254.SZ)以简易程序向特定对象发行股票获中国证监会注册通过,成为第一家享受小额快速融资制度改革“红利”的公司,其从提交申请到注册通过仅8个工作日,注册通过到资金到位仅9个工作日。

“创业板在再融资门槛上解除了与其他板块的差别约束,大大提升了创业板上市公司融资便利,允许创业板借壳并恢复借壳的配套融资,使得增长乏力、业绩较差的上市公司可以通过置入优质资产实现换血再生,为创业板盘活存量提供了有效路径。”刘彤说。

探路者走出的经验

同时,在创业板注册制改革的一年里,也积累了诸多经验。

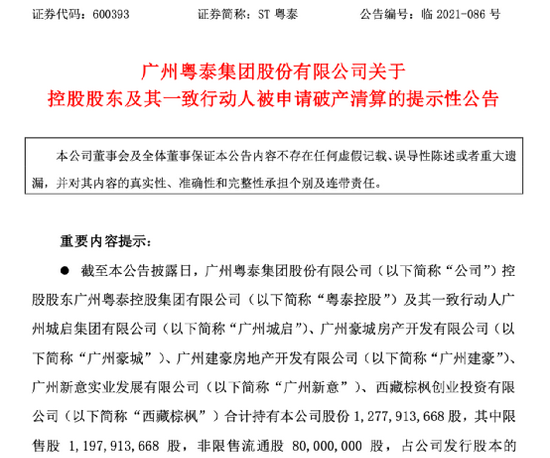

在注册制改革落地前后,天山生物(300313.SZ)股价接连异动,交易炒作迹象十分明显,短线资金接力炒作,大量投资者盲目入场,低价股跟风异动,这波“炒小炒差”一直持续到9月初,获利盘悄然撤退。

可以看到,增量与存量并行,是创业板注册制改革的一个难点,尤其是如何实现存量市场的平稳过渡,事关800多家存量上市公司、4600多万存量投资者。

“创业板注册制改革充分考虑了存量投资者的风险承受能力、交易习惯以及存量上市公司的监管做法,在制度设计上做了差异化安排。”刘彤说。

注册制下,A股的发行承销市场也迎来巨大变化,变化背后的市场反应成为一大关注点。

去年9月以来,出现部分网下投资者重策略轻研究,为博入围“抱团报价”,干扰发行秩序等新情况新问题,注册制的定价机制引起全市场关注。

注册制下的新股询价理念,是让市场充分博弈,发挥价格发现和资源配置能力,显然,这种“协商报价”的行为,与价格博弈背道而驰。对此,中国证券业协会、上交所、深交所齐齐发声,要求卖方机构认真履职尽责,提高执业质量和专业能力,审慎合理定价。

为在政策制度层面进一步打击新股抱团报价,8月20日,沪深交易所修订新股发行规则,高价剔除10%下调到不超过3%,强化报价行为监管。

“可以看到,注册制改革本身是一个长期工程,也是一个系统工程,特别是基础制度的修订完善更是一个渐进与不断磨合的过程。”刘彤说,“一年来,创业板各项改革制度运行情况良好,为加快建立更加成熟更加定型的注册制基础制度体系夯实了基础,对进一步推进符合我国国情的资本市场改革具有重大意义。”

重新界定参与各方的权责边界

注册制改革的基本内涵就是理顺监管与市场之间的关系。

刘彤认为,创业板注册制改革进一步理顺了市场与政府的关系,重新界定发行人、监管机构、中介机构和投资者的权责边界,监管机构把对企业的价值判断还给投资者,让市场发挥配置资源的决定性作用,这也有利于监管部门集中精力做好事中事后监管,维护市场秩序,保护投资者合法权益。

同时,市场也更依赖中介机构扮演好“看门人”的角色。保荐、定价和承销是投行三大核心职能,注册制下,证券公司“看门人”的职责也有了新的定位。

今年年初,市场曾一度出现“一查就撤”、“一撤了之”的情况,资深投行人士王骥跃表示,IPO现场检查和现场督导,对发行人和中介机构形成了震慑力。

集中撤材料的背后,并非是监管收紧,而是发行人与中介的“带病闯关”。

4月30日,深交所发布《创业板发行上市审核业务指引第1号——保荐业务现场督导》,盯紧中介机构执业质量,通过监督检查保荐人、证券服务机构执业情况,提高发行人的信息披露质量,督促保荐人、证券服务机构切实履行核查把关责任。

压实中介机构责任,事关发行人质量。

“在我看来,中介机构要更好地尽调履责,发挥市场‘看门人’的作用,在内部建立健全内控机制和问责机制,以制度督促中介机构各级员工认真履行相应职责;另外,不断涌现的新模式、新业态、新产业对中介机构的尽职履责的能力亦提出了更高的要求,中介机构应坚持不断学习和提高,切实提升执业水平。”龙亮说。

刘彤也表示,注册制改革有利于保荐机构尽快树立与注册制相匹配的市场理念,防止“穿新鞋走老路”;其次,有利于保荐机构强化保荐执业能力,确保选出真公司,力争挑出好公司;同时也有利于保荐机构强化定价能力,加强投行业务与“买方研究”的有机结合,坚持价值投资、长期投资、理性投资,使真正有市场前景的公司融到资。

三大炒股神器免费领取!数量有限,先到先得>>