首批10只公募基金率先披露中报 透露出哪些投资机会?

原创证券日报网证券日报之声

伴随恒越基金、中庚基金旗下基金密集披露半年报,2021年公募基金中报披露季近日拉开序幕。

基金中报与二季报到底有哪些区别?首批披露中报的10只基金产品都透露了哪些投资机会?这成为近期基金投资者颇为关注的话题。

基金二季报与中报的五大区别

根据相关规定,基金管理人一般是在半年结束之日起2个月内公布中期报告,基金的季度报是在季度结束之日起的15个工作日内公布。

事实上,基金的半年报和二季报是两份不同的报告,会在不同的时间公布,内容也有所不同。

1、二季报会披露报告期内基金的投资策略和运营分析;半年报除了分析基金投资策略外,基金经理还会对宏观经济、证券市场及行业走势进行简要展望,也有可能会重新发布近期的市场观点及后市投资观点。

2、二季报披露的是基金十大重仓股持仓明细;半年报则披露报告期内所有股票投资明细,同时还会披露报告期内累计买入/卖出金额超出期末基金资产净值2%或前20名的股票明细。

3、半年报中有重大事件的揭示,二季报则没有。

4、半年报会披露持有人情况的户数、户均份额、机构投资者占比;二季报则没有。

5、半年报会有未经审计的中期财务会计报表;季报则没有。

投资者们往往最关注的基金全部持仓、运作说明和未来展望,持有人情况,都会在最近披露的中报中浮出水面。

上半年丘栋荣管理的4只基金 平均投资190只股票

8月18日,中庚基金旗下所有基金产品正式披露中报。目前中庚基金旗下共有5只基金产品,除了被市场较为熟知的中庚小盘价值股票、中庚价值领航混合、中庚价值品质一年持有期混合、中庚价值灵动灵活配置混合以外,中庚基金近期发行了新基金中庚价值先锋股票,该基金已于今日募集结束。

中庚基金明星基金经理丘栋荣目前正在管理上述前4只产品,其投资动向一直颇受基金投资者关注。

其中中庚价值品质一年持有期混合的管理规模最大,截至6月30日,该基金管理规模为32.88亿元,成立时间为2021年1月19日。

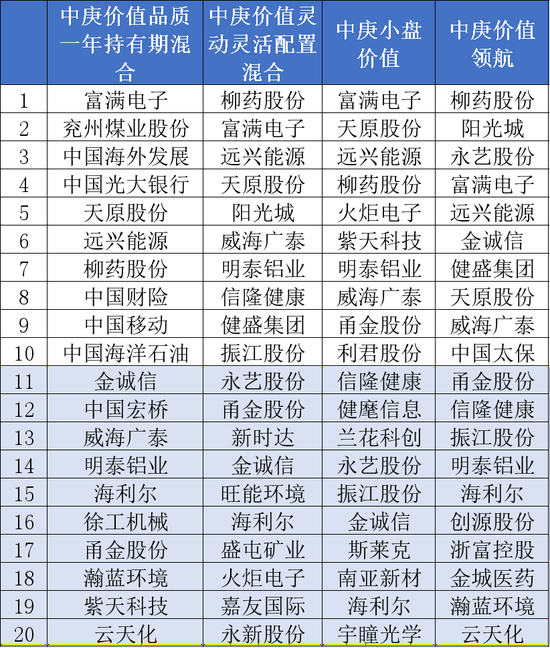

半年报显示,中庚价值品质一年持有期混合在上半年共计投资过135只个股(中庚价值灵动灵活配置混合183只,中庚价值领航混合210只,中庚小盘价值235只)。除了二季报披露过的富满电子、兖州煤业股份、中国海外发展、中国光大银行、天原股份、远兴能源、柳药股份、中国财险、中国移动、中国海洋石油这前十大重仓股之外,第十一至第二十只重仓股分别为:金诚信、中国宏桥、威海广泰、明泰铝业、海利尔、徐工机械、甬金股份、瀚蓝环境、紫天科技、云天化。

以下为丘栋荣旗下四只基金前20名重仓股明细:

数据来源:中庚基金产品中报

制表人:王思文

从持有人结构来看,丘栋荣管理的中庚小盘价值股票、中庚价值领航混合、中庚价值灵动灵活配置混合的持有人数量分别为60998户、39635户、24530户,机构投资者占总份额比例的44.39%、50.12%、31.77%。

成立最晚也是规模最大的的中庚价值品质一年持有期混合的持有人户数为31632户、机构投资者占比仅为0.54%,个人投资者占比高达99.46%。

恒越基金旗下5只混合型基金和1只债券型基金的中报也已经正式披露。

以下为恒越基金旗下5只混合型基金的持有人结构情况:

数据来源:中庚基金产品中报

制表人:王思文

基金经理最新观点:市场核心矛盾是结构性高估和低估并存

展望当前的宏观经济、证券市场及行业走势,丘栋荣在中期报告中写道:“疫情困扰、降准信号和弱高频数据表明经济有隐忧,不稳固不均衡,经济基本面回归常态仍需时日,政策定调中性偏宽的货币政策和逐步发力的财政政策,有望支撑经济平稳。

“我们认为市场核心矛盾仍是结构性高估和低估并存,分化在大盘股、成长股、核心资产等内部。”丘栋荣表示,以中证800为例,里面大盘成长类的公司估值持续处于非常昂贵的水平(历史90%分位以上);而有些公司则处于历史30%分位以下,非常便宜。这里面隐含了风险,也有我们所关注的机会,我们希望把握权益类资产的结构性机会来获得低风险高预期回报。

恒越基金投资副总监、权益投资部总监、恒越核心精选混合基金经理高楠认为,“下半年国内宏观经济大概率是总量缓降坡、流动性趋缓和。尽管经济基本面并不支持货币政策单边宽松,但原料价格高企之下小微企业经营压力或将在较长时间内存在,货币政策维持中性偏宽,对制造业保持适度支持、引导融资成本下行仍是必要之举。

“随着二季度信用收缩压力最大的阶段过去,下半年国内宏观流动性环境也将趋于缓和。海外疫情一波三折的影响下,全球经济复苏的进程、美联储QE退出的节奏仍存不确定性。”高楠表示,市场对美联储下半年进行QE缩减讨论存在一定预期,其对全球资产价格的影响程度目前尚未可知,我们对此保持密切关注。

对于后续关注的投资方向,丘栋荣看好三大方面:一是偏成长行业或公司,分布在电子、军工、机械、新材料、科创次新股等板块或行业中,主要是低估值小盘成长股,这类公司有长期持续的高成长性,估值相对合理且有机会挖掘出超预期股票;二是广义制造业中的细分行业龙头,基本面受益需求稳定增长、供给持续收缩、比如化工、轻工、金属加工、机械加工等细分行业,可以挖掘出真正的低估值小盘价值股;三是港股中的蓝筹股,分布在金融、地产、周期、制造、电信运营商等行业中。这类公司与中国经济基本面紧密相关,但市场研究和关注度均低,导致估值极度低,相对A股折价率很高,且分红情况非常好。

高楠则认为,综合对国内、外经济和流动性环境的考量,就A股市场而言,下半年出现趋势性单边行情的概率不高,预计仍是以成长相对占优的结构性行情为主,机会更多来自于新能源、消费、医药、科技等成长领域,需要自下而上,结合个股的成长确定性和市值空间综合考量。