来源:证券市场周刊

本刊记者 杜鹏/文

迈克生物股价自2020年高点以来接近腰斩,27.69亿元定增计划面临变数。

2021年2月初,迈克生物(300463.SZ)27.69亿元定增拿到证监会批文,本次定增对其资金链至关重要。但是时至今日,本次定增仍未落地实施,上市公司不得已于近日宣布延长定增有效期。

迈克生物定增延期背后,公司股价自2020年高点以来已接近腰斩,目前总市值在190亿元左右。如果按照目前价格定增,原股东权益将被大比例摊薄,实控人甚至存在失去控制权的风险。如今,二级市场股价已经成为影响本次定增的关键因素。

为了维护股价,迈克生物近日发布了一份靓丽的中报成绩单,收入和利润双双实现高增长。

然而,公司高增长主要因为新冠检测产品大幅增加,以及研发投入资本化。剔除掉新冠产品之后的收入增速并不高,尚未恢复至2019年水平。资产方面,公司固定资产畸高,周转率远低于同行水平,表现异常。

此外,迈克生物在资金链紧张的情况下仍然推出并快速实施了回购计划,但是效果并不理想。本次回购股份不被注销,而是用于激励员工,相当于变相用上市公司的钱来派发红包,存在损害股东利益之嫌。

定增延期

迈克生物主要从事体外诊断产品的研发、生产、销售,产品涵盖生化、免疫、临检、分子诊断、快速检测、病理、原材料等多个领域,2020年实现收入37.04亿元,其中自主产品、代理产品分别贡献收入18.53亿元、18.12亿元,占营业收入的比例分别为50.03%、48.91%。

2020年8月8日,迈克生物发布非公开发行预案,拟募集资金总额不超过27.69亿元,投向迈克生物IVD天府产业园项目、信息化和营销网络建设项目以及补充流动资金;2020年8月24日,迈克生物2020年第三次临时股东大会确定定增事宜的有效期为十二个月,即截至2021年8月24日;2021年2月,公司收到中国证监会定增批文,距离截至日期半年有余,管理层完全有充足时间完成定增事宜。然而,时至今日,迈克生物定增事项仍未落实,上市公司不得不延长有效期限。

7月31日,迈克生物发布公告称,公司董事会会议将定增有效期截止日延长至2022年2月4日。

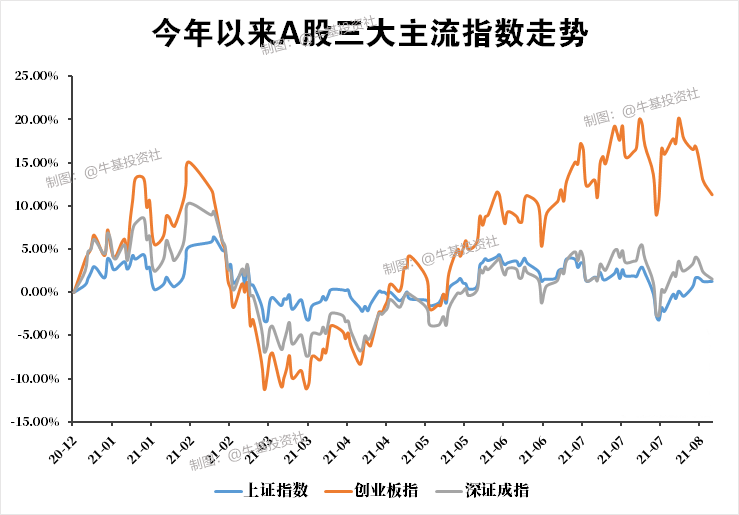

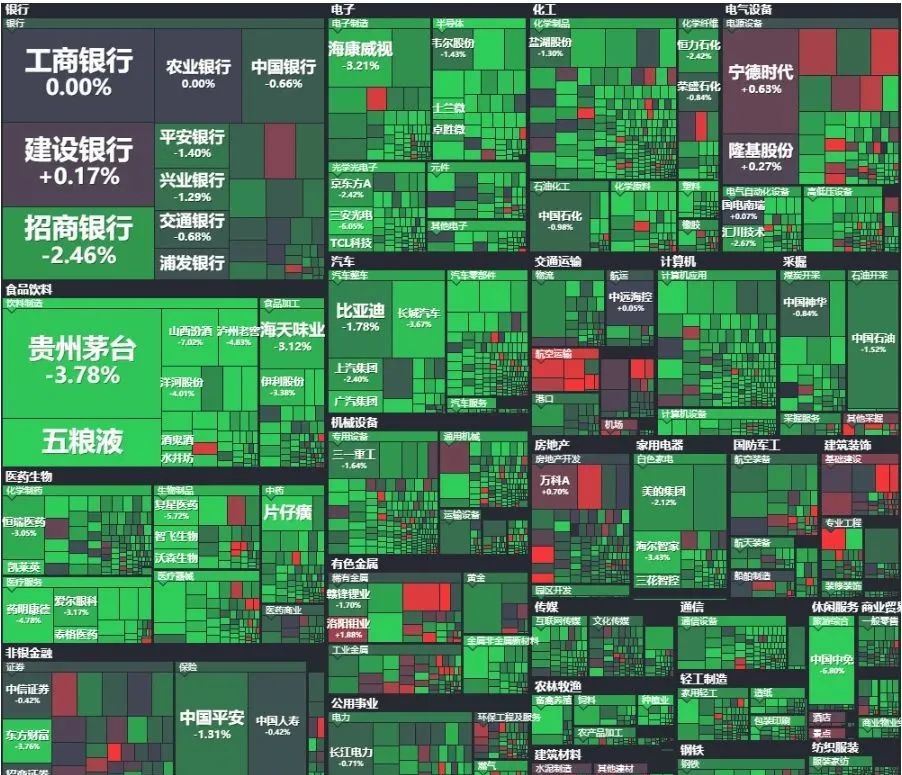

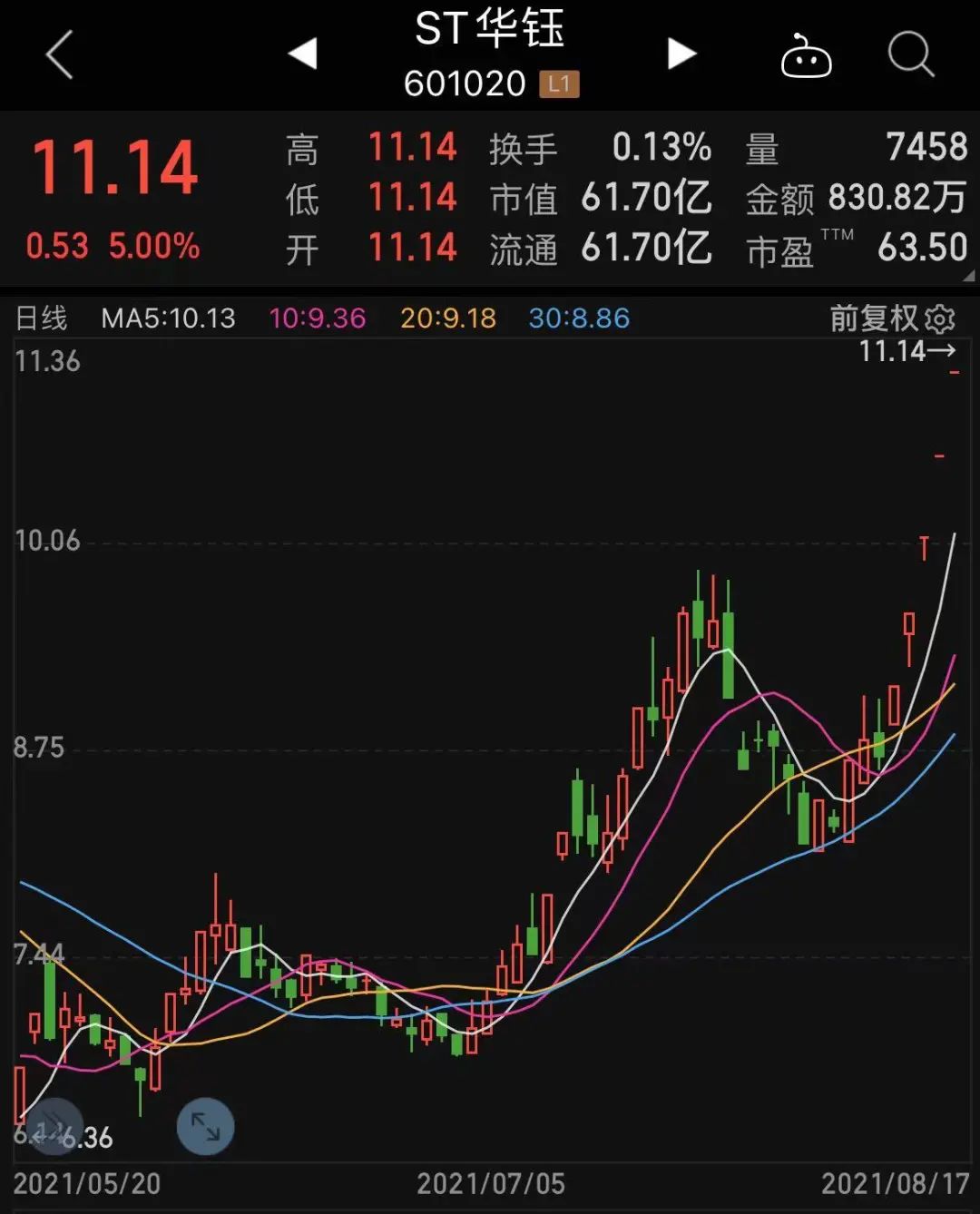

迈克生物定增难产背后,《证券市场周刊》记者注意到,公司股价出现较大幅度下跌。Wind资讯显示,自2020年6月份创下64.65元/股的最高价以来,公司股价一路下跌,8月9日收盘价跌至只有34.78元/股,相比最高价跌幅46%,总市值蒸发166亿元。

二级市场股价跌幅越大,本次定增对原股东权益摊薄比例也就越大,也就越不利于原股东。

本次定增的定价基准日为发行期首日,发行价格不低于定价基准日前二十个交易日公司股票均价的百分之八十。假设按照8月9日收盘价八折27.82元/股发行,本次27.69亿元定增计划需要新发行股份9953万股,占发行前总股本的比例达到17.87%,大幅摊薄原有股东权益比例,尤其不利于上市公司实际控制人。

根据2020年年报,迈克生物实际控制人为自然人唐勇、郭雷、王登明、刘启林,四者为一致行动人,合计持有上市公司股份34.66%,并不高。如果按照上述价格定增,四者合计持股比例将下降至29.4%,存在丧失上市公司控制权的风险。

迈克生物2020年8月8日发布的非公开发行预案称,本次发行数量不超过定增前公司总股本的15%,发行股票数量不超过8362万股。很显然,如果在目前价格实施定增,新发行股份数量将显著超过预案中所设置的上限。

本次定增对于迈克生物资金链至关重要。2021年6月30日,公司短期借款11.62亿元,一年内到期的非流动负债2.12亿元,长期借款2.39亿元,有息负债合计16.13亿元,而货币资金只有5.9亿元。

与此同时,公司每年都有大量的资本支出,2018-2020年及2021年上半年,公司购建固定资产、无形资产和其他长期资产支付的现金分别为5.3亿元、5.05亿元、5.01亿元、2.5亿元。根据2021年中报在建工程科目,公司天府国际生物城IVD产业园项目预算总额20.8亿元,工程累计投入比例只有1.37%,资金缺口巨大。

站在当前时点来看,二级市场股价对于迈克生物显得尤为关键。如何维护甚至拉升股价,恐怕已经成为管理层的重要议题。

护航股价

在定增关键节点,迈克生物发布了一份靓丽的成绩单。2021年上半年,迈克生物实现营业收入19.6亿元,同比增加34.97%;净利润5.32亿元,同比增加71.36%。

公司业绩高增长主要受益于新冠核酸检测产品,期间实现销售收入4.51亿元,同比增长133.49%。据了解,在新冠疫情爆发后,公司组织研发人员展开相关产品开发工作,2019-nCoV核酸检测试剂盒(荧光PCR法)等多款产品陆续上市。

在剔除掉新冠产品之后,迈克生物2021年上半年和2020年上半年的收入分别为15.09亿元、12.37亿元,同比增幅为21.99%,显著低于全口径增幅。2019年尚没有新冠疫情,公司当年上半年实现收入15.17亿元。比较来看,公司2021年上半年刨除新冠产品之后的收入尚未恢复至2019年同期水平。

新冠疫情作为突发事件给迈克生物带来的高增长难有持续性,公司股价从2020年高点以来接近腰斩,表明大资金也不认可这种没有持续性的高增长。

目前,欧、美、日等发达国家医疗器械占据了中国体外诊断高端市场,国内体外诊断行业集中度不高,“小而散”的特征比较明显,参与者众多,市场竞争激烈。因为新冠疫情事件,大量的体外诊断企业赚得盆满钵满,上市的体外诊断企业数量越来越多,进一步加剧行业内部的竞争。

迈克生物2020年自主产品收入18.53亿元,规模在目前体外诊断上市公司中不占优势。资料显示,迈瑞医疗、达安基因、圣湘生物、安图生物、新产业等多家同行的2020年自主产品收入规模都要显著高于迈克生物。

还有比较奇怪的是,迈克生物收入规模不大,但是固定资产却很高。公司2019年和2020年自主产品收入分别为12.16亿元、18.53亿元,2021年6月30日固定资产高达18.28亿元,两年收入和固定资产的比值分别为0.67、1.01。同行业内的新产业主业全部来自自主产品,2019-2020年收入分别为16.82亿元、21.95亿元,2021年3月31日固定资产为6.27亿元,两年收入和固定资产的比值分别为2.68、3.5。

对比可以发现,迈克生物固定资产周转率远远低于新产业,两者做的都是体外诊断试剂产品,为何固定资产周转会相差这么大呢?目前迈克生物固定资产占总资产的比例已经达到27.82%,对此上市公司有必要给出解释。如果没有合适的解释,那么其固定资产恐怕存在较大水分。

迈克生物研发投入资本化对于业绩也有贡献。2021年上半年,公司研发投入1.11亿元,其中研发费用8744万元。两者相减可以计算出,资本化研发投入金额为2371万元,资本化研发投入比例21.33%。

公司2020年研发投入资本化比例为14.02%,说明公司2021年上半年采用了更加激进的会计政策。

2021年6月30日,迈克生物开发支出账面金额8040万元,而业内的新产业和安图生物均没有任何的开发支出。可以看出,迈克生物研发投入会计处理政策相比同行更加激进。

研发投入资本化的好处是可以增加当期净利润和净资产,迈克生物2021年上半年研发投入资本化金额占净利润的比例为4.46%。

为了维护股价,迈克生物还实施了回购计划。3月24日,迈克生物发布回购公司股份方案,拟使用自有资金以集中竞价交易方式回购,总额不低于1.5亿元且不超过3亿元,回购股份价格不超过60元/股。2021年6月30日,公司完成回购计划,期间累计回购384万股,成交均价为44.26元/股,支付的总金额1.7亿元。

从迈克生物资金状况来看,目前并不适合回购,但是公司仍然推出回购计划,从推出到实施完毕仅用时2个多月时间,可见其维护股价之迫切。不过,本次回购并没有产生效果,目前股价比回购期间还要低。

本次回购股份不会被注销,而是用于实施公司股权激励计划或员工持股计划,相当于变相用上市公司的钱来给管理层派发红包,存在损害上市公司股东利益之嫌。

《证券市场周刊》记者给迈克生物发去了采访函,截至发稿未收到上市公司回复。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>