上周市场回顾

市场风格切换,金融地产反弹。

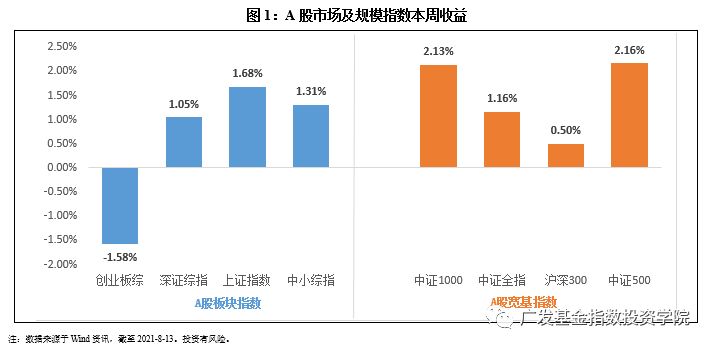

上周A股风格切换,沪深300上涨0.5%,而创业板指下跌4.2%,成交额环比下降,日均为12800亿左右,北上资金累计流入12.8亿。(数据来源: wind,2021.8.9-2021.8.13)

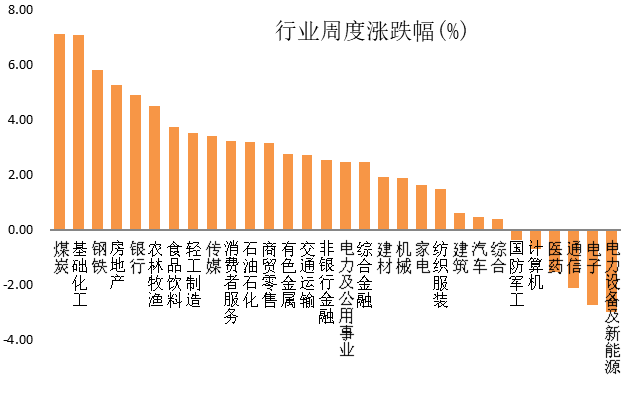

结构方面,上周30个行业板块有24个上涨,有6个下跌;其中表现相对较好的是煤炭、基础化工、钢铁、房地产和银行,而表现居后的则是电力设备及新能源、电子和通信。

(数据来源:wind,2021.8.9-2021.8.13,横轴为中信一级行业)

永赢基金认为:结构性行情下,成长风格内部分化,同时可考虑均衡配置。

展望未来

受通胀、金融数据以及地产政策的影响,上周市场风格发生明显变化。上周受PPI高于预期以及部分金融数据低于预期的影响,市场出现调整。期间,市场风格发生明显变化,前期表现相对落后的价值蓝筹和周期股明显反弹,而前期表现强势的科创成长风格表现相对落后。其中,在地产政策边际放松的影响下,地产以及相关产业链涨幅明显。

社融数据不及预期或反映货币政策决策条件的变化,而地产政策变化可能较难改变板块趋势行情。

· 1 ·

7月央行超预期降准,但从7月社融数据来看,超预期宽松的货币政策并未完全传导至实体经济领域,可能的原因是央行货币政策的决策逻辑发生了重大变化。

· 2 ·

社融持续下行或预示着未来一个季度实体经济数据仍有下行压力,上证50及沪深300等大盘风格后续仍有一定的压力,年末政策定调时期大盘可能将迎来转折点。

· 3 ·

对于地产行业政策变化的影响,我们认为过去地产需求端一直受到政策压制,目前已经传导到供给端,部分房企拿地意愿不强,再继续下去可能会造成地方财政困难等问题。

策略观点:结构行情,成长分化,风格平衡。

· 1 ·

央行全面降准、730政治局会议定调释放偏松信号,叠加近期的土地流拍和出口出现放缓的迹象,可能意味着短期国内流动性环境仍将偏松,同时考虑到海外流动性风险将至未至,预计市场或仍有结构性行情。

· 2 ·

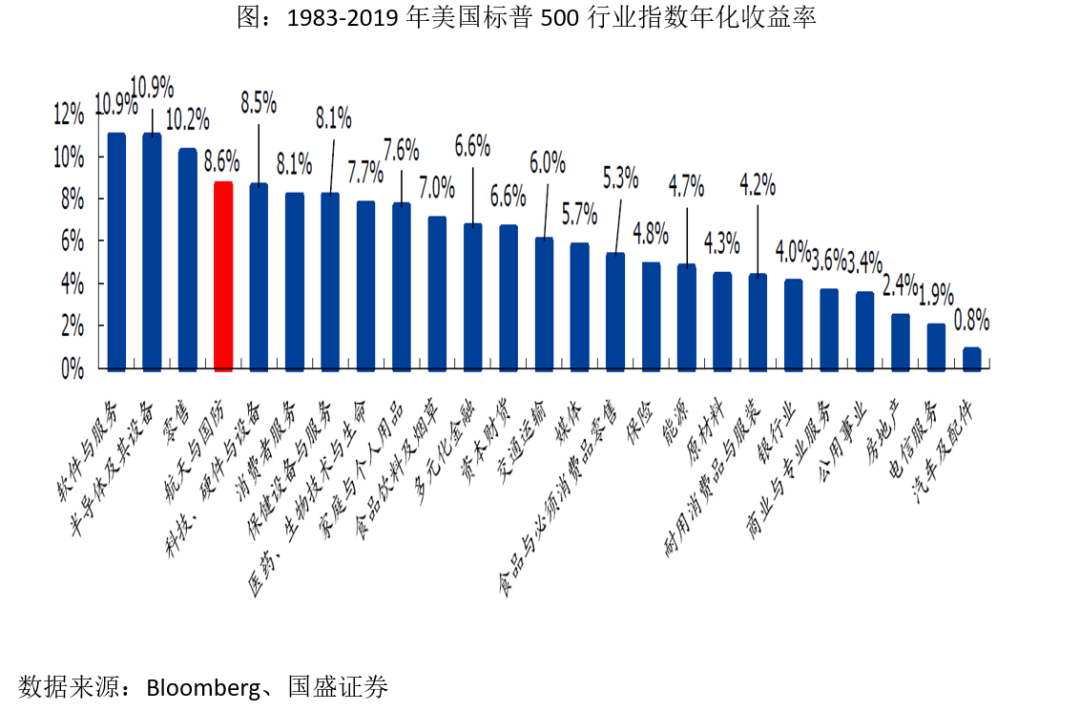

风格和行业配置方面,仍以新能源、半导体和军工等成长风格为主,但成长风格内部中新能源和半导体赛道较为拥挤,可以往更具性价比和更好预期收益率的细分板块进行切换,其中新能源汽车未来可能往自动驾驶等其他细分赛道进行扩散。

同时关注中游制造景气回升的机会,上游资源品供需偏紧格局继续催生博弈行情,预计整体风格或将适当平衡。

近期如下因素需要关注

1)每月国内财政支出节奏以及公募基金新发规模变化。

2)国内经济数据、通胀水平和社融数据。

3)观察海外疫情(新增病例、住院率和死亡率)、疫苗接种速度。

4)8月底全球央行会议,美国基建法案和加税政策的推行进度。

风险提示:投资有风险,投资需谨慎。观点仅供参考,不构成投资建议。