□本报记者徐金忠

《倚天屠龙记》里有一个情节,练得乾坤大挪移的张无忌,以少林功夫龙爪手胜了少林高僧,一句“晚辈以少林派的龙爪手胜了大师,于少林威名有何妨碍?晚辈若非以少林绝艺和大师对敌,天下再无第二门功夫,能占得大师半点上风”,在出奇制胜后,巧妙地显示了自己的谦虚。

盛夏日,坐在上海南京西路一家咖啡馆里的赵斌(化名),言语间正是有这样的一种感觉。赵斌原来是一家公募基金的研究员,后来又短暂做过一段时间基金经理,如今又“玩转”实业,正在等待旗下公司的IPO。但事实上,要说转战实业的“张无忌”,赵斌并不是第一个:一度市值破千亿的璞泰来,背后站着一个前公募基金经理梁丰;欲擎起国产光刻胶大旗的华懋科技,其实际控制人同样出身于公募基金研究员……

张无忌能够打败少林高僧,靠的是练成乾坤大挪移后,什么武功都可以现学现卖,也很快能看出对手招数的破绽。那么,这些在“实业江湖”掀起风浪的前基金经理们,有几个会绝世神功,又有几个只是还没有遇到劲敌?在实业界,这些投资出身的高手们,还将经历一轮又一轮的大浪淘沙。

转战实业的“张无忌”们

赵斌不是不知道梁丰,甚至梁丰的成功给他很多的启发。但是,言语之中,他觉得自己跟梁丰之间的差距不大,自己也一定有成功的一天。

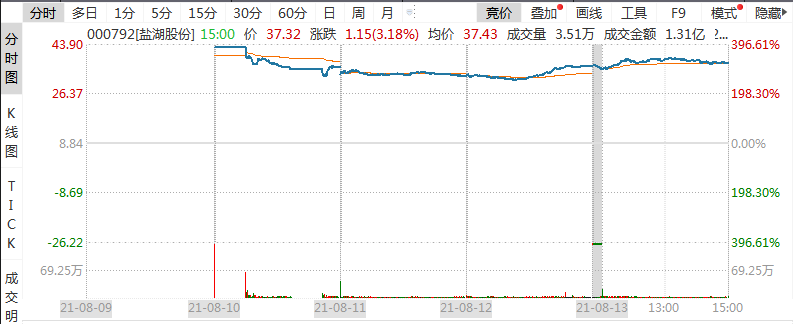

梁丰确实能成为赵斌的偶像。今年以来锂电材料龙头璞泰来股价一路高歌猛进,大涨逾80%,市值一度突破千亿元。实际上,璞泰来成立的历史不超过10年。该公司成立于2012年,总部位于上海,主营业务为高性能膜材料、锂离子电池、电池材料及专用设备技术领域的技术开发、技术转让、技术服务等。公司核心技术是以锂离子电池负极材料、自动化涂布机、隔膜涂覆加工、铝塑包装膜、纳米氧化铝等业务的全面延伸。

在梁丰创立璞泰来5年后,该公司在上交所上市。最新公告显示,梁丰与配偶邵晓梅直接和间接持股占比为38.1755%,如果以千亿总市值计算,梁丰夫妇持股的市值超过380亿元。

履历显示,1968年出生的梁丰,从2003年1月到2010年5月,在公募基金行业从业7年多,担任过基金经理、投资总监。先后在中信基金(后被华夏基金合并)、友邦华泰基金(现华泰柏瑞基金)任职。2010年,梁丰从基金公司辞职,彼时,和大多数传统的公募人转型方向一样,梁丰“公奔私”成立了上海毅扬投资管理有限公司。当业界以为他会在私募领域精耕细作的时候,梁丰却从资产管理行业转战实业界。2012年,看好新能源汽车市场的梁丰,与技术出身的前同事陈卫共计出资1亿元设立了新能源企业璞泰来。其中,梁丰出资7000万元,持股70%,任公司董事长。随后,梁丰和璞泰来开启了在新能源产业的“星辰大海”。

同样,在华懋科技的实控人信息中,也出现了一位前公募基金人袁晋清。其履历显示,他曾任国泰基金管理有限公司投资管理部研究员。公司年报显示,东阳华盛企业管理合伙企业(有限合伙)(简称“东阳华盛”)持有华懋科技15.94%股份,其一致行动人宁波新点基石投资管理合伙企业(有限合伙)则持有9.06%股份。资料显示,东阳华盛的执行事务合伙人为上海华为投资管理有限公司(简称“华为投资”),袁晋清在华为投资中的持股为54.65%,且作为有限合伙人认缴东阳华盛7.14%的出资额。

不过,对于袁晋清在公募基金期间的经历,现有的公开资料并不太多。

“乾坤大挪移”

那么,这些转战“实业江湖”的前公募基金人到底有什么功夫?

梁丰曾断言,产业资本将颠覆基金的话语权。作为基金经理时,梁丰曾接受采访表示:“以前我们可能很少通过产业资本的角度去看问题,随着产业资本的力量进入,基金对市场的影响已经大大弱化,而全流通市场中,产业资本将占据市场的主导地位。”在讲到市场观点时,梁丰强调,看好中国制造业前景,选择装备制造、大众原材料等一些很有竞争力的龙头企业,以及零部件企业。

这样看来,梁丰是用实业上的成功,践行了自己的投资理念。而且,因为出身投资,梁丰在璞泰来的经营中,也是招数颇多,恰似学会了“乾坤大挪移”,学什么武功都特别快。回溯发现,2012年11月,璞泰来成立于上海张江高科技园区,注册资本1亿元,梁丰和璞泰来总经理陈卫分别出资7000万元和3000万元,分别占70%和30%。自创立以来,璞泰来的定位就是控股和管理,2012年成立以来,通过新设、收购和出售子公司的一系列资产重组动作,完成了璞泰来在锂电池行业上下游关键材料和设备的产业链布局。

梁丰曾经说过,之所以进入现在的行业,是因为对产业的价值链进行研究后发现,应该投资对锂电池行业技术具有至关重要影响的、有一定技术壁垒的、有市场容量的,并且团队具备优势的领域。公司与相关技术领域内的专家团队紧密合作,通过研发新产品快速进入高端客户的市场。

而且,梁丰身边还有很好的“搭档”——陈卫作为创立璞泰来的董事总经理兼股东之一,历任过国内知名新能源开发制造公司ATL工程总监及研发副总裁,是ATL创始人之一,在锂离子电池领域拥有丰富的经验与行业资源。而璞泰来主要客户就包括了ATL、宁德时代、三星SDI、LG化学、比亚迪等。一季度末,陈卫仍持有璞泰来8.66%股份。两人早年的相识,让后期两人在实业开拓上的配合,实现了互相成就。

如果说外界认识梁丰,更多是从实业层面的话,那么袁晋清需要在实业层面向市场传递更多的积极信号,才能让他从“金融操盘”的固有印象中淡化下来。2012年,当时27岁的袁晋清设立了华为投资,与华为投资一道在东阳华盛的平台上,还有东阳市国有资产投资有限公司等等。不过,入主上市公司后,袁晋清遭遇了“水土不服”,市场质疑其一系列的资本运作,特别是跨界投资的半导体光刻胶产业,与多方的关系“剪不断理还乱”,为此,厦门证监局发布了对华懋科技、袁晋清、胡世元采取责令改正措施的决定,认为华懋科技在信息披露、公司治理方面存在问题,包括对外投资决策不审慎、信息披露不准确等。7月21日,华懋科技还收到了上海证券交易所出具的《关于对华懋(厦门)新材料科技股份有限公司有关对外投资事项的问询函》,问询函对公司对外投资半导体光刻胶相关资产提出了相关问题。华懋科技已经在7月28日、8月5日、8月13日三次公告延期回复上交所问询函。

哪里是“光明顶”

有意思的是,赵斌对梁丰和袁晋清两人,也有精彩的点评。

赵斌认为,梁丰是幸运的。“如果你梳理璞泰来的发展,梁丰的运气真的好。一是行业选对了,二是时势造英雄。”赵斌认为,梁丰在投资中很注意观察制造业的机会。新能源电池领域的实业投资,是他发现的,并有能力牢牢占据风口。另外,资本和实业的配合,则是梁丰享受到的天时地利人和,“梁老板干的事情相对纯粹,市场对他兼并收购的风评也比较好”。

对于袁晋清,赵斌认为,他缺少很多条件,以后可能会因此付出不小的代价。“首先,华为投资和东阳华盛,就涉及到很复杂的资本关系。看似那些大金主们并没有介入袁晋清的实业投资,但是终归会有资本带来的限制。另外,入主一家上市公司再转型投资火热的半导体光刻胶产品,怎么看都是投行思维,实业运作的色彩不够浓厚。”赵斌说。

当然,真正在华懋科技内部,看到的则是不一样的风景。在华懋科技战略投资部总经理郑云龙看来,华懋科技投资的半导体光刻胶项目,正是解决国内半导体产业的关键基础材料,借助资本的力量,可以更好实现这一目标。

事实上,赵斌对资本和产业之间的关系,也有比较“矛盾”的态度:毕竟他是从投资而来,自己投资实业的启动资金,也是带着“金融属性”;但是,实业做到一定的阶段,还是要淡化金融属性,真正聚焦到一家实业企业该做的事情。“我希望我们企业,在上市后,一些资金可以在获得收益后淡出,我不想做成资金指挥下的职业经理人,而是希望做企业家。”这是赵斌的设想。

在国内产业创新升级和国际竞争力不断增强的背景下,赵斌这样的想法,可以说是恰逢其时。但是,也有资管行业人士提醒,在“金融资本”涌向实体产业之时,产业赛道是不是也面临着一定程度的“泡沫”。“聚焦新能源、半导体等热门赛道,一方面可以说明,这些从投资转型而来的资产管理大咖们的产业嗅觉十分灵敏,快速抓住了产业和资本市场的热点;另一方面,实业的成长和发展,有其规律和历程,迅速崛起的企业背后,金融思维是助推器,也可能会让企业快速透支其发展前景。在行业和企业烈火烹油之际,大家都看到了其积极意义,当大水退潮,可能会有不一样的风景。”一位公募机构的基金经理说。

那么,在实业一侧,又怎样看待这样的发展潮流?一位实业企业的负责人告诉中国证券报记者,在实业和金融密切联系的当下,双方的跨界早已不是新鲜事,但是此前很多从实业跨界金融的,鲜有反其道而行之的例子。“不过,事情总是在发生变化。”这位企业负责人在回答中国证券报记者提问时,被一通电话打断,电话那头是一家券商研究所,对方的意思是,有金融机构做产业研究的朋友,想通过这位企业负责人了解一些产业技术路线、产能分布和市场占用情况。产融之间的紧密关系,由此可见一斑。