消费底仓搭配成长弹性,筛选行业、初选个股到精选公司……华泰柏瑞景气成长混合基金拟任基金经理吴邦栋拥有条分缕析、层层递进的投资方法和投资体系。日前,吴邦栋接受了中国证券报记者的采访,进一步详细介绍了他的投资理念和选股方法。

吴邦栋在采访中表示,基于目前市场上估值和基本面的情况,市场目前的投资风格可能出现一定的切换,低波动的底仓品种和中期进攻的成长方向仍然是其投资的“基石”。

主攻“消费+成长”

吴邦栋投资的主攻方向十分明确:“消费+成长”。具体来看,吴邦栋的投资选择以消费为底仓,成长为弹性,当消费底仓动力不足时,阶段性配置银行股。其理由是消费、银行方向的优质个股从过去5-10年数据看,波动率较低,作为底仓或可有效控制组合回撤波动;而成长方向提供弹性,为组合提供了取得超额收益的可能。

这样的组合配置模式,与吴邦栋一直以来的研究和投资经历有关。资料显示,吴邦栋拥有丰富的买卖方研究经验,曾任长江证券研究员、农银汇理基金研究员;2015年6月加入华泰柏瑞基金,历任高级研究员、基金经理助理。现在管理着华泰柏瑞创新动力、华泰柏瑞战略新兴产业等基金产品;吴邦栋在消费、计算机、金融等领域拥有丰富的行业研究经验。

那么,这样的组合配置,吴邦栋的战绩如何?截至7月底,吴邦栋从2018年3月开始管理的华泰柏瑞创新动力近两年的回报率高达143.48%,他的任职回报率为152.12%;吴邦栋从2020年3月开始管理的华泰柏瑞战略新兴产业A任职回报率是79.20%。

而且很重要的一点是,观察吴邦栋所管理的基金产品的净值曲线,可以看出持有人的持有体验较好。“投资中,我注重投资者的持有体验,注重投资的胜率,因为一旦投资的胜率很低,投资者的沉没成本很高,很容易拿不住,无法获得较好的投资回报。我希望我的投资组合所呈现出来的历史复合收益率不仅仅是一个纸面上的复合收益率,而是能够转化为基民实际最后能够获得的收益率。”吴邦栋表示。

投资的“矛和盾”

实际上,“消费+成长”的组合,只是吴邦栋投资体系中的第一步,即在行业上进行的筛选。“选择稳定、可持续的行业赛道,即相对沪深300指数能获得稳定超额收益的赛道。从结果来看,相对集中于成长和消费赛道。”吴邦栋介绍称。

接下来,则是对个股公司的初选和精选。初选过程,吴邦栋通过量化指标,筛选高质量的公司,作为初选池,每月动态调整和跟踪,利用控制公司质量来控制组合的回撤风险。吴邦栋在初选公司上,有“三好学生”的标准:持续的高ROE水平;高现金流质量,即公司有自我造血能力和持续的现金流正循环;较高的市值和日均交易量。其中,对于现金流质量,吴邦栋特别关注,“经营性现金流的质量、自由现金流的质量及其构成,都是判断公司质地相当核心的指标”。

在初选之后,吴邦栋进行的是进一步的精选。在质地优秀的公司中优中选优,选择景气度持续或加速的个股放进精选池,利用行业、个股的景气度优势提供进攻和收益。当然,投资有“矛”还需有“盾”,他也会根据市场环境,在组合中配置一定比例的金融类公司来控制风险和回撤。

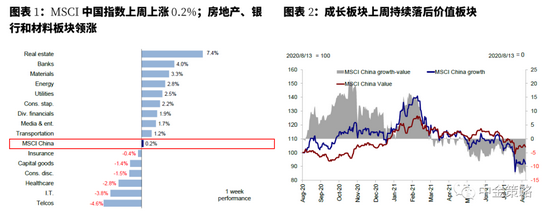

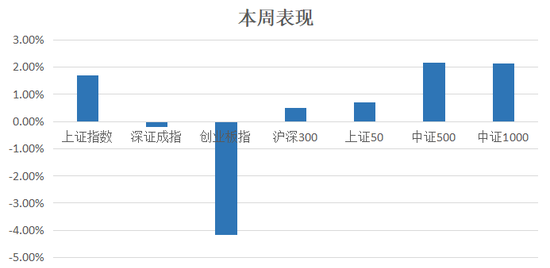

吴邦栋的投资风格还有一个较为突出的特点,就是他一般不通过仓位的大幅调整做频繁的择时。吴邦栋坦言,在自己的组合中,适合构建底仓的资产是商业模式稳定的资产,如医药、消费和金融。但医药、消费等资产今年面临估值消化和波动率加大的问题;金融、地产类高股息品种又有成长性不足的问题。而且今年以来,个股极度分化,类似剥蒜头,不断有公司掉队,过去半年80%公司下跌,机构持仓高度相似,龙头公司波动率显著放大。

对于下一阶段的市场,吴邦栋有自己的专业研判,并看到了其中新的机会。“基于目前市场上估值和基本面的情况,市场目前的投资风格可能会有一定的切换。我的策略是在存量博弈行情中,聚焦高景气投资机会,沿着经济复苏逻辑,重点关注中期进攻看好方向与底仓低波方向的机会。”