来源:陈显顺策略研究

陈显顺 方奕 黄维驰

本报告导读

▶ 随着权重企稳+中小板块拉升,市场向上发力有望延续。基于无风险利率与风险评价下行,风格上把握中盘蓝筹,行业配置上执手科技成长,新增建议关注券商银行。

摘要

▶ 大势研判:迷雾渐开,向上生长。国君策略于7月31日提出“底部区域,蓄势迎新生”,近两周维度来看,沪指分别上涨1.79%和1.68%,向上拉升的趋势仍在延续。展望后市,分母端无风险利率下行将成为核心驱动:一方面,通胀上行最快时期已过,信用收缩走出最快时刻。国内PPI 6月回落至8.8%后,7月同比增速抬升至9.0%继续高位磨顶,但上行最快的时期已过。从CPI来看,7月同比继续下行至1.0%,央行对CPI全年2%以下的判断亦显示通胀无忧。此外,6月社融增速较5月持平,最快的下行阶段基本结束。随着通胀高点磨顶,信用收缩的幅度有望逐步缓和,利率下行的核心制约显著缓解。另一方面,中低收入群体资产负债表尚待修复,居民短期贷款同比少增反映消费复苏放缓,政策“稳”的必要性更强。基于以上,我们战略判断无风险利率下行,伴随前期情绪扰动的消散,叠加权重板块企稳+中小市值风格拉升动力充沛,市场有望继续向上发力。

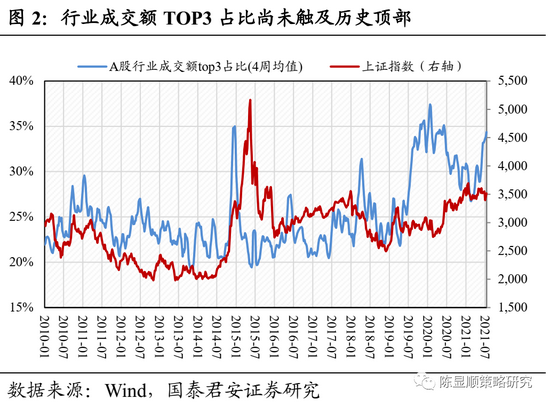

▶ 底层逻辑未变,分歧亦是共识。近期关于科技成长热门赛道的分歧再起,核心矛盾指向 “贵不贵”。我们认为,当前经济仍面临一定下行压力,预计下半年维持宽货币+稳信用的组合,在此背景之下,科技成长的盈利增速俨然成为市场共识。从行业配置层面来看,“盈利决胜负,而非估值比高低”,科技的景气周期+自上而下导向催化,仍是我们首要推荐的方向。从交易拥挤度来看,尽管筹码结构集中度有所提升,但当前市场TOP3行业成交占比34.37%,并未触及近十年以来的顶部位置,交易热度难言见顶。

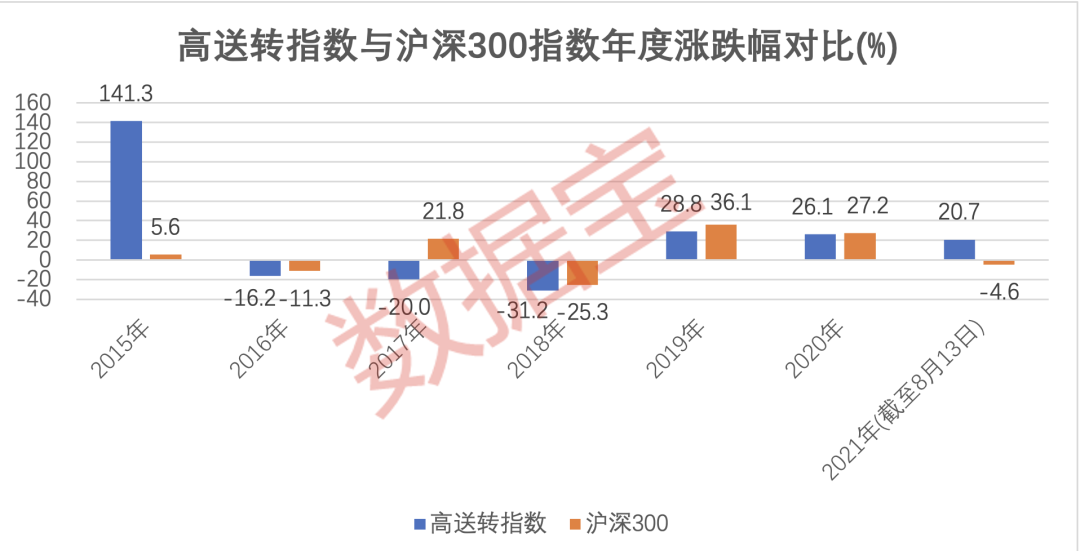

▶ 坚守中盘蓝筹风格主线。国君策略团队2月9日提出“新的聚焦,中盘蓝筹的崛起”,认为随着行业景气的扩散,投资的视角应向盈利改善更快的方向聚焦,我们的逻辑不断兑现。除了盈利优势,中小风格占优更多源于信用周期的边际趋宽。盈利的中间逻辑在订单-库存,起点逻辑在于信用。2021年3月以来,随着信用预期逐步改善,以中证500为代表的中盘蓝筹进入投资视野。事实上,中证500指数2021Q1单季度盈利增速达116%,Q2已披露预告层面增速达97%,显著跑赢沪深300。随着稳增长背景下信用周期的边际向上,中盘风格估值盈利均有支撑。

▶ 行业配置:执手科技成长,关注券商银行。科技制造景气周期+自上而下导向催化,仍是我们首要推荐的方向。但拥挤的交易下,科技成长并非全部。行业配置重点推荐:1)产业周期向上:半导体(晶方科技)/新能车/锂电(赣锋锂业/亿纬锂能)/光伏(大全能源)/设备(至纯科技);2)宽松预期叠加盈利估值性价比:券商(东方财富)/银行(江苏银行)/地产;3)景气反转背景下的新基建:通信(中兴通讯);4)青黄不接下,盈利估值性价比极佳的周期成长品种,优选中期供需稳定的:玻璃/轮胎/建材(旗滨集团/东方雨虹)/钢铁(华菱钢铁)等。

1

迷雾渐开,向上生长

大势研判:迷雾渐开,向上生长。国君策略于7月31日提出“底部区域,蓄势迎新生”,近两周维度来看,沪指分别上涨1.79%和1.68%,向上拉升的趋势仍在延续。展望后市,分母端无风险利率下行将成为核心驱动:一方面,通胀上行最快时期已过,信用收缩走出最快时刻。国内PPI 6月回落至8.8%后,7月同比增速抬升至9.0%继续高位磨顶,但上行最快的时期已过。从CPI来看,7月同比继续下行至1.0%,央行对CPI全年2%以下的判断亦显示通胀无忧。此外,6月社融增速较5月持平,最快的下行阶段基本结束。随着通胀高点磨顶,信用收缩的幅度有望逐步缓和,利率下行的核心制约显著缓解。另一方面,中低收入群体资产负债表尚待修复,居民短期贷款同比少增反映消费复苏放缓,政策“稳”的必要性更强。基于以上,我们战略判断无风险利率下行,伴随前期情绪扰动的消散,叠加权重板块企稳+中小市值风格拉升动力充沛,市场有望继续向上发力。

2

底层逻辑未变,分歧亦是共识

分歧亦是共识。近期关于科技成长热门赛道的分歧再起,核心矛盾指向 “贵不贵”。我们认为,当前经济仍面临一定下行压力,预计下半年维持宽货币+稳信用的组合,在此背景之下,科技成长的盈利增速俨然成为市场共识。从行业配置层面来看,“盈利决胜负,而非估值比高低”,科技的景气周期+自上而下导向催化,仍是我们首要推荐的方向。从交易拥挤度来看,尽管筹码结构集中度有所提升,但当前市场TOP3行业成交占比34.37%,并未触及近十年以来的顶部位置,交易热度难言见顶。分歧亦是共识。近期关于科技成长热门赛道的分歧再起,核心矛盾指向 “贵不贵”。我们认为,当前经济仍面临一定下行压力,预计下半年维持宽货币+稳信用的组合,在此背景之下,科技成长的盈利增速俨然成为市场共识。从行业配置层面来看,“盈利决胜负,而非估值比高低”,科技的景气周期+自上而下导向催化,仍是我们首要推荐的方向。从交易拥挤度来看,尽管筹码结构集中度有所提升,但当前市场TOP3行业成交占比34.37%,并未触及近十年以来的顶部位置,交易热度难言见顶。

3

坚守中盘蓝筹风格主线

坚守中盘蓝筹风格主线。国君策略团队2月9日提出“新的聚焦,中盘蓝筹的崛起”,认为随着行业景气的扩散,投资的视角应向盈利改善更快的方向聚焦,我们的逻辑不断兑现。除了盈利优势,中小风格占优更多源于信用周期的边际趋宽。盈利的中间逻辑在订单-库存,起点逻辑在于信用。2021年3月以来,随着信用预期逐步改善,以中证500为代表的中盘蓝筹进入投资视野。事实上,中证500指数2021Q1单季度盈利增速达116%,Q2已披露预告层面增速达97%,显著跑赢沪深300。随着稳增长背景下信用周期的边际向上,中盘风格估值盈利均有支撑。

4

行业配置:执手科技成长,关注券商银行

行业配置:执手科技成长,新增建议关注券商银行。科技制造的景气周期+自上而下导向催化,仍是我们首要推荐的方向。但拥挤的交易下,科技成长并非全部。行业配置重点推荐:1)产业周期向上:半导体(晶方科技)/新能车/锂电(赣锋锂业/亿纬锂能)/光伏(大全能源)/设备(至纯科技);2)宽松预期叠加盈利估值性价比:券商(东方财富)/银行(江苏银行)/地产;3)景气反转背景下的新基建:通信(中兴通讯);4)青黄不接下,盈利估值性价比极佳的周期成长品种,优选中期供需稳定的:玻璃/轮胎/建材(旗滨集团/东方雨虹)/钢铁(华菱钢铁)等。

5

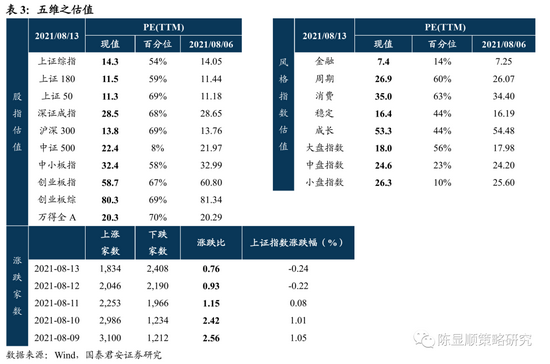

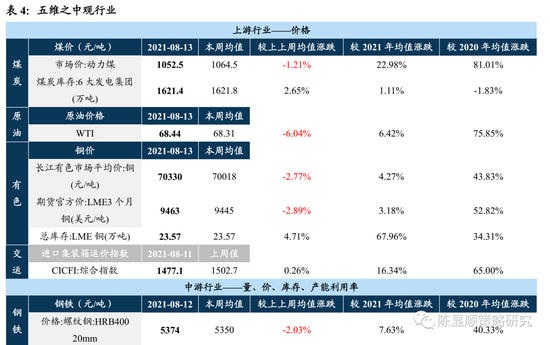

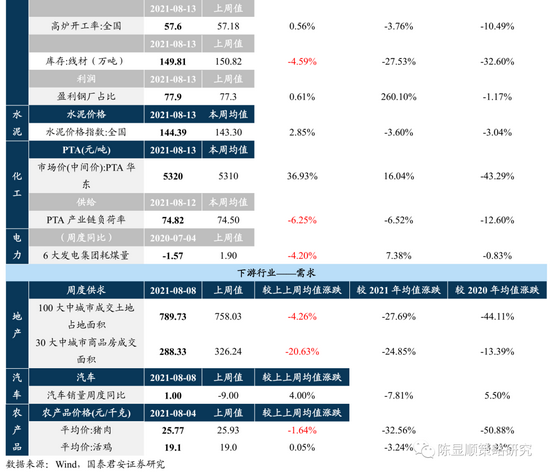

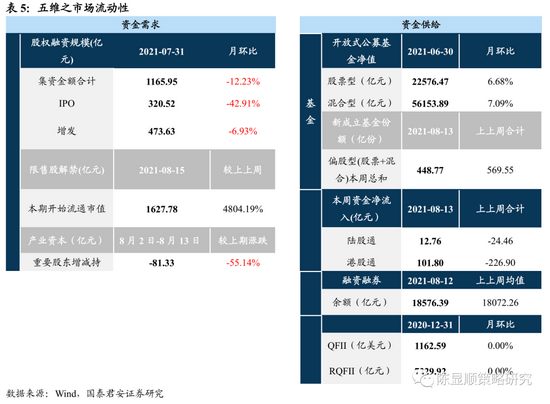

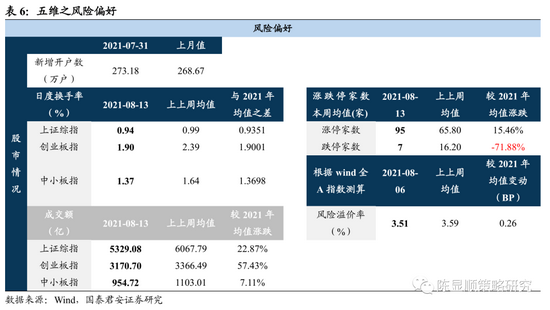

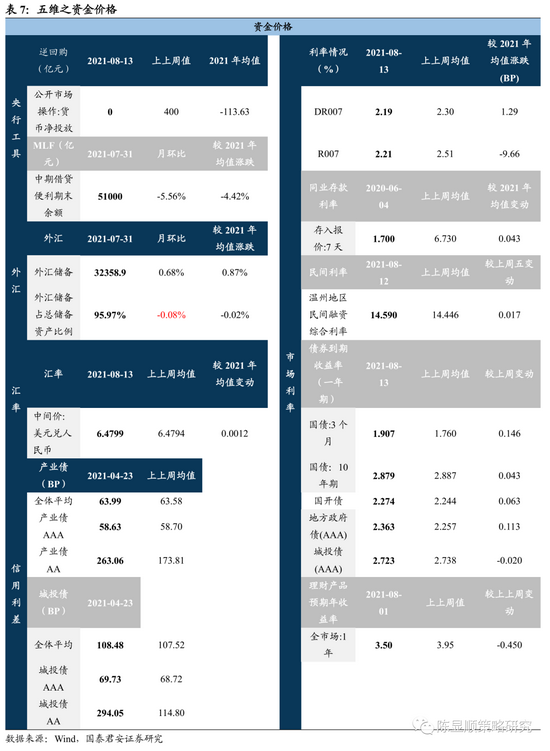

五维数据全景图

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>