来源:少数派投资

不论是投资者致私募大佬的公开信,还是某私募基金经理回怼投资者,都反映了市场情绪已经到达了彼得林奇鸡尾酒会理论的第四阶段:基民给基金经理推荐股票。

这一经典的判断股市走势的理论可能部分投资者有所耳闻,简单来说就是,身为基金经理的彼得林奇参加鸡尾酒会时:

当人们宁愿去跟牙医交谈而不讨论股票,这相当于股市低迷探底—第一阶段;

当人们对他和股票的关注程度有所上升,对应股市抄底反弹—第二阶段;

当没人再关心其他事情而都围着他询问推荐股票时,股市已经达到阶段性高点—第三阶段;

当所有人都反过来开始向基金经理介绍股票,告诉他应该买哪只的时候,意味着股市已经到达了从巅峰进入下跌—第四阶段。

虽然林奇本人也时常提醒人们,鸡尾酒会理论不应被盲目迷信,不应是放之四海而皆准的,但股市历史中还是会有异曲同工的故事来反映一些周期和市场脉搏。比如说,擦鞋匠故事、卖菜老太的行为等等。

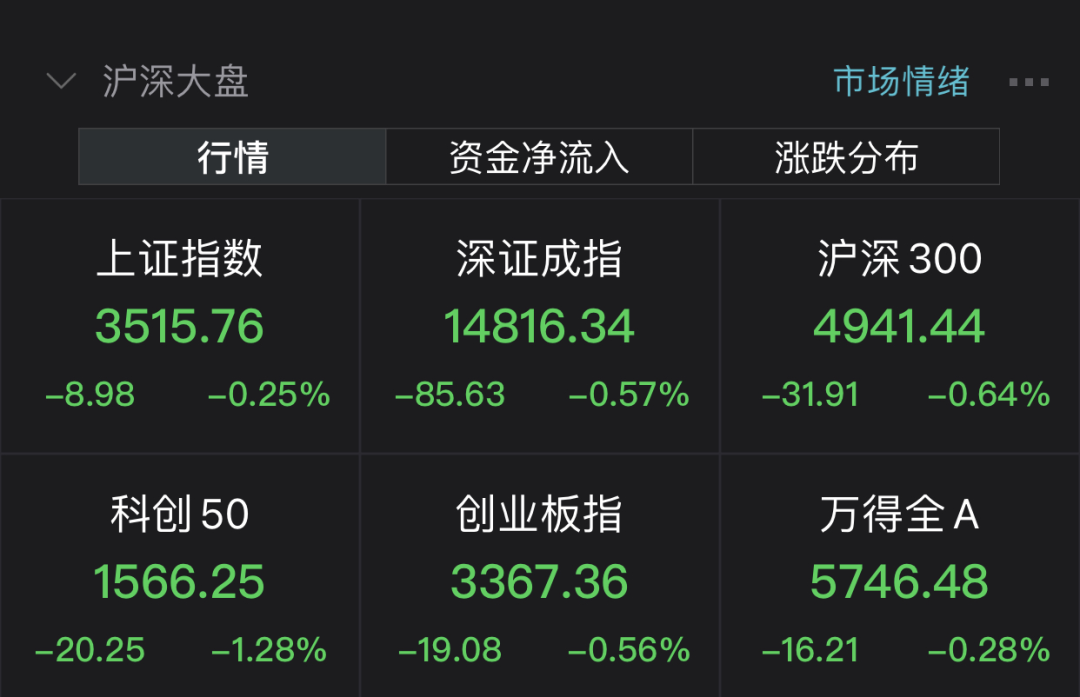

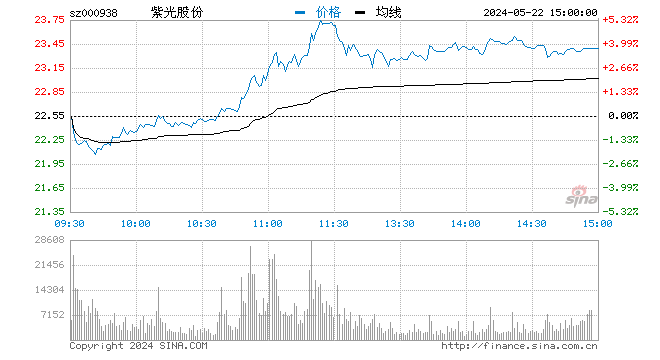

放在当下的投资市场上,尤其是近几个月的行情,不同于以往A股“牛短熊长”的简单概括,目前成长风格股和价值风格股极端分化,周期性理论所对应的正是成长牛市和价值熊市的阶段。

部分投资者因为极端分化的行情和价值走熊的阶段性趋势,对于价值投资的信心和耐心被消耗,投资新人很容易出现“既要,又要”的心理,当前的市场对他们来说无疑是一种考验。

如果说投资者指导创业多年的企业家来做企业,尚且是在战略、管理、运营等层面去提供深度建议(抛开企业创始人是否应该对短期股价大跌负责不谈),那么买基金的基民来指导基金经理炒股,是否有违疑人不用用人不疑的初心?

不买新能源就赎回,投资不能无“锂”这样的要求,强求价值投资者转换赛道去追逐热点,不仅是对部分基金经理自我风格的背离,也可能使净值面临更大的波动风险。当投资者反过来对基金管理人进行投资教育,风格的极致值得警惕。

投资不能无“理”,这个理是理论的理,也是理性的理。分别对应的是基金投资应有的方法论和心态。

理论,是把可接受的风险控制在买入之前。

需要明晰自己的投资风格,对所选择的基金管理人,充分了解其投资策略。基金经理的投资理念及风格是赖以生存的要义,不可轻易改变,这就需要我们在投资之前有充分的了解、合理的配置。优秀的基金经理往往对自己熟悉的领域和擅长的能力圈“有自知之明”,不坚持自我反而会被更多专业投资者质疑。

理性,是在买入之后守住心态。

投资成功的入口是狭窄的才显得难等可贵,投资者进入的时候往往自我衡量能否进入,但同时也在被衡量。当短期股价波动较大,非理性追逐和非理性踩踏的阶段都是能否通过狭窄入口的考验。如果在方法论阶段已经对所投资的基金经理从投资理念到个人价值观等多维度进行了深入了解,就会在投资的各个阶段都怀有信心,更加从容。

“鱼与熊掌从来都不可兼得”,这是我们耳熟能详的道理和现实。

投资本身不易又或者知易行难,敬畏心、进取心都缺一不可,在格局尚未明朗的情况下,可能更需要的是平常心。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>