8月13日,由新浪财经举办的线上“碳中和高峰论坛”重磅开幕,本次峰会邀请了来自监管层、学界、资金方、研究机构的大佬,在金融市场的范畴内,讨论碳中和这一主题,引导上市公司做好碳中和时代的信息披露和生产安排。

华夏基金总经理李一梅出席会议并发表主题演讲,她从资产管理从业者的角度分享对碳中和背后时代大环境的思考,并谈到碳中和带来的投资机会以及华夏基金为此做出的贡献。

8月13日,由新浪财经举办的线上“碳中和高峰论坛”重磅开幕,本次峰会邀请了来自监管层、学界、资金方、研究机构的大佬,在金融市场的范畴内,讨论碳中和这一主题,引导上市公司做好碳中和时代的信息披露和生产安排。

华夏基金总经理李一梅从资产管理从业者的角度分享对碳中和背后时代大环境的思考,并谈到碳中和带来的投资机会以及华夏基金为此做出的贡献。

她表示,双碳战略不只是向绿色可持续发展的迈步,更是政策向公平倾斜的体现。最近随着教育培训和互联网行业监管政策的出台,政策信号非常强烈,表明政府更多地在从民生的角度抑制资本无序扩张,以实现公平和减负,追求共同富裕,增强人民追求美好生活的信心。

双碳战略的关键是技术进步。在莱特定律的指导下,需求带来供给端成本的下降,供给端成本下降又反过来刺激了更多的需求。到今年5月底,中国新能源汽车保有量达到约580万辆,占到全球新能源汽车总量的一半,渗透率由今年年初的5.4%,提高到6月的12%。所以说中国仅从需求端就为全球电池成本的下降做出很大贡献。

同时全球的投资人也在积极推进能源变革和技术革新。全球大型资管机构正在经历一场“范式变革”,从以前的被动持有,转变到积极地介入能源转型,以对话、行使否决权、甚至直接介入运营等形式践行“主动所有权”,来促使企业朝着绿色发展、能源革命的方向迈进。

比如今年5月,一家叫“引擎1号”的基金公司,虽然只持有埃克森美孚0.02%的股权,但是它联合贝莱德、先锋和道富三家资管巨头,成功让埃克森美孚这家昔日美国最大的石油公司撤换了三名董事会成员,理由是埃克森美孚现任董事会没有做好原油需求见顶后的预备方案,缺乏应对气候变化、碳减排的长期商业计划。

再比如近期,贝莱德联合了保诚保险、花旗银行和汇丰银行,计划建立公私合营机构,买下一些亚洲的燃煤电厂,在运作15年后关闭。这一使用期限远早于这些电厂最初设计使用的时间,而这一计划也得到了亚洲开发银行的支持。

她表示改善气候变化,发展绿色经济的理念在两三年前可能还是“看上去很美”,但现在已经“在门口敲门”了。如果不主动拥抱,很可能面临被时代巨轮碾压的风险。

回归到投资,她表示双碳目标是绿水青山也能带来“金山银山”,可以关注三个方面。她表示,首先实现“双碳目标”需要有系统性思维、中长期思维。目前我们离碳达峰目标还有近10年,离碳中和目标还有40年。起码未来10年,我国将依然处在碳排放的增长阶段,所以不能运动式减碳,要“先立后破”。

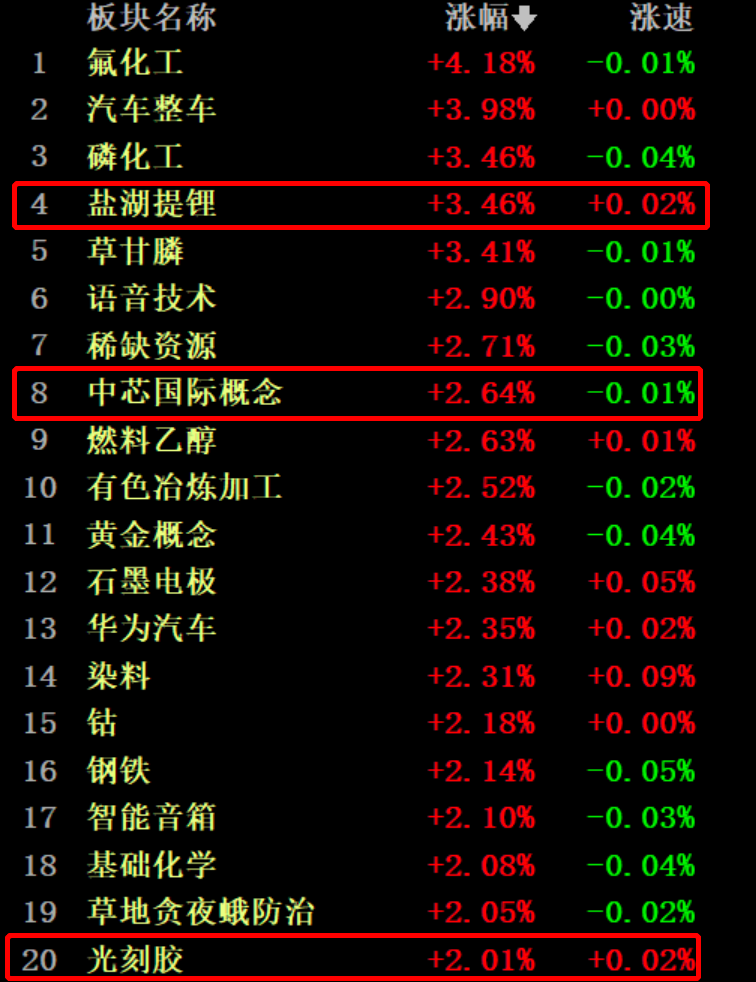

第二,双碳目标不仅仅利好新能源,节能减排、储能、特高压、循环经济等领域也同样是长坡赛道,有非常好的投资机会。

同时化石能源行业也会有结构性的机会,比如天然气作为清洁能源,有可能阶段性逆势增长。再比如有些传统化石能源企业也在加速转型,部分煤炭公司在积极参与低碳的发展,也有可能带来估值提升的投资机会。

总的来看,碳中和目标给投资带来一加一减,加的是强调新增需求的行业,包括电气设备与新能源、新材料、环保等。这些行业存在β性的投资机会。减的是供给侧结构调整的产业,包括煤炭、钢铁、电力、化工、石化等。在碳中和目标的约束之下,新一轮供给侧改革也许会出现,落后产能出清,带来行业龙头市占率的提升。因此,α性的投资机会也存在。

投资人要坚决捕捉大β和大α。新能源车、光伏,还有智能电网、储能、绿色氢能、氢燃料汽车、碳捕集利用与封存、资源循环利用等领域都有很大的投资空间。

她谈到华夏基金在碳中和方面做了很多工作,搭建了ESG投资体系,设立ESG业务委员会,承诺将可持续发展因素纳入到投资分析中去。

2017年,华夏基金成为境内首家签署UN PRI的公募基金公司,至今已经持续耕耘了四年。这中间华夏基金又成为气候行动100+倡议在中国的首家资产管理机构。此外,还加入了TCFD,同时也是绿金委常务理事机构。不久前华夏基金提出了自2021年起实现运营活动的“碳中和”的目标,这在国内也是先行者。

她表示推进双碳战略,共识很重要。不是因为看见而相信,而是因为相信,最后我们就一定会看见。