热点栏目

热点栏目 来源: 长江商报

记者蔡嘉

暂停上市457天,“钾肥之王”盐湖股份(000792.SZ)重回A股。

盐湖股份“靠湖吃湖”,依托察尔汗盐湖的天然资源优势,其钾肥业务供给量占全国的70%以上。同时,作为盐湖提锂板块的龙头企业,盐湖股份还拥有新能源汽车的最上游材料碳酸锂,但去年公司碳酸锂业务收入占比尚不足3%。

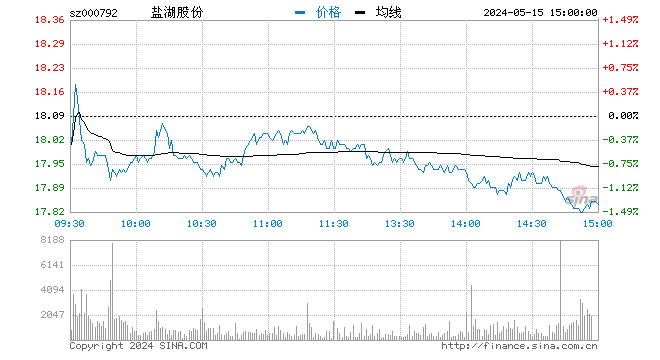

当下有色及锂概念热度正盛,两大热门概念加身的盐湖股份受到了资本的追捧。8月10日,是盐湖股份恢复上市的首个交易日。当日,盐湖股份高开344.67%,盘中两次触及临停,尾盘收涨306.11%,报35.9元/股,动态市盈率94.92倍,总市值1950亿元,相较于公司停牌前市值480亿元,一日内上涨1470亿元。

从基本面来看,经过破产重整后的盐湖股份2020年完成亏损资产剥离,轻装上阵,盈利能力逐步恢复。继2020年盈利20.39亿后,公司预计今年上半年将盈利20亿元至22亿元,同比增长44.69%至59.15%。

但同时,镁业和化工板块资产剥离,2017年至2019年三年发生共计500多亿亏损,其“后遗症”依旧需要盐湖股份慢慢消化。截至2020年末,盐湖股份经审计的合并报表中未分配利润为-430.27亿元。

复牌首日两次临停“虹吸效应”明显

作为国内最大的氯化钾生产企业,因2017年至2019年连续三个会计年度经审计的净利润为负值,盐湖股份股票自2020年5月22日暂停上市。

在经过一年多的重整恢复盈利能力之后,公司股票自8月10日起恢复上市,撤销退市风险警示及其他风险警示,恢复上市首个交易日不设涨跌幅限制不纳入指数计算,恢复上市首日后的次一交易日起,交易涨跌幅限制为10%。

8月10日,盐湖股份恢复上市的首个交易日,公司以39.22元的价格开盘,涨幅344.67%。开盘仅一分钟,盐湖股份拉升10%,上涨388.12%,触发临时停牌“熔断”。停牌一个小时后,盐湖股份股价震荡,午间收涨320.2%。

下午开盘不久,盐湖股份盘中二次触及临停,停牌后股价涨幅回落至269%,尾盘收涨306.11%,报35.9元/股,动态市盈率94.92倍,总市值1950亿元,相较于公司停牌前市值480亿元一日内上涨1470亿元。当日盐湖股份换手率14.46%,成交量785.25万手,成交额299.24亿。

截至今年一季度末,盐湖股份普通股股东总数5.72万户,前十大股东包括多家银行。其中,第一大股东青海省国有资产投资管理公司持股13.86%,但其质押率已高达99.99%。中化集团、工银金融资产投资、国家开发银行的持股比例分别为10.52%、7.48%、7.4%。邮储银行、建设银行、中国银行、农业银行等四家银行的青海省分行持股比例分别为6.38%、6.02%、5.21%、3.82%。

长江商报记者注意到,由于所处的盐湖提锂板块正处于风口,以盐湖股份为首的盐湖提锂板块年内走势强劲。截至8月9日收盘,年初至今盐湖提锂板块累计上涨145%。其中,西藏矿业、久吾高科、西藏珠峰、西藏城投、科达制造等年内涨幅超过200%。

但由于盐湖股份恢复上市造成明显的虹吸效应,8月10日收盘,盐湖提锂板块23家成分股中仅盐湖股份和兆新股份上涨,其余21家公司均为下跌。

昔日“亏损王”轻装上阵预盈超20亿

原本意在打造综合性化工企业的盐湖股份,此前因投资镁业和化工板块不利,破产重组导致发生巨额亏损。完成破产重整剥离亏损资产之后,盐湖股份轻装上阵,基本面迎来反转。

2017年至2019年,盐湖股份分别实现营业收入116.99亿元、178.9亿元、178.49亿元,净利润分别为-41.59亿元、-34.47亿元、-458.6亿元。

其中,2019年9月,盐湖股份被法院裁定破产重整,将优势盈利板块(钾肥、锂业等)与低效亏损板块(镁业、化工等)彻底分离,由优质板块承接债务并实施市场化债转股。由于剥离包括盐湖镁业和盐湖化工在内的巨额资产,盐湖股份巨亏458亿,成为A股2019年度的“亏损王”。

2020年4月,盐湖股份破产重整完毕,盈利能力逐步恢复。2020年,盐湖股份实现营业收入140.16亿元、净利润20.39亿元、扣非净利润21.49亿元。

长江商报记者注意到,依托察尔汗盐湖的天然优势,“靠湖吃湖”的盐湖股份拥有得天独厚的钾锂战略资源。资料显示,察尔汗盐湖总面积5856平方公里,是中国最大的可溶钾镁盐矿床,也是世界最大盐湖之一。氯化钾、氯化镁、氯化锂、氯化钠等储量,均居全国首位。

2020年,盐湖股份钾肥板块发挥“压舱石”的作用,全年实现产量551.75万吨,公司全年销售钾肥产品合计644.9万吨,同比增加42%,供给量占全国的70-80%。报告期内,盐湖股份的氯化钾收入共计104.13亿元,同比增长32.74%,占比提升至74.29%。

不仅仅是钾肥业务,盐湖股份还拥有新能源汽车的最上游材料碳酸锂。年报显示,盐湖股份子公司蓝科锂业拥有1万吨/年碳酸锂产能,其2万吨电池级碳酸锂项目部分装置已投入试运行状态,2021年预计将全部投入运行。

新能源汽车市场需求爆发以及产能陆续投放的背景下,2020年盐湖股份碳酸锂产量达到13602吨,同比增加2300吨。但碳酸锂业务对于盐湖股份的收入贡献度并不高,2020年盐湖股份碳酸锂收入3.83亿元,占比仅为2.73%。

今年以来,由于氯化钾产销稳定,碳酸锂产量及价格上涨,盐湖股份业绩进一步提升。盐湖股份此前预计,上半年将实现净利润20亿元至22亿元,同比增长44.69%至59.15%;扣非后净利润同样在20亿元至22亿元之间,同比增长38.3%至52.13%。

随着盈利能力提升以及此前债转股偿还337亿元债务,盐湖股份的债务危机解除。2020年末,盐湖股份资产负债率由2019年末的229.01%下降至73.82%。今年3月末,公司总资产213.34亿元,总负债148.89亿元,负债率进一步下降至69.79%。

但也要注意的是,由于全球钾盐资源储量分布极不均衡,钾肥生产在地域和生产厂商方面呈现极高的集中度,行业寡头以及市场需求变动对于氯化钾的价格有着较强的影响力,盐湖股份需要面临钾肥价格波动所带来的风险。

此外,盐湖股份此前巨亏几百亿的后遗症依旧需要时间消化。截至2020年末,公司经审计的合并报表中未分配利润为-430.27亿元。根据《公司法》的相关规定,公司弥补亏损和提取公积金后有剩余税后利润的,方能向股东分配利润。

牛市来了?如何快速上车,金牌投顾服务免费送>>