来源:业谈债市

杨业伟 张伟

央行降准之后,市场对央行降息预期提升。而这也成为债券利率能否进一步下行的关键。央行降准等宽松政策目标在于引导实体融资成本下行,从这个角度降息也是应有之义。那么如何判断央行降息可能性,我们一方面从政策利率和市场利率偏离去考虑;另一方面从银行负债成本去考虑,即考虑银行对降息的承受力。以此判断央行在当前环境下降息的可能性。

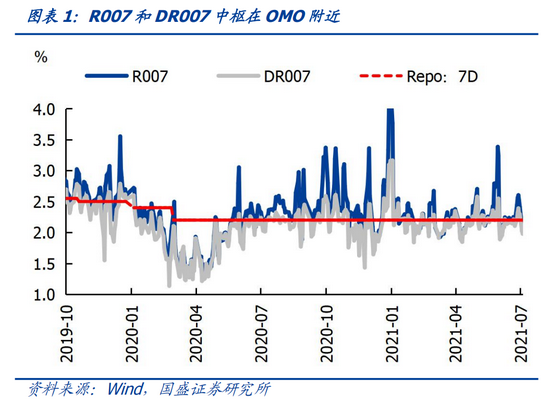

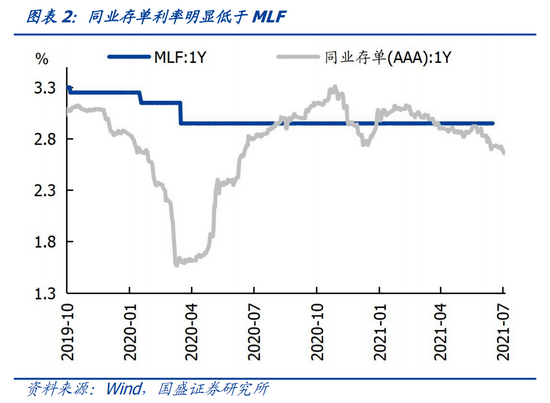

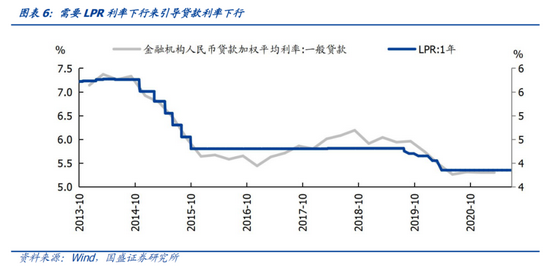

当前央行已经形成了OMO—MLF—LPR的利率调控体系。在存贷款利率市场化之后,央行不再将存贷款基准利率作为货币政策工具。而OMO、MLF以及LPR各自针对不同的市场利率。OMO利率用来锚定短端货币市场利率,R007和DR007在OMO利率附近波动。MLF利率是中期政策利率,同业存单利率为代表的中期市场利率以此为中枢波动,但由于MLF操作频率低,而且量受很多因素影响,因而往往与市场利率偏差较大。LPR利率是在MLF利率的基础上,再由银行加点形成,而贷款利率=LPR+加点,因而央行通过调控MLF利率或者用其他方式影响银行的加点来调控LPR并进而调控贷款利率。

目前中期市场利率明显低于政策利率,一定程度上隐含了降息预期。目前R007和DR007的中枢依然在2.2%的7天逆回购利率附近波动,没有系统性的低于7天逆回购。但是同业存单利率明显低于MLF利率,截止8月3日,1年期AAA同存利率下行至了2.66%,低于MLF利率29bp,处于MLF利率下方偏离较远的水平。这说明市场利率已经隐含了央行降息的预期,并领先于政策利率行动。

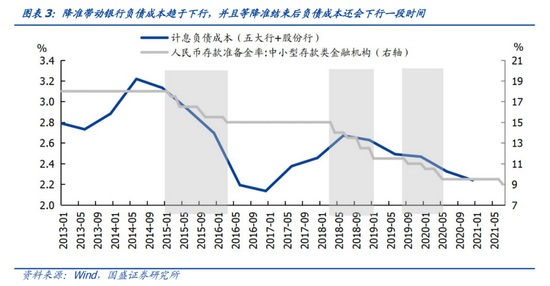

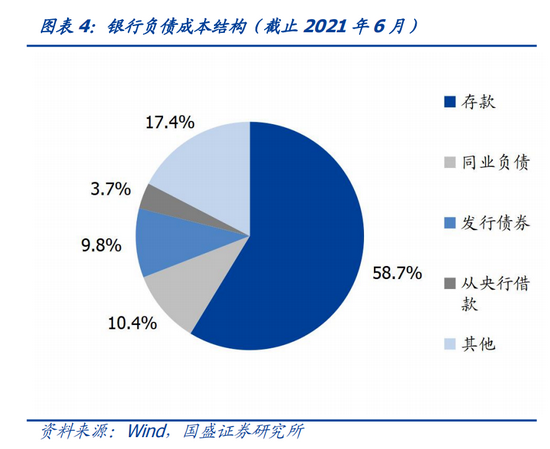

降准后银行负债成本可能已经下行了5.1bp,从政策引导实体融资成本下行的目标来看,贷款利率已经有必要调整。银行有息负债主要来自4部分,分别是存款、同业融资、发债融资和从央行借款,截止今年6月,上述四项负债在银行总负债中的权重分别为58.7%、10.4%、9.8%、3.7%。1)首先看同业融资成本,其走势可以用同业存单来近似衡量, 7月8日至8月3日同存中枢相较于7月7日下行10bp,按照同业负债在银行总负债中的权重,这将拉低银行负债成本1.0bp左右。2)再来看银行普通债融资利率的变化,7月8日至8月3日银行1年/3年/5年/10年普通债收益率平均值较7月7日下行了14.4bp,这将拉低银行负债成本1.4bp。3)降准每年节省130亿元负债成本,这能拉低银行负债成本0.4bp。4)存款利率的变化会更滞后,不会那么快反应。从数据来看,大部分银行存款利率没有体现出降准的影响。但交行在7月24日将其1年期定期存款利率(整存整取利率)利率较前值下调了4.5bp至2.1%。以此为基准,假设后续银行整体也可能降低存款利率4bp,那么这将拉低银行负债成本2.3bp。综合来看,降准后银行负债成本可能下行5.1bp左右。

银行负债成本下行要传导至贷款利率,需要央行降息来配合,预计幅度在5bp。贷款利率等于LPR+加点,如果LPR不动,则银行需要通过降低加点来降低贷款利率。但是作为商业化运营的企业,有追求利润最大化的述求。这使得在放贷的竞争格局没有变的更加激烈的情况,银行主动降低加点的述求有限,或者即使降低幅度也不及负债成本降低的幅度。而央行降准是希望银行将降准的利好,尽可能的让利给实体经济。为了将负债成本降低的利好尽可能传导至实体经济,央行需要降低LPR利率,而要降低LPR利率最好的方法是降低MLF利率。从这点来看,接下来央行存在降息的可能性,幅度在5bp左右,时点可能在3季度末或4季度。

风险提示:测算结果误差大。

当前央行已经形成了OMO—MLF—LPR的利率调控体系。OMO利率用来锚定短端货币市场利率,R007和DR007在OMO利率附近波动。MLF利率是中期政策利率,同业存单利率为代表的中期市场利率以此为中枢波动。LPR利率是在MLF利率的基础上,再由银行加点形成,而贷款利率=LPR+加点,因而央行通过调控MLF利率或者用其他方式影响银行的加点来调控LPR并进而调控贷款利率。

目前中期市场利率明显低于政策利率,一定程度上隐含了降息预期。首先来看短端利率,目前R007和DR007的中枢依然在2.2%的7天逆回购利率附近波动,没有系统性的低于7天逆回购。但是同业存单利率明显低于MLF利率,截止8月3日,1年期AAA同存利率下行至了2.66%,低于MLF利率29bp,处于MLF利率下方偏离较远的水平。这说明市场利率已经隐含了央行降息的预期,并领先于政策利率变动。

央行于7月9日迅速响应国常会提及降准支持中小企业的述求,而全面降准0.5个百分点,释放了1万亿流动性,超出市场预期。央行的测算表明,这每年能为银行节省130亿负债成本,这个节省的成本量相对于银行的334.6万亿以上的负债来说显得影响很有限。但实际上不能这么考虑,央行降准后,银行吸收一般存款、同业融资和发债融资的成本都可能下行,而这会带动银行负债成本更大的回落,并进而传导至贷款端,带动贷款利率下行。

降准能拉低银行负债成本率降低多少幅度?银行有息负债主要来自4部分,分别是存款、同业融资、发债融资和从央行借款。根据央行公布的其他存款性公司资产负债表,截止今年6月,上述四项负债在银行总负债中的权重分别为58.7%、10.4%、9.8%、3.7%。接下来我们来看各项负债在降准后中枢的变化。

1)首先看同业融资成本,其走势可以用同业存单来近似衡量,从7月7日国常会提及降准以来,7月8日至8月3日,1年期同业存单利率均值为2.72%,这要较7月7日下行10bp,按照同业负债在银行总负债中的权重,这将拉低银行负债成本1.0bp左右。

2)再来看银行普通债融资利率的变化,7月8日至8月3日银行1年/3年/5年/10年普通债收益率平均值较7月7日下行了14.4bp,这将拉低银行负债成本1.4bp。

3)按照央行的测算,降准能每年能为银行节省130亿元的成本,根据银行负债成本总规模,可以得到这将拉低银行负债成本0.4bp。这背后的逻辑是,MLF利率为2.95%,而银行法定存款准备金利率为1.62%,二者相差133bp,如果全部置换则将节省133亿元,与央行公布的结果基本一致。

4)最后看存款利率变化,存款利率的变化会更滞后,不会那么快反应。因此从数据来看,大部分银行存款利率没有体现出降准的影响。但交行在7月24日将其1年期定期存款利率(整存整取利率)利率较前值下调了4.5bp至2.1%。以此为基准,考虑到为了拉存款,中小行降低存款利率的幅度会更小些,假设后续银行整体也可能降低存款利率4bp,那么这将拉低银行负债成本2.3bp。

综合来看,降准后银行负债成本可能下行5.1bp左右。需要指出的是这里的测算是截止到8月3日的静待测算,如果后续同存利率和银行发债利率继续下行,则带动银行负债成本下行的幅度也会更大。

银行负债成本下行要传导至贷款利率,需要央行降息来配合,预计央行降息幅度在5bp左右。贷款利率等于LPR+加点,如果LPR不动,则银行只能通过降低加点来降低贷款利率。但是作为商业化运营的银行,有追求利润最大化的述求。这使得在放贷的竞争格局没有变的更加激烈的情况,银行主动降低加点的述求有限,或者即使降低幅度也不及负债成本降低的幅度。而央行降准是希望银行将降准的利好,尽可能的让利给实体经济,因而为了将负债成本降低的利好尽可能传导至实体经济。央行需要降低LPR利率,而要降低LPR利率最好的方法是降低MLF利率。从这点来看,接下来央行存在降息的可能性,幅度在5bp左右。

风险提示:

测算结果误差大。

牛市来了?如何快速上车,金牌投顾服务免费送>>

![[新基速递]华夏阿尔法精选混合发行:季新星管理 近3年年化收益率31.57%控风险能力弱](https://n.sinaimg.cn/finance/transform/78/w550h328/20210804/4a05-2c48ac0aa2b1d25a452c990d2e508d79.png)