随着基金二季报的密集披露,不少业绩表现惊艳的基金经理“浮出水面”,受到越来越多的关注。

今天,就来给大家介绍一位业绩出众的中欧基金中生代基金经理袁维德和他在管的“宝藏基金”。

1、穿越风格切换的价值风格“黑马”:近3年回报均超40%,近6个月最高回报超30%

过去的3年,对于价值风格的基金经理来说并不容易。2019年-2020年,成长风格表现强劲,今年以来价值和成长风格轮番登场。尽管行情变幻莫测,袁维德依然凭借穿越风格切换的惊艳业绩,突破重围,成为价值风格基金经理中当之无愧的“黑马”。

袁维德目前在管的有四只基金产品,分别是中欧价值智选、中欧睿泓定开、中欧成长优选回报和中欧潜力价值。

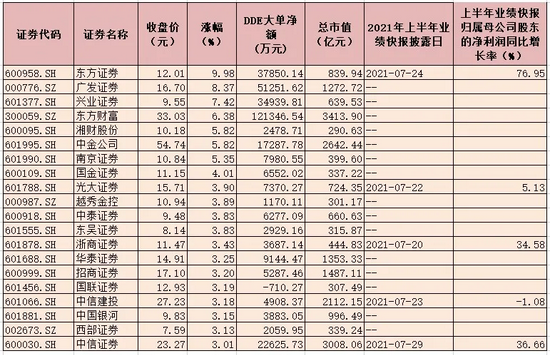

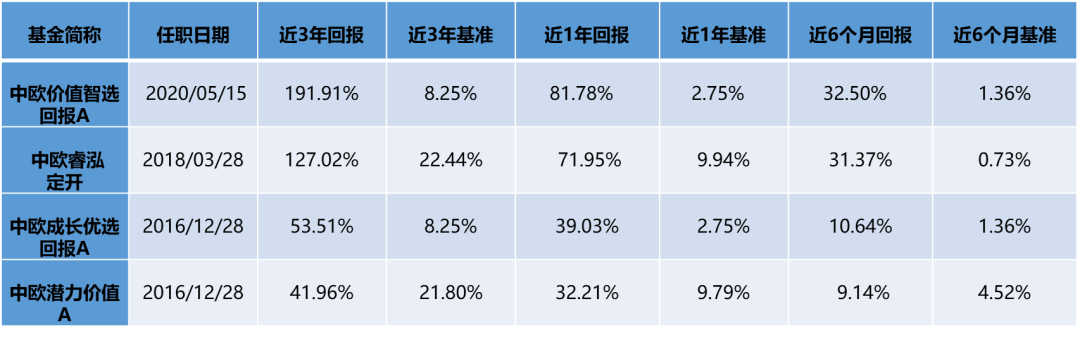

根据最新披露的二季报数据,袁维德所有在管基金A类的近3年回报都超过了40%。他独立管理的代表作中欧价值智选A和中欧睿泓定开的近6个月的回报更是高达32.50%和31.37%,这两只产品的同期业绩比较基准仅为1.2%和1.06%,超额收益非常明显。特别值得一提的是,根据银河证券截至6月30日的排名,中欧价值智选A类过去1年在同类基金排名中成功夺冠,位列第1。(注)

数据来源:基金二季报,2021/06/30

特别值得关注的是,按照公开披露的信息,中欧睿泓的股票仓位不能超过60%,可即使股票仓位受限,中欧睿泓依然获得了相当可观的收益弹性空间,可见袁维德出众的选股能力和股债综合实力。

2、不拘一格的价值风格投资者:坚守低估值,兼顾持股质量与成长性

作为中欧基金价值策略组的中生代基金经理,袁维德的投资中既有一脉相承的“低估值”和“注重安全边际”的特征,也有着对持仓个股质量、成长性和景气度的坚持。

在定期报告中,他也向投资者介绍了对自己价值的理解:“价”代表估值,“值”代表质量。“价”代表估值,“值”代表质量。其中,估值不仅是预期回报率的呈现,也包含了为了取得潜在的回报所需要承受的波动。

袁维德曾经分享过经典的钟摆理论:在市场极端悲观的时候,该行业处于景气低点,企业估值远低于合理价值,这个时候介入,再进一步下跌的概率相对来说较小,而随着景气回暖,企业价值是可以回归合理估值的,如果企业业绩继续提升,市场乐观,估值有望进一步拔高,这就构成了“戴维斯双击”。

除了价值风格的“不拘一格”,袁维德的重仓个股情况也与很多价值风格的基金经理不同。整体来看,他在管的基金除了低估值特征显著,也很注重行业配置的均衡,偏好细分行业龙头,重仓股短期变化不大,擅长通过自下而上精选各种类型资产中优质的公司,挖掘超额收益。

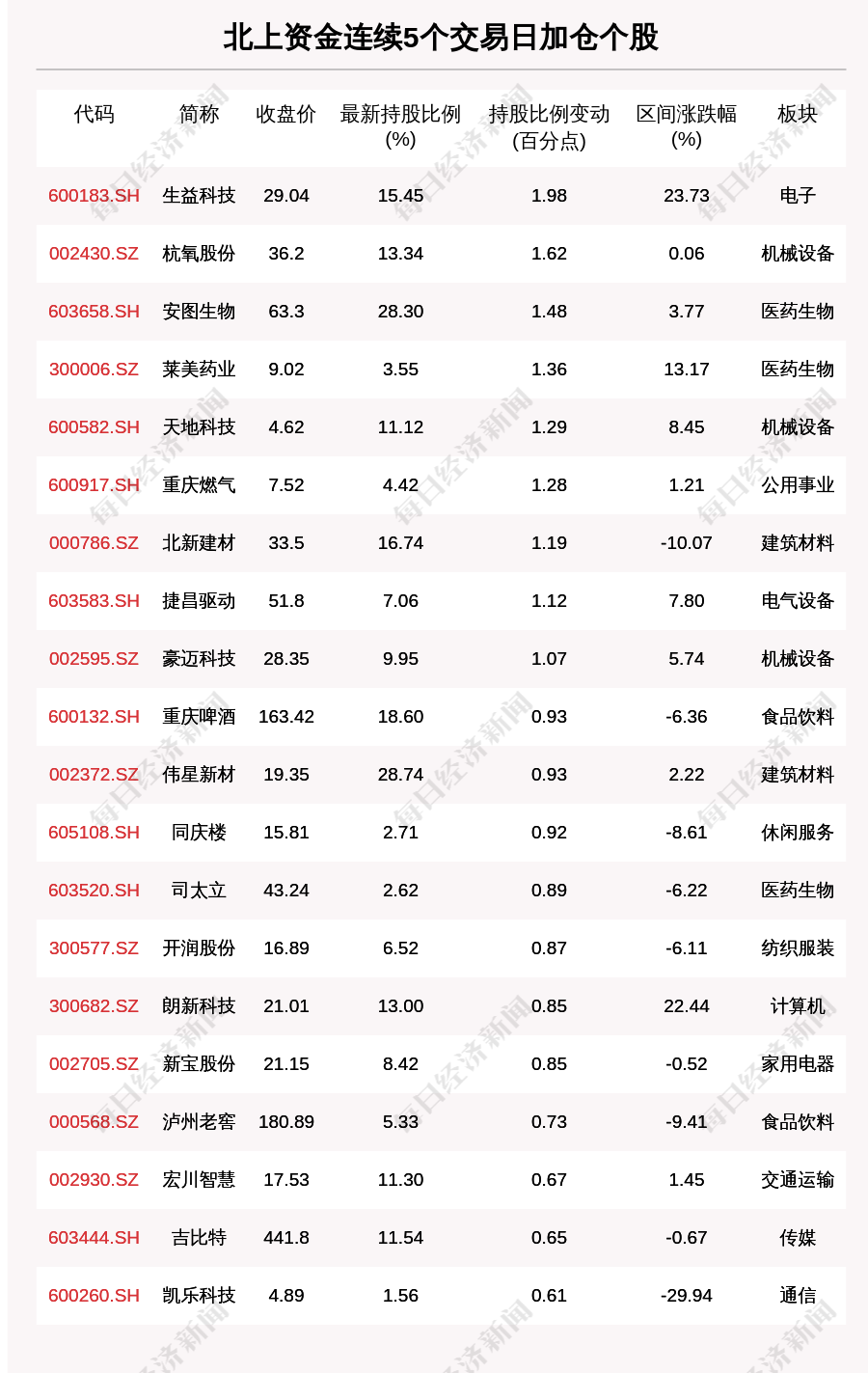

从中欧价值智选二季报披露的情况来看,这只袁维德独立管理的基金前十大重仓股占基金净值的总比重不到50%,覆盖银行、医药生物、汽车、机械设备、化工等多个行业,与季度变化不大,重仓股呈现出行业均衡配置、个股适度集中的特点。

数据来源:基金二季报,2021/06/30,行业分类采用申万一级行业分类

正如袁维德在中欧基金策略会中阐述的,他所关注的个股很多都是各行各业中的“无名之璞”,其中不乏细分行业龙头,尽管过去多年依靠自身积累努力实现了较好的增长,逐渐形成了技术或成本上的壁垒,但估值却一路下滑,有些已经低于18年水平,具备了非常高的投资价值。

3、能力圈不断拓展的投资者:半年调研超20次,投研覆盖多个行业

袁维德出色的牛股挖掘能力为他在管的基金带来了惊艳的回报,而这背后,正是这位中生代基金经理不断拓展的能力圈和勤勉的钻研。

2011年刚加入基金行业时,袁维德主要从事金融工程方面的研究,而如今,他的投研能力已经覆盖了科技、大消费、地产金融、制造业等多个行业。

Wind数据显示,截至目前,袁维德已经调研了超过20家覆盖电子、计算机、国防军工、有色金属、纺织服装等多个申万一级行业的公司。可见,这位从业9年多、管理基金4年多的中生代基金经理依然保持着钻研精神,依然对投资研究充满了热情,对市场保持着敬畏。

展望未来,资本市场的长期回报值得期待,但是短期来看,结构化的市场震荡可能还将持续,靠谱的专业基金公司,一脉相承的实力派基金经理将有更有机会为投资者带来惊喜的回报。着眼当下、布局未来的投资者不妨多多关注中欧基金权益中生代 基金经理 袁维德和他在管的“宝藏基金”。

滑动查看完整风险提示

注:中欧价值智选回报A 采用银河证券绝对收益目标基金(A 类)排名,1/139,2021/6/30

业绩数据来源于产品定期报告,截至2021/6/30,中欧价值智选回报A成立于2013/5/14,业绩基.准:金融机构人民币三年期定期存款基准利率(税后);2016-2020各年度及成立以来涨幅分别为-5.66%、-5.66%、-7.87%、46.32%、60.94%、476.12%,同期业绩比较基准增长率分别为2.13%、2.75%、2.75%、2.75%、2.75%、25.40%。历任基金经理任职时间:苟开红(20130514-20150529),袁争光(20150529-20160901),张跃鹏(20160901-20170926),吴鹏飞(20161229-20180720),刘晨(20180712-20200529),袁维德(20200515至今)。中欧成长优选回报A成立于2013/8/21,业绩基准:金融机构人民币三年期定期存款基准利率(税后);2016-2020各年度及成立以来涨幅分别为-2.13%、15.65%、-18.63%、32.59%、23.35%、118.32%,同期业绩比较基准增长率分别为2.75%、2.75%、2.75%、2.75%、2.75%、24.25%。历任基金经理任职时间:苟开红(20130821-20150320),庄波(20150320-20171130),张燕(20150525-20161117),孙甜(20150618-20160701),袁维德(20161228至今),曹名长(20171130至今),沈悦(20200512至今)。中欧潜力价值A成立于2015/9/30,业绩基准:中证500指数收益率*60%+中债综合指数收益率*40%;2016-2020各年度及成立以来涨幅分别为8.17%、22.08%、-19.04%、30.54%、19.77%、100.86%,同期业绩比较基准增长率分别为-10.69%、-1.24%、-19.54%、16.44%、12.92%、12.57%。历任基金经理任职时间:张燕(20150930-20161117),曹名长(20151120至今),袁维德(20161228至今),沈悦(20200512至今)。中欧睿泓定期开放成立于2017/11/24,业绩基准:中债综合指数收益率*60%+沪深300指数收益率*40%;截至2021/6/30,2018-2020各年度及成立以来涨幅分别为-9.34%、26.71%、44.77%、119.85%,同期业绩比较基准增长率分别为-7.98%、14.53%、10.77%、16.87%。历任基金经理任职时间:孙倩倩(20171124-20180712),曹名长(20171124-20210210),袁维德(20180328至今),蒋雯文(20180712-20200430),黄华(20181225-20191230)。以上产品于 2020/10/31 修改投资范围,增加存托凭证为投资标的,详阅法律文件。

风险提示:基金有风险,投资需谨慎。以上内容仅供参考,基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。产品详细信息、费率以本产品基金合同和招募说明书登载内容为准。请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。中欧睿泓为定期开放型产品,每六个月开放一次,期间封闭运作,在封闭期内不办理申购、转换与赎回业务。请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件。本基金为混合型基金,其预期收益及预期风险水平高于债券型基金和货币市场基金,低于股票型基金。