近期市场分化十分严重,科技成长类板块一飞冲天,大盘蓝筹类板块却苦不堪言,可谓冰火两重天。分化行情中,如何方便的进行主题投资,指数增强基金就是一个很好的工具。

华宝证券基金投研平台是一款专门针对于公募基金投研设计的专业分析软件,平台的特点不仅体现在模块功能的广度,更体现在模块功能的深度上。指数增强基金分析模块即为这一特点的代表性体现,我们创设了很多专属分析指标!考虑到当下市场行情中,客户对我们投研平台指数增强模块的关注度有明显上升,应广大客户需求与反馈,本期我们就对这一模块的功能特点做逐一介绍,让您更好体验下如何全方位的洞察、剖析指数增强基金的增强能力及风控能力!

网站地址:https://fof.cnhbstock.com

为确保您获取极佳体验,推荐使用Chrome浏览器,若采用其他浏览器,请务必将浏览模式改为极速模式,使用前不要忘记刷新页面哦。

壹

指数增强基金模块的入口?

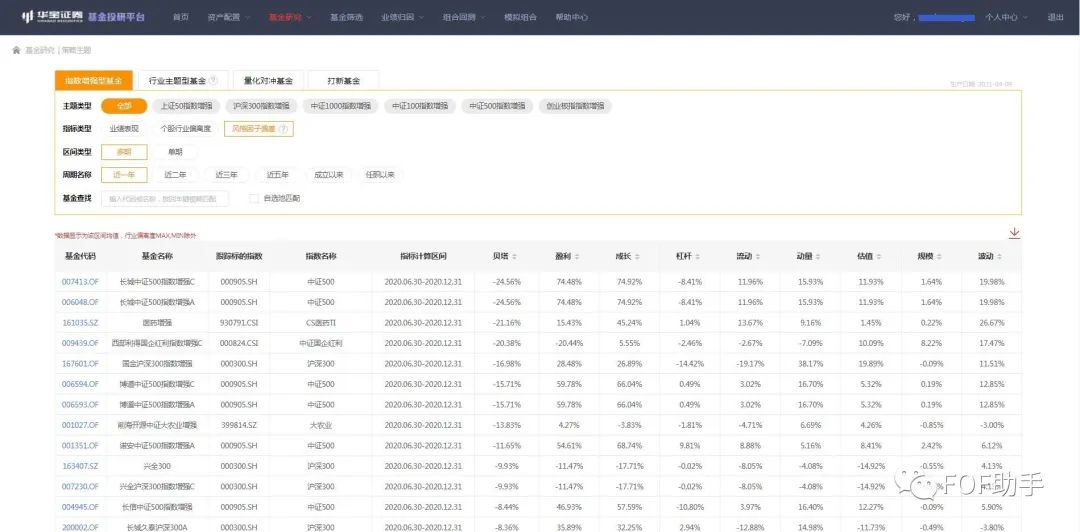

指数增强基金分析,主要入口在基金产品-策略主题-指数增强模块下:

策略主题—指数增强模块

此外,在基金筛选模块中,您还可以基于指数增强基金的特定分析指标,做相应的基金遴选。

基金筛选—特色指标

贰

指数增强基金的分析指标有哪些?

对于指数增强基金,为便于客户全方位的比较、审视他们的业绩表现与增强能力,我们创设了基于净值、基于持仓两大维度的系列分析指标。

基于净值维度的指标,分布在业绩表现模块。

基于持仓分析维度的指标,分布在行业偏离度、风格因子偏差模块。

叁

如何进行指数增强基金的业绩分析?

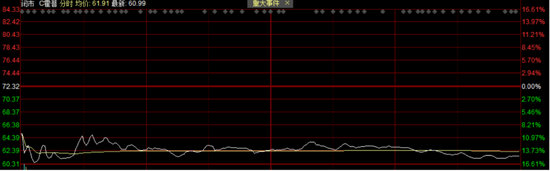

对于指数增强基金,我们固然希望其能有更高的超额收益,但超额收益的稳定性也同样重要。为了更好的帮助客户判断一只指数增强基金的业绩到底如何,除了超额收益率之外,我们在“业绩表现”模块中还放入了跟踪误差、波动率和最大回撤三个指标。如果一只指数增强基金在跟踪误差非常小的情况下,能获取较高的超额收益,那就一定程度说明该基金获取超额收益的能力是相对稳定的。对于跟踪同一个指数的指数增强基金,也可以通过波动率和最大回撤这两个指标来比较基金之间的风险程度。

业绩分析

肆

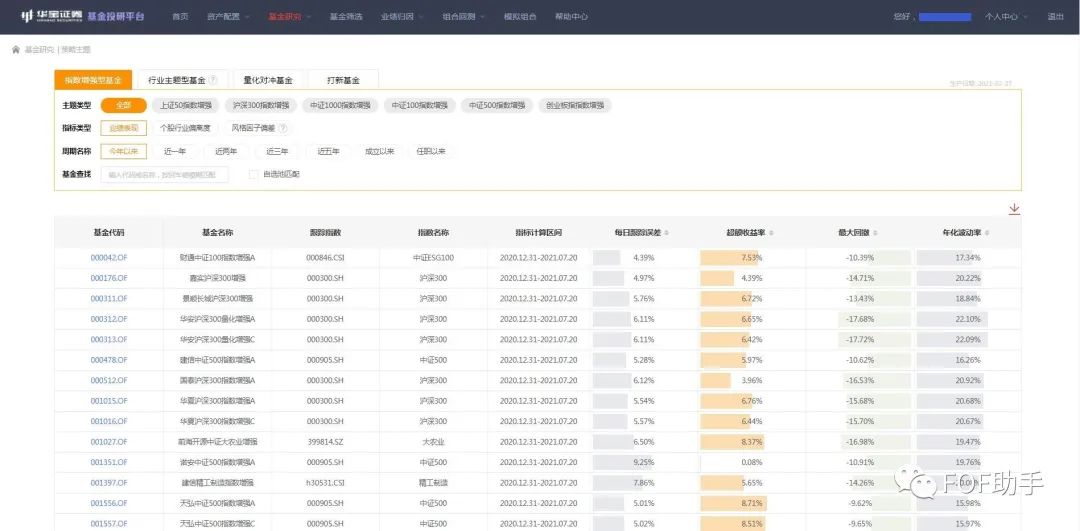

什么是指数增强基金的行业偏离度?

跟踪误差只是衡量指数增强基金风险控制能力的其中一个指标,且多数指增基金间的跟踪误差可能差别不大,如何更好的衡量指增基金的风险水平呢?我们还可以基于持仓数据进行计算。

要获取较之基准的超额收益,一个可行的办法是加大对某些行业的配置比例,即打破行业中性约束。不过,收益与风险是对等的,倘若对某些行业配置的敞口过大,有可能会导致增强收益的持续性、稳定性下降,这就需要投资者进行权衡了。

如何衡量指增基金在行业暴露上的敞口大小呢?我们创设了行业偏离度这一指标。即基金在某个行业上相对于跟踪指数的配置比例差值。在“个股行业偏离度”模块中,我们放入了“行业偏离度(MAX)”和“行业偏离度(MIN)”两个指标。当区间类型为单期时,“行业偏离度(MAX)”即为当期所有行业偏离度的最大值,“行业偏离度(MIN)”为当期所有行业偏离度的最小值。当区间类型为多期时,“行业偏离度(MAX)”是每期行业偏离度的最大值,“行业偏离度(MIN)”是每期行业偏离度的最小值。

由于开发进度的问题,目前平台仅展示了行业偏离度的最大值和最小值,近期我们会把每个细分行业的偏离度也在平台上予以展示,便于您做更细致的行业偏离分析。

行业偏离度

伍

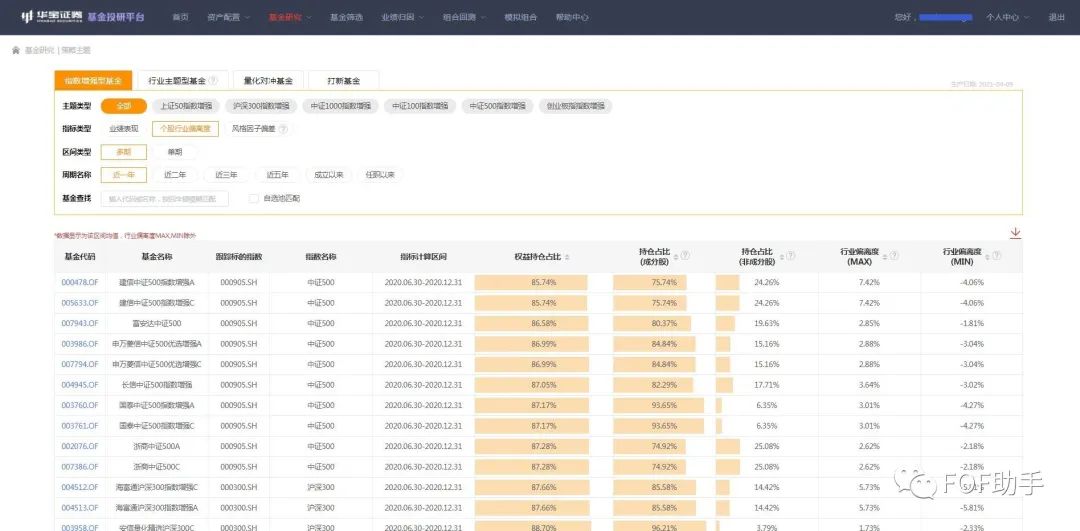

风格因子偏差分析有什么用?

风格因子偏差的分析主要是衡量指增基金在风格因子上,相较于跟踪标的风格特征的超额暴露大小。倘若某只基金一段时间的超额收益很显著,但同时在某个风格因子上主动暴露的敞口过多,那投资者就要考虑未来这一风格能否延续了,因为一旦这一风格发生逆转,就很可能导致这一基金超额收益的明显下降,这就是“风水轮流转”。

在“风格因子偏差”模块中,我们展示了指增基金在九个因子上相较于跟踪指数的偏差情况。偏差值的计算方法是指增基金风格因子暴露度在全部A股的百分位,较之所跟踪指数成分股在全部A股百分位,两者的差值。若某只指增基金在所有风格因子上的偏差都比较小,但是还能有不错的超额收益,那就说明该基金赚取的收益更多来自基金经理的alpha,逻辑上超额收益的稳定性、持续性也会更强一些。

风格因子偏差

总之,对于指数增强基金的分析,不能只看其超额收益的大小,还要更进一步的分析其跟踪误差的大小,分析这一超额收益是不是过多的来源于某一行业、某一风格上的过度暴露。正所谓收益很重要,但风险同样不能忽视。要剥茧抽丝,寻找真正的alpha!