5天内超千万申赎引发赎回冲击!27日晚,中海基金彭海平在朋友圈炮轰某保险资管,很快刷屏朋友圈。

券商中国记者了解到该事件系乌龙事件。28日中午,彭海平在朋友圈发文称:“市场风云变化,基金经理的投资压力不言而喻。昨晚本人未控制好情绪,个人言论不当之处,给各方带来了困扰,所指确非太平资管。误伤之处请多见谅。在此特向大家诚挚致歉。未来我将调整好心态,积极地加强沟通交流,从基金持有人利益出发,用心管理好基金产品,不负公司和基金持有人的信任。”

太平资管回复券商中国记者称,根据其基金库管理规则,中海可转债基金暂不在其基金备选库里,今年并未投资该基金。

券商中国记者尝试联系彭海平询问此事,对方拒绝了采访。不过,虽然此次系误伤,但巨额赎回确会导致基金净值暴涨或暴跌,此类短期行为不可取。

中海基金经理深夜炮轰某保险资管

彭海平系中海基金基金经理,其炮轰的核心在于机构投资者大额申赎带来的赎回冲击。

他在27日下午7点发布朋友圈称,某家保险资管公司在知道其持仓以及风格情况下,在7月22日-7月23日分别紧急申购了2200多万和1500万中海可转债。不到五个交易日,又赎回了2000万。

让彭海平愤慨的是,机构赎回简单,但给自己留下了大量的赎回冲击,“你作为机构投资者,第三次在我这投机了。你拍拍屁股走了,给我留下百分之十几甚至二十的赎回冲击。”

“虽然你贵为金主爸爸,但我希望你慎重自己的投资策略,别当儿戏,也不要把蝼蚁基金经理当孙子。”他最后写道。

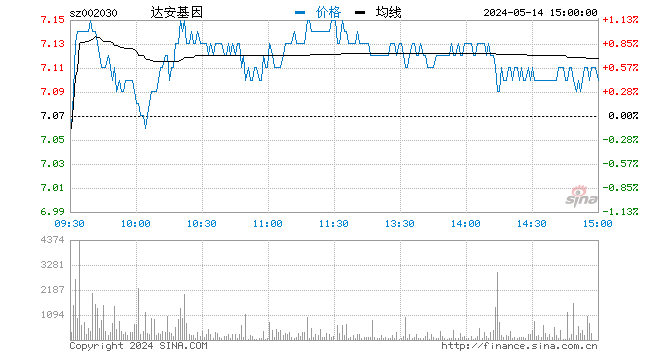

公开数据显示,彭海平管理的中海可转债A和中海可转债C基金目前规模分别为0.64亿元和0.91亿元。机构投资者若在5个交易日内赎回2000万,给基金经理带来的赎回冲击的确不小。

巨额赎回会导致基金净值暴涨或暴跌

按照以往案例,基金遭遇巨额赎回往往会导致基金暴涨或暴跌。截至7月27日,中海可转债当日基金净值涨跌幅为-2.25%,即使在当天全市场大跌的情况下,相比同类可转债基金1%左右的跌幅,该基金的波动已经有所放大。

例如,在2017年6月,信诚至裕C在没有踩雷且股票仓位很轻的情况下,单位净值从前一日的1.0041元突然大跌至0.9000元,单日净值跌幅达10.37%,就是由巨额赎回所致。

这是因为按照基金合同规定,赎回费用和赎回金额计算结果均按照四舍五入方法,保留小数点后两位,由此误差产生的损失由基金财产承担,产生的收益归基金财产所有。

也就是说,如果中海可转债发生大额赎回,且当日基金净值小数点按“五入”计算,这一误差会使该赎回方获得多余的赎回资金,而剩余投资者将承受亏损。再加上该基金规模较小,剩余份额较少,这一亏损可能导致单位净值出现异常下跌。

巨额赎回也可能导致另外一种情况——暴涨。如果发生大额赎回后,基金净值小数点按“四舍”计算,那剩下的持有人就会受益。

此外,根据2017年正式实施的《公开募集开放式证券投资基金流动性风险管理规定》,基金管理人应当强化对投资者短期投资行为的管理,对除货币市场基金与交易型开放式指数基金以外的开放式基金,对持续持有期少于7日的投资者收取不低于1.5%的赎回费,并将上述赎回费全额计入基金财产。这笔惩罚性赎回费同样会带动基金净值暴涨。

例如,在2019年7月3日,先锋量化优选基金的基金净值曾从1.0255元一夜间飙涨至47.7068元,暴涨近46倍,就是由巨额赎回导致。

需要注意的是,上述暴涨暴跌现象在机构持有比例较高的基金上更经常发生,在迷你基金身上会被再度放大。因为在巨额赎回后,原本就迷你的基金剩余份额很少,亏损或收益无法被大面积摊平,而中海可转债恰恰是一只迷你基金,截至2021年二季度末的规模仅有约1.55亿元。

多家保险资管否认短期大额申赎行为

券商中国记者采访的多家保险资管公司均否认了相关中海可转债基金大额申赎操作。

太平资管回复券商中国记者称,根据其基金库管理规则,中海可转债基金暂不在其基金备选库里,今年并未投资该基金。

“保险资管一般有投资指引做管控,而且我们固收很少投的二级债基,投资经理很关注交易成本,轻易不会这么做的。”一家大型保险资管相关人员表示。

一家保险资管固收投资经理表示,保险资管会将可转债基金作为资产配置的一个种类,基于自身对于可转债品类投资机会的判断进行配置,一般不会有高频申购赎回操作。从公司历史持仓周期来看,平均持仓周期为1-3年,最短不会低于一个季度。

他进一步解释,长期投资已经成为一种企业文化。基于保险资金的长期负债特性和长期稳定收益要求,公司开展可转债投资是一种长期策略,投资经理选择基金经理时也会特别关注基金经理持仓分布均衡、风格稳定、历史业绩回撤可控等三个要点。

除了投资文化,另一个现实考虑是,基金短期申赎的风险和费用都非常高,极易出现亏损。

另一位保险资管人士给记者算账,以前文中所述可转债申赎为例,从当前时间点来看,由于资本市场下行导致的净值压力、大额赎回导致的冲击成本以及1-1.5%左右的手续费率,粗略估算损失超过4%。

记者从业内多位人士处了解到,如此短时间内大额申购赎回的行为投机特性较大,可能有个人短期业绩压力原因,也可能与个人风格有关,但这种理念本身不是保险资管投资的主流思路。

据了解,考虑到冲击成本和操作稳定性,有些公司规定投资额度一般不能超过基金净值的10%,此举既有利于投资操作,也不会损害基金的稳定性,避免给对方经理带来较大赎回压力。