来源:北京商报

50ETF2107-p-3.200近两个交易日最大涨幅超过100倍,赚钱效应爆表。本栏曾说,找到一只大黑马股票并长期持有从头拿到尾是很难的,相比之下找到一次指数上涨或者下跌2%-3%的机会要容易很多,指数2%的涨跌幅就能引发期权10倍甚至更高的涨幅,堪比一只大黑马股票从头拿到尾,而且只需要一天的时间。所以本栏认为,投资者不要忽视期权的投资机会,但也要注意其中的投资风险,高收益伴随着高风险,买入虚值期权就要做好本金全损的准备。

7月28日是上海证券交易所上证50ETF个股期权的最后交易日,恰逢7月26日和27日股市大跌,引发上证50ETF基金价格出现大幅走低,基金代码510050,这是上证50ETF期权的交割标的,即持有看跌期权的投资者有权利在7月28日下午收盘时按照约定的价格把ETF基金卖给义务方,这种可以卖出ETF基金的权利正是期权的价值。

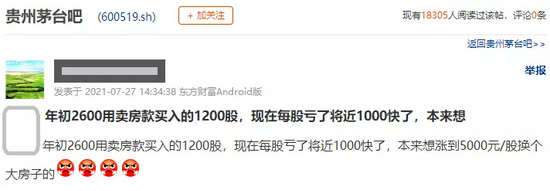

回到7月26日早间开盘,上证50ETF基金报3.371元,此时50ETF看跌期权主力合约50ETF2107-p-3.300报0.0036,这一串数字符号的意思就是持有这一期权的投资者,可以在7月28日收盘时,按照3.3元的价格把10000份50ETF基金卖给期权的卖方,这一权利的交易价格为36元。因为此时50ETF基金的报价为3.371元,投资者如果按照3.3元的价格卖出显然是亏损的,所以这样的期权被称为虚值期权,正是这样的虚值期权,因为大概率最后会变为废纸,又临近到期,所以价格很便宜,但正是这个小概率的暴跌事件发生,50ETF基金的价格从3.371元下跌至7月27日收盘时的3.156元,此时投资者如果能够按照3.3元的价格卖出ETF基金,就变得有利可图,内在价值变为1440元,于是36元买入的期权也就获利数十倍。如果是行权价3.2元的看跌期权,最大涨幅超过了100倍。

那么问题来了,投资者要不要参与这种暴利期权的炒作?本栏认为如果是投机性比较强的投资者,少量资金适度参与还是可以的,毕竟从数学角度看,这种期权末日轮炒作投入资金不多,全损可以接受,一旦获利异常丰厚,远比选择一只高成长股票持有数年更加划算。

虽然也有资金全损的风险,但是选择高成长股票也不可能做到箭无虚发,买10只高成长股票,也不一定能有一只股价涨幅10倍,而且用数年的时间去试错,投资者又有几个数年的时间?

所以本栏说,期权的炒作可以适当参与,只要控制好资金投入量,把风险控制在可以接受的程度内,那么它就是一项可行的投资,不仅仅是个股期权,股指期货、融资融券等更多的金融衍生品也是值得投资者关注的,毕竟在成熟股市中,金融衍生品的交易量远远超过正常股票的交易量,持有股票若干年,是相当寂寞的,除了巴菲特等超级股神,没有多少人能把这项事业干好。只要金融衍生品的价值高于交易价格,那么这就也是价值投资,价值投资的核心就是低于价值买入,高于价值卖出,交易的是股票、基金或者一项权利、一笔订单,原理都是一样的。

牛市来了?如何快速上车,金牌投顾服务免费送>>