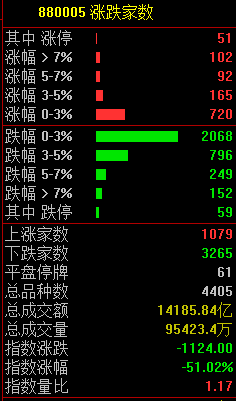

方正策略指出,今日市场大幅走弱主要有三方面的原因,一是近期政策对教育、互联网、地产等重点行业加大监管力度,导致市场风险偏好显著下降。二是部分白酒公司中报业绩不及预期,通过业绩高增消化高估值的逻辑被证伪,导致当前仍处于高位的食品饮料、休闲服务板块出现估值回调,机构从消费调仓成长导致市场分化加剧。三是外部扰动因素仍存,正在进行的中美天津会谈进展有限,中美关系难以发生方向性改变。本周四美联储将宣布最新的利率决定,美联储政策是否会发生转向具有不确定性,而近期外资的大进大出同样加大了市场波动。

该机构认为,坚守景气主线,未来成长风格仍有望继续占优。建议沿两条主线布局,具体包括:1)科技创新是最长的赛道,最确定的趋势,关注智能汽车产业链下的新能源车、半导体、稀有金属以及国防军工、光伏;2)新消费布局新赛道,新成长享受高估值,关注创新药等新消费赛道。

源达指出,操作策略上,鉴于市场处于赚钱效应下降参与情绪谨慎的影戏,控制总体仓位至四成以内。同时投资方向上短线应该回避传统消费、大众消费,白酒,以及茅指数中高位高估品种。毕竟这个方向短期资金的流出动向还是非常明显的,而且市场情绪也相对从该方向进行抽离;短期应该继续将仓位集中在锂电、光伏、半导体、军工四大赛道的低位补涨潜力股中,主要还是考虑到高景气叠加高需求以及政策扶持的背景。另外,处于低位放量的农业养殖板块,也可重点关注,不过参与节奏上建议要低吸不追涨。

东兴证券指出,把握三季度窗口期,布局成长;四季度宏观环境组合不利,退守防御。三季度处于“内外需共振、基本面良好+流动性比预期好“的较优环境组合,综合考虑风险溢价、估值水平和远期盈利等因素,成长板块配置价值更高。四季度伴随着美国Taper的推进,A股估值可能出现回落,成长板块反应更甚,行业配置上建议退守低估值。具体来看:1)考虑到经济复苏的节奏,3季度外需推动、投资扩张周期下的电子、电新、机械配置价值更高,伴随着PPI高位回落,中下游的细分行业将迎来配置良机;2)4季度伴随着经济复苏趋势的放缓、外部流动性压力凸显等冲击,行业配置上偏向保守,在估值-盈利四项限中,选择防御选项中的金融、建筑、公用事业和地产。

牛市来了?如何快速上车,金牌投顾服务免费送>>