本周A股三大指数小幅上涨,上证指数周涨幅达0.31%,深证成指周涨幅达0.38%,创业板指周涨幅达1.08%。板块方面,新能源、半导体依旧是市场主线,钢铁、券商等板块亦走强,白酒、医药、医美等板块虽然周初呈现升势,不过之后转跌下行。

展望后市,持续火爆的科技成长上行空间还有多少?还有哪些细分赛道值得挖掘?除了科技,本周也有表现的周期等其他方向后市如何看待?是否出现布局新机会?

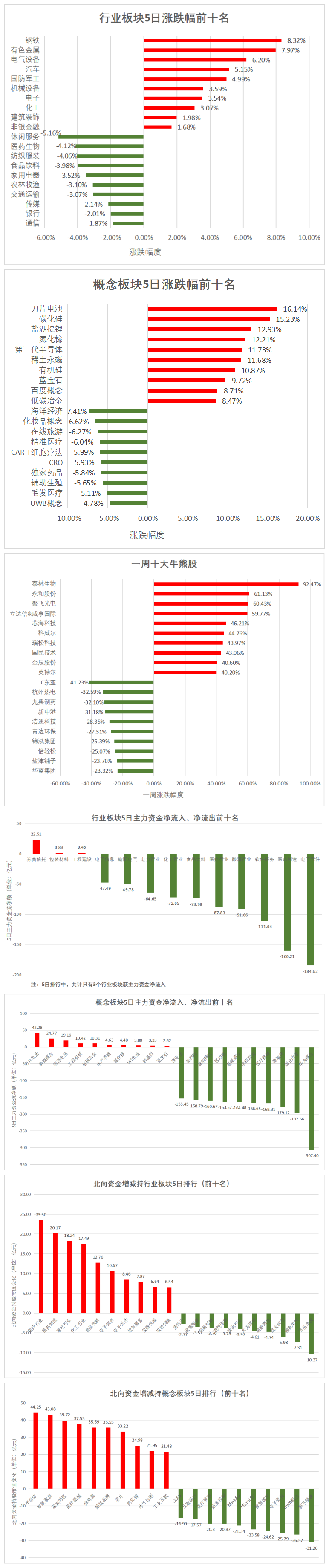

重点数据一览

热点复盘

【锂电池】

新能源风口下,锂电池板块本周继续爆发,多股涨停,国民技术、金辰股份以超40%的周涨幅分列一、二位,江特电机、斯迪克、新益昌周涨幅均超30%。

中金公司认为,受益于新能源汽车渗透率提升及电池技术进步,锂电设备需求将在较长周期维持景气,预计锂电设备2021-2025年全球市场规模将超5000亿元,而优质设备产能稀缺,当前主要锂电设备厂商面临产能瓶颈,国内外电池厂商扩产加速。投资建议上,看好锂电设备核心龙头,关注细分赛道优质企业,关注三大方向:对于电池电芯良率影响关键的中后道制程设备厂商;目前自动化率仍低,当前需求增长加速的模派段自动化设备厂商;与电池装机量同步增长的结构件厂商。

川财证券指出,新能源汽车销量大幅增长带动锂电池需求增加,上半年磷酸铁锂动力电池共计装车22.2GWh,占总装车42.3%,装车占比较去年同期大幅提升15.2%,预计未来磷酸铁锂电池在乘用车领域的占比仍有提升空间,有望达到50%左右。建议关注磷酸铁锂电池相关产业链:宁德时代、比亚迪、国轩高科、富临精工、德方纳米等。

【有色金属】

有色金属板块亦有强劲走势,一些与新能源密切相关的个股近期表现抢眼。

华宝证券指出,要继续把握新能源上游金属材料机遇。锂行业供需偏紧,锂资源紧缺,锂辉石、氢氧化锂、碳酸锂等产品有望交替上涨。三元高镍技术是确定性方向,把握湿法镍项目引领行业变革带来的投资机会。海外电钴需求超预期增长,叠加三季度需求旺季到来,钴价弹性同样不容忽视。预计三季度锂钴镍有望开启新一轮上涨。稀土永磁需求有望加速上涨,供给面临强约束,稀土价格将继续上涨。未来国内钨供应过剩预计收窄,钨价中枢有望抬升。

该机构还预计,铜价将偏震荡,铝价高位持续,电解铝行业或将加快纳入碳交易市场,叠加电解铝产能偏紧及碳配额对于控排企业成本的提升,仍有望支撑电解铝价格偏强,建议关注水电铝及再生铝龙头企业。

【光伏】

光伏板块本周多股大涨,科威尔以近45%的周涨幅位居第一。

消息面上,工信部出台了《水泥玻璃行业产能置换实施办法》正式文件,对光伏压延玻璃产能置换实行差别化政策。中国光伏行业协会维持年初对2021年光伏市场预测,预计2021年全球光伏年均新增装机150-170GW,我国2021年新增规模在55-65GW,“十四五”我国年均光伏新增规模70-90GW。

东方证券指出,硅料价格持续小幅下调,光伏装机预期持续景气,推荐隆基股份、通威股份、晶澳科技、海优新材、福斯特、中信博。

【半导体】

缺芯潮延续,半年报业绩作支撑,半导体板块依旧受资金热捧,聚飞光电以超60%的周涨幅遥遥领先,板块内前十名个股周涨幅均超30%。

方正证券指出,现在是新一轮科技周期的起点,上半场是能源革命(电车光伏),

下半场是计算革命(无人驾驶),其共同基础都是半导体。建议关注涉及这些领域的公司:电车之脑(CPU、FPGA、ASIC);电车之心(MOSFET、IGBT、第三代半导体);电车之耳(V2X射频模拟) ;电车之眼(CMOS摄像头);电车之忆(DRAM、NAND、NOR);电车之屏(LCD、OLED);电车之灯(LED车灯);电车之杖(超声波/毫米波雷达);电车之核(MCU);电车之能(电源管理);产业链的上游支撑,包括设备、封测、制造、IP、材料。

华泰证券指出,基于MCU 价格及出货量上涨可能性、Mini LED 行业景气度提升等因素,看好半导体设备、汽车电动化/智能化等具有结构性成长机会的行业及相关标的。

【军工】

军工板块走强,凤形股份周涨幅超30%,烽火电子、迈信林、中利集团等多股周涨幅超20%。

截至7月23日,板块内30家公司披露半年业绩预告,22家公司实现盈利,14 家公司实现超过60%的同比增速。此外,二季度末公募基金军工重仓市值创新高达到626.44 亿元,环比增长18.45%。

东北证券指出,军工行业的先进装备放量逻辑带来的行业高景气度已不断得到市场验证,军品放量带动行业未来3-5年呈现中高速发展,军民两用市场有望打开行业长期发展空间。

华西证券建议,选择飞机代工(材料+零部件)、军事信息化(元器件相关)和智能化(网络攻防对抗和无人机)三条主线,在回归先进制造业的投资潮流中,准备迎接业绩高速增长的军工板块主升浪。

【钢铁】

受限产预期影响,本周钢铁板块呈现强劲走势,多股大涨。

中泰证券指出,本周社会库存在淡季环比下行,从数据上看主要由产量下滑导致而不是需求上行,周度表需仍偏弱。近期各区域限产动作频出,压缩产量曙光再现,市场预期供应收缩幅度可能较大,推动吨钢盈利回升,限产力度可能强于需求收缩幅度,钢价表现强于铁矿石价格。

国泰君安指出,钢价持续震荡反弹,板块年内第二波行情开启。碳中和是工业品未来5-10年的重大主题,2021年钢铁行业产能周期基本结束,钢铁板块新周期开启,逐步进入配置窗口,建议关注华菱钢铁、宝钢股份、新钢股份、方大特钢、三钢闽光、韶钢松山等公司。

【证券】

证券板块在周五冲高,东方证券、中泰证券、中原证券等个股现涨势。截至本周末20余家券商披露中期业绩预告,整体业绩实现高增长。

国盛证券指出,继续看好券商板块的相对修复机会,主要考量包括券商板块中报业绩具备确定性,七月以来两市交易额基本维持在万亿以上;当前两融余额1.83 万亿元,5 月以来不断提升;叠加流动性边际宽松,风险偏好有望提升;长期而言券商在财富管理、资管主动管理、高杠杆衍生品等业务发展持续向好,打开估值向上空间。

后市配置

国泰君安:科技成长将持续领涨

国泰君安指出,大势拉升未完待续,风格上盈利决胜负而非估值比高低之下,继续呈现科技成长>周期>消费>金融的格局,科技成长行情将持续领涨且高低切换短期难现,同时信用预期边际向宽下中小市值风格亦将持续占优。行业配置上,推荐新能源车/半导体/光伏/医美/化妆品/家电/券商等。

开源证券:传统行业将面临供需错配,推荐三条长期主线

开源证券指出,当下投资者的分歧集中在周期与科技之间,而这恰好是“能源转型”大背景下的两条最重要主线。能源转型带来的变革不只存在于新能源单一行业中,传统世界里也正孕育着新花。传统行业未来将面临供需错配,成为长期毛利率提升的来源。推荐三条长期主线:(1)传统行业在供给端逻辑强化下,需求预期改善带来的价值修复:钢铁、煤炭、化纤;(2)需求与能源转型趋势下从价值走向成长的行业:铜、铝和纯碱;(3)通胀中枢上移下,未来高杠杆经营行业的重定价:银行、房地产和建筑。

国盛证券:继续看好科创、创业引领的成长行情

国盛证券指出,从当前中报业绩预告情况来看,双创增速引领全A,也成为其连创新高的有力支撑,从以公募为代表的市场资金配置情况来看,科创板、创业板也成为其加仓重点。建议三条线索“掘金”科创板:1)上市以来回撤较深,已跌破发行价的;2)业绩增速一直领跑科创的“高成长”;3)开拓A股新方向,对标稀缺的细分赛道“独角兽”的。此外,关注景气的确定性较强、有望高增长的新能源汽车、军工、半导体&消费电子、AI、CXO 服务&医美和次高端白酒等细分赛道,以及受益海外需求拉动的石油石化及化工、有色、光伏等板块。

中金公司:成长为主,兼顾周期

中金公司指出,配置策略上,建议轻指数、重结构、偏成长,同时部分周期细分领域受供给侧逻辑支撑,市场可能呈现“成长为主,兼顾周期”特征。具体来看,1)高景气度的产业链:电动车产业链、光伏、科技硬件与软件、电子半导体、部分制造业资本品等。估值趋高,短线波动加大,但中期可能依然积极;2)泛消费行业:在泛消费,包括日常用品、轻工家居、酒店旅游、家电、汽车及零部件、医药及医疗器械等领域自下而上择股;3)逐步降低周期配置但关注部分结构有利或具备结构性成长特征的周期:有色金属如锂等,化工以及受益于财富及资管大发展趋势的金融龙头。部分稳健高股息资产或个股也值得关注。

中信证券:结构再平衡提前开启,部分消费、医药具备左侧布局价值

中信证券指出,市场流动性开始趋紧,预计板块极致分化提前终结,但市场整体大幅修正风险很低,稳中向好的宏观基本面支撑结构再平衡,成长板块从高位赛道轮动到低位,部分消费和医药行业具备左侧布局价值。首先,近期市场增量资金流入趋缓,场内活跃投资者仓位快速接近年初高点,存量资金恐慌性调仓,后续调仓效应趋于减弱,配置型外资年内首次持续流出新能源板块,流入消费板块。其次,宏观层面流动性仍然宽松,抱团瓦解的市场冲击弱于一季度,下半年宏观经济驱动力和亮点犹存,基本面支撑市场结构再平衡,传统核心资产负面预期已充分反映,再平衡过程中有估值修复空间。配置层面,结构再平衡过程中“高切低”将成为主要特征,部分景气回升的消费和医药行业当前就具备左侧配置价值。

国金证券:行业配置上要攻守并重

国金证券指出,市场继续宽幅震荡行情,存在波段机会。行业配置上要攻守并重。进攻端:中游资本品、基础化工和光伏等板块。防守端:低估值建筑、高分红电力和困境反转等行业。半导体和新能源汽车行业建议逐步兑现收益,此外,资源品涨价行情或已处在顶部区域。

平安证券:市场风格或转向相对均衡

平安证券认为,资金面宽松有利于提振市场情绪,成长风格有望继续受资金偏爱;而上游资源品行业利润普遍高增,后续周期板块或仍有阶段性机会。因此,市场风格可能从之前的成长、周期分化,转向相对均衡。

广发策略:继续看好小盘成长,增持攻守兼备的小盘价值

广发策略指出,中报季仍处“业绩验证的分化阶段”,继续把握景气方向。同时,A股继续坚定“市值下沉”的配置思路,继续增持小盘价值——供给约束、盈利预期上修且估值处于历史低位的钢铁,稀土/铝,玻璃,化纤。兼顾仍有市值下沉空间的小盘成长——即期/预期业绩好且高低估值分化大的光学光电子、军工;主题关注碳中和相关的新能源车/光伏。

牛市来了?如何快速上车,金牌投顾服务免费送>>