赵伟:美国利率下、汇率升,一定代表经济要见顶回落?(开源证券)

来源:赵伟宏观探索

报告要点

5月以来,10Y美债利率回落、美元指数反弹的走势,引发了广泛讨论。“美债下、美元上”背后的驱动逻辑是什么,未来演绎方向?本文梳理,供参考。

一问:“美债下、美元上”,历史上是否发生过?

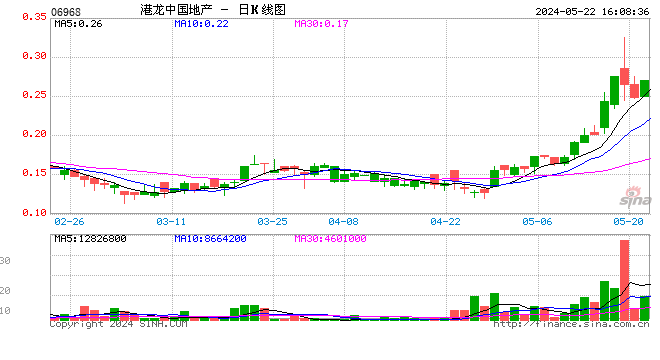

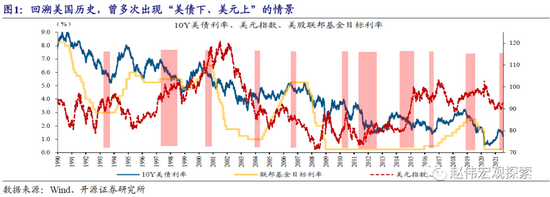

5月以来出现的“10Y美债利率下行、美元指数大涨”,在美国历史上也曾多次出现。5月以来,10Y美债利率大幅下行近40bp至1.3%,同期美元指数强势反弹3%至近93。10Y美债与美元走势的“背离”,引发广泛讨论。回溯历史数据来看,美债利率与美元走势虽然大多时候保持一致,但也曾先后出现过多次背离。

以往“美债下、美元上”所处的宏观环境,既有美国经济衰退阶段、也有繁荣时期。历次美国经济衰退阶段,经济下行及央行放水等,往往带动10Y美债利率回落;同时,非美经济体较美国更差的基本面,易推动美元走强。相反,美国经济繁荣阶段,宽松的流动性环境,也曾多次导致美债阶段性下行,与美元走势背离。

二问:当下宏观环境,与以往“美债下、美元上”阶段的异同?

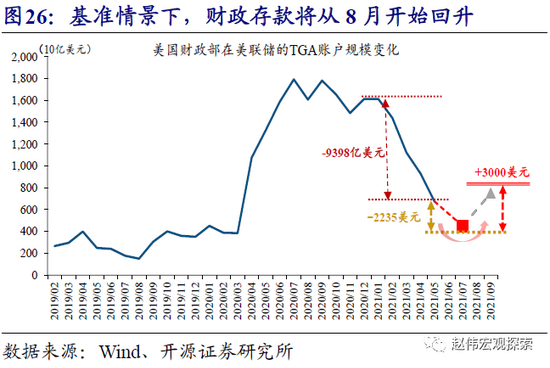

近期10Y美债利率的大幅下行,极大程度上是受到极度宽松的流动性环境的影响。5月下旬以来,美联储、美国财政部双双大放水,前者每个月主动购买1200亿美元的资产,后者将财政存款大幅压降近3000亿美元。异常宽松的流动性环境,直接扭曲了美债的定价。新兴市场疫情反复,也一定程度上加快了美债下行。

美国经济增长动能依然十分强劲,面临的通胀压力在美债、美元的定价上反应也严重不足。受到疫情干扰,PMI等部分指标“见顶”并不能反映美国总量经济的回落。相反,居民薪酬收入持续快速增长、储蓄率高企等,预示着美国消费的改善趋势有望延续,经济内生增长动能依然强劲。不仅如此,需求向好及供给弹性受限下,本轮美国通胀压力的释放远未结束,美债等目前对此的定价严重不足。

三问:未来一段时间,美债利率、美元的走势方向?

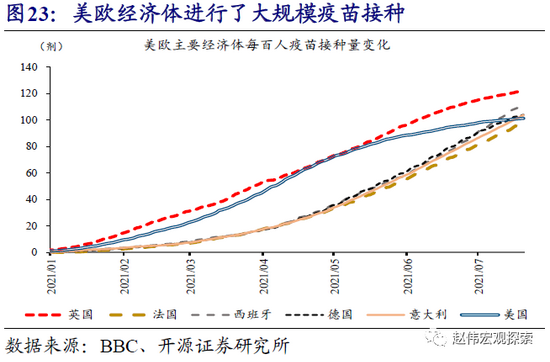

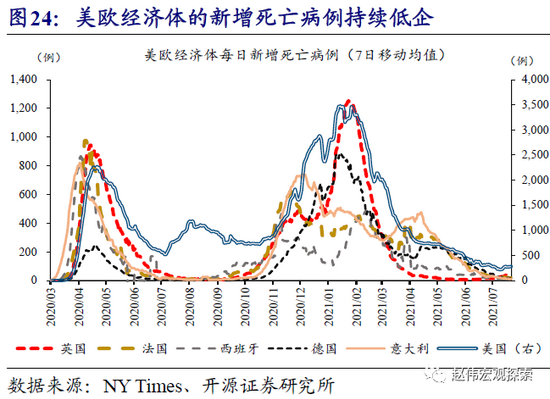

发达经济体疫苗大规模推广、疫情“流感化”下,美债、美元的中期定价逻辑将重回经济基本面本身。美欧等发达经济体受益于疫苗大规模推广,疫情“流感化”趋势明显。对于10Y美债而言,美国经济完全解封、修复加快,以及通胀压力的持续释放,将推动美债利率在中期内重回上行通道。同时,对于美元而言,美国相较欧洲等非美经济体更强的经济基本面,将进一步强化美元中期的上行趋势。

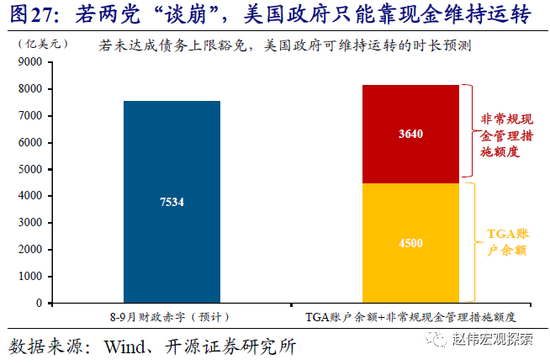

美国国会就债务上限的谈判进展,可能干扰10Y美债利率的短期走势。债务上限豁免到期前的财政存款压降,是10Y美债利率大幅下行的原因之一。展望未来,若国会就债务上限问题达成一致,财政存款压降结束及随后的大规模发债,或将带动10Y美债利率快速重拾上行趋势。相反,美债利率可能进一步回落。不过,这种回落大概率是暂时的,因为谈判失败后,美国政府只能正常运转至10月。

风险提示:美国政府再次面临“财政悬崖”。

报告正文

1、周度专题:为何美债下行,而美元大涨?

事件:5月下旬以来,10Y美债利率大幅下行,但同时美元指数持续反弹。

资料来源:Wind

1.1、一问:“美债下、美元上”,历史上是否发生过?

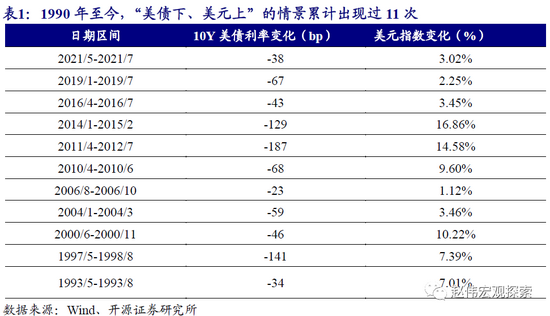

回溯美国历史,“美债下、美元上”的情景曾多次出现。5月下旬以来,10Y美债利率自高位回落,大幅下行38bp至1.3%。而同期,美元指数从90附近强势反弹3%至92.9。10Y美债利率与美元的背离走势,引发了市场广泛讨论。不过,回溯历史来看,尽管10Y美债利率与美元的走势大多数时候保持一致,但曾多次出现背离。仅从1990年开始,“美债下、美元上”的情景①就累计出现过11次。其中,每次背离平均持续时长约6个月,10Y美债利率平均下行76bp,美元指数平均反弹7.2%。

①为方便跨期比较,此处未讨论加息或降息周期阶段的市场表现。

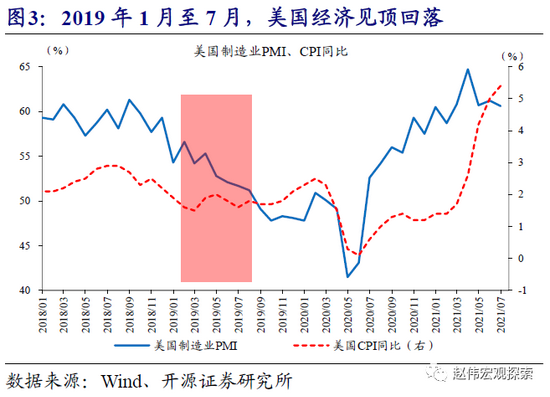

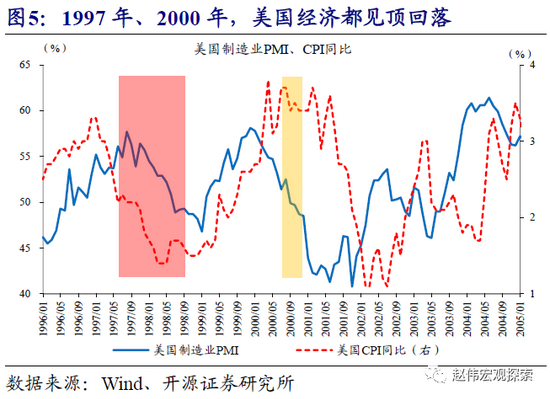

结合宏观环境来看,“美债下、美元上”不少次是出现在美国经济见顶回落阶段。以2019年1月至7月为例,10Y美债利率由2.73%大幅下行至2.06%,美元指数由95.9%上涨至98.1%。10Y美债利率下行、美元指数上涨背后的宏观环境,是美国经济“由盛转衰”。其中,美国制造业PMI由56.6%大幅回落至51.5%,CPI同比持续在2%以下。为了缓解经济下行压力,美联储放弃了加息,并在随后开启了降息操作。

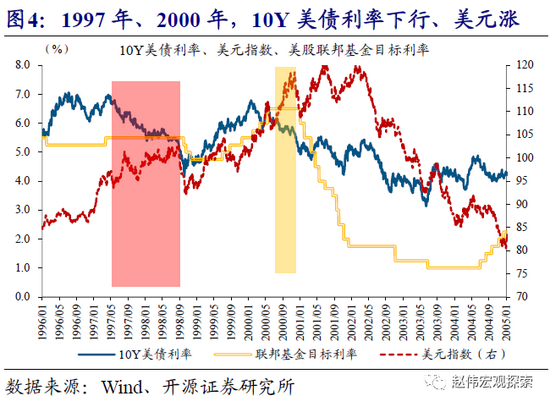

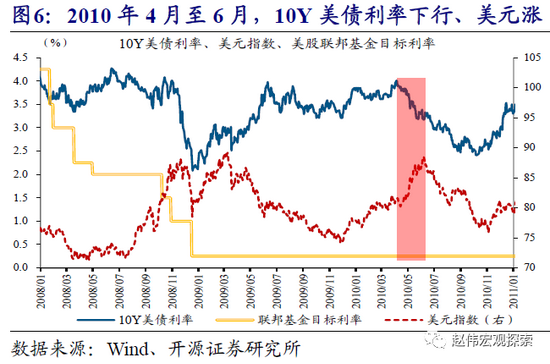

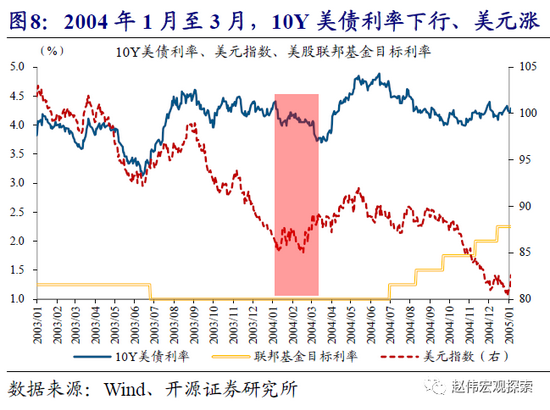

部分美国经济繁荣阶段,也出现过“美债下、美元上”的情景。最典型的当属2010年4月至6月,10Y美债利率由3.88%大幅回落至3.2%,美元指数由80.2大涨至87.9。不过,美国经济在这一期间内的表现并不疲弱、反而非常强劲,制造业PMI维持在55%以上的高位。2004年1月至3月,也同样具有这一特征。10Y美债利率大幅下行、美元指数走强的同时,美国经济整体处于繁荣阶段。

新兴市场尾部风险暴露,带动全球资金避险情绪抬升,曾强化“美债下、美元上”的趋势。回溯历史来看,“美债下、美元上”出现的时期,巴西、阿根廷、土耳其等外债偿还压力大的新兴经济体,往往面临着尾部风险。这一背景下,全球市场避险情绪一般大幅升温,引发资金持续回流美国。海外资金的“追捧”,最终引发10Y美债利率的下行,以及美元的上行,双双加速。

1.2、 二问:当下宏观环境,与以往“美债下、美元上”阶段的异同

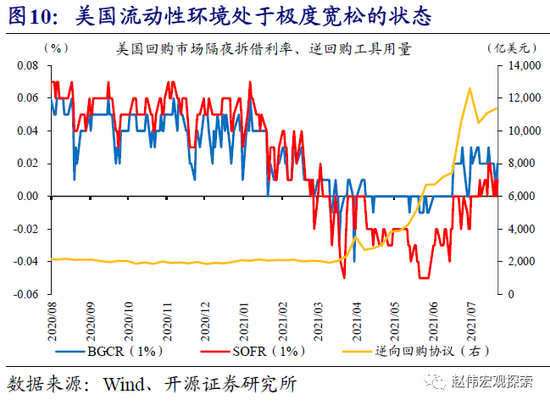

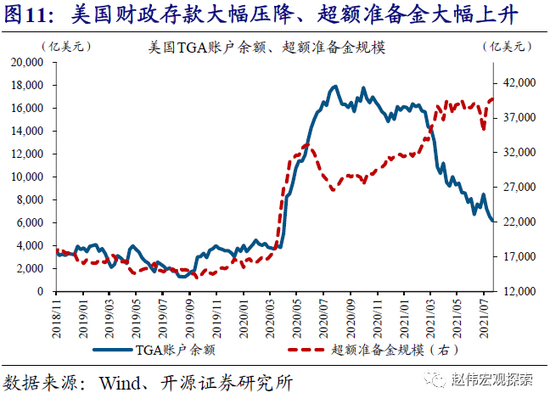

与以往相比,近期10Y美债利率的大幅下行,极大程度上是受到极度宽松的流动性环境的影响。5月下旬以来,美国流动性环境一直处于极度宽松的状态,回购市场的多项隔夜拆借利率指标持续位居历史低位,美联储回收流动性的隔夜逆回购工具用量更是大增、多次刷新历史新高。美国流动性环境异常宽松背后,是货币、财政双双“大放水”。一方面,美联储持续每个月购买1200亿美元的国债、MBS;同时,美国财政存款从近9000亿美元大幅压降至6200亿美元。美联储及财政部同时向市场注入大量流动性,严重扭曲了美债等资产的定价。

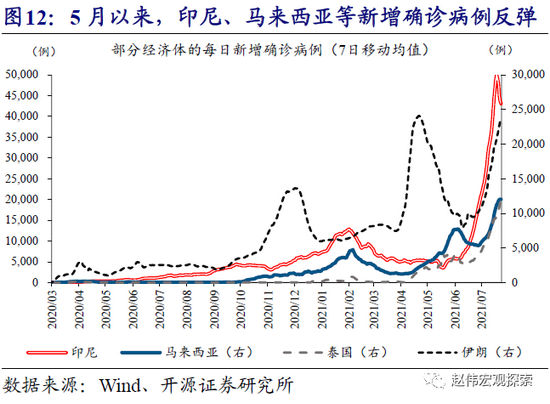

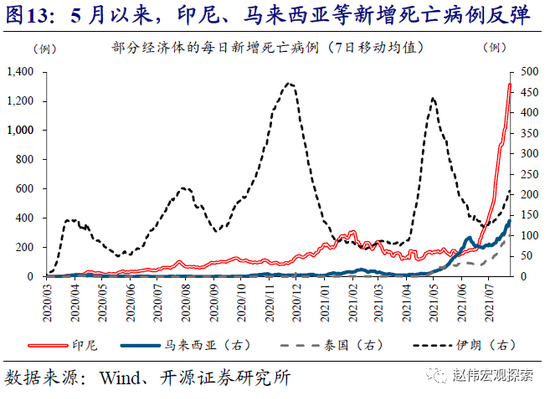

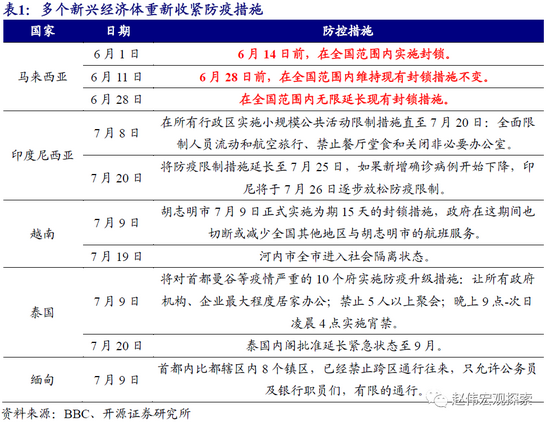

本轮“美债下、美元上”,也受到了新兴经济体疫情频频反弹、推升避险情绪的影响。受疫情防控不利及疫苗短缺等影响,新兴经济体频频遭遇疫情反弹。最直接的例子,就是最近Delta变异病毒的扩散,让印尼、马来西亚等一众新兴经济体疫情形势急剧恶化,新增死亡病例飙升。自身高企的外债偿付压力,以及疫情频频反弹对国内经济的打压,使印尼、马来西亚等面临的尾部风险持续抬升。随之而来的全球避险情绪升温、资金大规模回流美国,使10Y美债利率的回落、美元的上行进一步加快。

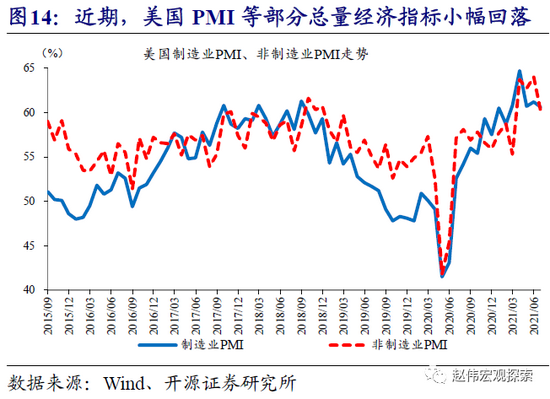

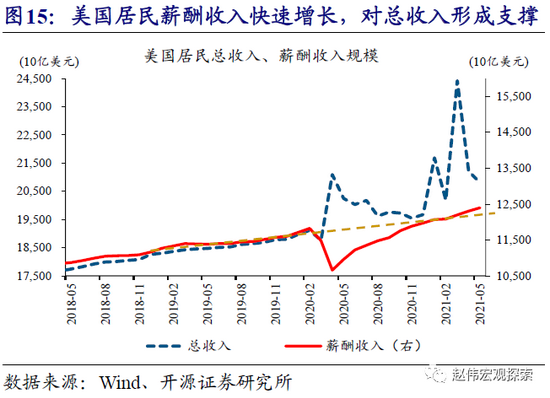

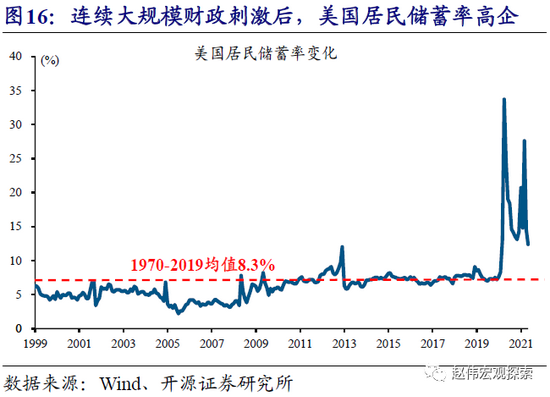

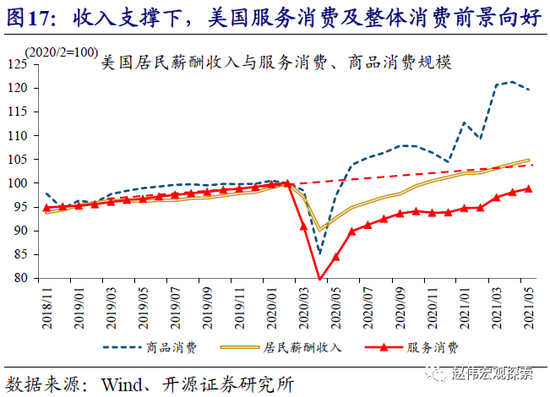

值得注意的是,疫情干扰了美国经济的修复进程,PMI等部分指标“见顶”并不预示着总量经济的回落;事实上,美国经济的内生增长动能依然十分强劲。近期,美国PMI等指标的回落,被部分市场观点解读为“美国经济已经见顶”,后者“顺理成章”地被用于解释“美债下、美元上”。但实际上,疫情一直在干扰本轮美国经济中不同部门的修复进程,单一总量指标无法反映经济全貌。考虑到美国经济的压舱石是“消费”,居民端资产负债表的情况,显然能更好地体现真实的经济增长动能。最新数据来看,美国居民总收入水平远高出历史趋势线,薪酬收入持续快速增长、水平已超疫情前,储蓄率更是处于历史高位。

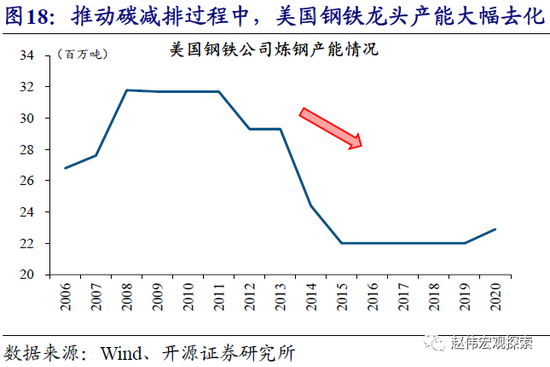

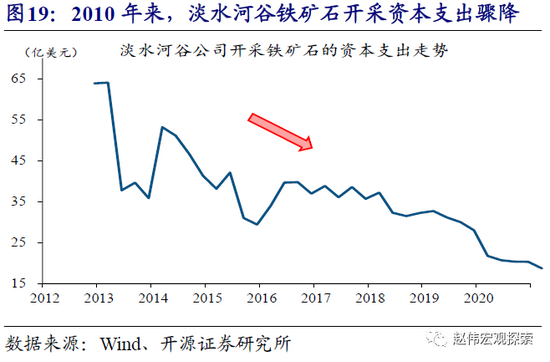

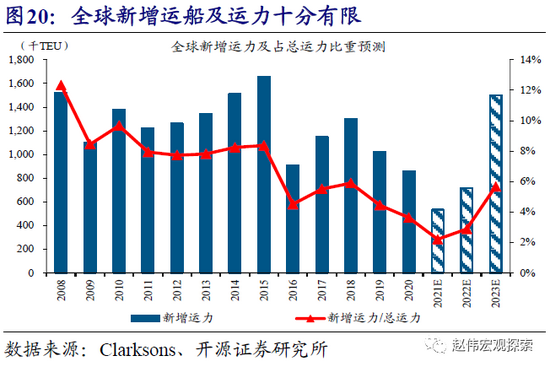

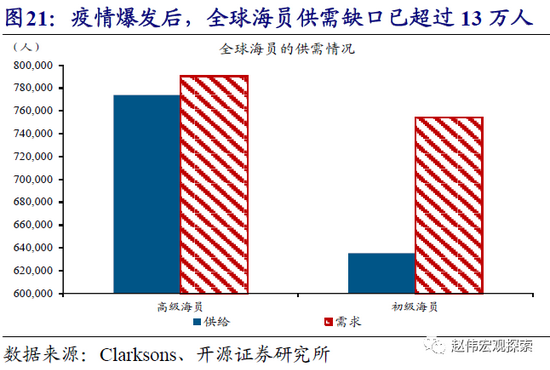

本轮美国经济面临的通胀压力,在美债、美元目前的定价上反应严重不足。年初至今,美国CPI同比由1.4%大幅抬升至5.4%,后者创下2008年以来的新高。与以往不同的是,本轮美国通胀大幅上行的驱动力,不仅仅是需求改善,很大一部分还与供给不足有关。过去10年,由于资本支出大幅“缩水”,全球中上游行业的存量产能增长缓慢、甚至出现下滑。而疫情引发的产能受损及碳中和的加速推广,又进一步压缩了这些中上游行业产能的释放。需求向好及供给弹性受限下,本轮美国通胀压力的释放远未结束,美债、美元等目前对此的定价显然严重不足。

1.3、 三问:未来一段时间,美债利率、美元的走势方向?

发达经济体疫苗大规模推广、疫情“流感化”下,美债、美元的中期定价逻辑将重回经济基本面本身。与新兴市场不同,美欧等发达经济体受益于疫苗大规模推广,新增死亡病例持续低企,疫情“流感化”趋势明显。对于10Y美债而言,美国经济完全解封、修复加快,以及通胀压力的持续释放,将推动美债利率在中期内重回上行通道。同时,对于美元而言,美国相较欧洲等非美经济体更强的经济基本面,将进一步强化中期内的上行趋势。

经济基本面之外,美国国会两党就债务上限的谈判进展,可能干扰10Y美债利率的短期走势。财政存款大规模压降,是10Y美债利率5月中旬以来大幅下行的原因之一。展望未来,若美国国会两党就债务上限问题达成一致,财政存款压降的结束,以及随之而来的大规模发债举措,或将导致10Y美债利率快速回归到上行通道中。相反,若未能就债务上限达成一致,财政存款的继续压降、叠加发债的直接暂停,可能推动10Y美债利率进一步回落。当然,10Y美债在后一情景下的回落只是暂时性的,因为如果债务上限谈判失败,美国政府只能最多正常运转至10月。

美联储货币政策转向时点及节奏,可能影响到市场对美国流动性环境的预期,加大美债、美元的波动。今年以来,美国通胀压力持续大幅抬升下,美联储持续按兵不动,主要是因为就业还未修复到位。不过,5月以来,随着疫情“流感化”、各州加快解封等,美国就业的修复不断加快。根据目前就业的修复速度,以及参照2013年的政策退出经验,美联储在3季度末前后释放Taper信号的概率正大幅抬升②。美联储官员们的最新讲话,也显露出美联储内部对启动Taper已无异议。对于美债、美元而言,美联储政策立场调整带来的流动性预期变化,可能使走势波动加大。

②请参考我们已发布报告《非农低预期,美联储还会不会Taper?》。

经过研究,我们发现:

(1)5月以来,10Y美债利率大幅下行近40bp至1.3%,同期美元指数强势反弹3%至近93。10Y美债与美元走势的“背离”,引发广泛讨论。回溯历史数据来看,美债利率与美元走势虽然大多时候保持一致,但也曾先后出现过多次背离。

(2)以往“美债下、美元上”所处的宏观环境,既有美国经济衰退阶段、也有繁荣时期。比如,历次经济衰退阶段,经济下行及央行放水等,往往带动10Y美债利率回落;同时,非美经济体较美国更差的基本面,易推动美元走强。相反,美国经济繁荣阶段,宽松的流动性环境,也曾多次导致美债阶段性下行,与美元走势背离。

(3)近期10Y美债利率的大幅下行,极大程度上是受到极度宽松的流动性环境的影响。具体来看,5月下旬以来,美联储、美国财政部双双大放水,前者每个月主动购买1200亿美元的资产,后者将财政存款大幅压降近3000亿美元。异常宽松的流动性环境,直接扭曲了美债的定价。

(4)受到疫情干扰,PMI等部分指标“见顶”并不能反映美国总量经济的回落。相反,居民薪酬收入持续快速增长、储蓄率高企等,预示着美国消费的改善趋势有望延续,经济内生增长动能依然强劲。不仅如此,需求向好及供给弹性受限下,本轮美国通胀压力的释放远未结束,美债、美元等目前对此的定价严重不足。

(5)展望未来,美欧等发达经济体受益于疫苗大规模推广,疫情“流感化”趋势明显。对于10Y美债而言,美国经济完全解封、修复加快,以及通胀压力的持续释放,将推动美债利率在中期内重回上行通道。同时,对于美元而言,美国相较欧洲等非美经济体更强的经济基本面,将进一步强化美元中期的上行趋势。

(6)需要注意的是,7月底债务上限豁免到期前的财政存款压降,是10Y美债利率大幅下行的原因之一。若美国国会接下来就债务上限问题达成一致,财政存款压降结束及随后的大规模发债举措,或将带动10Y美债利率快速重拾上行趋势。相反,美债利率可能进一步回落。不过,这种回落大概率是暂时的,因为谈判失败后,美国政府只能正常运转至10月。

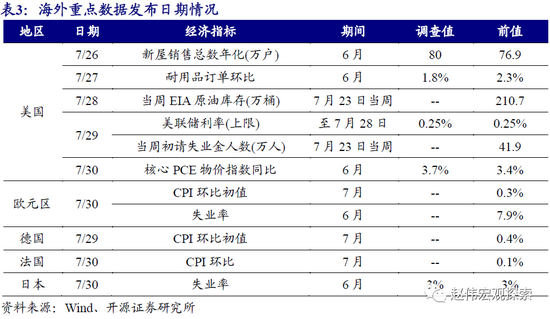

2、 重点关注:美联储7月议息会议

3、 风险提示

美国政府再次面临“财政悬崖”。

牛市来了?如何快速上车,金牌投顾服务免费送>>