二季度绩优债基的三板斧——海通固收利率债周报(姜珮珊、孙丽萍)

来源:珮珊债券研究

概要:

二季度绩优债基的三板斧:拉久期、杠杆套息、适度下沉

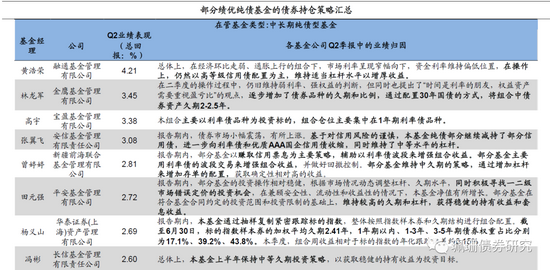

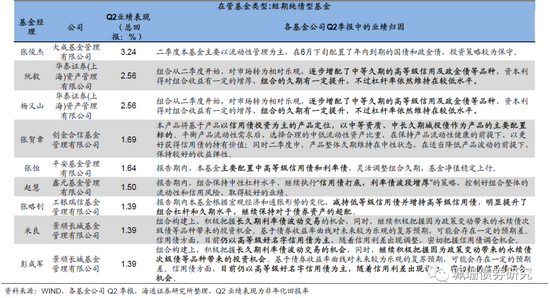

二季度纯债基金季报相继出炉,我们选取纯债基金业绩总回报排名前列的基金,其业绩归因显示:中长期纯债基金业绩较好的基金经理的策略主要有高等级信用债+杠杆、利率债+优质AAA国企信用债+中等水平杠杆、信用息票策略+利率波段等,短期纯债基金业绩较好的基金经理的策略主要有拉久期+低杠杆、高等级信用债打底+利率波段等。

短期纯债型基金或主要靠拉久期增厚收益。今年Q2短期纯债型基金回报率前10%的基金组合久期平均为1.57年,明显高于其整体组合久期平均值0.8年。

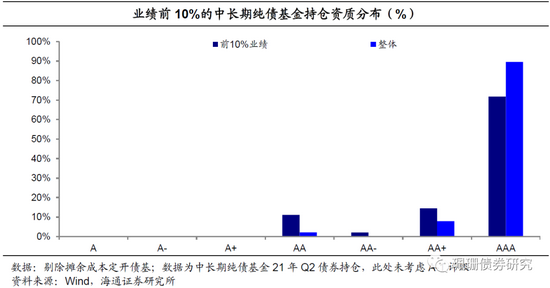

中长期纯债型基金主要得益于加杠杆和拉久期。中长期纯债型基金回报率前10%的平均杠杆率为127%,高于其整体杠杆率(118%)9个百分点,同时中长期纯债基金适度下沉债券资质,主要是下沉至AA+评级、AA评级。

债市展望:关注5年国开、30年国债的配置机会

上周7天资金利率下行,债市供给不及预期,南京疫情散发+河南洪灾使得避险情绪升温,上海地产调控加码(房贷利率上调 +加强赠与管理),多因素共振下债市走出了牛陡行情,十年国债、国开收益率纷纷突破7月14日低点。展望后续债市,我们建议关注5年国开、30年国债的配置机会,主要理由是国开债曲线5Y-3Y期限利差最陡(均处于79%分位数)、30-10Y国债58BP的利差接近年内高位。建议久期不宜过短,维持十年国债利率区间在2.75%-3.10%的判断。

基本面:产需均偏弱,通胀或放缓

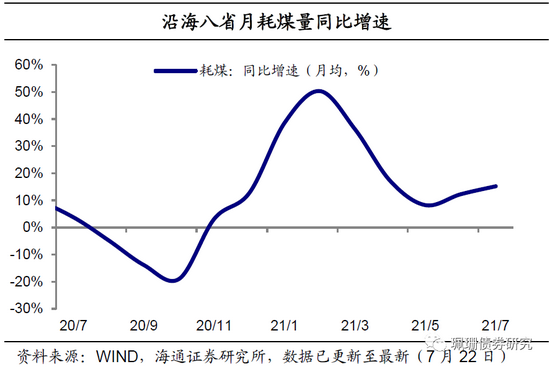

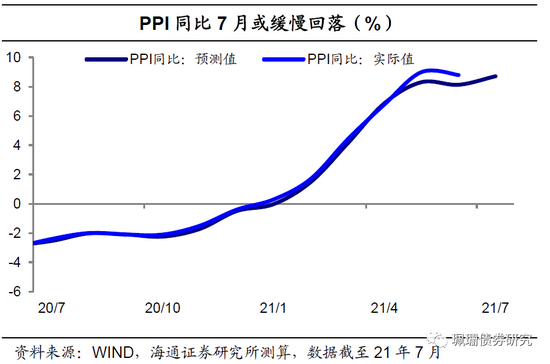

7月以来,需求分化,生产偏弱,百城土地成交面积环比同比均表现不佳,汽车零售销量依旧偏弱、批发销量降幅不断走阔,钢材产量震荡回落,行业开工率涨少跌多,出口CCFI、SCFI等综合指数同比增速回升,30城商品房成交面积同比改善,月均耗煤增速小幅上行。预计7月通胀双降趋势延续,CPI同比或继续小幅回落,PPI同比或小幅放缓至8.7%。

上周回顾:资金面均衡,债市齐涨,10Y国债利率下行至2.91%

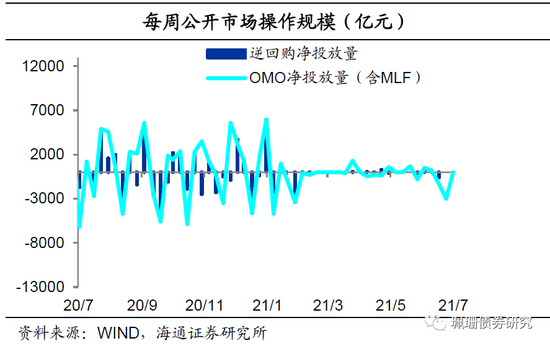

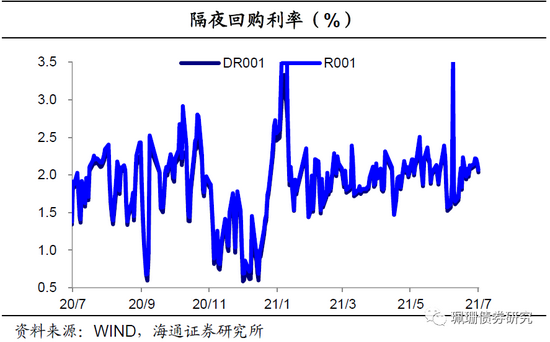

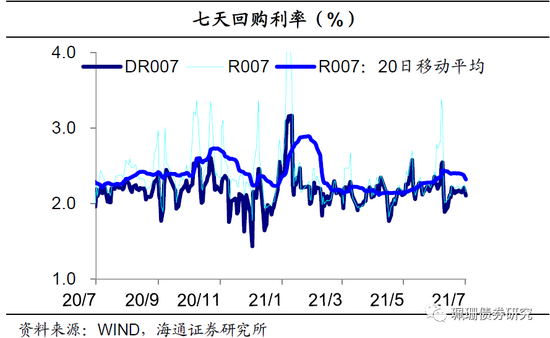

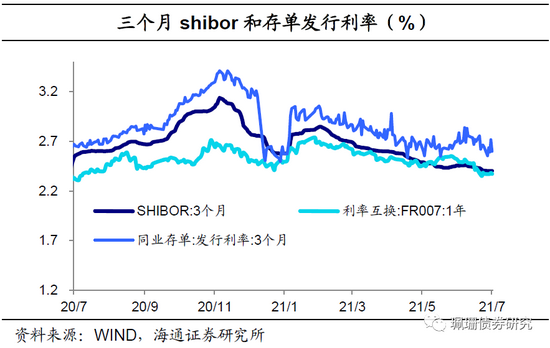

资金利率分化,资金面均衡延续。上周央行资金净投放为零;资金利率方面,R001、DR001周均值分别上行9BP、上行10BP;R007、DR007均值分别下行1BP、与上周持平。3M Shibor利率下行、3M存单发行利率震荡下行。

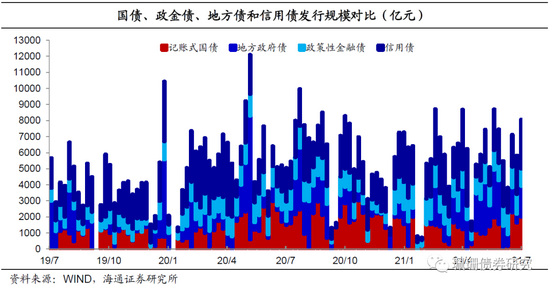

供给增加,需求分化。上周利率债净供给3825亿元,环比增加4686亿元。一级市场招投标需求:进出口行债需求较好,国债、国开债、农发债需求分化。截至7月23日,未来一周地方债计划发行规模环比略有回落、为1896亿元。

债市齐涨,隐含税率略下行。上周债市供给回升,资金面维持均衡,南京疫情散发+河南洪灾、市场避险情绪上升,债市整体上涨。3M、10Y、30Y国债利率仍处于低位,国开债分位数整体更低;10年国开债隐含税率小幅下降至33%分位数。

----------------

1.基本面:产需均偏弱,通胀或放缓

7月以来,产需偏弱。从7月以来的中观高频数据来看,一方面,需求分化,30城商品房成交面积环比走弱、同比降幅收窄,百城土地成交面积环比同比均表现不佳,汽车零售销量依旧偏弱、批发销量降幅不断扩大,出口CCFI、SCFI等综合指数环比增速放缓、同比增速回升。另一方面,工业生产有所修复,样本钢企钢材产量震荡回落,沿海八省月均耗煤量小幅改善,行业开工率涨少跌多。

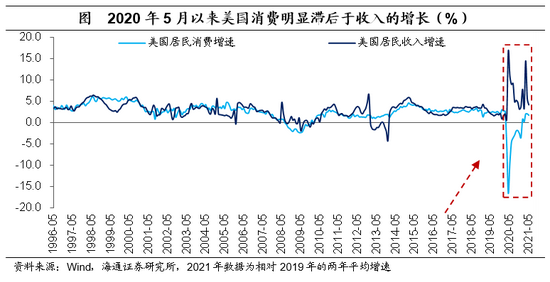

预计7月通胀双降趋势延续。7月以来,猪肉和蔬菜价格环比、同比均下降,水果价格同比涨幅收窄,考虑到CPI同比基数回升,预计7月CPI同比将继续小幅回落;7月以来国际原油价格大幅回调后有所抬升,国内油价和煤价同比增速小幅回落、钢价同比涨幅扩大,生产资料价格指数同比、环比增速均走阔,去年低基数效应略有减弱,预计7月PPI同比继续放缓,但斜率或很缓慢,PPI同比或至8.7%。

2.货币市场:隔夜利率上行

央行等额续作。上周,央行公开市场逆回购投放500亿元、逆回购到期500亿元,公开市场净投放为零。资金利率分化,资金面整体均衡,具体来说,R001均值上行9BP至2.16%,R007均值下行1BP至2.21%;DR001均值上行10BP至2.12%,DR007均值与上周持平、维持在2.16%。3M Shibor利率下行、3M存单发行利率震荡下行。

3.一级市场:供给增加,需求分化

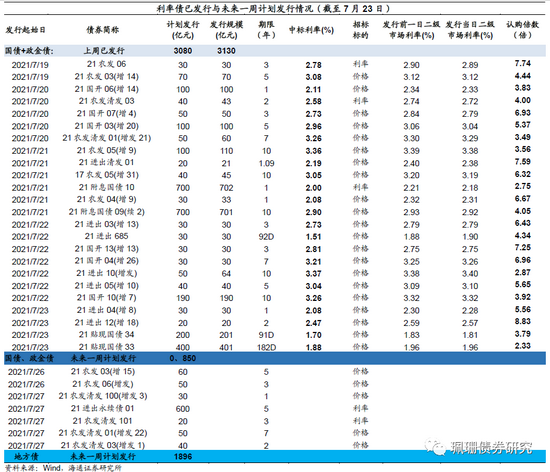

上周,利率债净供给3825亿元,环比增加4686亿元;总发行量5055亿元,环比增加1627亿元。其中,记账式国债发行2005亿元,环比增加358亿元;政金债发行1126亿元,环比减少111亿元;地方债发行1924亿元,环比增加1380亿元。截至7月23日,未来一周地方债计划发行1896亿元(较上周发行规模小幅回落),无国债发行计划。

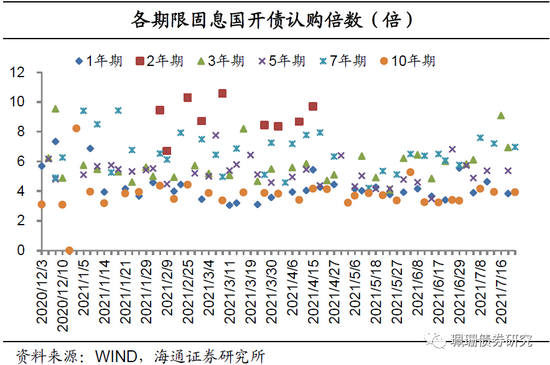

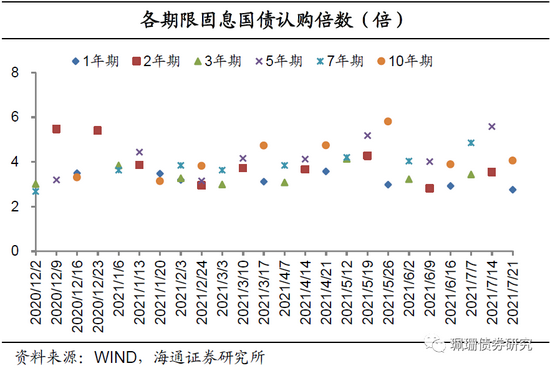

上周,利率债一级市场招投标需求分化,国债+政金债总计划发行规模3080亿元,实际发行规模3130亿元。进出口行债需求较好,国债、国开债、农发债需求分化。具体来说:

国债需求分化,21附息国债09(续2)、21贴现国债34的认购倍数分别为4.05、3.79倍,需求较好;21附息国债10、21贴现国债33的认购倍数分别为2.75、2.33倍,需求一般。

进出口行债需求较好,21进出12(增18)、21进出清发01、21进出03(增13)、21进出05(增10)、21进出04(增8)的认购倍数分别为8.83、7.59、6.43、5.65、5.56倍,需求较好;21进出685、21进出10(增发)的认购倍数为4.34、2.87倍,需求一般。

国开债需求分化,21国开13(增13)、21国开04(增26)、21国开07(增4)的认购倍数分别为7.25、6.96、6.93倍,需求较好;21国开03(增20)认购倍数为5.37倍,需求尚可;21国开10(增7)、21国开06(增14)认购倍数分别为3.92、3.83倍,需求一般。

农发债需求分化,21农发06、21农发04(增9)、17农发05(增31)的认购倍数为7.74、6.67、6.32倍,需求较好;其余均需求一般。

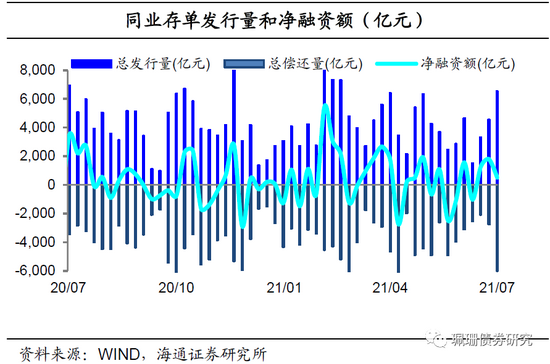

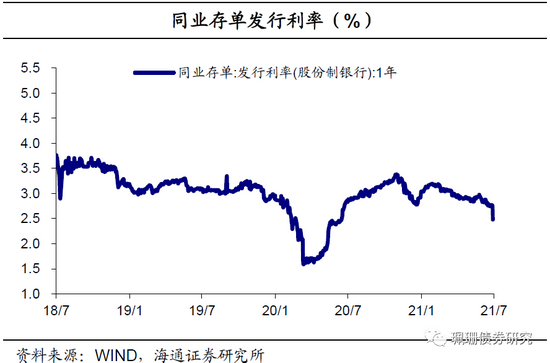

存单量跌价升。上周,同业存单发行6517亿元,环比增加1967亿元,到期5996亿元,净供给521亿元,环比减少1269亿元;股份制银行1年同业存单发行利率收于2.76%,相比于前一周上行1BP。

4.二级市场:债市齐涨

债市继续齐涨、10Y国债利率下行至2.91%。上周债市供给回升,资金面维持均衡,南京疫情散发+河南洪灾、市场避险情绪上升,债市整体上涨。具体来看,1年期国债收益率下行16BP至2.11%,10年期国债收益率下行3BP至2.91%;1年期国开债收益率下行7BP至2.32%,10年期国开债收益率下行4BP至3.3%。

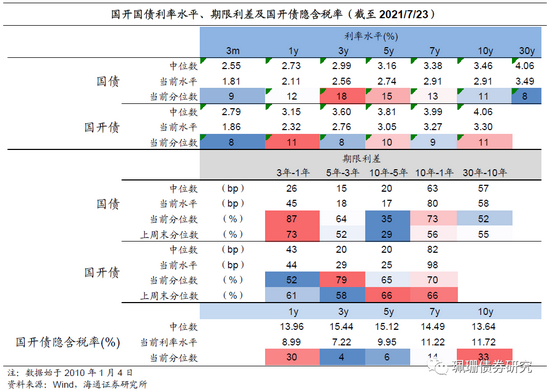

短债、超长债收益率仍低。从收益率绝对水平来看,3M、10Y、30Y国债利率均处于11%分位数及以下,其余关键期限国债利率水平也不高,处于12%~18%分位数区间。相比于国债,国开债收益率所处分位数水平整体更低,均位于11%分位数及以下。

国债期限利差整体走阔,国开债期限利差整体收窄。上周,10Y-1Y国债利差走阔13BP至80BP;3Y-1Y国债期限利差更陡,处于87%分位数;国开债曲线5Y-3Y期限利差最陡(均处于79%分位数),5Y-3Y、10Y-5Y国开债期限利差比国债更为陡峭。

隐含税率略有下行、至33%分位数。从隐含税率来看,10年期国开债隐含税率12%,位于33%分位数,其余期限隐含税率所处分位数相对偏低(除1年期国开债外,均处于14%分位数及以下)。

5.债市展望:二季度绩优债基的三板斧

5.1 二季度绩优债基的三板斧:拉久期、杠杆套息、适度下沉

二季度纯债基金季报相继出炉,我们选取纯债基金业绩总回报排名前列的基金,其业绩归因显示,中长期纯债基金业绩较好的基金经理的策略主要有高等级信用债+适当杠杆、利率债+优质AAA国企信用债+中等水平杠杆、信用息票策略+利率波段等,短期纯债基金业绩较好的基金经理的策略主要有拉久期+低杠杆、高等级信用债打底+利率波段等。

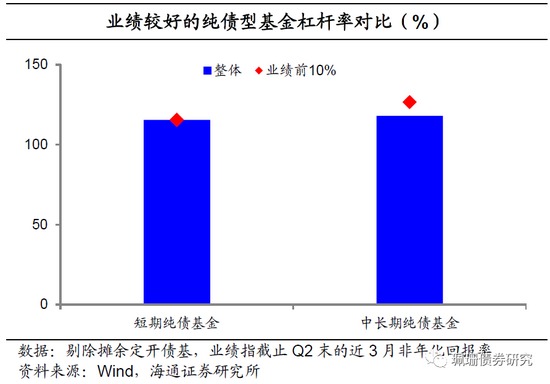

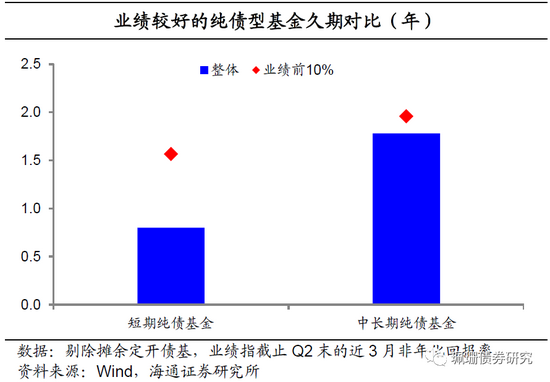

短期纯债型基金或主要靠拉久期增厚收益,而非加杠杆,具体来看:今年Q2短期纯债型基金回报率(剔除摊余定开债基,截至Q2末的近3月非年化回报率,下同)前10%的基金组合久期平均为1.57年,明显高于短期纯债型基金整体组合久期平均值0.8年,而业绩排名前10%的基金平均杠杆率为115%,与短期纯债型基金整体杠杆率水平持平。

中长期纯债型基金投资回报率提升或主要得益于加杠杆和拉久期。中长期纯债型基金回报率前10%的基金组合久期平均为1.96年,略高于中长期纯债型基金整体水平(1.78年),而其平均杠杆率为127%,高于中长期纯债型基金整体杠杆率(118%)9个百分点。

中长期纯债基金适度下沉债券资质。业绩前10%的中长期纯债型基金债券持仓中AAA级债券市值占为72%比整体低了18个百分点,其资质下沉也主要是下沉至AA+评级、AA评级。整体来看,今年Q2中长期纯债型基金仍以高等级信用债为主,并显示适度信用下沉以增厚收益。

5.2 债市展望:关注5年国开、30年国债的配置机会

上周7天资金利率下行,债市供给不及预期,南京疫情散发+河南洪灾使得避险情绪升温,上海地产调控加码(房贷利率上调+加强赠与管理),多因素共振下债市走出了牛陡行情,十年国债、国开收益率纷纷突破7月14日低点。

展望后续债市,我们建议关注5年国开、30年国债的配置机会,主要理由是国开债曲线5Y-3Y期限利差最陡(均处于79%分位数)、30-10Y国债58BP的利差接近年内高位。建议久期不宜过短,维持十年国债利率区间在2.75%-3.10%的判断。

牛市来了?如何快速上车,金牌投顾服务免费送>>

牛市来了?如何快速上车,金牌投顾服务免费送>>