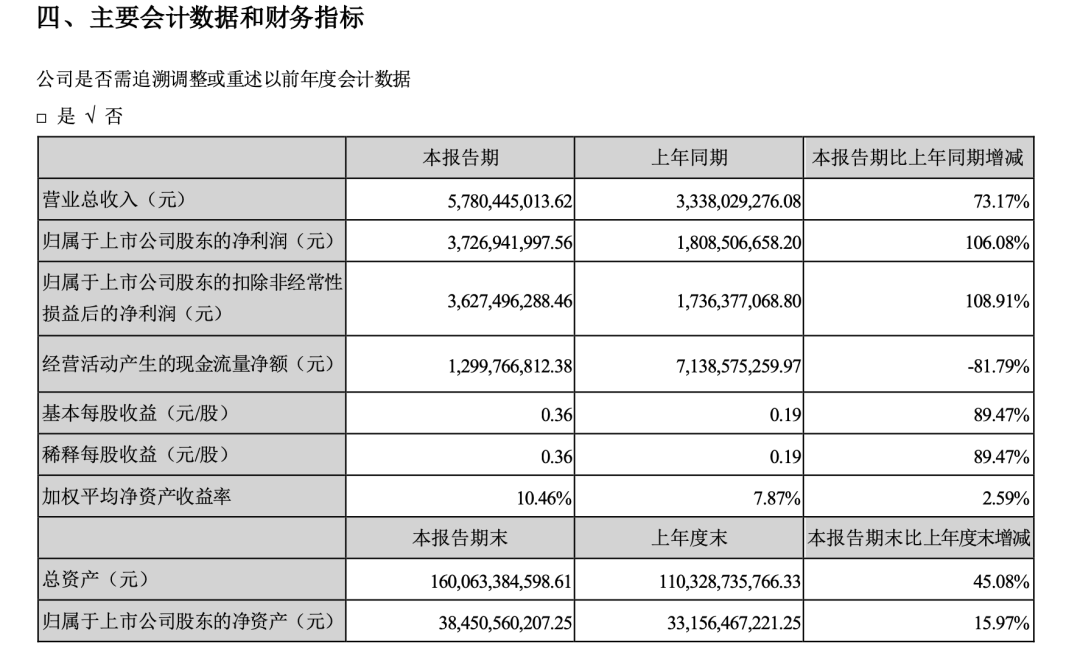

东方财富7月23日晚间发布半年度业绩报告称,2021年上半年营业收入约57.8亿元;归属于上市公司股东的净利润约37.27亿元,同比增加106.08%;基本每股收益0.36元。

同时,公司发布2021年限制性股票激励计划,拟向激励对象总计818人授予限制性股票数5000万股,授予价格为34.74元/股,此次股权激励计划累计金额高达17.27亿元。

东方财富上半年净利翻倍

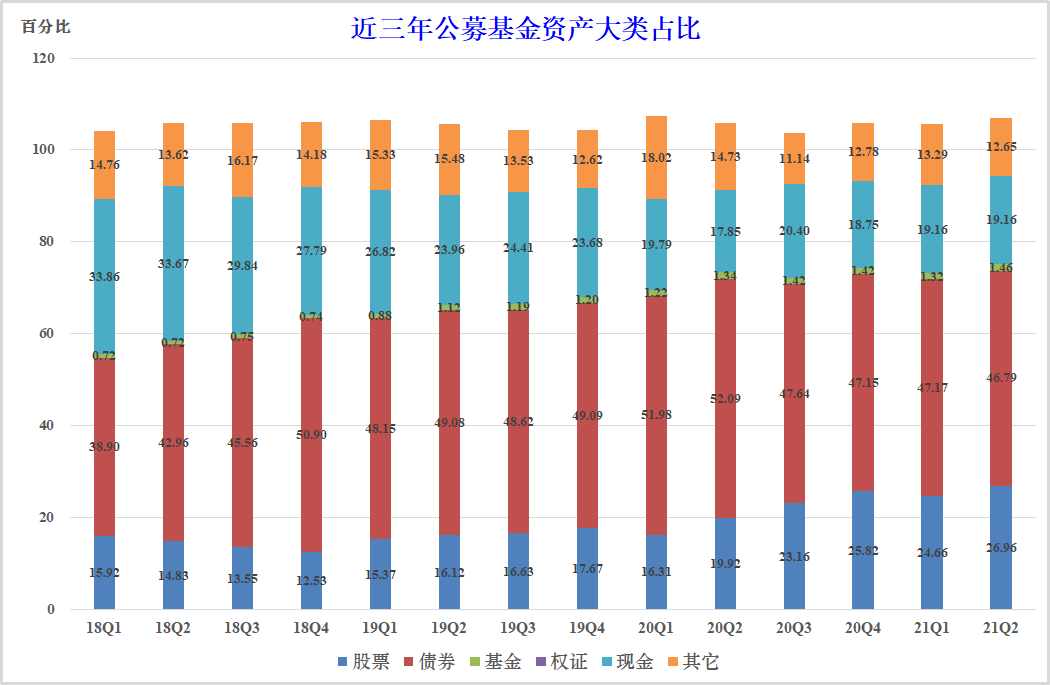

分业务来看,东方财富上半年的证券业务和天天基金的产品代销等业务都快速增长。

公司在半年报中披露,报告期内,公司证券业务股票交易量及融资融券业务规模同比大幅增加,公司证券业务实现快速发展,证券业务实现收入32.23亿元,同比增长55.73%。

此外,公司基金第三方销售服务业务基金交易额及代销基金的保有规模同比大幅增加,金融电子商务服务业务实现收入23.97亿元,同比增长109.77%。

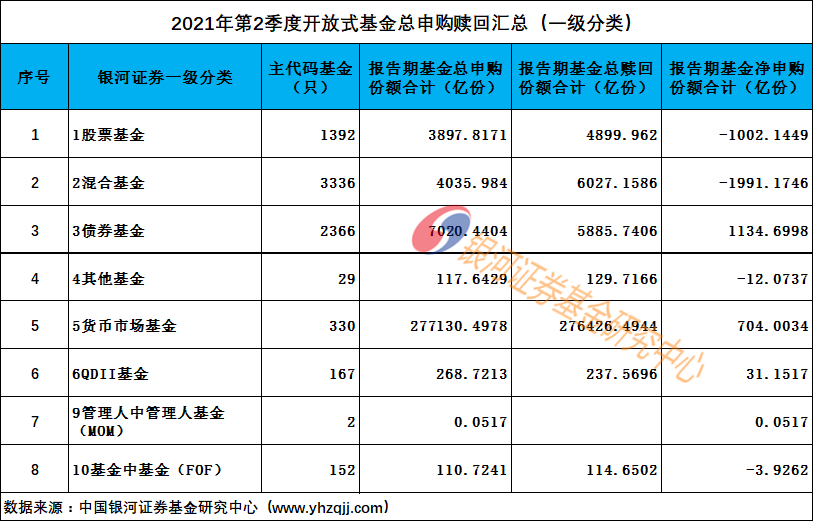

截至2021年6月30日,共上线146家公募基金管理人10863只基金产品。报告期内,公司互联网金融电子商务平台共计实现基金认(申)购及定期定额申购交易约1.80亿笔,基金销售额为9753.04 亿元,其中非货币型基金共计实现认/申购(含定投)交易1.53亿笔,销售额为5336.26亿元。

天天基金服务平台日均活跃访问用户数为337.99万,其中,交易日日均活跃访问用户数为424.65万,非交易日日均 活跃访问用户数为175.68万。

发力两融业务

东方财富的半年报显示,公司的报告期经营活动产生的现金流净额,由71.39亿元快速下降至13亿元,同比下滑约81.79%,公司解释,主要由于证券自营业务投资规模及融资融券业务规模增加。

这也与去年以来东方财富旗下东方财富证券对两融业务的大手笔投入相符合。

仅在今年上半年,东方财富就完成了可转债“东财转3”发行及上市工作,募集总额158亿元,用于补充东方财富证券营运资金。

此外,东方财富证券还启动了公募债发行工作,发行金额不超过120亿元;东方财富启动了境外债券发行工作,发行金额不超过10亿美元。

可转债等募集的资金大多投入了东方财富证券的两融业务。“东财转3”募集的158亿元中,有140亿主要用于该项业务。

东方财富在募集公告中表示,东方财富庞大的用户基础为客户群体的不断扩展提供了良好的基础,目前融资融券业务已成为东方财富证券的重要收入来源和未来新的增长点,发展势头迅猛。

东方财富证券融资融券业务呈现显著上升态势,根据中国证券业协会《证券公司2019年经营业绩排名情况》,公司融资融券业务利息收入排名由2017年末的第42名上升至2019年末的第20名。

“本次募集资金将用于进一步扩大融资融券业务的市场份额,进一步缩小与一流经纪类券商的差距,从而有效提升公司的市场竞争力和综合金融服务能力。”东方财富表示。

券商业绩分化,龙头股价持续疲软

虽然上半年资本市场整体表现较好,但是券商业绩并不都是一片欣欣向荣。Wind数据显示,截至7月23日收盘,除了东方财富,累计有7家上市券商公布了业绩快报,另外还有13家券商公布了业绩预告。

以业绩快报数据来看,券商业绩之间已经出现了显著的分化。方正证券业绩大增102.7%,东方证券也增长了76.95%,而光大证券仅仅增长5.13%,中信建投更是负增长。

“目前从业绩快报上看不出各家券商业绩变化的核心原因,但是市场整体表现较好的情况下,部分行业头部的券商业绩低增长甚至负增长,显然是出了问题。”上海一位券商人士表示。

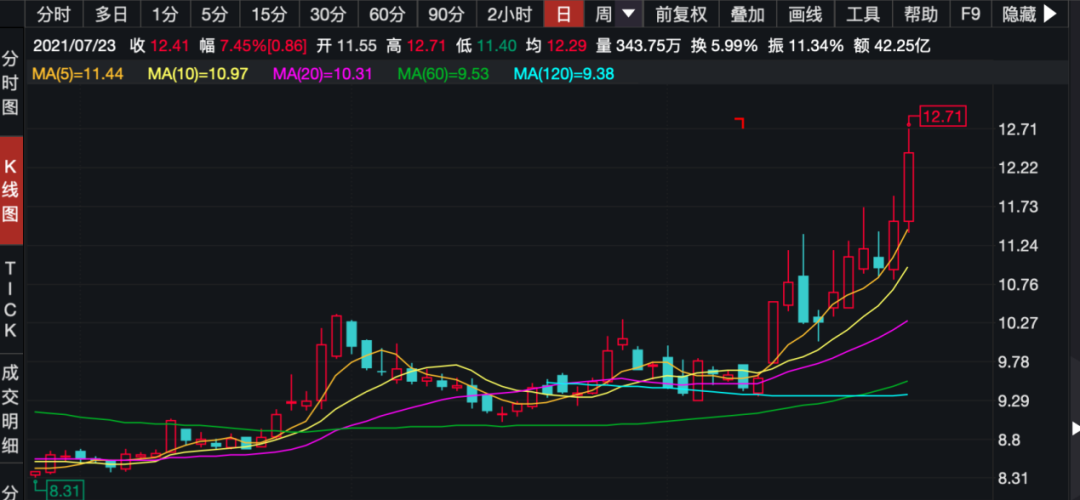

业绩表现不同,券商股之间的股价也大幅分化。7月23日,券商板块整体大涨,中泰证券涨停,东方证券涨7.45%。

5月以来,东方证券股价已经从低点的8元左右上涨至12.71元。涨幅超过50%。

随着业绩不断提升,近两年来东方财富的股价也不断上涨,被市场称为“券茅”。

截至7月23日收盘,公司股价报34.12元每股,总市值来到3500 亿以上,已经超过了中信证券,成为A股券商股“市值一哥”。

股票大涨背后是包括陆股通在内的一众资金的增持。

从股东结构上来看,2020年中报开始,陆股通就在持续增持,由2020年一季报的1.15亿股增加至了2.31亿股。随后,陆股通一直在增持东方财富。2020年的年报,陆股通持仓变为3.64亿股。

截至2021年中报,陆股通持有的东方财富总股份已经达到接近6.76亿股,位于十大股东第二,持股量仅次于公司实际控制人其实。

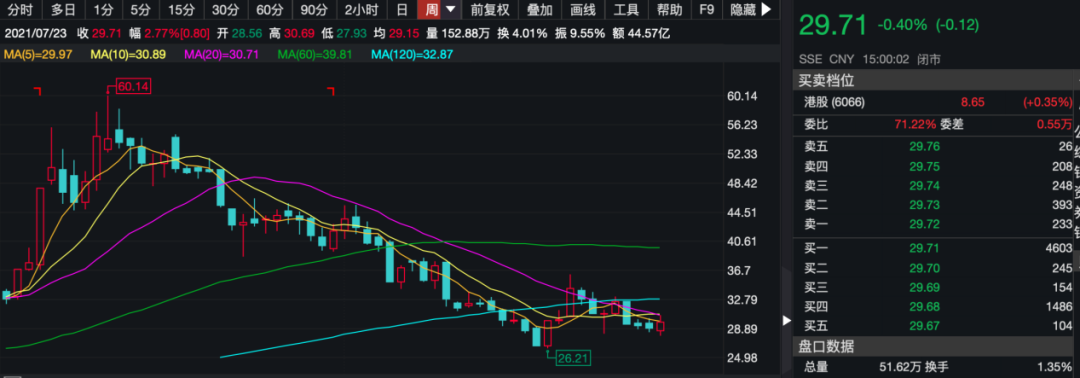

但是中信建投等股价却表现疲软。公司股价5月中旬一度跌至26.21元的阶段性低点,随后小幅反弹,截至7月23日收盘,公司股价也仅有29.71元每股。

山西证券研报指出,在注册制和对外开放的大背景下,证券公司肩负着为“双循环”的新发展格局提供高效金融服务的历史使命。

证券公司在激烈的市场竞争中,发挥自身资源禀赋优势,向着市场化、国际化、差异化迈进。监管引导证券公司差异化发展,走出专业化、精品化道路,在财富管理、资产管理等轻资产业务领域形成的护城河较为稳固,同时包括资管在内的财富管理业务具备广阔的发展空间,建议关注资产管理配置能力领先以及以金融科技为代表的运营、服务能力一流的券商。

目前, 市场给予龙头和发展有特色的券商高估值,建议关注业务全面领先的龙头券商、有强大护城河的特色券商。

牛市来了?如何快速上车,金牌投顾服务免费送>>