来源:红刊财经

记者 | 刘杰

此前,《红周刊》发布的《聚和股份“造血”不足 资金链堪忧 营收及销售费用真实性存疑》一文中,论述了聚和股份因在上、下游产业链中采购支出与回款周期的不对称,导致其资金链承压。事实上,其盈利能力也存在下滑之忧, 2020年下半年,其原材料银粉价格直线飙升,但其产品提价幅度有限,致使其毛利率大幅下滑。

此外,2021年上半年,下游客户产品售价也提不上来,在上、下游共同“挤压”之下,聚和股份毛利空间恐将进一步被压缩。

银粉价格飙升带来的成本压力难以完全转嫁

聚和股份产品结构十分单一,报告期内(2018年至2020年),其主营业务收入近乎全部来自正面银浆产品,而该产品成本中原材料占比在95%以上,其中银粉为核心原材料,这意味着银粉采购价格对其产品成本影响较大,若未来银粉市场价格出现大幅上涨,其产品成本也将随之激增。

据招股书披露,报告期内,聚和股份的银粉主要采购自DOWA ,其向 DOWA 采购额占各期银粉采购总额比例均超过90%。银粉的定价方式一般为伦敦银价折合为结算币种金额的基础上加收一定的加工费,因此银粉采购价格受伦敦银价、汇率波动以及加工费的因素影响。

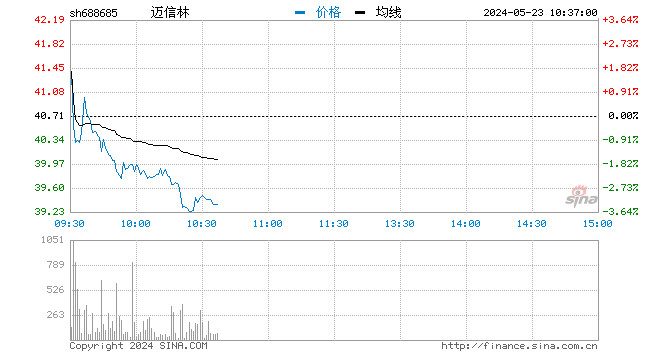

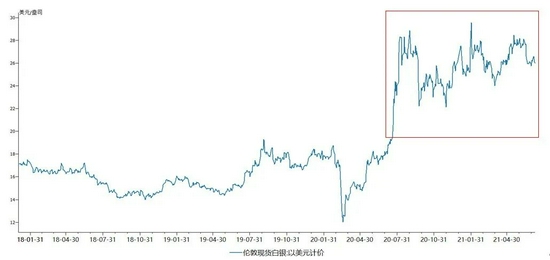

图1伦敦现货白银单价走势图

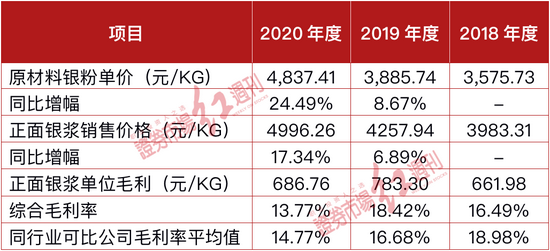

《红周刊》记者在Wind数据库中查询发现,伦敦现货白银单价在2019年呈波动上升态势(如图1),由2019年1月2日的15.44美元/盎司上升至当年12月31日的18.05美元/盎司。2020年下半年,伦敦现货白银单价直线上涨,截至当年12月31日,单价上涨至26.49美元/盎司,同比增幅高达46.73%。受此影响,聚和股份银粉采购单价随之走高,2019年、2020年,其银粉采购价格分别为3885.74元/KG、4837.41元/KG,同比增速分别为8.67%、24.49%。

事实上,若公司产品售价能得以相应幅度的提高,就可以转移原材料涨价带来的压力,那么,聚和股份能否凭借产品提价来应对这一风险呢?

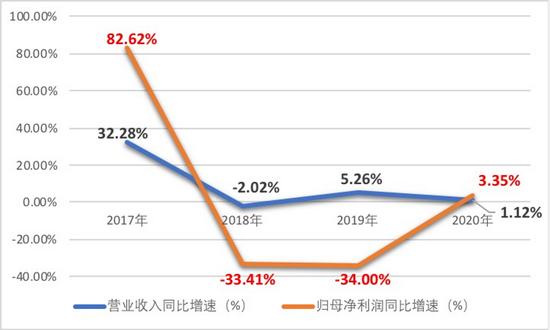

据招股书披露,聚和股份正面银浆产品销售价格是在银市场价格基础上,综合考虑市场竞争关系、预期采购规模、客户信誉、回款进度以及对产品的要求等因素确定。2019年、2020年,其正面银浆销售价格分别为4257.94元/KG、4996.26元/KG,同比增幅分别为6.89%、17.34%。

可见,2020年银粉价格激增下,聚和股份产品售价涨幅是要低于当年原材料银粉单价涨幅,而这也导致其正面银浆产品销售毛利率由上年的18.42%下降至13.77%,大幅下滑4.65个百分点。

聚和股份在招股书中将帝科股份、苏州晶银、匡宇科技作为其同行业可比公司,2019年、2020年,同行业毛利率均值分别为16.68%、14.77%,聚和股份毛利率在2019年还高于行业均值,但在2020年迅速回落至行业均值之下。

表1原材料及产品价格变动情况表

通常来讲,企业的产品市场认可度越高,销售情况越好,其对下游企业的议价能力相对更强,那么其将原材料提价的压力转嫁至下游的能力就越强,但从上述情况来看,聚和股份似乎难以将材料涨价带来的成本压力完全转移至下游客户。

事实上,从聚和股份下游客户来看,多为知名电池片生产企业,包括上市公司通威股份、东方日升、横店东磁、晶澳科技、中来光电等,前述公司正是聚和股份2020年的前五大客户 ,其对前述公司销售额占销售总额比重为64.81%。且前述公司营收规模均远高于聚和股份,多家营收高达百亿,而聚和股份在营收连续两年翻倍增长下,金额增至25亿元,对比来看,前述大客户仍具备较强的规模优势。综合来看,聚和股份客户集中度较高,且下游客户规模优势较强,这或是其产品提价难的重要原因。

毛利率有继续下滑之忧

据上文所述,聚和股份很难通过产品提价,来完全应对原材料价格上涨带来的成本压力,因此其会受到原材料价格波动的影响。然而,2021年银粉价格仍在持续走高(如图1),据《红周刊》记者从Wind中查询到的数据显示,2021年2月份银粉价格出现近年来的峰值,为29.59美元/盎司,高于2020年银粉价格最高值28.89美元/盎司,而这也就意味着受此影响,聚和股份毛利率恐有进一步下滑的可能。

聚和股份上游原材料价格节节攀升,那么其下游情况又如何呢 ?

事实上,近年来,光伏行业推行平价上网政策,2021年6月,国家发改委发布了《关于2021年新能源上网电价政策有关事项的通知》,据该通知介绍,“2021年起,对新备案集中式光伏电站、工商业分布式光伏项目,中央财政不再补贴,实行平价上网。”对于平价上网政策推行的影响,聚和股份的下游客户阿特斯在其披露的招股书中表示,“各国推进光伏平价上网政策,使得光伏行业生产销售价格总体呈下降趋势。未来,随着光伏行业技术的不断进步,光伏行业各环节的产品价格仍有进一步下降的可能。”而据该客户披露的信息来看,其产品价格在2018年至2020年也总体呈现下降态势。

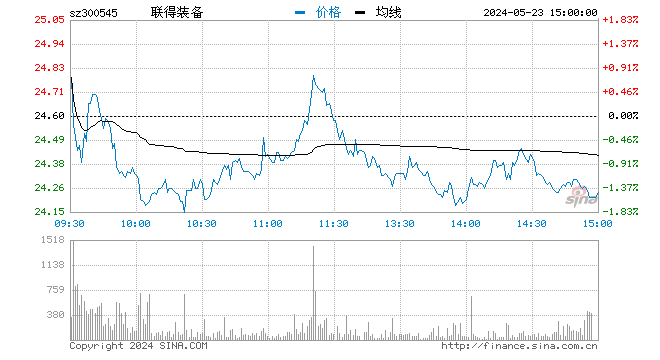

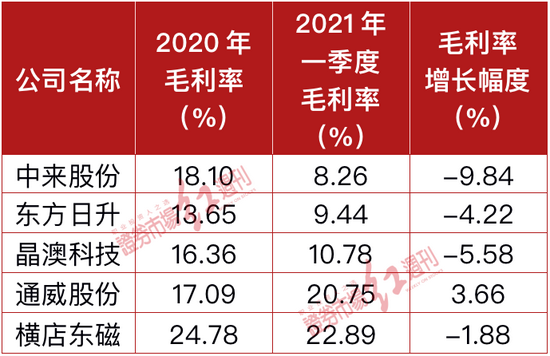

表2 前五大客户的毛利率情况

不仅如此,上文中提到,聚和股份前五大客户均为上市公司,《红周刊》记者查看前五大客户2021年一季度财报发现,除通威股份毛利率小幅上升外,其余公司毛利率均有所下滑,且大部分下滑幅度较大,例如中来股份(维权)、东方日升、晶澳科技,毛利率分别下滑了9.84个百分点、4.22个百分点、5.58个百分点。令人担忧的是,下游客户产品价格以及毛利率均出现下降趋势,这是否会传导至上游的聚和股份身上?从聚和股份在产业链条的地位来看,情况恐难言乐观。

牛市来了?如何快速上车,金牌投顾服务免费送>>