文章转自:财经新前沿

季报是基金业绩的阶段性总结。如果说牛年春节前基金净值的大幅提升多得益于重仓核心资产,那么,春节之后,尤其是二季度,产品业绩依然大幅跃升的基金,靠的应该是深度研究后的坚守和前瞻性判断后的抉择。随着基金二季报陆续披露,部分绩优基金的持仓情况终于揭开了“神秘的面纱”。笔者发现,灵活配置型冠军基金(基金分类:银河证券灵活配置型基金A类,股票上下限0-95%+基准股票比例30%-60%)——长盛创新驱动混合基金,也在21日披露了二季报,查看该基金十大重仓股,其投资方向仍然坚定聚焦在新能源等先进制造业板块,但在个股选择上有所调整,而相关调整带来的是产品业绩“芝麻开花节节高”。

来看业绩表现,季报显示,截至6月30日,长盛创新驱动混合过去1年以102.81%的收益率实现了业绩翻倍,同期业绩比较基准仅上涨14.21%。另据最新的银河数据显示,截至7月16日,长盛创新驱动基金过去一年在490只同类基金中排名第1,过去两年以240.40%的收益率排名同类3/460,过去三年因良好的业绩表现获评银河证券“五星基金”(基金分类:灵活配置型基金A类,股票上下限0-95%+基准股票比例30%-60%)。

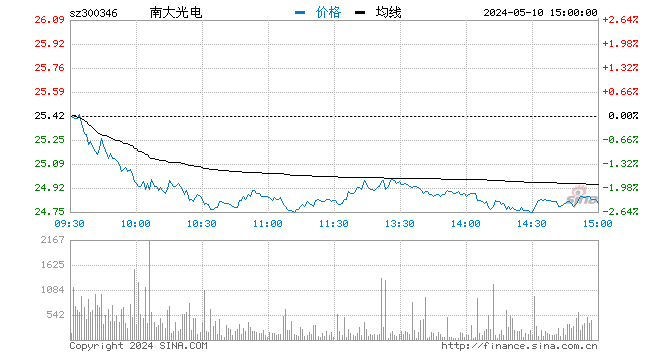

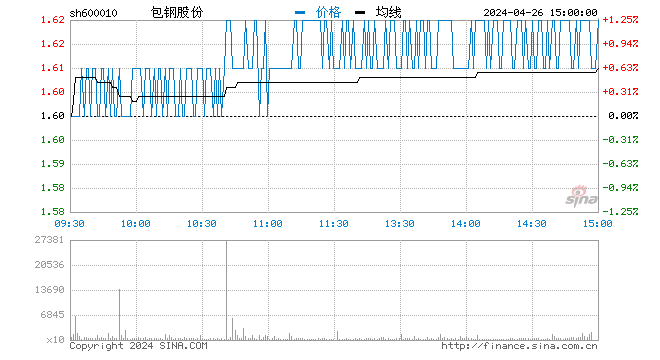

同类冠军、翻倍基、五星评级等标签背后的投研实力,或可通过基金持仓来诠释。二季报显示,长盛创新驱动基金二季度保留了宁德时代、阳光电源、天赐材料、隆基股份、汇川技术等新能源个股,同时降低了福耀玻璃、长城汽车等汽车板块个股的仓位(仍在10大重仓股名单中)。值得一提的是,十大重仓股名单中二季度新增恩捷股份和锦浪科技两只与新能源密切相关的个股,涨幅优秀。不难看出,此次二季度仓位的调整布局是推动基金净值走势“一路向上”的重要驱动力。

长盛创新驱动基金二季报中对基金投资策略和运作分析的阐述,也印证了产品对行业和个股的积极主动管理思路。报告中写到,“报告期内本基金仍然聚焦在长期跟踪研究的新能源等先进制造业,根据产业景气度与估值的衡量,略降低了市场预期较高的新能源汽车板块配置,增加了光伏等景气边际改善的板块配置。个股选择上,仍然以长期成长龙头品种作为基础配置,但整体稍作均衡,增配了一些基本面有所改善的中小市值个股,力求组合反映基本面的变化,同时保持稳健成长,降低回撤。”

对于后市预判,基金经理孟棋表示,从短期行情来讲,新能源整体板块估值达到较高位置,需要等待基本面的进一步确认,因此板块随着外部因素的扰动将波动加大,个股间出现分化。但从中期来看,新能源板块仍旧处于景气趋势中,尤其是光伏板块下半年将随着上游产能的释放有所恢复,新技术以及储能的爆发都是值得跟踪的机会所在。电动汽车的销量也仍然在爬坡过程中,特别是智能汽车的落地值得期待。

长盛创新驱动2017年、2018年、2019年、2020年、过去6个月净值增长率分别为1.34%、-27.24%、33.46%、100.27%、29.23%,同期业绩比较基准收益率分别为4.22%、-9.62%、19.92%、15.20%、1.47%。数据来源:长盛创新驱动定期报告,统计日期2017年8月16日至2021年6月30日,业绩比较基准:沪深300指数收益率×50%+中证综合债指数收益率×50%。

风险提示:基金有风险,投资需谨慎。基金不同于银行储蓄和债券等固定收益预期的金融工具,且不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人提醒投资者应认真阅读《基金合同》、《基金招募说明书》和基金产品资料概要等产品法律文件。在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。长盛基金提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。