来源:国信证券

核心观点

核心结论:仓位回升,加科技成长、减消费金融

截至7月21日,偏股型基金2021年二季报已基本披露完毕,根据我们对基金二季报披露数据的分析统计,主要得到如下结论:

1)二季度市场基金总规模仍在持续增加,不过二季度基金发行有所降温。

2)总仓位环比有所提高,基本回升至了2018年二季度以来的较高位。

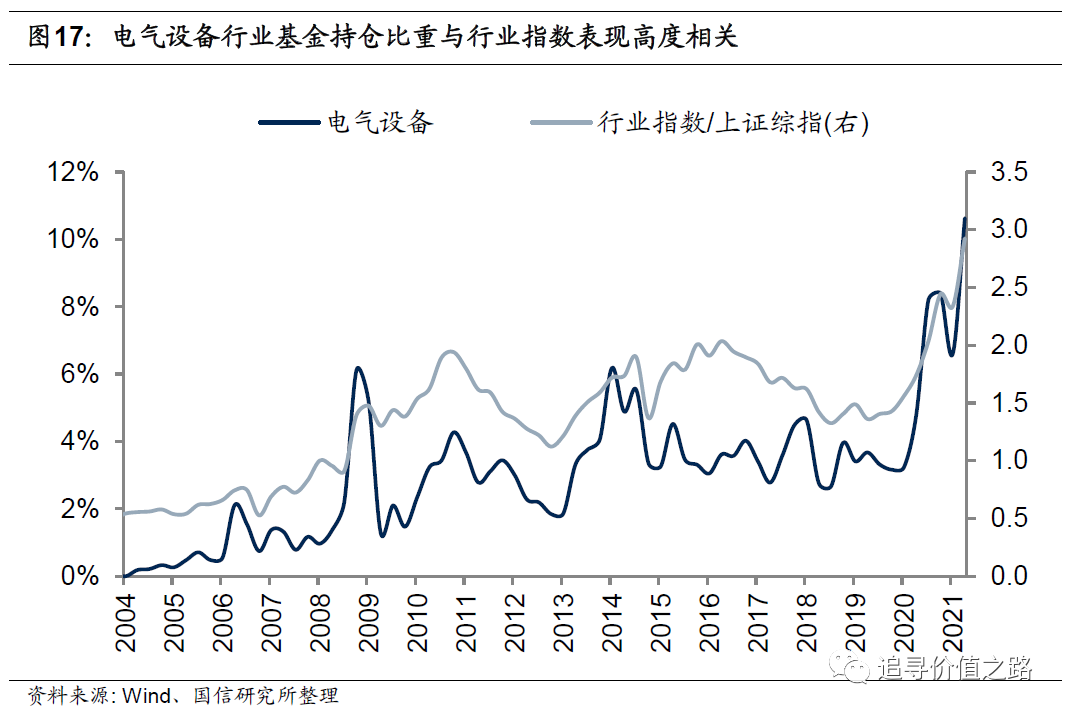

3)行业配置上,电气设备、电子等板块增配,而消费、大金融等板块调减。

4)从集中度的角度看,二季度基金持仓的行业集中度有所提高、而个股集中度略有下降。

基金持仓规模

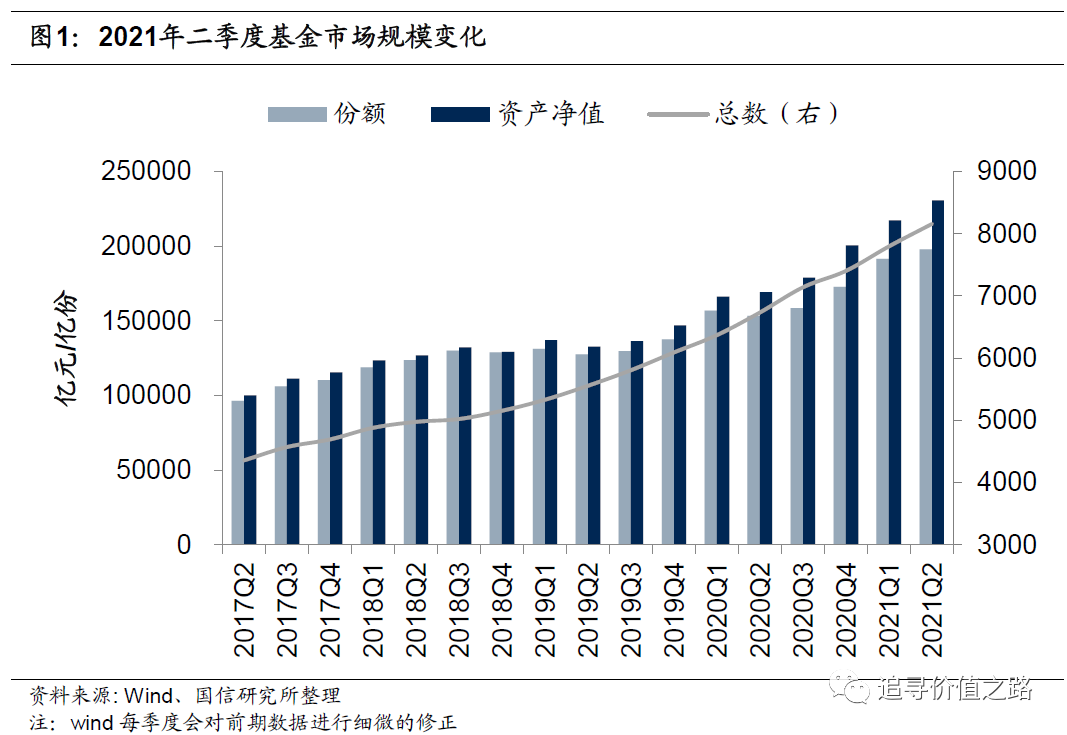

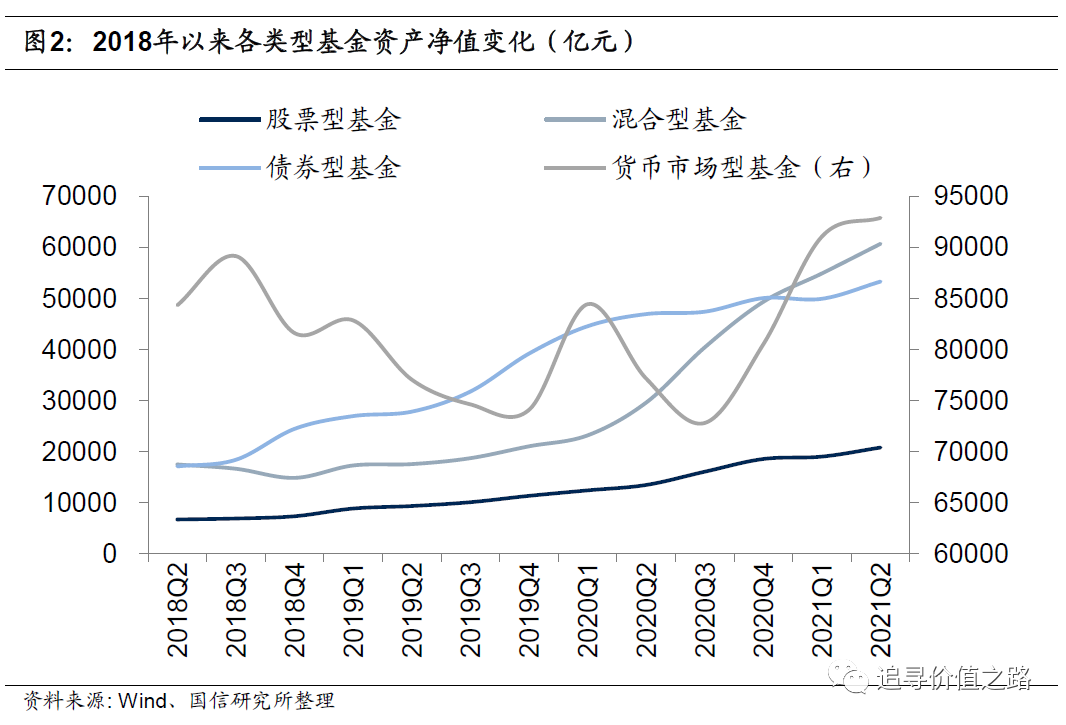

总规模:基金总规模仍在持续增加。2021年二季度市场基金份额及资产净值环比仍在持续增加,从变化趋势看,2016年四季度以来基金市场规模总体增长较为稳健,虽然2018年三季度至2019年三季度增长态势有所放缓,但去年一季度开始基金规模再次出现大幅回升的迹象。

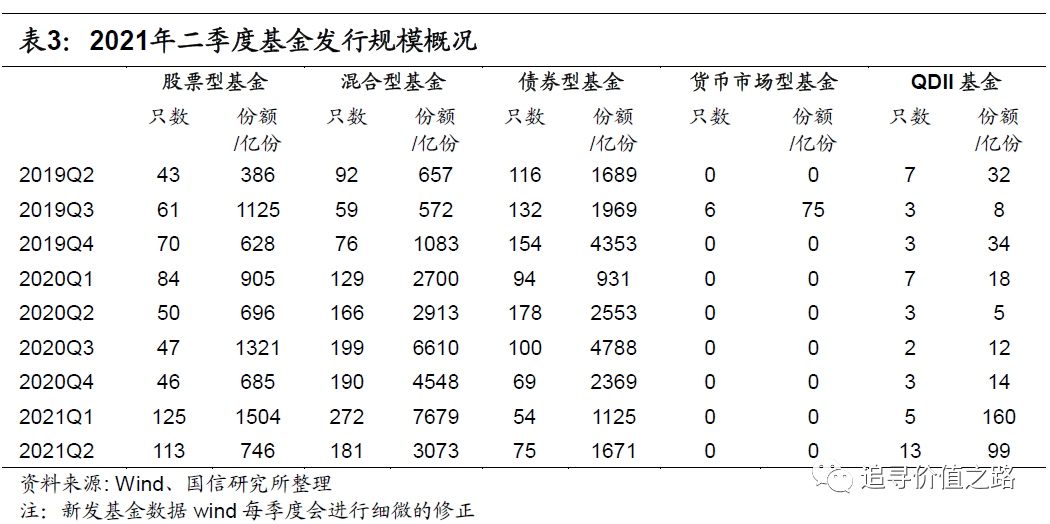

发行规模:二季度基金发行有所降温。二季度共发行基金392只,同比下降1%,环比下降14%,发行份额5656亿份,同比下降8%,环比下降46%。

基金行业配置变化

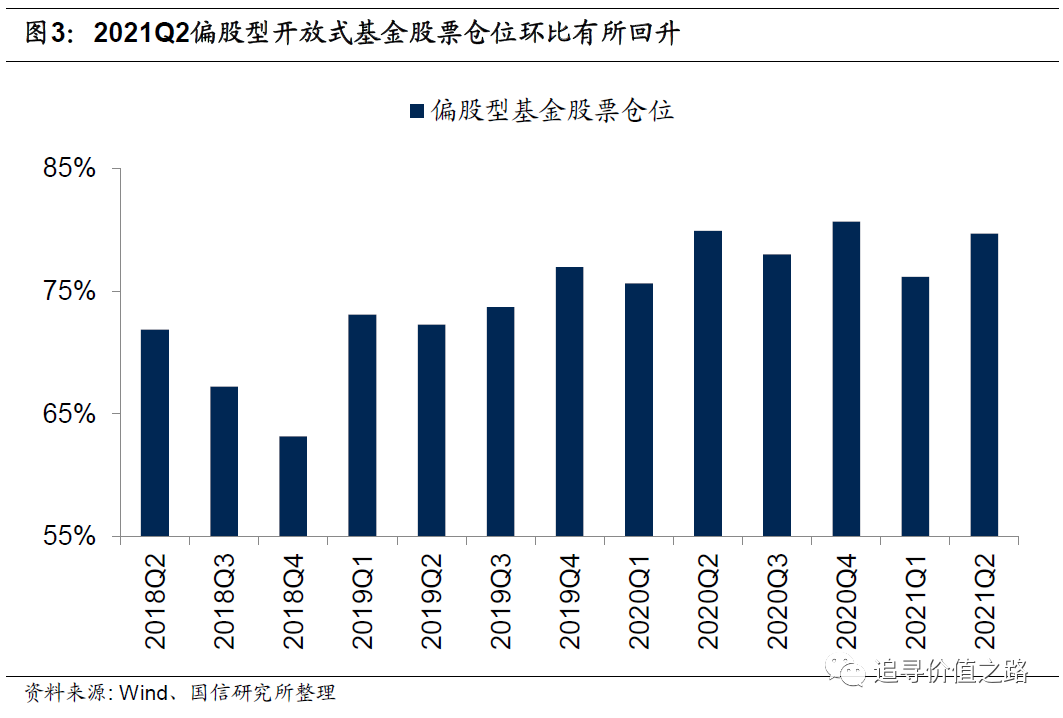

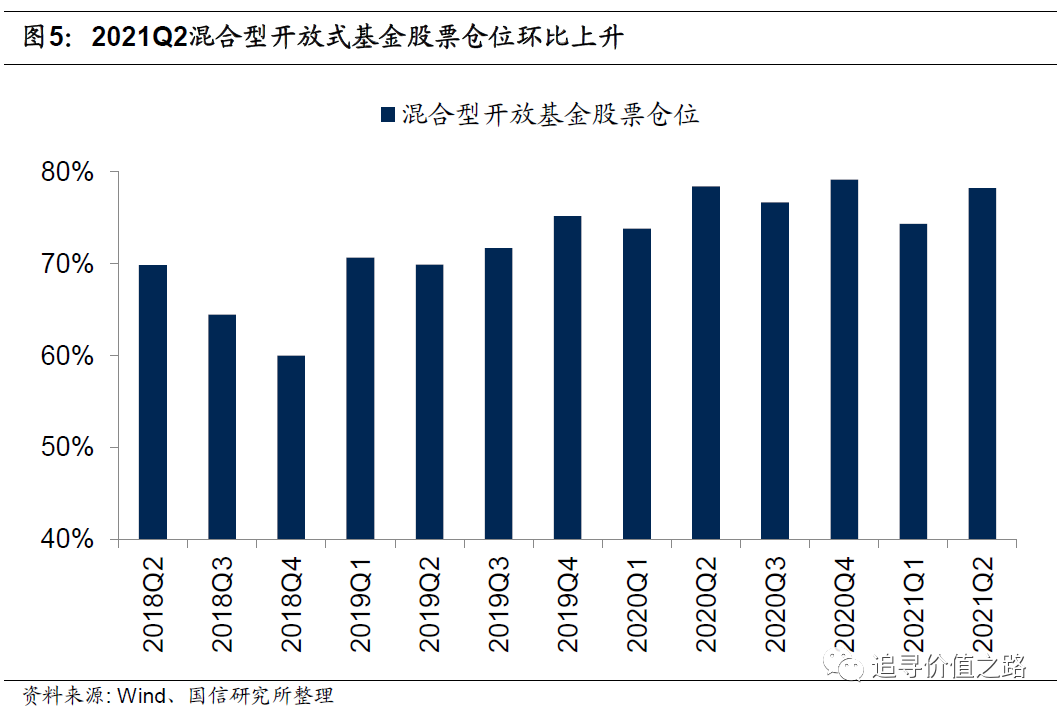

股票仓位:总仓位环比回升。二季度偏股型基金股票仓位环比有所回升,由今年一季度的76.1%升至79.7%,基本回升至了2018年二季度以来的较高位。

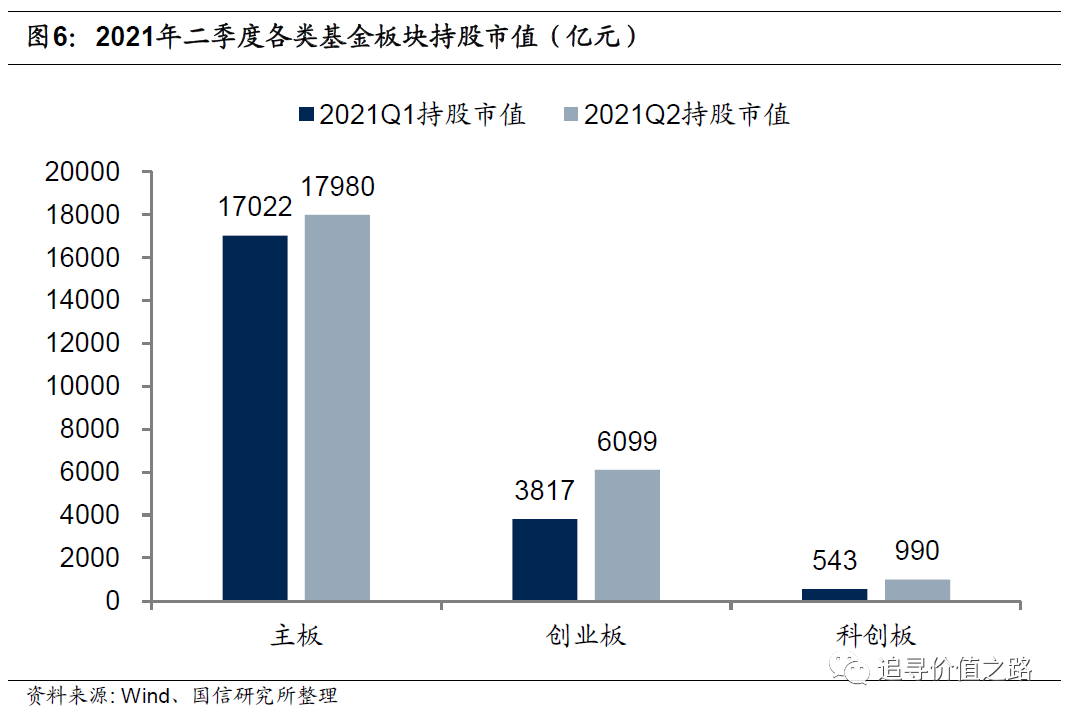

板块持股市值:主板降,创业板、科创板升。三大板块持股市值变化均有提升,不过主板持股市值占总持股市值比重有所下降,而创业板、科创板持股比例有所提高。

行业持股比例:增配科技成长、减仓消费金融。行业配置上,电气设备、电子、化工、医药生物和汽车等板块二季度持股占比涨幅居前,分别上涨4.0%、2.0%、1.0%、1.0%和0.5%。而食品饮料、家用电器、银行、房地产和非银金融行业持股占比大幅下降,环比分别减少1.7%、1.7%、1.3%、0.7%和0.7%。

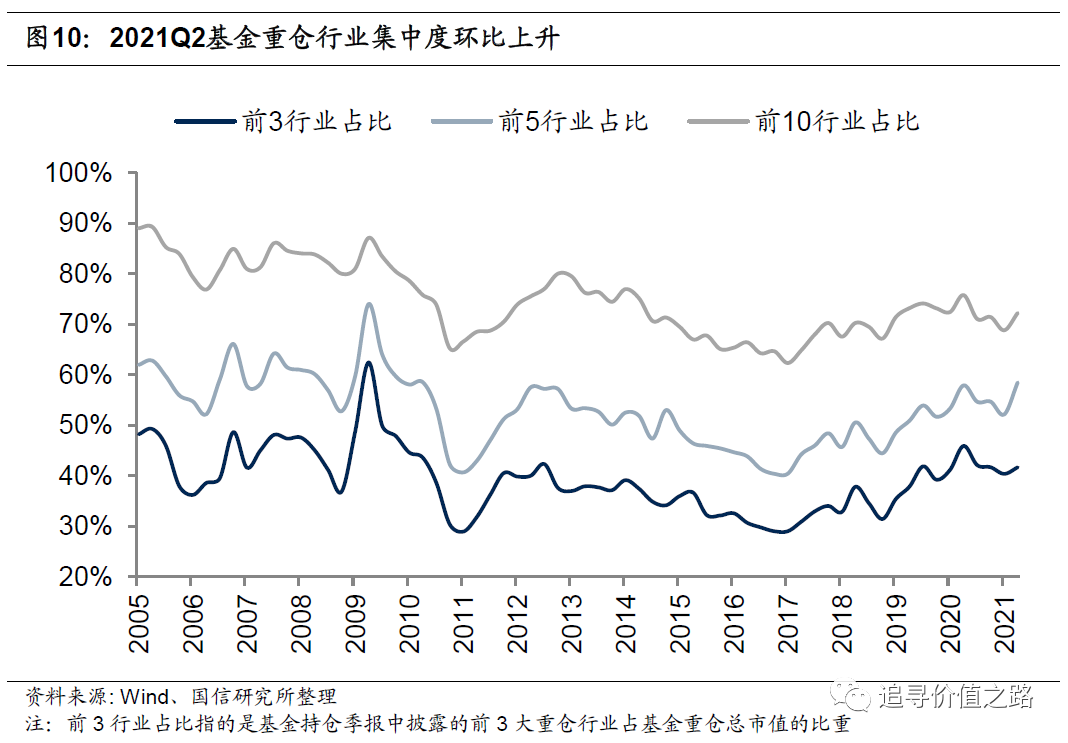

重仓行业集中度:二季度重仓行业集中度环比上升。基金重仓行业前3、前5、前10占比分别为42%、58%、72%,环比分别上升1.3%、6.3%和3.4%。

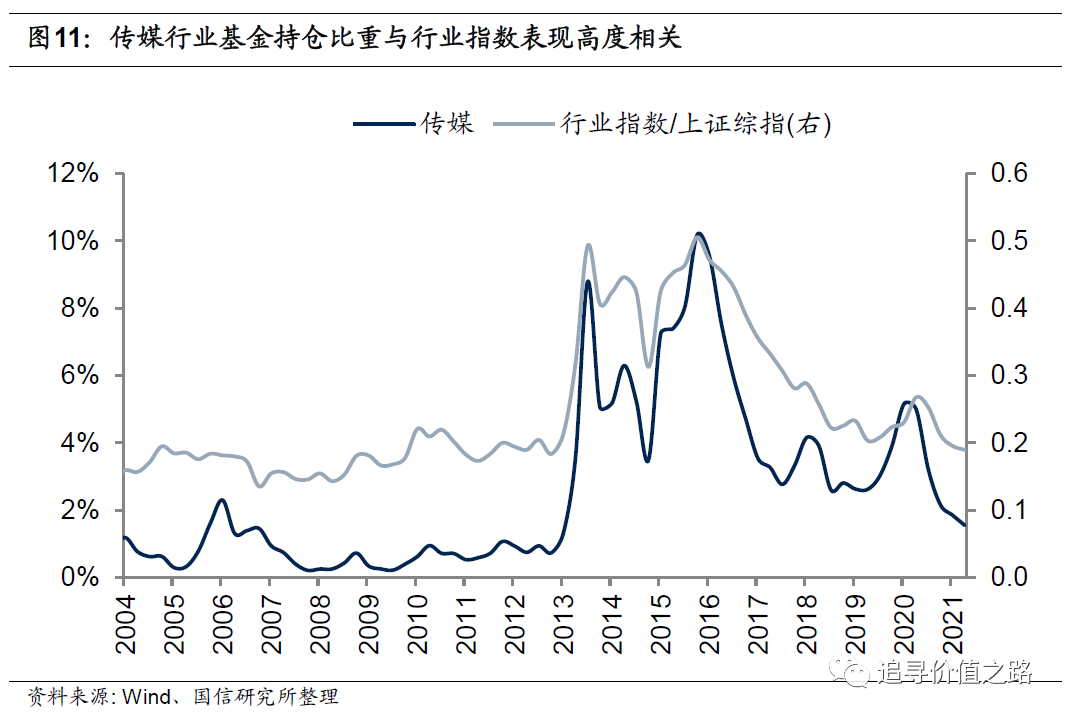

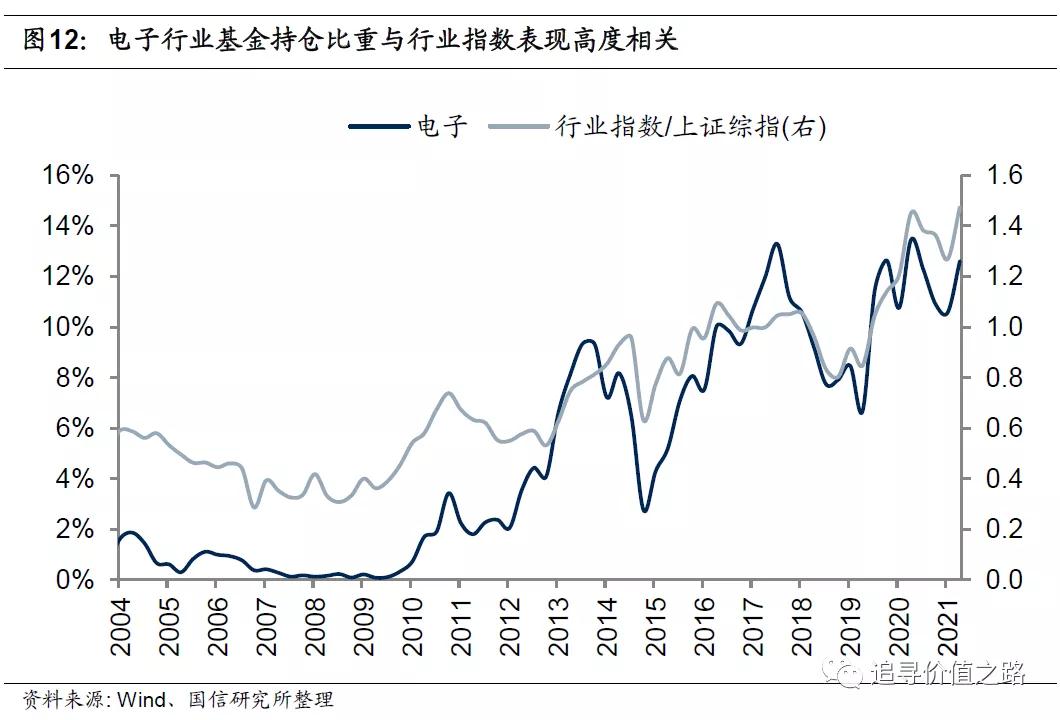

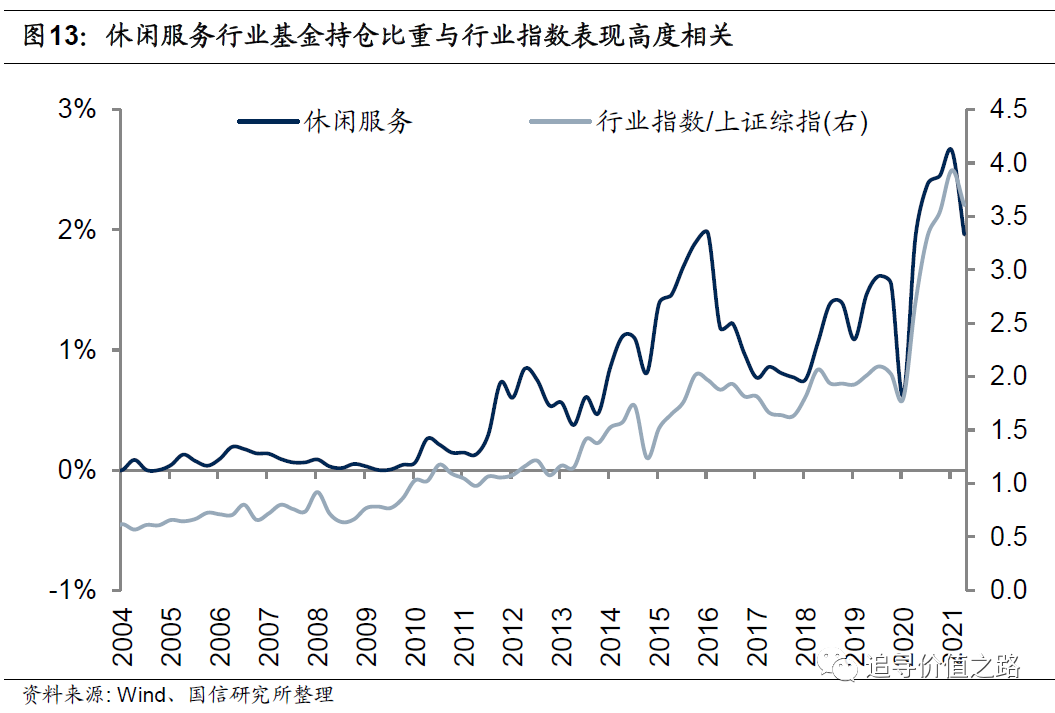

机构持仓与行业表现:传媒、电子表现与机构持仓高度相关。整体来看,基金重仓股行业占比分布与行业指数表现相关性较高,其中传媒、电子、休闲服务指数表现与机构持仓高度相关,相关性均高达90%以上。

基金个股配置变化

重仓个股配置:消费、医药个股仍较为集中。2021年二季度基金重仓的前20只股票中,食品饮料行业有5只标的,医药生物4只,电气设备和电子行业各3只,休闲服务行业2只,银行、有色金属和传媒行业各1只。

重仓个股集中度:重仓个股集中度略有下降。二季度基金重仓持股前10、前20、前50、前100占基金所有重仓股总市值的比重分别为28%、38%、 56%和71%。

陆港通基金配置变化

北上加科技、南下加消费。2021年二季度陆港通基金持A股总市值为10105亿元。其中陆港通基金北上加科技、南下加消费。

基金持仓规模变化

总规模:基金总规模仍在持续增加

2021年二季度市场基金份额及资产净值环比仍在持续增加,从变化趋势看,2016年四季度以来基金市场规模总体增长较为稳健,虽然2018年三季度至2019年三季度增长态势有所放缓,但去年一季度开始基金规模再次出现大幅回升的迹象。根据WIND数据统计,截至2021年二季度市场共有基金8158只,基金份额共计19.80万亿份,资产净值总额23.07万亿元,环比分别增加361只、6523亿份、13282亿元。

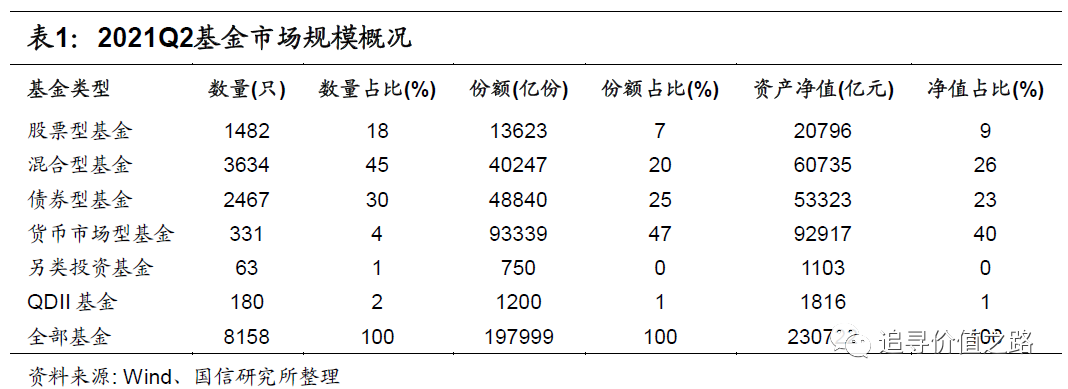

分类来看,截止2021年6月30日,股票型基金共有1482只,占总数的比重仍维持在18%,资产净值20796亿元,净值占比为9%。混合型基金3634只,占总数比重小幅升至45%,资产净值占比微幅降至26%。债券型基金2467只,净值占比小幅降至23%;货币市场型基金331只,净值占比升至40%。另类投资基金63只,净值占比不足1%,QDII基金180只,净值占比同样仅为1%。

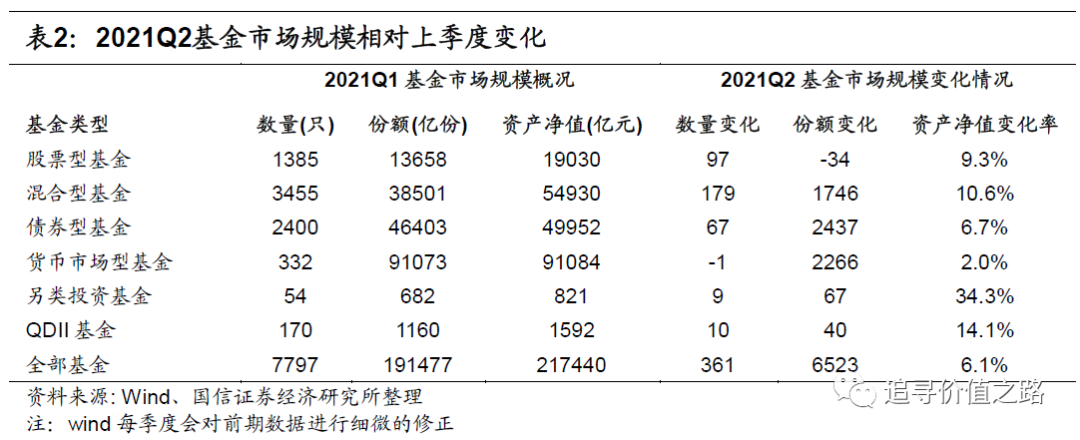

与一季度相比,2021年二季度各类型基金除股票型基金外份额及净值均有所提高,其中另类投资基金、QDII基金和混合型基金资产净值涨幅居前。具体来看,2021年二季度全部基金的总数量增加了361只,总份额增加了6523亿份,资产净值上升了6.1%。分类来看,另类投资基金资产净值涨幅居前,环比大幅上升34.3%,QDII基金和混合型基金资产净值环比分别增加14.1%和10.6%,涨幅次之。股票型基金净值环比增加9.3%,债券型基金净值环比增加6.7%,货币市场型基金二季度净值小幅增长2.0%。

发行规模:二季度基金发行有所降温

2021年二季度共发行基金392只,同比下降1%,环比下降14%,发行份额5656亿份,同比下降8%,环比下降46%。分类来看,股票型基金2021年二季度发行113只,同比增加63只,环比下降12只,基金发行份额同比增加50亿份,环比下降758亿份。混合型基金2021年二季度发行181只,同比增加15只,环比下降91只,基金发行份额同比增加160亿份,环比下降4605亿份。债券型基金二季度发行75只,同比减少103只,环比增加21只,基金发行份额同比减少882亿份,环比增加546亿份。

本篇报告后文重点以偏股型基金(wind开放式基金股票型中的普通股票型+混合型基金中的偏股混合型、平衡混合型、灵活配置型)作为分析标的。之所以选取这四种类型的基金,主要是由于这些基金属于主动管理型股票基金,其持仓变化对股票市场有直接影响。而且从代表性上来说,虽然2021年二季度偏股型基金资产净值占基金资产净值的比例仅为26%,但其持仓股票市值占到所有开放式基金持仓股票市值的74%,因此分析偏股型基金具有很强的代表意义。

基金行业配置变化

股票仓位:总体仓位环比回升

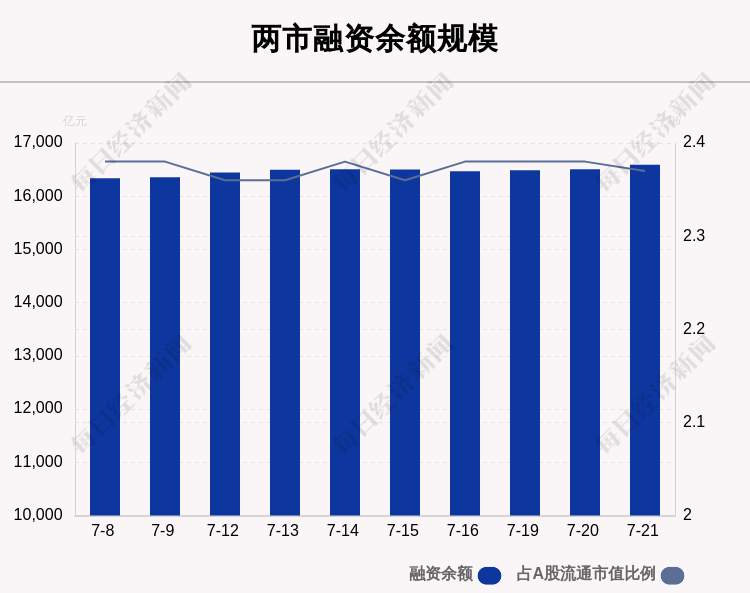

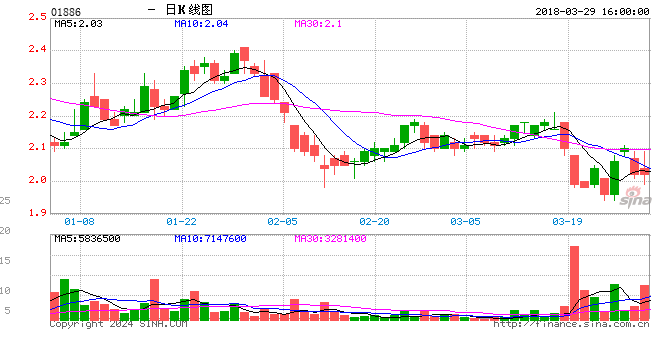

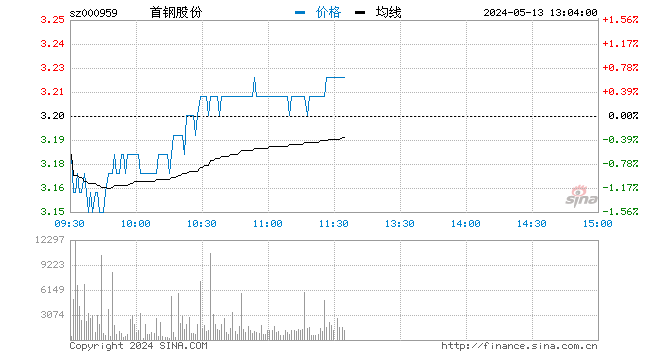

2021年二季度偏股型基金股票仓位环比有所回升,由今年一季度的76.1%升至79.7%,基本回升至了2018年二季度以来的较高位。其中股票型开放式基金仓位为88.8%,环比上升3.8%,混合型开放式基金股票仓位为78.2%,环比上升3.9%。从变化趋势来看,自2018年全年受权益市场表现低迷影响,偏股型基金股票仓位显著下滑,但2019年以来随着市场整体改善,偏股型基金股票仓位总体上也出现较大幅度的上升。截至今年二季度末,无论是偏股型还是其中股票型、混合型基金仓位基本均处于2018年二季度以来的高位。

板块持股结构:主板降,创业板、科创板升

2021年二季度偏股型基金共持A股市值为25069亿元,今年一季度为21382亿元,环比上升3687亿元,提升幅度为17%。分板块看,三大板块持股市值变化均有提升,不过主板持股市值占总持股市值比重有所下降,而创业板、科创板持股比例有所提高。具体来看,2021年二季度主板持股市值为17980亿元,环比增加958亿元,相比一季度提升6%;创业板、科创板持股市值分别为6099亿元、990亿元,环比分别增加2282亿元、447亿元,环比上升幅度分别为60%、82%。从结构上看,二季度基金主板持仓市值占比71.7%,环比下降7.9%;创业板持仓市值占比24.3%,环比上升6.5%;科创板持仓市值占比3.9%,环比上升1.4%。

行业持股比例:增配科技成长,减仓消费金融

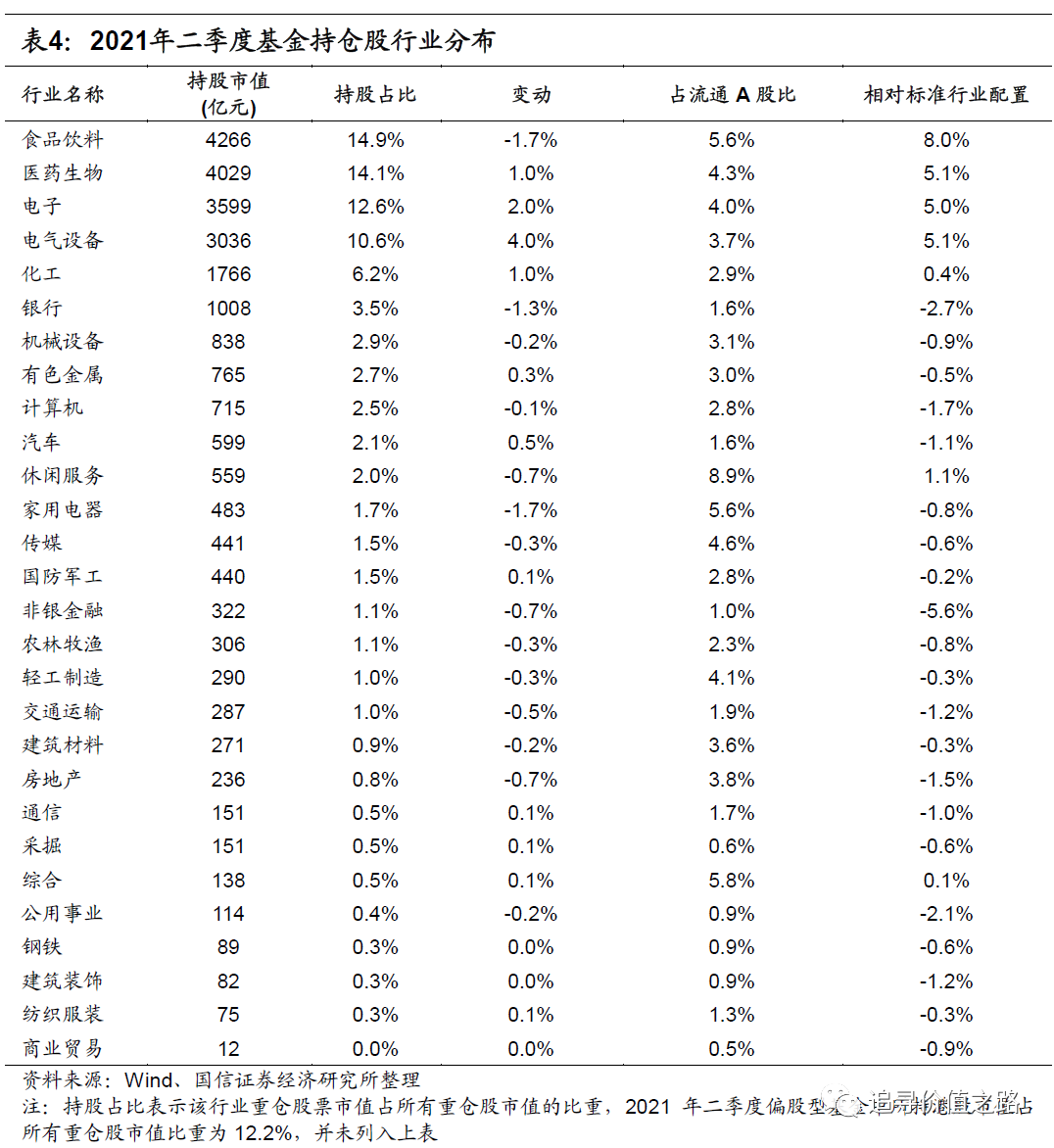

行业配置上,电气设备、电子和化工等板块二季度占比增幅居前,而消费、大金融、地产等板块的基金仓位有所调减。具体数据统计如下:

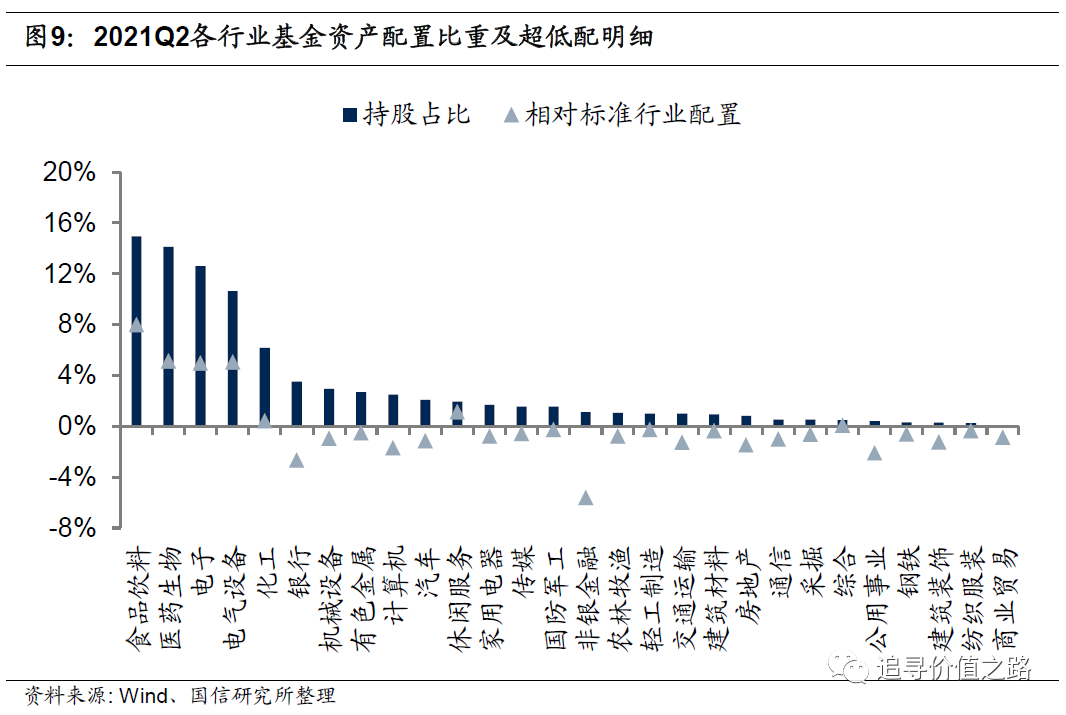

(1)从行业持股比例来看,2021年二季度食品饮料(14.9%)、医药生物(14.1%)、电子(12.6%)、电气设备(10.6%)和化工(6.2%)占比居前。而商业贸易(不足0.1%)、纺织服装(0.3%)、建筑装饰 (0.3%)、钢铁(0.3%)和公用事业(0.4%)持股占比仍然居后,均不高于0.5个百分点。

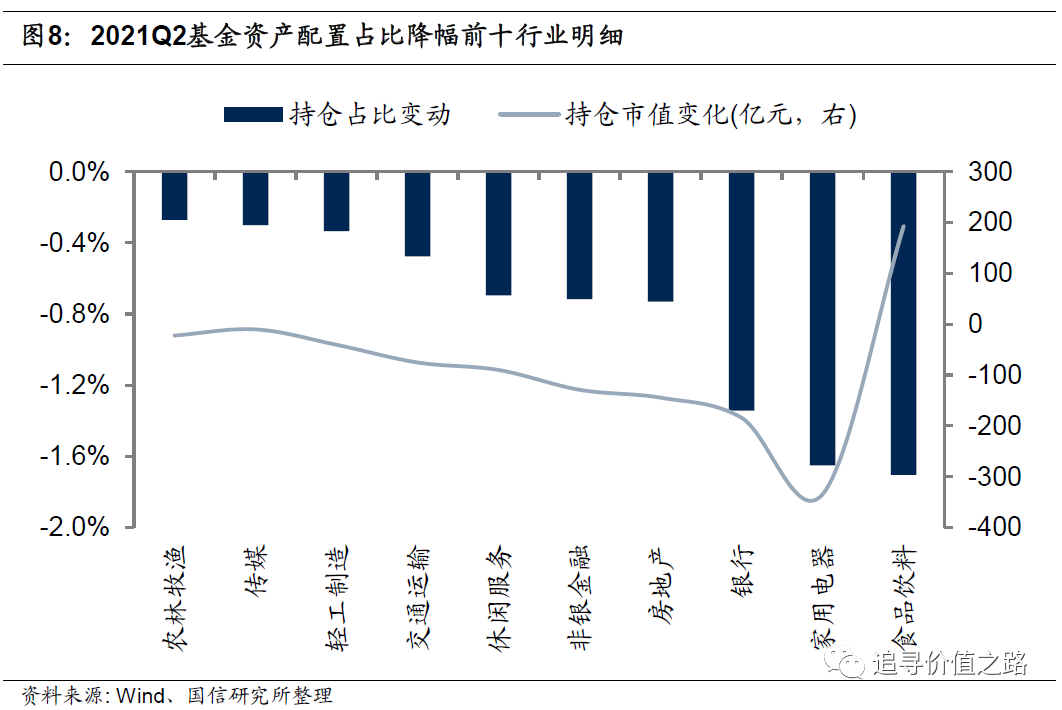

(2)从持股占比变化来看,2021年二季度12个行业基金持股占股票持股比例环比增长,其余16个行业持股比例均有所降低。其中,电气设备、电子、化工、医药生物和汽车等板块二季度持股占比涨幅居前,分别上涨4.0%、2.0%、1.0%、1.0%和0.5%。而食品饮料、家用电器、银行、房地产和非银金融行业持股占比大幅下降,环比分别减少1.7%、1.7%、1.3%、0.7%和0.7%。

(3)从基金持股行业占比相对标配来说,2021年二季度食品饮料(+8.0%)、医药生物(+5.1%)、电气设备(+5.1%)、电子(+5.0%)、休闲服务(+1.1%)明显超配,而非银金融(-5.6%)、银行(-2.7%)、公用事业(-2.1%)、计算机(-1.7%)和房地产(-1.5%)均处于低配状态。

重仓行业集中度:二季度重仓行业集中度环比上升

二季度基金重仓行业集中度环比上升。截止2021年6月30日,基金重仓行业前3、前5、前10占比分别为42%、58%、72%,环比分别上升1.3%、6.3%和3.4%。从变化趋势来看,2016年底以来基金重仓股行业集中度整体提高的趋势十分显著。

机构持仓与行业表现:传媒、电子表现与机构持仓高度相关

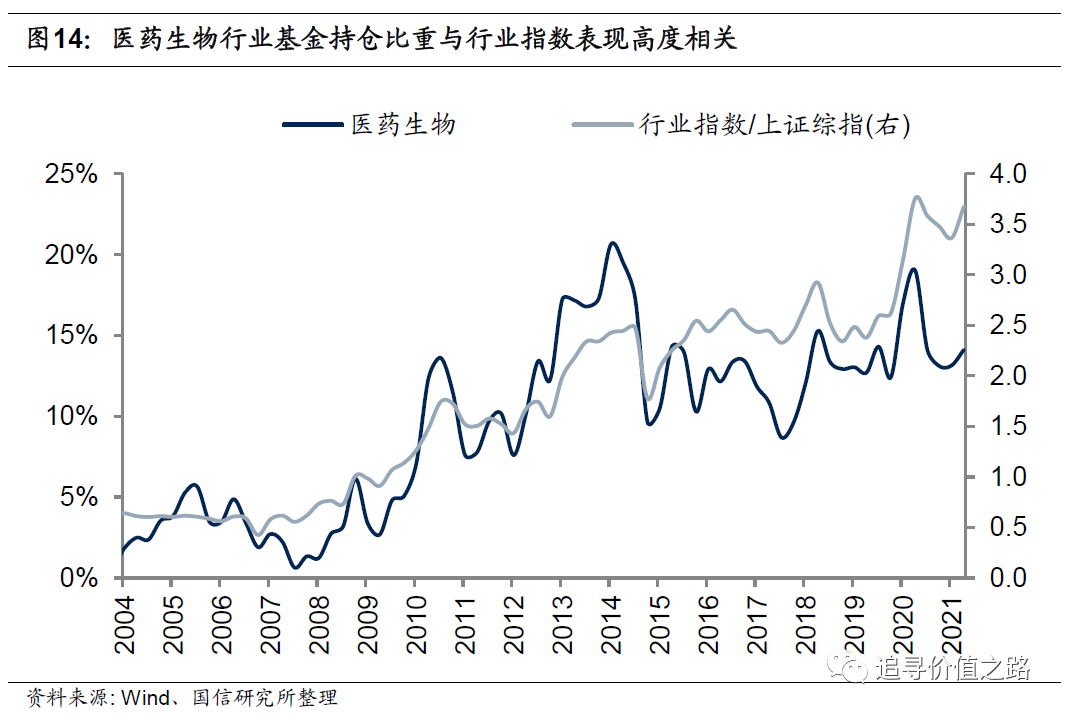

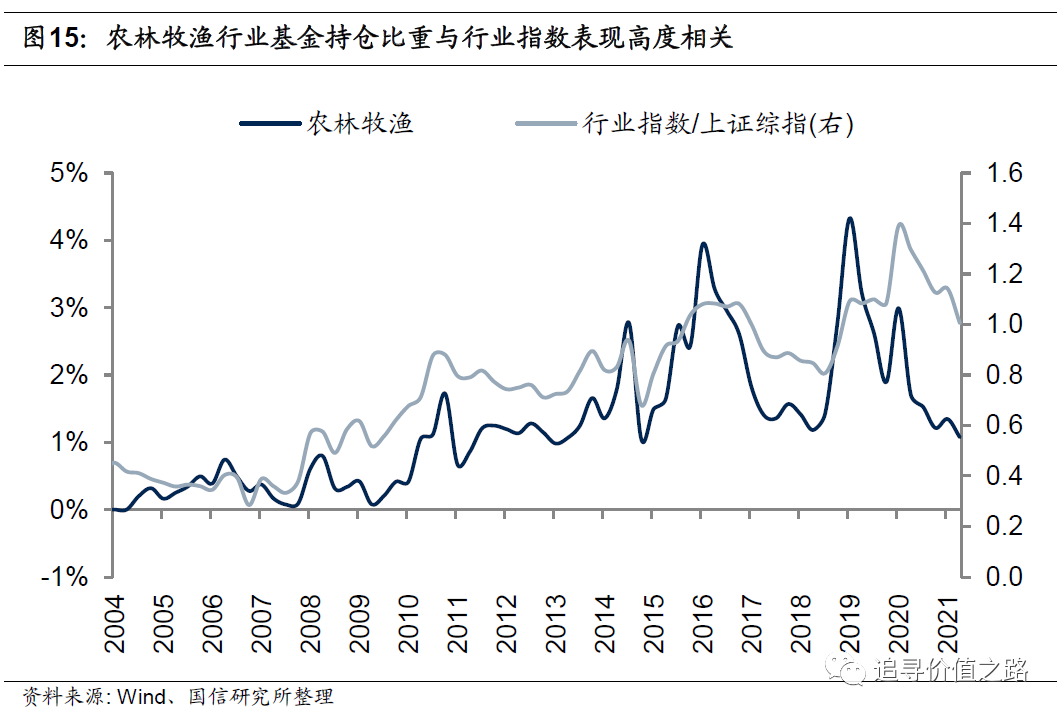

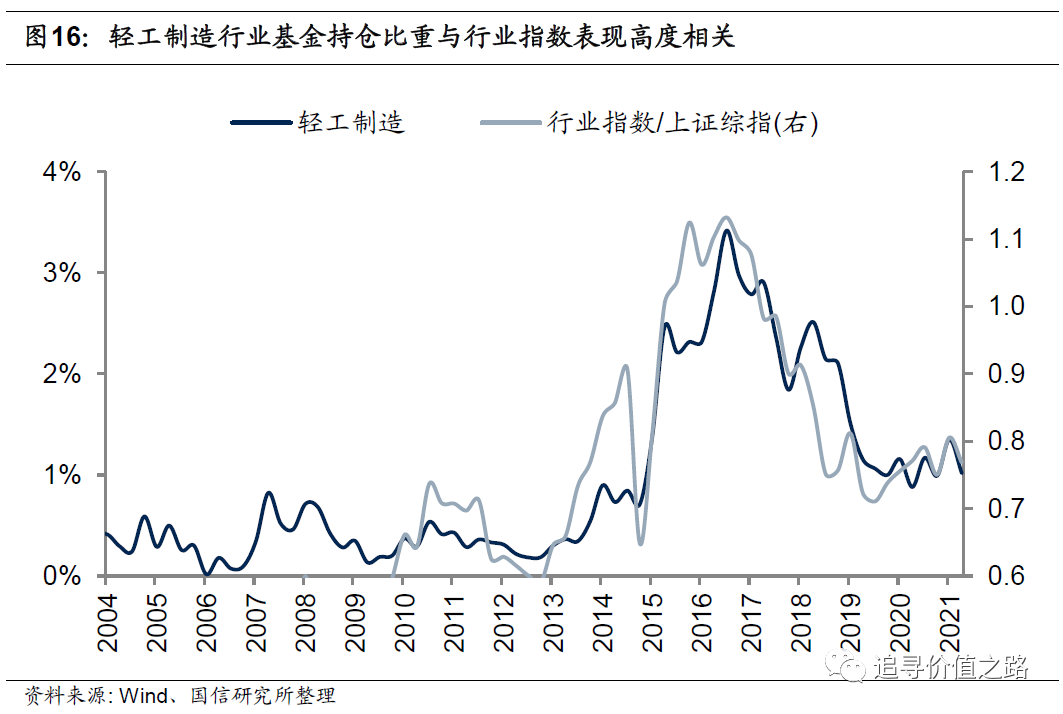

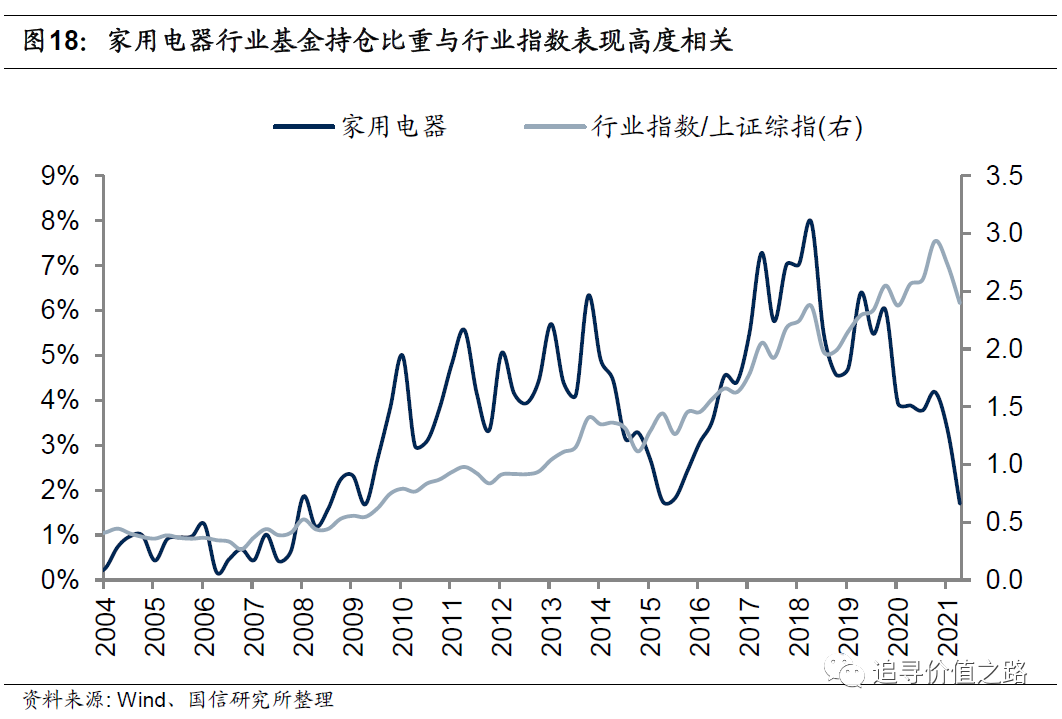

整体来看,基金重仓股行业占比分布与行业指数表现相关性较高,其中传媒、电子、休闲服务指数表现与机构持仓高度相关,相关性均高达90%以上。基金持仓行业分布指的是基金所持某一行业的重仓股占重仓股总市值的比重。自2003年以来,申万28个行业中,有24个行业基金持仓行业占比变化与该行业指数表现正相关,其中有14个行业基金持仓比重与行业指数表现相关系数超过0.5。

具体来看,相关系数比较高的行业集中在休闲服务、传媒、电子、医药生物、农林牧渔、轻工制造、电气设备。这几个行业均属于机构持仓股票市值占该行业所有股票流通市值比重较大,也就是说,机构持仓的行为一定程度上推动了行业指数的上涨。

基金个股配置变化

重仓个股配置:消费、医药个股仍较为集中

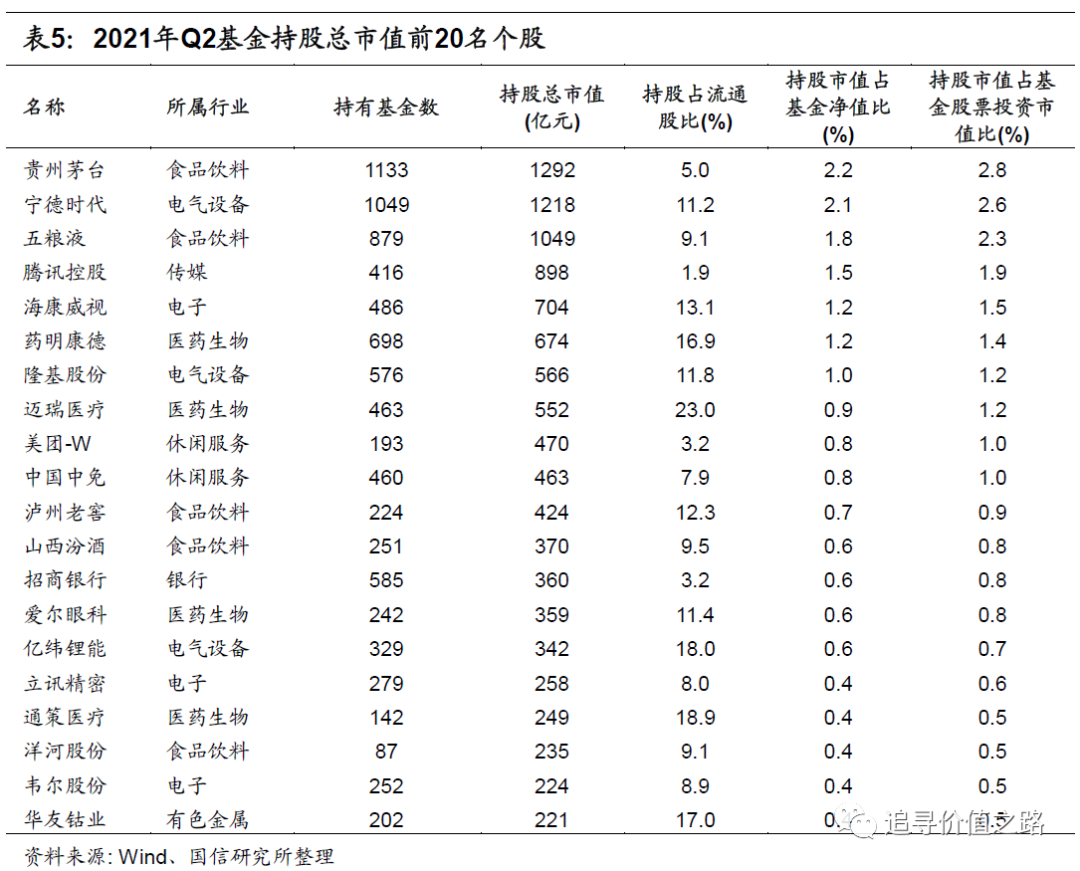

我们选取了偏股型基金持股总市值前20的股票作为基金重仓股进行研究,发现2021年二季度基金重仓的前20只股票中,食品饮料行业有5只标的,医药生物4只,电气设备和电子行业各3只,休闲服务行业2只,银行、有色金属和传媒行业各1只,其中贵州茅台仍为基金持股总市值最高的股票。

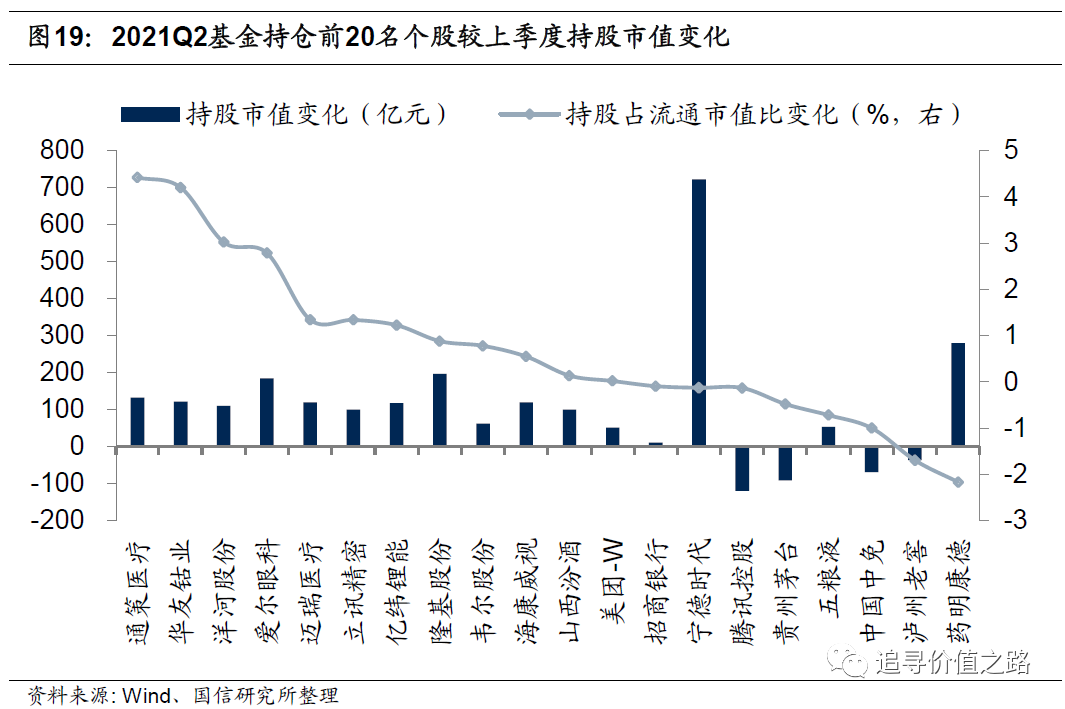

从以上重仓持股市值变化方面来看,前20名重仓个股持股市值环比上升居多,其中通策医疗为基金持股市值增长最大个股,2021年二季度环比增加133亿元,持股市值占股票流通股比重增加了4.4%。虽然药明康德(维权)和泸州老窖依然处于重仓股前20之列,但基金持股市值占对应个股流通市值比重出现下滑。

持仓个股变动:宁德时代、药明康德加仓幅度居前

本文用基金持仓股票占流通股比例变化和基金持仓市值变化两方面作为基金公司加减仓的衡量标准。

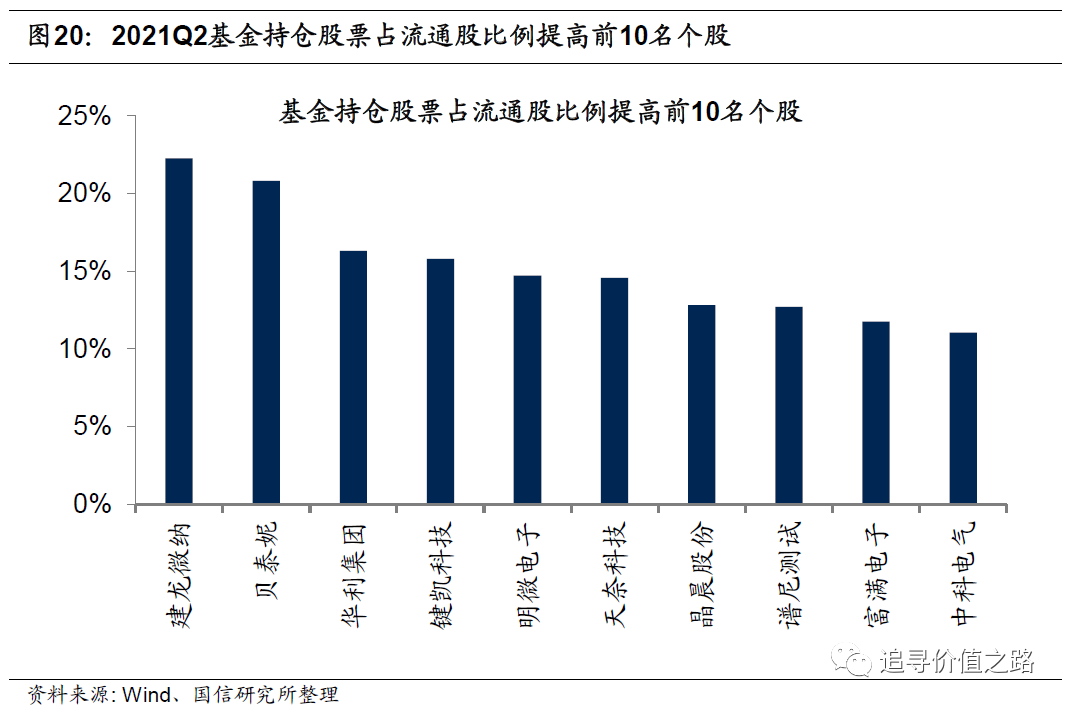

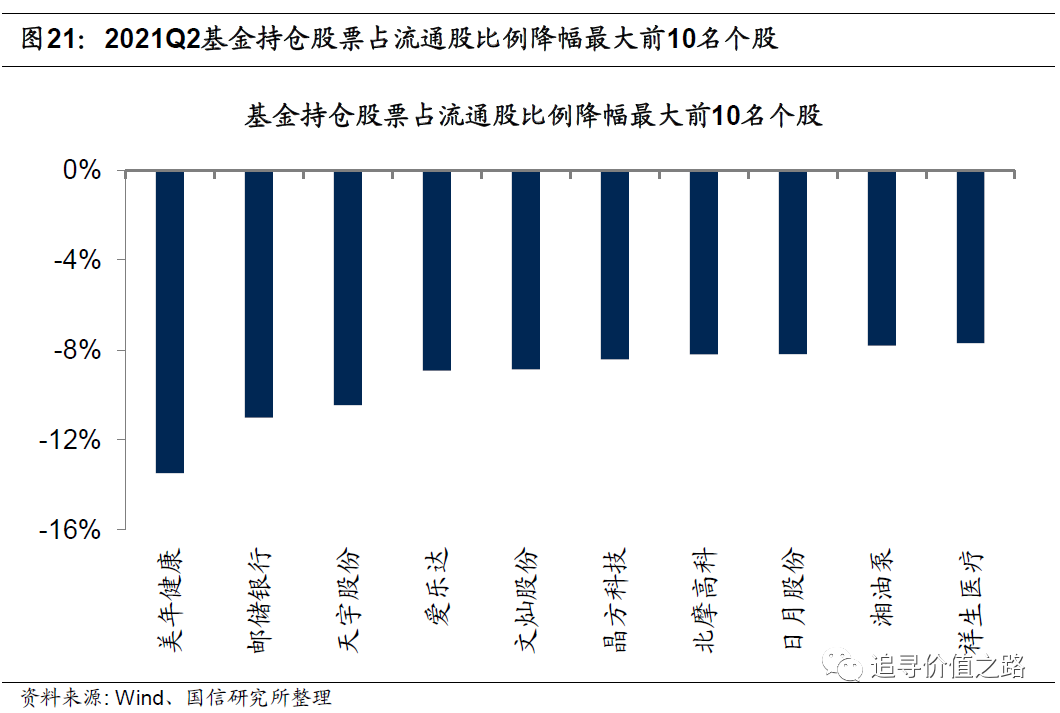

从持仓股票占流通股市值比看(按“2021Q2持仓市值占流通市值比-2021Q1比”排序),占比增长前10名涨幅均在10%以上,其中建龙微纳2021年二季度基金持仓市值占流通比重为22.7%,环比提高22.3%。而美联健康持股市值占流通市值比在基金所有重仓股中降幅最大,二季度下降幅度为13.5%。

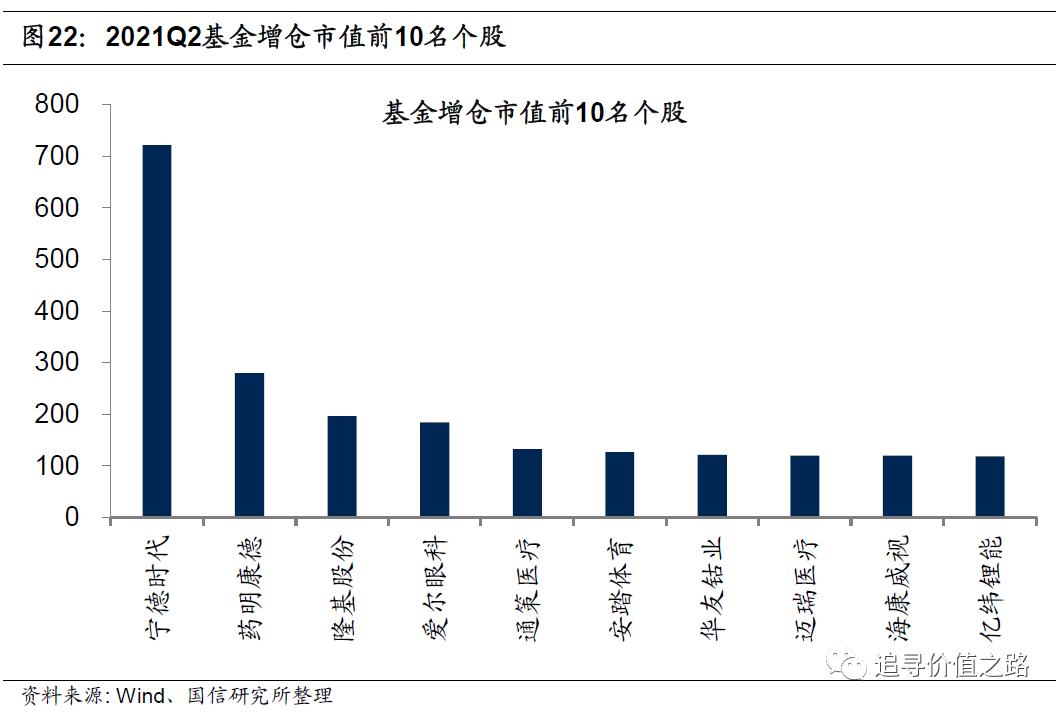

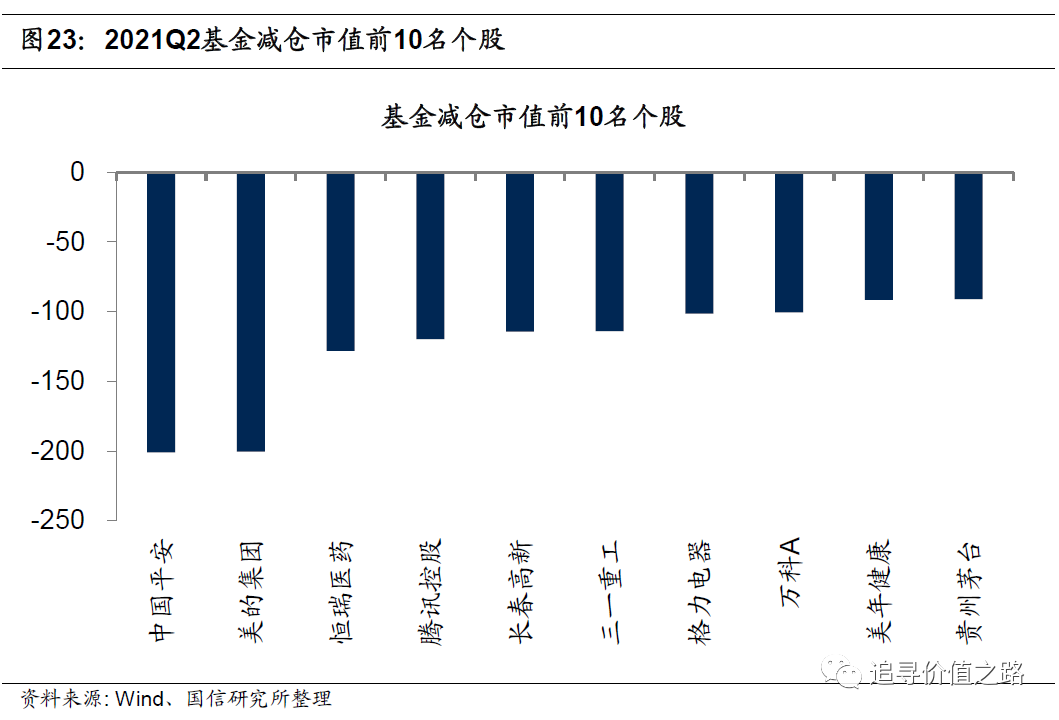

从持仓股票总市值变化看(按“2021Q2持仓市值-2021Q1持仓市值”排序),持仓市值增加前十名个股增幅均超过100亿元,其中宁德时代基金持仓市值增幅最大,二季度基金持仓市值增加722亿元。而贵州茅台持仓市值在基金所有重仓股中降幅最大,二季度减少了91亿元。

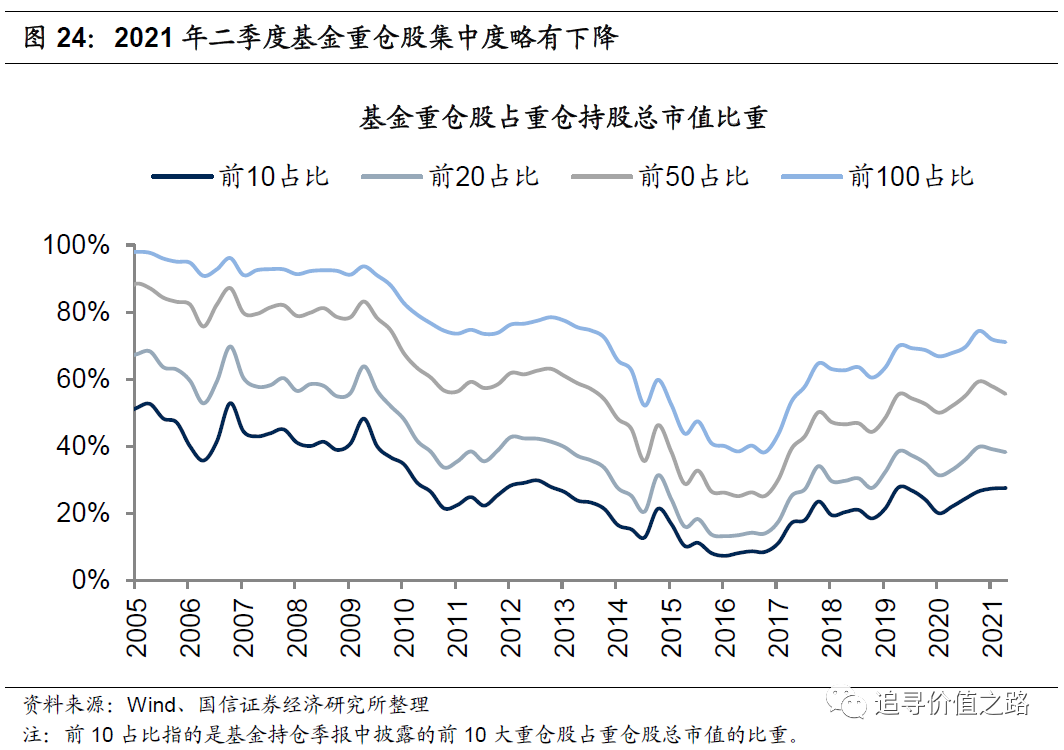

重仓个股集中度:重仓个股集中度略有下降

2021年二季度基金重仓股集中度略有下降。我们统计了所有基金持有的重仓股中市值最大的前10、前20、前50、前100只股票的市值,用这些股票占基金所有重仓股总市值的比重去衡量机构持股的集中度。截止2021年6月30日,基金重仓持股前10、前20、前50、前100占基金所有重仓股总市值的比重分别为28%、38%、 56%和71%,持股集中度分别较上季度下降0%、1%、2%、1%。不过从变化趋势来看,2016年以来基金个股集中度整体上依然是震荡提高的。

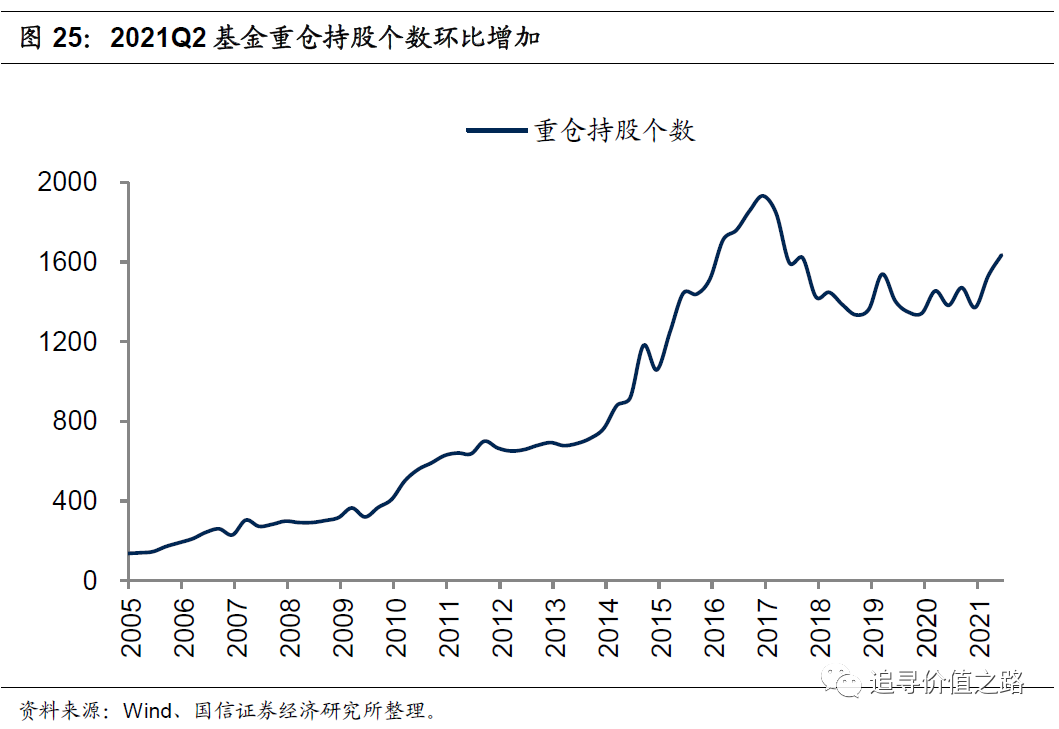

2021年二季度基金重仓持股个数环比继续增加。截至2021年6月30日,基金重仓持股个数为1636,环比提高了6.9%。从变化趋势来看,公募基金重仓股个数从2005年以来持续上升,2016年底达到峰值后开始触顶回落,随后在2018年四季度开始持续震荡上升。我们认为虽然随着A股的不断扩容,基金的可配置的个股数量在不断增加,但从重仓的头部公司来看,基金对少数头部公司的集中度依然将处于上升趋势。

陆港通基金配置变化

北上加科技、南下加消费

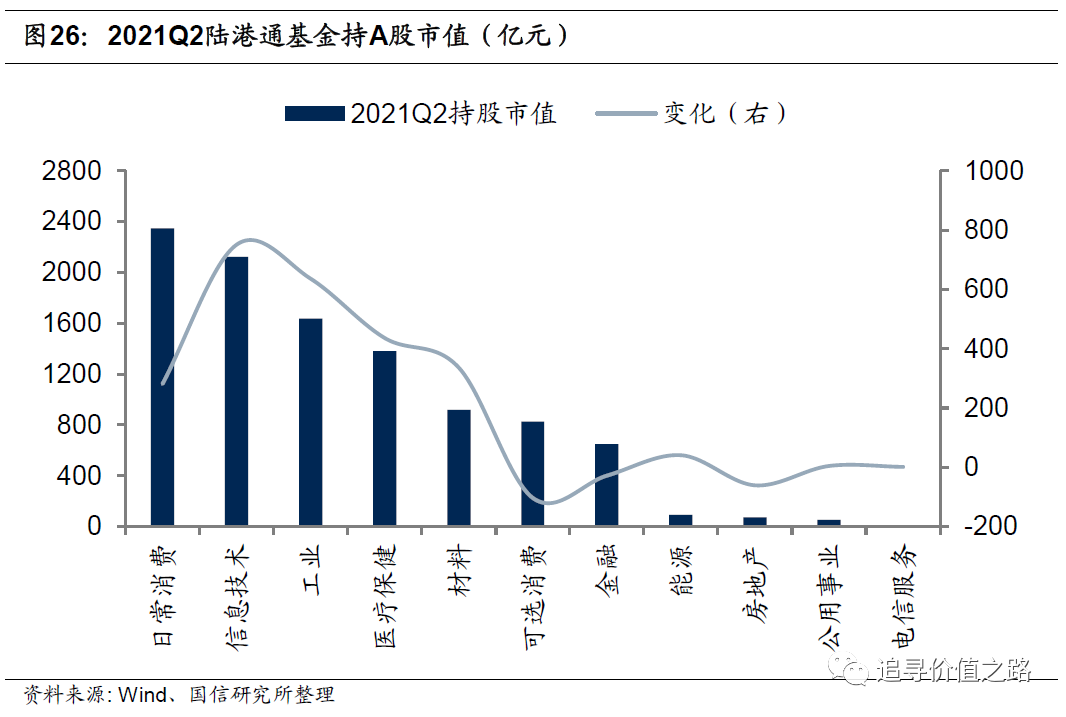

2021年二季度陆港通基金持A股总市值为10105亿元,今年一季度为7810亿元,环比增加2295亿元。其中日常消费行业占比仍为第一,二季度持股市值为2348亿元,今年一季度为2067亿元,环比上升281亿元。信息技术行业次之,二季度和一季度持股市值分别为2122亿元、1370亿元,环比上升751亿元。电信服务行业二季度持股市值依然最小,持股市值仅为1亿元。

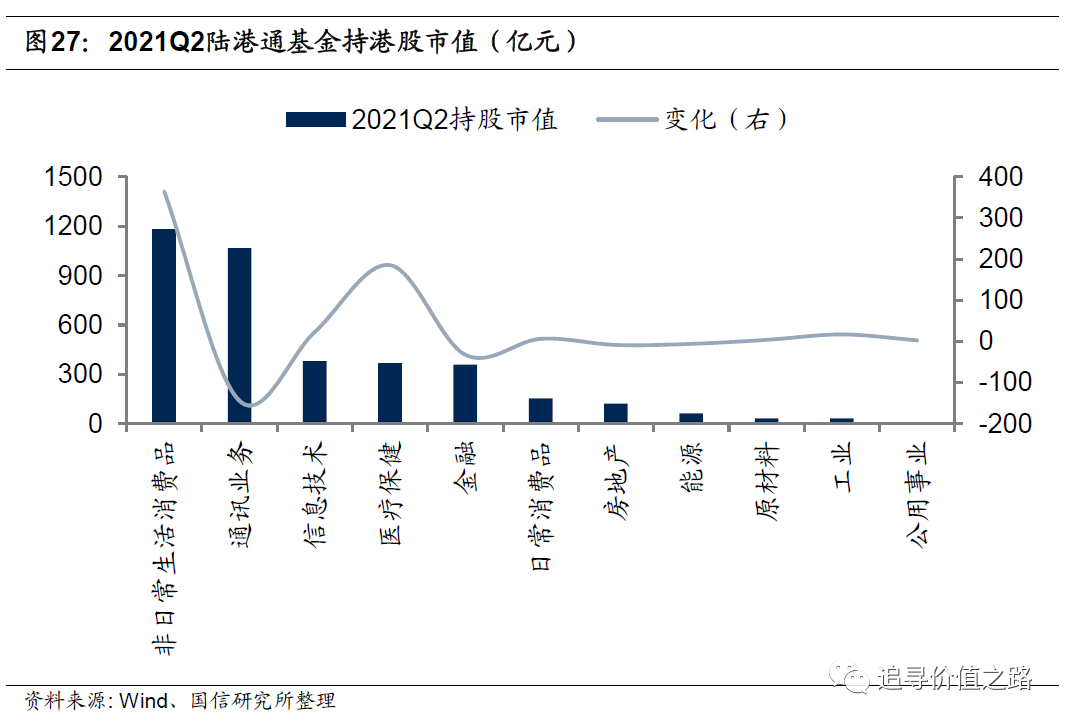

2021年二季度陆港通基金持港股总市值为3766亿元,今年一季度为3353亿元,环比上升412亿元。其中非日常生活消费品行业占比最大,二季度持股市值为1183亿元,环比上升364亿元。通讯业务行业次之,二季度、一季度持股市值分别为1067亿元、1211亿元,环比减少144亿元。公用事业行业一季度持股市值最小,仅为8亿元,环比上升3亿元。

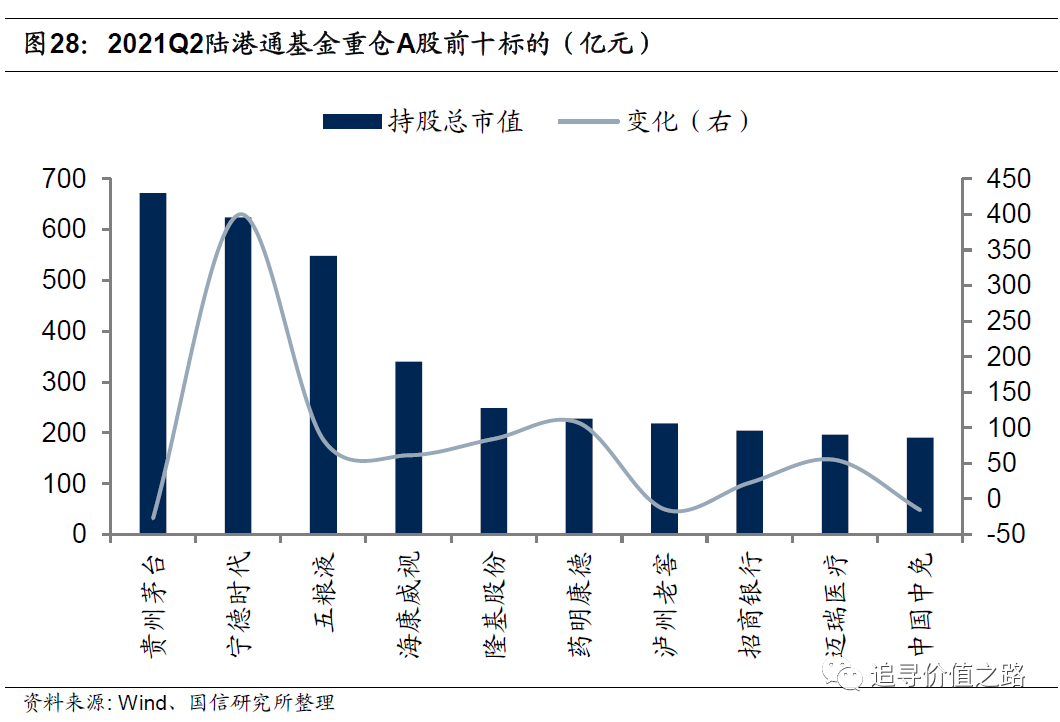

2021年二季度陆港通基金重仓A股前十标的消费类股票占4只,信息技术和医疗保健股各2只,其中贵州茅台(日常消费)持股市值依然最大,二季度持股市值为672亿元,环比下降27亿元。

2021年二季度陆港通基金重仓港股股前十标的中消费股4只,信息技术和通讯业务股各2只,其中腾讯控股(通讯业务)持股市值最大,二季度持股市值为965亿元,环比下降125亿元。

牛市来了?如何快速上车,金牌投顾服务免费送>>

牛市来了?如何快速上车,金牌投顾服务免费送>>