来源:大话金融

作者:梁凤洁 / 邱冠华

联系人:陈建宇/ 徐安妮

具体参见2021年7月19日报告《把握下半年布局银行股的绝佳窗口——行业更新报告》,如需报告全文或数据底稿,请联系团队成员或对口销售。

报告导读

无论LPR是否降息,都是下半年布局银行股的绝佳窗口,重点推荐兴业银行/平安银行/南京银行。

投资要点

核心观点

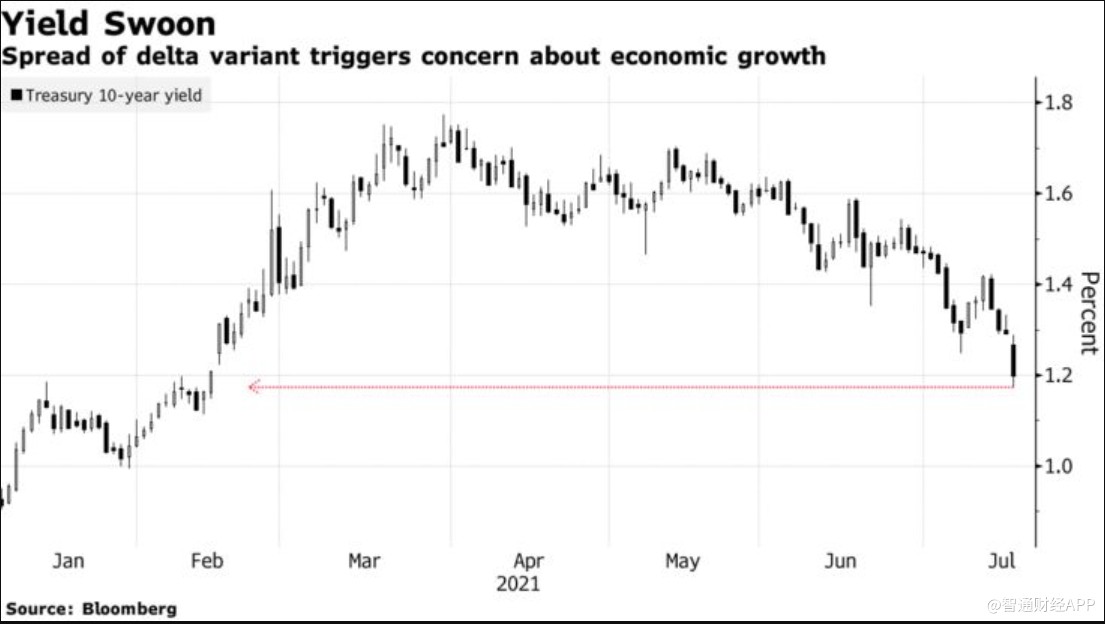

※ 无论LPR是否降息,都是布局绝佳窗口

无论7月20日LPR是否降息,都是下半年布局银行股绝佳窗口,建议积极布局。重点推荐:①出厂价LV:兴业/南京/浦发;②市场价LV:平安/招行/宁波。

两种情形推演:

(1)情形一,不降,市场会解读为虚惊一场。如果这次LPR不降,市场预期将指向于——除非下半年经济很差,否则大概率将维持原有利率。那么,近期制约银行股价的干扰因素消除,预计银行股将立马迎来反弹。

(2)情形二,降息,市场会解读为靴子落地。如果这次降息,市场预期将指向于——除非下半年经济很差,否则大概率不会再降第二次。利空出尽,恐慌之后就是机会。预计银行先跌再涨,但跌幅不深、时间不长。

※ LPR降息必要性低,如果降息会有对冲

1、7月20日LPR降息必要性较小。主要是:①经济表现不弱,好于市场预期。21Q2 GDP两年复合增速为5.5%,较一季度提高0.5pc,接近经济潜在增速水平。其余数据不赘述。②降准已经实施,是预防性托底。全面降准对经济将起到支持作用,短期内再次降息的必要性不强。

2、如果降息会有负债端政策对冲。监管层对金融让利的认识和操作已经从原来的敲打零和让利阶段进入喂糖正和让利时代,逐渐意识到维持银行稳定的息差反而更有助于提高金融让利实体的积极性和政策传导的通畅性。因此,如果降息,很可能也会配套出台降低银行负债成本的相关措施。

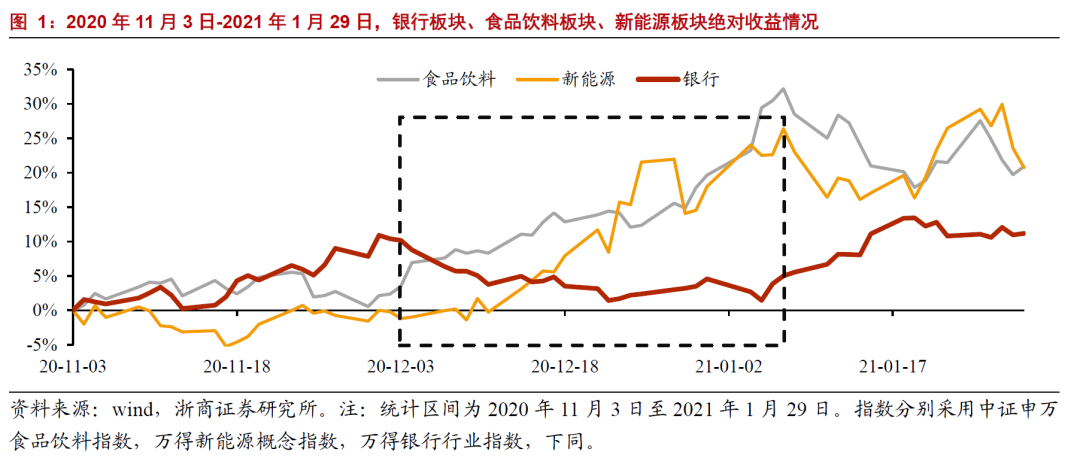

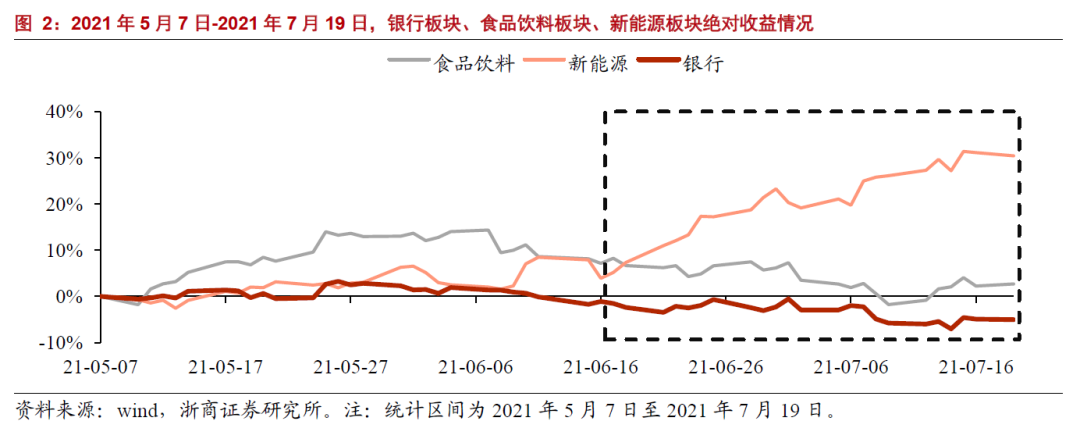

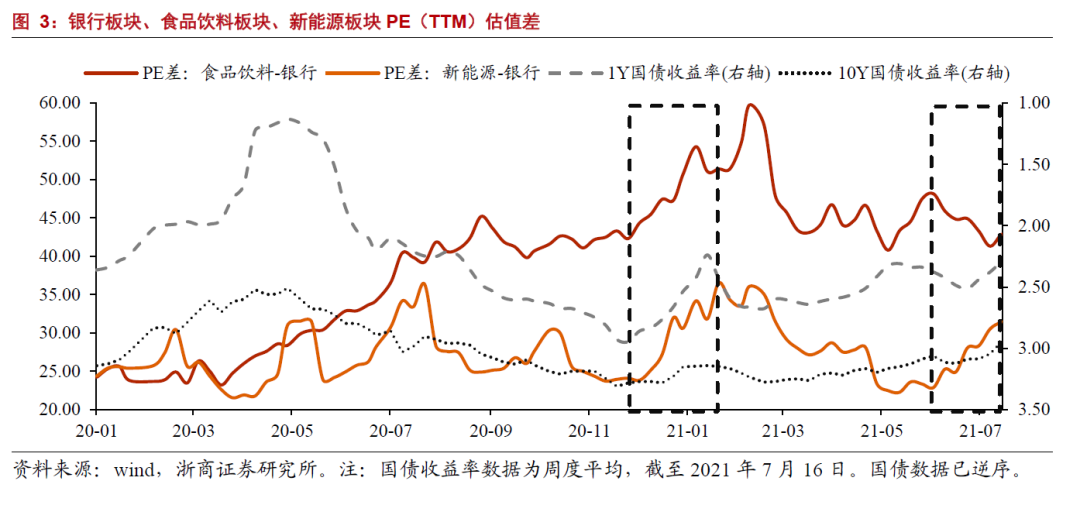

※ 当前银行板块低估,类似于2021年年初

当前银行板块状态类似于2021年年初。(1)银行与热门板块的估值差再次来到高位。1月初银行与创业板PE差达到5年96%的高分位数,当下为5年86%的百分位数。(2)银行悲观预期突遇强化。2020年12月银行板块受到永煤事件冲击持续调整,同时热门板块大涨,1月初房贷新政催化悲观预期导致资金流向热门板块;6月以来经济下行担忧压制银行板块,7月降准进一步催化银行悲观预期,担心经济失速、再次让利。(3)银行经营基本面向好很快验证。1月初很快迎来上市银行年报业绩预告,而当下很快将迎来中报业绩浪。

※ 中报业绩形成催化,城投规范利于长远

1、宽货币+宽信用+新“财富”=买银行。从β属性来看,货币和信用环境转宽,银行负债端成本改善的同时,资产质量有望继续改善。从α属性来看,传统经济周期波动性减弱,大财富管理业务轻资本、高增长,是未来α的最重要来源。

2、中报将成下半年行情驱动的催化剂。(1)行业盈利不良双双改善。根据银保监会,2021H1银行业利润增速将会有明显回升,Q2不良双降、拨备增厚。并且这在上市银行快报中逐渐得到印证。(2)中报将催化下半年行情。8月上旬银保监会将披露商业银行经营指标,中旬起上市银行中报业绩将陆续披露。

3、城投债规范干扰不持续长期是利好。(1)长期是利好:城投融资规范化,本质上有利于地方主体的中长期健康发展,符合经济、银行的中长期利益。(2)短期小干扰:在监管趋严背景下,预计短期内可能有零星点状风险事件,但是不影响银行中长期向好的趋势。

风险提示

宏观经济失速,不良大幅爆发。

报告正文

本报告仅供本公司的客户作参考之用。本公司不会因接收人收到本报告而视其为本公司的当然客户。

本报告仅反映报告作者的出具日的观点和判断,在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求。对依据或者使用本报告所造成的一切后果,本公司及/或其关联人员均不承担任何法律责任。

本公司的交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。本公司没有将此意见及建议向报告所有接收者进行更新的义务。本公司的资产管理公司、自营部门以及其他投资业务部门可能独立做出与本报告中的意见或建议不一致的投资决策。

本报告版权均归本公司所有,未经本公司事先书面授权,任何机构或个人不得以任何形式复制、发布、传播本报告的全部或部分内容。经授权刊载、转发本报告或者摘要的,应当注明本报告发布人和发布日期,并提示使用本报告的风险。未经授权或未按要求刊载、转发本报告的,应当承担相应的法律责任。本公司将保留向其追究法律责任的权利。

大话金融

银行公众号,

关注这一个就够了!

牛市来了?如何快速上车,金牌投顾服务免费送>>