核心骨干持股有利于激励洋河管理团队积极性,对于提升企业整体业绩有积极意义

拥有洋河、双沟两个中国名酒品牌的头部白酒企业洋河股份(002304.SZ),虽然近年来业绩增速相对于贵州茅台(600519.SH)、五粮液(000858.SZ)稍显缓慢,但其仍稳居白酒行业销售额前三甲。

近日,一份员工持股计划的发布,让公司成为市场关注的焦点。7月15日收盘后,洋河股份发布《第一期核心骨干持股计划(草案)》(下称“《核心骨干持股计划》”),拟推第一期核心骨干持股计划,金额10亿元,参与人员总数不超过5100人。

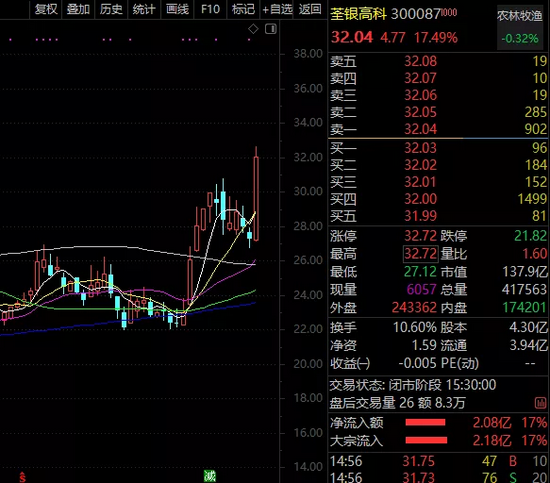

受此消息影响,7月16日,洋河股份开盘一度涨停,截至收盘,上涨5.39%至206.41元/股,市值达3110.6亿元。当日,贵州茅台、五粮液、泸州老窖(000568.SZ)股价跌幅均超1%,洋河股份股价涨幅位居18家白酒上市公司首位。

“从回购股份的价格来看,相对于目前公司股价,洋河股份拟实施的上述持股计划激励对象,账面有望获得丰厚收益。”一位投行人士表示,但上述持股计划还有考核指标及限售期,其股份上市流通时能否盈利跟届时的股票价格相关,这在一定程度上能激励公司核心骨干做好公司业绩,保持公司股价稳定。

对于上述《核心骨干持股计划》,洋河股份设置了2021年、2022年营业收入同比增幅均不低于15%的业绩考核指标。这一指标,高于贵州茅台2021年营收同比增长10.5%的经营目标。五粮液今年的经营目标为实现营业总收入两位数增长,泸州老窖该数据为不低于15%。

“经过近两年渠道改革和产品结构调整,二次创业的洋河股份今年一季度营收回暖。”一位食品饮料行业分析师称,业绩迎来拐点之际,上述业绩考核指标对于收入规模超200亿元的洋河股份来说,是一次“自我宣战”。

“核心骨干持股有利于激励洋河管理团队积极性,对于提升企业整体业绩有积极意义。”一位酒业资深人士称,实现增长指标只是团队激励的目标之一,在保证业绩目标完成的情况下,公司品牌价值提升、渠道优化,及产品良性动销等,都应是团队激励的考量范围,公司应加强过程管理与综合考察,防止团队为了完成业绩任务而急功近利,从而给企业发展带来负面影响。

除董监高,其他核心骨干拟持有份额占持股计划超91%的比例,及最大覆盖人数占在职员工超30%的比例,是洋河股份此次《核心骨干持股计划》的一大特点。

上述分析师指出,洋河股份本次持股计划比例设定,有利于调动公司一线员工的积极性,对于公司各档位白酒销售,有着潜移默化的推动作用。

洋河股份管理层表示,公司正在以洋河手工班为基本面作深入研究,加大高端品牌布局,并集中打造梦之蓝M6+成为百亿大单品。

在东北证券看来,本次股权激励后公司将再次焕发活力,M6+蓄力长远拉动产品结构提升,品牌成长通道已打开,未来两年收入有望加速。

中国酒业已进入高质量发展阶段,如要保持高增长、做到产品拥有持续竞争力,技术人才激励和整个团队激励机制不可或缺。

“今年6月《中共中央国务院关于支持浙江高质量发展建设共同富裕示范区的意见》的发布,显示出中国改革开放正从少部分人先富起来向共同富裕转变,资本市场盈利较好的企业,可以通过技术等渠道入股形式,坚持按劳分配为主多种分配形式并存的原则,让员工享受企业增长红利。” 浙江越秀外国语学院现代经济管理研究院首席专家洪涛表示,不同于此前多数公司员工持股计划倾向于少数高层管理层,洋河股份此次大范围员工持股计划,对于资本市场及公司本身来说,都是一次有意义的探索。

10亿元持股计划出炉

根据洋河股份《核心骨干持股计划》,该持股计划购买回购股份的均价为103.73元/股,规模不超过966.13万股,拟筹集资金总额上限为10.02亿元。

洋河股份上述持股计划的股票,来源于公司回购专用账户回购的公司股票。公司2019年11月5日披露的《回购报告书》显示,公司拟使用自有资金回购公司股份,总额10亿元-15亿元,用于对公司核心骨干员工实施股权激励或员工持股计划。

截至2020年10月29日,洋河股份通过回购专用证券账户,累计回购公司股份966.13万股,成交价位于80.37元/股-131.99元/股区间,成交金额为10.02亿元(含交易费用)。

洋河股份解释称,持股计划将调动经营层及核心骨干的主动性,吸引和保留优秀人才,为公司持续发展注入新动力。

回顾洋河股份发展史,公司曾在2006年实施员工持股。随后的2006年至2008年,洋河股份营业收入从10.71亿元增至26.82亿元,归母净利润从1.75亿元升至7.43亿元,并于2009年登陆深交所。由此拉开了公司10年营收8年增长的序幕。

2018年,洋河股份营业收入、归母净利润分别增至241.6亿元、81.15亿元,两项指标均稳居白酒上市公司前三甲,排在贵州茅台、五粮液之后。

近年来,其他白酒上市公司也在推进员工持股或股权激励计划。

根据山西汾酒(600809.SH)发布的《2018年限制性股票激励计划(草案)》,公司拟向激励对象授予不超过650万股限制性股票,首次授予的激励对象为397人,包括公司高级管理人员、中层管理人员及核心技术(业务)人员。

2018年4月,五粮液以非公开发行股票的方式向不超过10名投资者发行股票,其中员工持股计划认购2369.63万股,发行价格为21.64元/股,占公司总股本的0.61%。

五粮液集团公司董事长、股份公司党委书记李曙光,在2021年6月股东大会上表示,将在第一期员工持股的基础上,择机推出包括股权激励、超额利润分享机制等多种中长期激励机制。

在中信建投看来,洋河股份本次持股计划,能建立健全公司长期有效激励约束机制,实现股东、公司和核心骨干的利益结合,促进各方共同关注公司的长远发展。

业绩目标“自我宣战”

虽然《核心骨干持股计划》金额高达10亿元,但洋河股份此次激励对象要拿到相应股份,还需完成分量不轻的业绩考核指标。

根据公告,公司上述持股计划的存续期为36个月,所获标的股票的锁定期为24个月。

洋河股份持股计划业绩考核要求为:2021年营业收入较2020年增长不低于15%,且2022年营业收入较2021年增长不低于15%,若业绩考核指标未达成,上述持股计划持有的全部标的股票权益由管理委员会收回。

在市场人士看来,这是洋河股份的一次“自我宣战”,可以看出公司对后续发展的决心。

从2019年开始,“转型”就成为洋河股份的关键词,公司承受了发展模式转型、速度暂时放缓带来的阵痛。

2019年,洋河股份营业收入、净利润分别为231.26亿元、73.83亿元,同比跌幅分别为4.28%、9.02%。2020年,公司上述两项财务数据同比增幅分别为-8.76%、1.35%。

相对于贵州茅台、五粮液,洋河股份上述财务数据表现不甚理想。

2019年5月,洋河股份进行了管理层调整,任命曾经参与蓝色经典品牌打造的刘化霜担任公司销售主管。公司2020年报显示,刘化霜职位调整为执行总裁。

自其回归后,洋河股份提出了“一商为主,多商配称”的新型厂商关系策略。

在华西证券看来,该模式核心在于优化厂商关系,建立更加融洽的厂商合作模式,增厚渠道利润,降低渠道库存。

此外,自2019年6月起,公司对渠道库存进行清理,但并未采取降价提销策略,而是进行全面控货,取消了“一刀切”的销量硬性考核方式,带动终端价格提升。

行意互动创始人、中原基金执行合伙人晋育锋认为,在成熟市场中消费认知已经较高,取消硬性考核,对于经销商来说,需要其更系统和精准的渠道深耕、潜力挖掘、分级管理、分类推动。

上述渠道改革措施的成效已经显现。2021年一季度,洋河股份营业收入同比增长13.51%至105.2亿元,扣非后净利润同比增长19.01%至38.11亿元。

于2021年2月成为洋河股份新任董事长的张联东,在4月封藏大典上发布了洋河股份“十四五”的高质量发展战略,构建“12345”战略体系。6月,洋河股份发起“百日攻坚”专项行动,公司二次创业进一步深度推进。

在此关键节点,洋河股份设定的挑战性考核指标,不仅高于公司原本设定的业绩增长目标,也获得券商普遍认可。

2020年报中,洋河股份将2021年经营目标,设定为实现营业收入同比增长10%以上。

“对于体量位居行业三甲的洋河股份来说,其15%的营收增长业绩考核指标已然不低。”上述分析师表示,其持股计划设定的高于公司今年业绩目标的考核指标,显示出在历经两年全方位改革之后,公司新管理层对“十四五”变革后的发展信心。

分层次谋求突破

除董监高,其他核心骨干拟持有份额占持股计划比例较高,是洋河股份此次推出的激励措施的一大特点。

根据公司《核心骨干持股计划》,包括董事长张联东在内的15名董监高,拟持有份额上限为0.83亿份(每份份额为1元,下同),其他核心骨干(不超过5085人)拟持有份额上限为9.19亿份,后者拟持有份额占持股计划比例高达91.72%。具体参加人数、名单,将由公司遴选并根据实际缴款情况确定。

2020年,洋河股份在职员工的数量合计15831人,此次公司核心骨干持股计划最大覆盖人数,占公司2020年在职员工人数的32.22%。

在近期一次内部会议上,张联东曾表示,在洋河,以“人”为本,始终是洋河一贯坚守、践行的核心价值观。

据悉,在核心骨干持股的基础上,洋河股份正在通过建立系统化的薪酬体系,包括员工工资的常态化调整机制、宽带薪酬体系、员工福利体系、中长期激励机制等。

在华创证券看来,公司此次激励充分,预计将加速激活体制活力,在市场已进入相对良性的情况下,整个公司的活力都将被激活,由内部向市场端传导。

“相对于2018年汾酒股权激励初步涉及人数占当期在职员工总数约8.49%的比例,洋河股份上述超30%的占比,确实相当高。”前述分析师称,如此分配,有利于调动一线及核心员工积极性,对于公司各档位白酒销售,有着潜移默化的推动作用。

此轮白酒复苏中,中高端白酒是主力军。近年来,洋河股份逐步布局高端品牌。梦之蓝M6+的推出,被机构认为是公司精准卡位次高端价格带顶部。

2015年后,随着白酒消费升级红利释放,洋河股份开始定位高端市场,并主推梦系列,其中梦之蓝增长迅猛,2016年-2017年营收增速均超40%,产品结构实现第二轮升级。据华泰证券测算,2019年公司梦之蓝品牌收入占总营收的30%以上。

自2019年开始,洋河股份开始加快产品高端化布局。当年上半年,公司相继成立“双沟高端品牌事业部”、“高端品牌事业部”。

从手工班的推出,到2019年春季糖酒会推出的苏酒头排酒,再到2019年梦之蓝M6+的面世,洋河的高端产品在不断扩容。

在2021年5月股东大会交流现场,洋河股份管理层在谈及品牌的未来规划和定位时称,公司正在围绕梦之蓝产品体系做深度分析,未来将进一步打造梯次的品牌结构,重点打造高端品牌,以洋河手工班为基本面作深入研究,加大高端品牌布局。

上述酒业人士认为,手工班作为洋河高端产品,工作重心应在洋河高端品牌价值提升层面,传递洋河稀缺品质价值及差异化品牌形象。

公司管理层进一步指出,将集中打造梦之蓝M6+成为百亿大单品。

“M6+占位700元以上价格带,已在对老M6完全替代基础上实现快速增长,省内及部分主流消费价格带较高的省份消费氛围培育较好。”华安证券称,M3水晶版招商铺市已完成,目前市场接受度逐步提高,参考M6+培育节奏,后续中秋旺季有望实现放量。

在华创证券看来,目前洋河产品、渠道、人事均已理顺,基本面加速向上趋势较强,省内M6+在次高端价格带动销良好,未来全国化步伐或将更显从容。

“M6+作为公司在次高端的重点运作产品,更多的工作是借助目前的酒类消费升级趋势,逐步完善全国团购市场布局,并积极实施核心根据地市场的重点突破与深度占有,形成新品牌势能,从而完成全国市场导入与动销,为洋河股份的整体品牌高端化战略夯实基础。”前述酒业人士进一步指出。

对于占公司总体销售份额比较大的海之蓝、天之蓝等产品,洋河股份管理层表示,将聚焦产品迭代、渠道深耕等,分层次、分阶段谋求突破。

据悉,天之蓝、海之蓝品牌预计分别于2021年7月、2022年初进行换版升级,公司将让全部主导产品开启新一轮产品周期。

牛市来了?如何快速上车,金牌投顾服务免费送>>